青色申告に必要な損益計算書とは?書き方などについて解説

2024/01/30更新

この記事の監修田中卓也(田中卓也税理士事務所)

確定申告を青色申告で行う場合、「青色申告決算書」という書類を作成して提出する必要があります。青色申告決算書とは、3枚にわたる損益計算書とその内訳、および1枚の貸借対照表からなる書類で、計4枚の書類を書き上げなければなりません。

本記事では、青色申告決算書のうちの損益計算書の書き方について解説します。

青色申告決算書の損益計算書の書き方

青色申告決算書とは、確定申告を青色申告で行う場合に必要な書類のことです。青色申告書決算書は4枚の書類で構成され、そのうち1枚目から3枚目に当たる損益計算書は、1月1日から12月31日までの1年間にどのくらい所得金額があったかを示す書類です。

なお、青色申告で適用を受けられる青色申告特別控除の10万円控除を適用する場合は、貸借対照表の記載は不要です。しかし、控除額にかかわらず損益計算書の記載は必要になります。

青色申告決算書には、一般用様式と不動産所得用様式、農業所得用様式、現金主義用様式の4種類があります。この記事では、個人事業主やフリーランスが確定申告をする場合に用いる、一般用様式での損益計算書の書き方について解説します。

青色申告決算書についてはこちらの記事で解説していますので、参考にしてください。

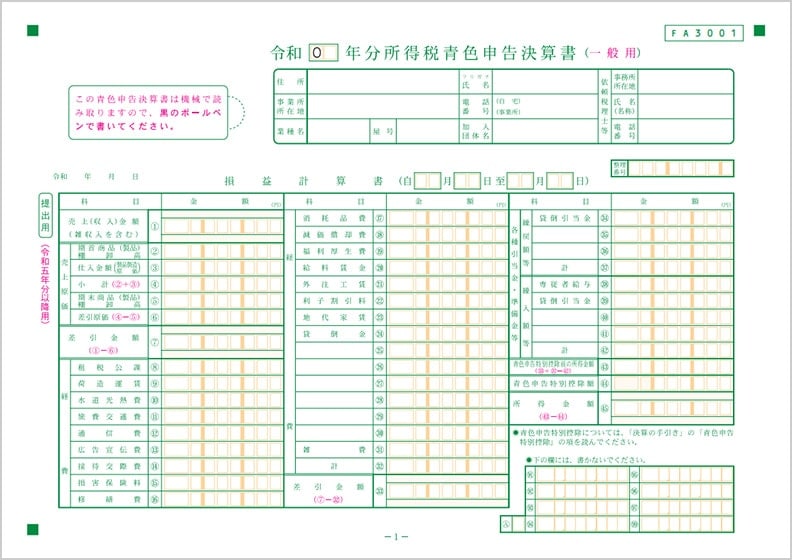

損益計算書の書き方(1枚目)

損益計算書の1枚目には、売上や経費などについて記入します。各項目の記入内容は以下のとおりです。

損益計算書(1枚目)

- ※国税庁「所得税の確定申告

」

売上(収入)金額、売上原価

期間内の総売上高や売上原価などを記載します。売上から売上原価を引くと、商品やサービスでどれだけ利益が発生したかを示す、売上総利益を求めることができます。

経費

経費を勘定科目ごとに記載します。損益計算書中で使用している勘定科目がない場合は、空白の欄に追記していきます。

各種引当金・準備金等、青色申告特別控除額

貸倒引当金や専従者給与、青色申告特別控除の額などを記載します。

所得金額

最終的な所得金額を求めて記載します。

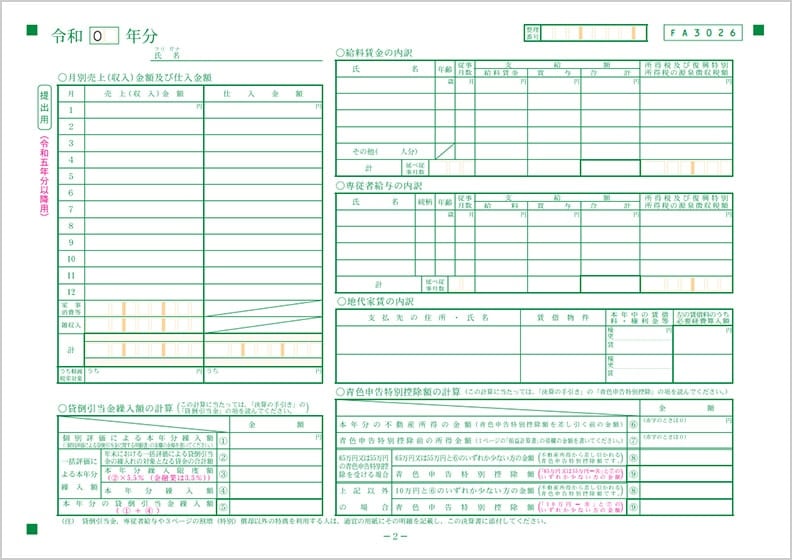

損益計算書の内訳の書き方(2枚目)

損益計算書の2枚目には、全体ではなく月別の売上や勘定科目の詳細について記載します。2枚目の各項目の記入内容は以下のとおりです。

損益計算書(2枚目)

月別売上(収入)金額及び仕入金額

月別に売上と仕入の金額を記載します。この欄では、月ごとの売上のバランスや、年間の売上と仕入のバランスを確認することができます。売上は、販売する商品を自分で使った「家事収入」や、本業以外の収入である「雑収入」も合計して計算しましょう。助成金や補助金なども「雑収入」の欄に記載しましょう。なお、この取引内に軽減税率の対象となる取引があれば、その金額を計算して記載します。

給料賃金の内訳

給与賃金が発生した場合に、従業員の氏名や給与額などを記載します。この欄には、給料賃金から差し引いた、所得税および復興特別所得税の源泉徴収税額も記入するため、それぞれの給与台帳や源泉徴収簿などを用意しておくと便利です。

専従者給与の内訳

家族への給与である専従者給与が発生した場合に、専従者の氏名や給与額などを記載します。専従者給与の上限は、事前に提出した「青色事業専従者給与に関する届出書」の金額です。この欄には、青色事業専従者給与から差し引いた、所得税および復興特別所得税の源泉徴収税額も記入します。この欄の記入のためにも、それぞれの給与台帳や源泉徴収簿等を用意しておくとよいでしょう。

貸倒引当金繰入額の計算

年末の売掛金残高や貸付金残高などをもとに、回収不能額を見積もり計算した貸倒引当金を記載します。

なお、貸倒引当金繰入を必要経費に算入する場合は、必要経費への算入に関する明細を確定申告書に記載しなければならないため、この欄への記載が必要です。

青色申告特別控除額の計算

1枚目に記載した青色申告特別控除額と同額の数字を記載します。不動産所得などがある場合は、まず不動産所得から差し引き、残った残額を事業所得から差し引きます。

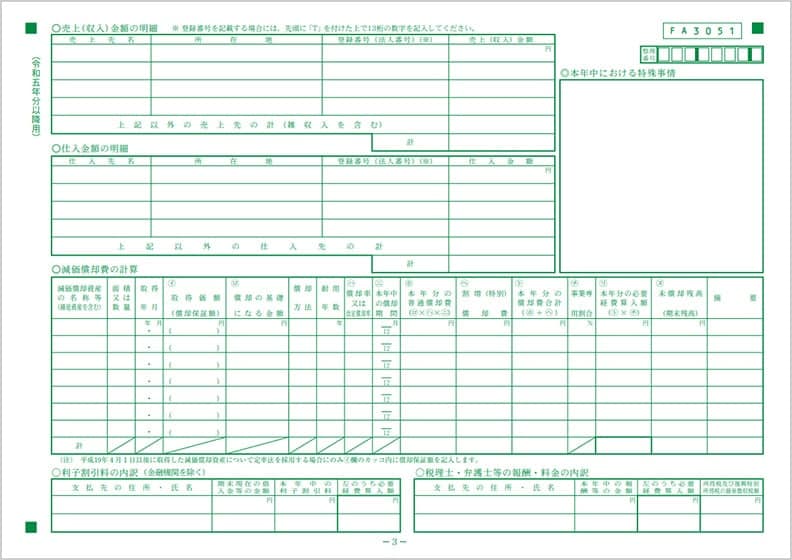

損益計算書の内訳の書き方(3枚目)

損益計算書の3枚目には、事業を行う上でかかった減価償却費などについて記載します。3枚目の各項目の記入内容は以下のとおりです。

損益計算書(3枚目)

売上(収入)金額の明細と仕入金額の明細

売上先・仕入先のインボイスの登録番号、または法人番号を記入します。なお、登録番号や法人番号を記入した売上先・仕入先については、その売上先・仕入先の名称と所在地の記入は省略しても問題ありません。

減価償却費の計算

所持している固定資産の減価償却費や年度中に除却・売却した固定資産の減価償却費を記載します。決められた耐用年数に応じて計算し、減価償却費と未償却残高を算出します。中小事業者の少額減価償却資産の取得価額の必要経費算入の特例の適用を受ける場合には、適用欄に「措法28の2」と記載します。

利子割引料の内訳

金融機関を除く借入金の利子を記載します。

地代家賃の内訳

店舗や事務所として利用している家賃を経費として記載します。自宅兼事務所の場合は、事業で利用している割合を家事按分として申告できます。

税理士・弁護士等の報酬・料金の内訳

税理士や弁護士に依頼し、報酬を支払った場合にその報酬額と源泉徴収税額を記載します。

本年中における特殊事情

空白でも構いませんが、前年度と比べて大きく所得が増えたり減ったりした場合は、簡単にその理由を記載しておきます。

損益計算書を正確に作成するには日頃の帳簿付けが大切

確定申告を青色申告で行う場合、青色申告決算書を作成する必要があります。青色申告書決算書の1枚目から3枚目に当たる損益計算書は、1年間の所得金額を示しているため、正確に作成するためには日頃からの正しい帳簿付けが重要です。

損益計算書の作成にかかる手間をできるだけ減らすためには、「やよいの青色申告 オンライン」がおすすめです。確定申告業務の負担軽減に、ぜひご活用ください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告することができます。

今すぐに始められて、初心者でもかんたんに使えるクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。

初心者にもわかりやすいシンプルで迷わず使えるデザイン

初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

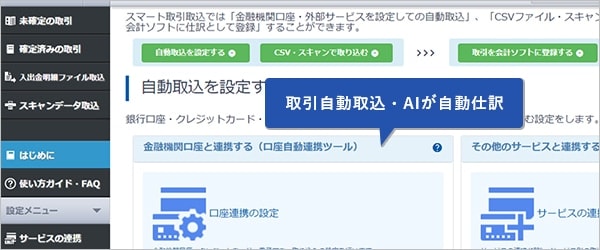

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

銀行明細やクレジットカードなどの取引データ、レシートや領収書のスキャンデータやスマホで撮影したデータを取り込めば、AIが自動で仕訳を行います。これにより入力の手間と時間が大幅に削減できます。

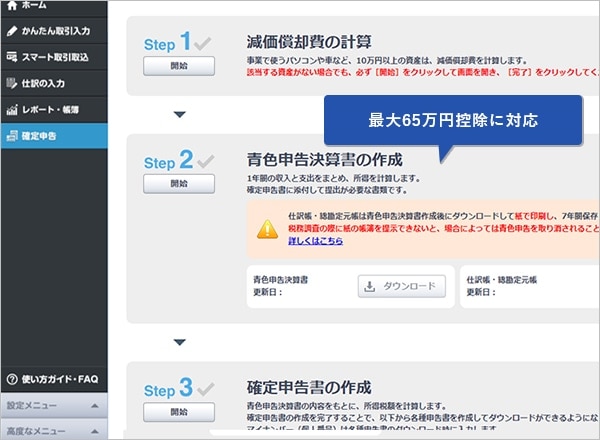

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムースに

画面の案内に沿って入力していくだけで、確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の用意もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムースに受けられます。

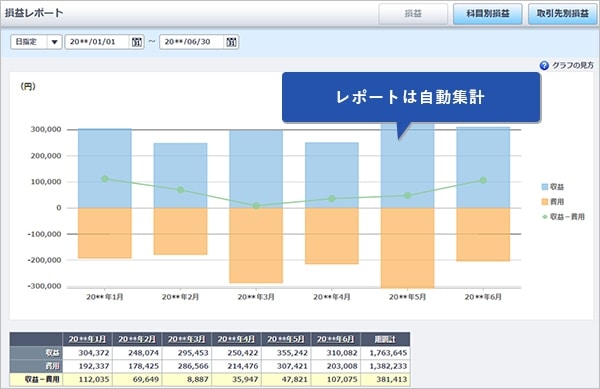

自動集計されるレポートで経営状態がリアルタイムに把握できる

日々の取引データを入力しておくだけで、レポートが自動で集計されます。確定申告の時期にならなくても、事業に儲けが出ているのかリアルタイムで確認できますので、経営状況を把握して早めの判断を下すことができるようになります。

この記事の監修田中卓也(田中卓也税理士事務所)

税理士、CFP®

1964年東京都生まれ。中央大学商学部卒。

東京都内の税理士事務所にて13年半の勤務を経て独立・開業。

従来の記帳代行・税務相談・税務申告といった分野のみならず、事業計画の作成・サポートなどの経営相談、よくわかるキャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・次号継承対策など、多岐に渡って経営者や個人事業主のサポートに努める。一生活者の視点にたった講演活動や講師、執筆活動にも携わる。