インボイス制度の影響を受けやすい業種とは?影響の中身と対策を紹介

監修者:税理士法人アンサーズ会計事務所

2024/01/19更新

2023年10月1日にインボイス制度(適格請求書等保存方式)が導入され、これまで免税事業者だった方に大きな影響があります。事業者によっては取引先の減少や収入減につながるおそれもあるため、影響が大きい場合は早めに適切な対策をして、インボイス制度に対応することが望ましいでしょう。

本記事では、インボイス制度の具体的な影響や、影響を受けやすい職種・受けにくい職種、影響への対応策について解説します。

インボイス制度は仕入税額控除に大きな影響がある

インボイス制度は、主に「仕入税額控除」に大きな影響が生じます。仕入税額控除とは、売上にかかっている消費税額から仕入にかかった消費税額を差し引くことで、課税事業者が消費税の納税額を計算する際に行います。

事業者は、商品やサービスの消費者が負担した消費税について、売上と共に預かる形で代わりに納付します。しかし、預かった金額がそのまま納付されるわけではありません。事業者側は、商品やサービスを販売するまでに、原材料の購入、機械や建物、車両や器具備品といった事業用資産の購入・賃借など、さまざまな場面で自らも消費税を支払っています。そのため、そのまま消費税を納めると、1つの商品の流通経路において何度も消費税が課税されることになってしまうのです。

このような消費税の二重課税を防ぐために、全段階で外部の事業者に支払った消費税額を売上にかかった消費税額から控除することで、税の公平性を担保するのが仕入税額控除です。

仕入税額控除の仕組みや計算方法についてはこちらの記事で解説していますので、参考にしてください。

インボイス制度における仕入税額控除

インボイス制度では、仕入税額控除のための要件が変わり、要件を満たした適格請求書(インボイス)の発行・保存が必須になりました。適格請求書は、適格請求書(インボイス)発行事業者の登録を済ませた事業者しか発行することができず、適格請求書発行事業者になると課税事業者となります。つまり免税事業者のままでは、適格請求書を発行することができません。

ですから、インボイス制度では、課税事業者への支払いだけが仕入税額控除の対象となります。インボイス制度にもとづき、「自社が仕入税額控除を適用したい場合」と「取引先が仕入税額控除を適用したい場合」について考え方を整理しておきましょう。

- 自社が仕入税額控除を適用したい場合

- 自社が仕入れた商品やサービスに対して仕入税額控除を適用したい場合、取引先に依頼して適格請求書を交付してもらう必要があります。

もし、取引先が免税事業者だったり、課税事業者でも適格請求書発行事業者の登録申請を行っていなかったりすると、適格請求書を受け取れません。すると、自社の税負担が増加します。そのため、場合によっては、取引の継続、あるいは取引額の見直しが必要になるでしょう。 - 取引先が仕入税額控除を適用したい場合

- 取引先が仕入税額控除を適用したい場合、自社に適格請求書交付の依頼をされる可能性が高いです。適格請求書発行事業者の登録を済ませた課税事業者は、すみやかに交付しましょう。前項でふれた理由で適格請求書が発行できない場合、その旨を取引先に伝えなくてはなりません。

適格請求書が発行されないことは、取引先にとって税負担の増加を意味するため、今後の取引に影響する可能性があります。

インボイス制度の影響を受けやすいケース

インボイス制度の影響が大きいケースとしては、これまで免税事業者として消費税の申告・納税が免除されてきた課税売上高が1,000万円以下の中小企業や、個人事業主などの小規模事業者が挙げられます。

免税事業者である中小企業

前述したとおり、適格請求書が発行できるのは消費税の課税事業者のみです。免税事業者だった中小企業は、そのままでは適格請求書を交付することができません。すると、取引先の課税事業者の税負担がインボイス制度導入前より増します。

税負担を以前の状態で維持したい取引先は、価格交渉や取引内容の見直し、場合によっては取引の打ち切りという可能性もあります。

免税事業者である小規模事業者(個人事業主、フリーランス)

これまで免税事業者だった小規模事業者も、中小企業と同様に今後の取引に影響が出る可能性があります。例えば、フリーランスで働いているデザイナー、ライター、イラストレーター、カメラマン、一人親方、弁護士や税理士などが考えられます。

中小企業や小規模事業者側の対策として課税事業者になる方法がありますが、これまで納付せずに済んでいた消費税を納めることになり、資金繰りに影響が出やすいことに注意が必要です。

インボイス制度の影響を受けにくいケース

業種を問わず、消費税の課税事業者か免税事業者かによって影響が変わるインボイス制度ですが、下記の業種や職種に該当する場合は影響を受けにくいでしょう。

一般消費者を顧客とする業種

顧客が事業者ではなく一般消費者であるBtoCの事業は、インボイス制度の影響を受けにくいです。一般消費者は、購入した商品やサービスの流通経路において他に消費税を負担していないため、仕入税額控除をする必要がないからです。

一般消費者を顧客とする業種の例を挙げてみましょう。

- 学習塾

- 医療機関

- スポーツジム

- 住居用の不動産業者、オーナー

- ネイルサロン

- 個人向けの習い事(ピアノ、英会話など)

注意したいのは、一般消費者に加えて課税事業者も顧客に含まれる場合です。例えば、一般消費者向けにネイルサロンやネイルスクールを運営しつつ、他の事業者向けに関連商品を販売しているケースなどがこれにあたります。この場合、課税事業者である取引先から求められれば、適格請求書の発行を検討する必要があります。適格請求書発行事業者として登録しておくことで、大事な取引先の負担を増やさずに取引を維持することができます。

また、一般消費者だと思って販売していたら、適格請求書の発行を求められて「実は課税事業者だった」というケースも考えられます。現状は一般消費者向けのサービスのみで、将来的に事業者への販売を検討している場合も、将来的な影響を考えて適格請求書発行事業者への登録を検討することをおすすめします。

なお、一般消費者も課税事業者も利用する小売業、飲食店業、タクシー業などについては、適格請求書より簡易的な適格簡易請求書での対応が認められています。こうした業種は不特定多数が対象のため、適格請求書の必要項目である「適格請求書の宛先」の記載が難しい一方、経費精算のために課税事業者から領収書の発行を求められることが多く、適格請求書の発行ができないと利用者減につながるおそれがあるからです。

会社員やアルバイト

インボイス制度の影響を受けるのは、取引に消費税が含まれている中小企業や小規模事業者です。報酬として受け取る給与に消費税が含まれていない会社員やアルバイトには、原則無関係です。

ただし、会社員としての仕事とは別に、業務委託や個人事業主として副業をして報酬を得ている人で、報酬に消費税が含まれている場合はインボイス制度の影響があります。

インボイス制度とは新しい仕入税額控除の方式

ここで、インボイス制度について改めて整理しておきます。

インボイス制度とは、2023年10月1日から導入されている制度で、消費税の仕入税額控除の金額を正しく計算して税負担の公平性を担保することを目的としています。これまで免税事業者として消費税の申告・納税を免除されていた場合、適格請求書を発行できる課税事業者となって消費税を負担するか、免税事業者のままでいるかを選ぶ必要があります。

インボイス制度や適格請求書発行事業者になるための流れについてはこちらの記事で解説していますので、参考にしてください。

インボイス制度の影響に対する免税事業者の対応

ここまで、インボイス制度の影響について解説しました。ここからは、インボイス制度の影響に対して免税事業者がとるべき対応について、3つのパターンをご紹介します。

課税事業者にならず、これまでと同様に免税事業者として事業を行う

取引先が一般消費者、あるいは免税事業者の場合、インボイス制度の影響はほぼありません。したがって、課税事業者にならない選択も可能です。課税売上高が、課税事業者のラインである1,000万円以下の場合は、免税事業者のままでいることができます。

ただし、免税事業者でいることを選択した場合、適格請求書を受けられない課税事業者からは取引を敬遠されるおそれがあります。取引先に少なからず課税事業者が含まれる場合や、これから課税事業者に向けても事業を展開していきたい場合は、慎重な判断が求められます。仕入税額控除については全額控除できなくなるわけではなく経過措置もあるため、まずは適格請求書を発行する必要があるか取引先とコミュニケーションをとるようにしましょう。

適格請求書発行事業者として登録して一般課税を選択する

インボイス制度のスタートと同時に、課税事業者として適格請求書発行事業者に登録する場合、消費税の納税方法を一般課税、もしくは簡易課税から選ぶ必要があります。

一般課税は、売上にかかった消費税額から仕入で支払った消費税額を差し引く仕入税額控除の際、実際に支払った消費税額を控除する方法です。売上にかかる消費税より仕入にかかる消費税が多ければ、差額分の消費税が還付されます。ただし、すべての取引先から適格請求書を受領・保存しなくてはならず、複雑な事業区分も必要で経理処理の負担が大きくなります。また、免税事業者との取引では仕入税額控除が適用できなくなるため、注意が必要です。

なお、インボイス制度がもたらす影響は甚大で広範囲に及ぶので、インボイス制度への移行の影響を緩和するためにさまざまな緩和措置がとられています。ここでは、「2割特例」と「課税仕入れについての控除経過措置」について紹介します。

適格請求書発行事業者として登録して簡易課税を選択する

簡易課税は、中小事業者の消費税申告の負担を軽減するための納税方法で、課税売上高が5,000万円以下の事業者に限って選択することができます。簡易課税では、課税売上高に「みなし仕入率」を掛け合わせて納付税額を計算するため、仕入税額を計算する手間が省けるのが最大のメリットです。

みなし仕入率は、業種(第1種~第6種)ごとに想定されるおおよその仕入額をもとに定められた控除割合のことです。

| 事業区分 | 該当する事業 | みなし仕入率 |

|---|---|---|

| 第1種事業 | 対事業者で行う卸売業 | 90% |

| 第2種事業 | 対消費者で行う小売業、農業、林業、漁業 | 80% |

| 第3種事業 | 農業、林業、漁業、鉱業、採石業、砂利採取業、建設業、製造業、電気・ガス・熱供給・水道業、印刷業 ※加工賃などに類する料金を対価とする役務を除く |

70% |

| 第4種事業 | 飲食店業など、第1、2、3、5、6種事業以外に該当するもの ※加工賃などに類する料金を対価とする役務を含む |

60% |

| 第5種事業 | 運輸通信業、金融・保険業、サービス業 ※第1~3種に該当する事業を除く |

50% |

| 第6種事業 | 不動産業 | 40% |

- ※国税庁「No.6505 簡易課税制度」

簡易課税は、一度選択すると2年間は変更することができません。場合によっては一般課税より納税額が大きくなるため、事業の状況に応じて判断しましょう。なお、一般課税への変更の届出は、課税期間が始まる前までに行う必要があります。

なお、インボイス制度がもたらす影響は甚大で広範囲に及ぶので、インボイス制度への移行の影響を緩和するためにさまざまな緩和措置がとられています。ここでは、「2割特例」と「課税仕入れについての控除経過措置」について紹介します。

3年間、元免税事業者の納税額を軽減する「2割特例」

免税事業者から課税事業者となり、適格請求書発行事業者になった事業者は、インボイス制度開始から3年間(2023年10月1日~2026年9月30日を含む課税期間)、消費税の納税額を売上税額の20%とすることができます。

例えば、飲食店業(見込み仕入率60%)で年間売上額が800万円(消費税分80万円)、仕入額が200万円(消費税分20万円)の場合、通常であれば納める消費税額と、2割特例を適用したときの消費税額は、下記のとおりです。

通常の場合の納める消費税額の計算例

- 原則課税の場合:80万円=20万円=60万円

- 簡易課税の場合:80万円-80万円×60%=32万円

2割特例を適用した場合の消費税額の計算例

- 80万円-80万円×80%=16万円

課税仕入れについての控除経過措置

インボイス制度では、免税事業者や消費者などの適格請求書発行事業者以外からの仕入れにかかる消費税額の控除が受けられなくなります。この変更点について多くの事業者に影響が出ると予想されるため、インボイス制度開始から6年間は、適格請求書発行事業者以外からの仕入れでも一定の割合を仕入税額とみなして控除できる経過措置が設けられています。

また、この経過措置期間中に免税事業者が適格請求書発行事業者の登録申請を行う場合は、消費税課税事業者選択届出書を提出する必要はありません。適格請求書発行事業者の登録が完了と同時に、課税事業者および適格請求書発行事業者になることができます。

経過措置期間と仕入税額控除の割合は、下記のとおりです。

| 期間 | 割合 |

|---|---|

| 2023年10月1日~2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日~2029年9月30日 | 仕入税額相当額の50% |

この経過措置期間中に、免税事業者は課税事業者へ転換すべきか否かを検討することもできます。

なお、仕入税額控除の適用を受けるには、免税事業者などから受け取る区分記載請求書と同じ内容が記載された請求書と、経過措置の適用を受ける旨を記載した帳簿を保存する必要がある点には注意しましょう。

インボイス制度の影響を見極めて、対応方法を決定しよう

インボイス制度は、免税事業者、および免税事業者と取引のある課税事業者に大きな影響があります。自社の事業状況や取引先の特徴などを確認し、影響が大きい場合は早めに対応することが大切です。

ただし、インボイス制度に対応すると、事務作業が煩雑化することが懸念されます。「弥生会計 オンライン」をはじめ、インボイス制度に対応した会計ソフトを上手に活用して、担当者の負担軽減を図りましょう。

無料お役立ち資料【インボイス制度まるわかり資料/3点セット】をダウンロードする

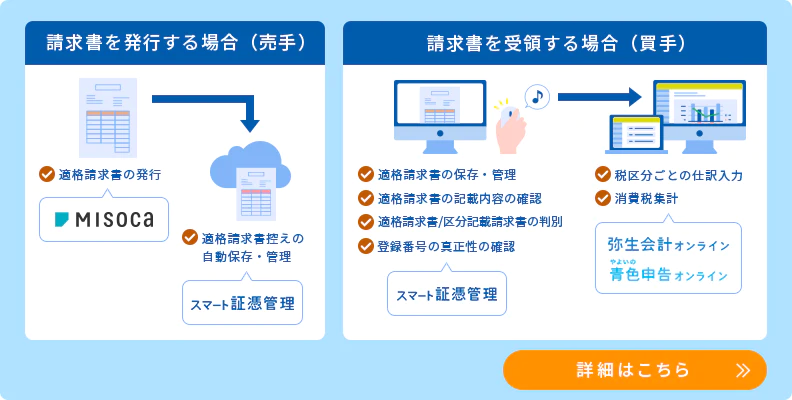

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応のクラウド会計ソフト「弥生会計 オンライン」「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

Misocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムースにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

法人の方は、「弥生会計 オンライン」、個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。

今なら、すべての機能が1年間無料でご利用いただけます。

この記事の監修税理士法人アンサーズ会計事務所

吉祥寺にオフィスを構えて10年以上の実績と、40名以上のスタッフのマンパワーで、個人事業主から従業員100名を超える会社まで、幅広く対応中。司法書士、社会保険労務士など他士業との連携で法人のお悩み事にワンストップで対応可能。