インボイス制度で消費税の端数処理が変わる!変更点や対処法を解説

監修者:税理士法人アンサーズ会計事務所

2024/01/19更新

インボイス制度において発行する適格請求書(インボイス)には、10%または8%の消費税の税率ごとに合計した消費税額を記載しなければなりません。この消費税額を計算するときに、1円未満の端数が生じる場合があります。適格請求書の記載にあたり、「消費税額の計算で生じた端数は、どのように処理すればいいのだろう」と迷う方もいるのではないでしょうか。

インボイス制度導入後は、消費税の端数処理にあたって、従来とは異なるルールが定められています。そのため、消費税の税額計算のやり方が間違っていると、取引先の会計処理にも影響を与えてしまうことに。税額を正確に計算するためにも、適切な端数処理の方法をしっかりと理解しておきましょう。

ここでは、消費税の端数処理について、インボイス制度導入後の変更点や正しい対処法、端数処理を行う際の注意点などを解説します。

端数処理の方法が変わるインボイス制度

端数処理とは、適格請求書に記載する消費税額の計算をするときに生じた、1円未満の端数を処理することです。

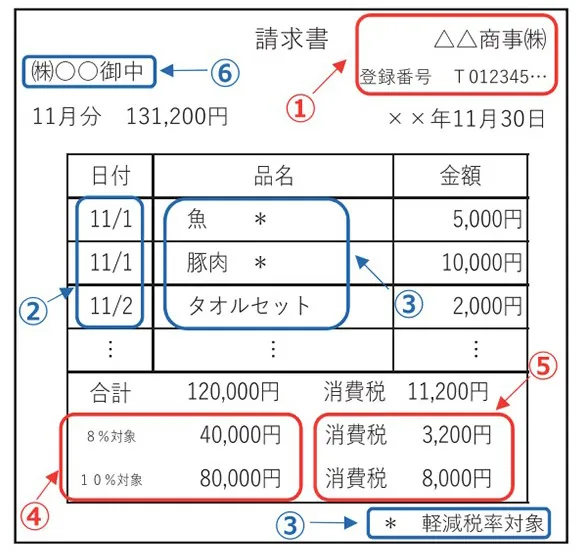

インボイス制度では、適格請求書(インボイス)発行事業者には、適格請求書の交付と保存が求められます。適格請求書には記載すべき項目が定められており、その1つが「税率ごとの消費税額」です。

-

※国税庁「適格請求書等保存方式の概要

」

消費税には標準税率(10%)と軽減税率(8%)という2つの税率があり、適格請求書には、それぞれの税率ごとに合計した消費税額を記載しなければなりません。

この消費税額を計算するとき、1円未満の端数が生じる場合があります。例えば、税抜価格123円の商品にかかる消費税額は、標準税率(10%)なら12.3円、軽減税率(8%)なら9.84円です。現在の日本では1円より下の通貨単位は存在しないため、1円未満の端数は何らかの形で処理が必要です。

インボイス制度導入以前に適用されていた請求書(区分記載請求書等)は、消費税額が記載要件ではなかったため、端数処理に関するルールも決まっていませんでした。しかし、インボイス制度導入後は、適格請求書への消費税額の記載が必須となり、処理方法に関して明確なルールが設定されています。

端数処理は、1つの適格請求書で税率ごとに1回のみ

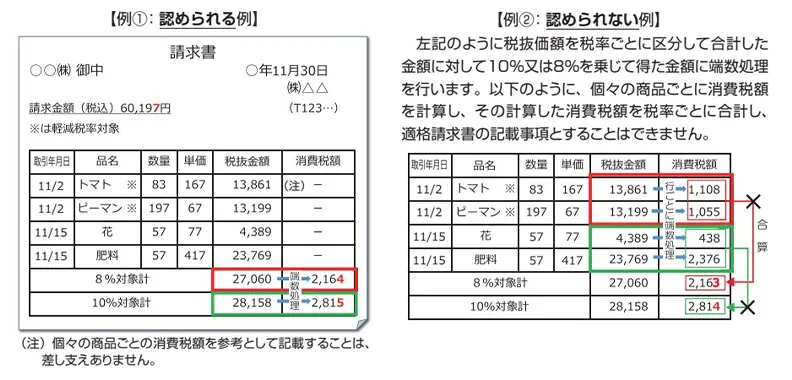

インボイス制度においては、消費税額の計算にあたり、「1つの適格請求書につき、税率ごとに1回ずつの端数処理を行う」というルールが定められています。インボイス制度導入以前は、消費税の端数処理のルールが決まっていなかったため、商品ごとに端数を処理することも可能でした。しかし、インボイス制度導入後は、従来のような商品ごとの端数処理は認められません。

なお、端数処理には、切り上げ、切り捨て、四捨五入といった方法がありますが、どの方法で端数を処理するかは、事業者の任意です。ただし、あらかじめどの方法で端数を処理するかを決め、全社で統一しておくといいでしょう。また、取引先から消費税の端数処理方法について希望があった場合は、混乱を防ぐために取引先と話し合うことが大切です。

-

※国税庁「適格請求書等保存方式の概要

」

消費税額の計算をする際は、上図の例①:認められる例のように、対価の額を税率ごとに合計してから、10%または8%の税率を掛けて端数処理を行います。例えば、上図の税抜金額で、トマトは13,861円、ピーマンは13,199円となっていますが、その合計である27,060円に対して、8%をかけた額(2,164.8円)に対して端数処理を行い、消費税額を2164円としています。

一方で、例②:認められない例のように、商品1つひとつに対して端数処理をして求めた消費税額を、税率ごとに合算するやり方はできません。上図では、トマト13,861円の8%(1,108.8円)に端数処理を行って消費税額は1,108円、ピーマン13,199円の8%(1,055.9)に端数処理を行って消費税額が1055円、これらを合計した金額2163円が8%対象計の消費税額となっていますが、こちらの計算方法は認められません。

なお、税込価格の合計金額に10/110または8/108を掛けて消費税額を求めることも可能です。

消費税の積上げ計算を採用できる

インボイス制度導入後は、課税期間(1年または1事業年度)全体における消費税額の計算についても変更点があります。

従来の区分記載請求書等保存方式では、課税期間の取引総額をもとに消費税額を計算する「割戻し計算」が採用されていました。しかし、インボイス制度導入後は、適格請求書に記載された消費税額を積み上げて計算する「積上げ計算」も選択できるようになります。

なお、課税期間における消費税額は、課税売上と課税仕入れのそれぞれについて、税率ごとに計算する必要があります。売上税額に関しては、割戻し計算が原則となりますが、適格請求書発行事業者であれば積上げ計算を選択することも可能です。

一方、仕入税額については、積上げ計算が原則となります。売上税額を積上げ計算した場合は、仕入税額は積上げ計算しか適用できませんが、売上税額が割戻し計算なら、仕入税額は積上げ計算か割戻し計算のいずれかを選択できます。

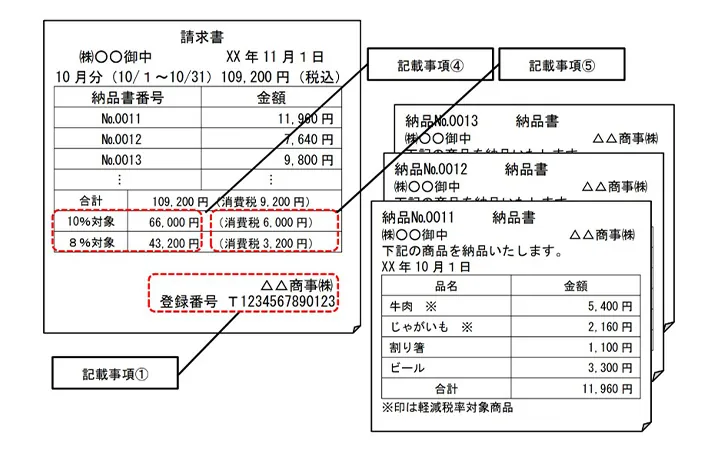

適格請求書の記載要件は複数の書類で満たすことができる

インボイス制度では、定められた記載要件を満たしていれば、請求書の他、納品書や領収書といった証憑書類も適格請求書とみなされます。請求書、領収書、納品書など、書類の名称が違っても、必要事項が記載されていれば適格請求書として認められるため、仕入税額控除が適用されます。

ただし、適格請求書の記載要件は、1つの書類だけで満たさなければいけないわけではありません。例えば、請求書と納品書の2種類の書類で、適格請求書の記載要件を満たすことも可能です。その場合、請求書に必要項目の一部を記載し、残りの項目が納品書に記載されていれば、両方を併せて適格請求書として認められます。

ただし、複数の書類を適格請求書とするには、請求書に納品書番号を記載するなど、それぞれの書類同士の関連性を明確にしておく必要があります。

複数の書類で適格請求書とする場合の端数処理

複数の書類を適格請求書とする場合は、消費税の端数処理にも注意が必要です。例として、週に1度納品と同時に納品書を、月末に1か月間の取引をまとめた請求書を発行し、2つの書類で適格請求書の要件を満たしているものとします。このとき適格請求書に該当する書類は、納品書が4枚(4週分)、請求書が1枚ということになります。

ここで気をつけなければいけないのが、「1つの適格請求書につき、税率ごとに1回ずつ」という端数処理のルールです。請求書と納品書で1つの適格請求書となっているわけですから、消費税の端数処理を行うのは、2種類の書類のうちいずれかのみです。

ここでは、請求書で端数処理をする場合と納品書で端数処理をする場合どうすればいいか、それぞれ記載例と共に見てみましょう。

月に1回の請求書で端数処理をする場合

月に1回の請求書で端数処理をする場合、請求書に登録番号や税率ごとの消費税額と適用税率を記載し、納品書に日々の取引内容を記載することで、2種類の書類で適格請求書の記載要件を満たしています。消費税の端数処理は請求書で行い、納品書では行いません。

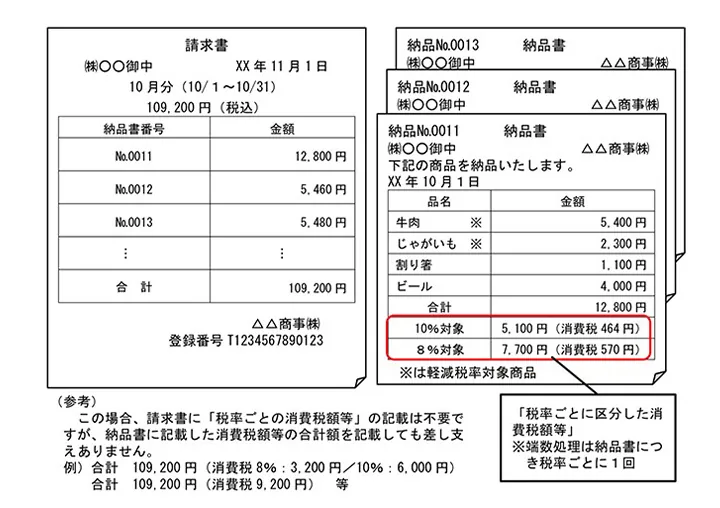

4枚の納品書でそれぞれ端数処理をする場合

税率ごとの消費税額を納品書に記載する場合は、端数処理も納品書で行います。端数処理は、納品書1枚につき、税率ごとに1回ずつです。請求書には、税率ごとの消費税額の記載は不要です。ただし、4枚の納品書に記載した消費税額の合計を請求書に記載しても構いません。

適格請求書に記載する消費税額の計算方法

適格請求書に記載する消費税額を算出するには、税抜金額をもとに計算する方法と、税込金額をもとに計算する方法があります。どちらの方法で計算するか、あらかじめ社内で統一しておくといいでしょう。

税抜金額をもとに消費税額を計算する方法

税抜金額をもとに消費税額を計算する場合は、各商品の税抜価格を標準税率(10%)と軽減税率(8%)の税率ごとに区分して合計します。そして、その合計金額に10%または8%を掛け、端数処理を行います。

税込金額をもとに消費税額を計算する方法

税込金額をもとに消費税額を計算する場合は、各商品の税込価格を税率ごとに区分して合計します。そして、その合計金額に、標準税率なら10/110、軽減税率なら8/108を掛けた金額に端数処理を行います。

インボイス制度における端数処理のルールをしっかり把握しておこう

インボイス制度では、消費税の端数処理のルールが従来の方法とは変わります。これまでは認められていた商品ごとの端数処理ができなくなり、「1つの適格請求書につき、税率ごとに1回ずつ」というルールで端数処理を行わなければなりません。

関連記事

また、消費税の端数処理以外にも、インボイス制度では請求書などの作成においてさまざまな変更点に対応する必要があります。請求書などに定められた事項が正しく記載されていないと、適格請求書として認められず、取引先にも迷惑をかけることになってしまうかもしれません。消費税の端数処理をはじめ、インボイス制度のルールをしっかりと把握し、適切に対応できるように準備を進めておきましょう。

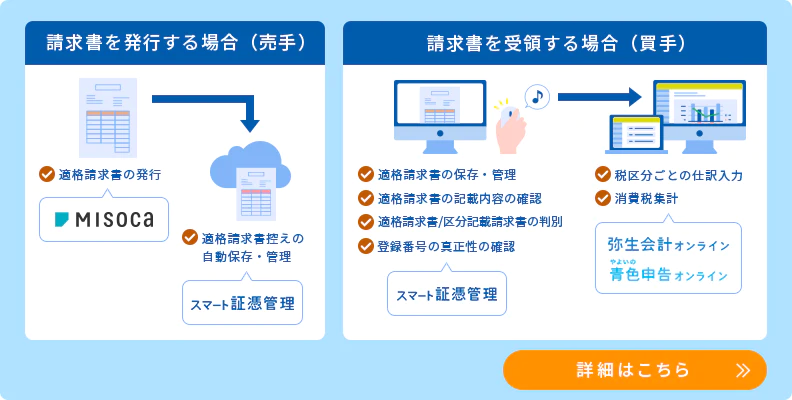

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応のクラウド会計ソフト「弥生会計 オンライン」「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

Misocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムースにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

法人の方は、「弥生会計 オンライン」、個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。

今なら、すべての機能が1年間無料でご利用いただけます。

この記事の監修税理士法人アンサーズ会計事務所

吉祥寺にオフィスを構えて10年以上の実績と、40名以上のスタッフのマンパワーで、個人事業主から従業員100名を超える会社まで、幅広く対応中。司法書士、社会保険労務士など他士業との連携で法人のお悩み事にワンストップで対応可能。