個人事業主もインボイス制度に登録すべき?期限や申請方法を解説

監修者:税理士法人アンサーズ会計事務所

2024/01/18更新

インボイス制度の開始に伴い、消費税の仕入税額控除の適用を受けられるのは適格請求書(インボイス)を受領した事業者のみとなりました。また、適格請求書を交付するには適格請求書(インボイス)発行事業者になる必要があるうえ、適格請求書発行事業者へ登録できるのは課税事業者のみです。そのため、現在、免税事業者の個人事業主の中には、課税事業者へ転換し登録申請をすべきか悩んでいる方もいるでしょう。

そこで本記事では、個人事業主が適格請求書発行事業者になるべきか悩んだときの対応や、登録申請の方法を解説します。

個人事業主でも適格請求書発行事業者になれる

個人事業主でも適格請求書発行事業者になれるのか知りたい人もいるでしょう。個人事業主は法人にならなくても、適格請求書発行事業者に登録申請することが可能です。課税事業者であれば法人や個人事業主、フリーランスなどの事業形態を問わず適格請求書発行事業者になることができるため、インボイス制度だけを理由に法人化する必要はありません。

課税事業者の個人事業主が適格請求書発行事業者になるためには、適格請求書発行事業者の登録申請書を提出し、審査に通過する必要があります。審査に通過すると「登録通知書」が発行され、適格請求書発行事業者の登録番号を受け取れます。ただし、先述したように、適格請求書発行事業者になれるのは課税事業者のみです。

免税事業者の個人事業主が適格請求書発行事業者になるためには、「消費税課税事業者選択届出書」を所轄の税務署へ提出し、課税事業者になったうえで適格請求書発行事業者の登録申請を行う必要があります。

なお、インボイス制度開始から6年間(2029年9月30日まで)は経過措置が設けられており、この期間中に免税事業者が適格請求書発行事業者の登録申請を行う際は、消費税課税事業者選択届出書を提出する必要はありません。適格請求書発行事業者の登録完了と同時に、消費税課税事業者に転換することができます。

なお、簡易課税を選択することも可能です。その場合は「消費税簡易課税制度選択届出書」も一緒に税務署に提出しましょう。

登録申請には1か月から1か月半かかる

インボイス制度はすでに開始されていますので、速やかに対応するためにもなるべく早く登録申請をするようにしてください。登録番号の通知は登録申請の方法によって異なります。適格請求書発行事業者の登録申請から登録番号発行までにかかる期間の目安は、下記のとおりです。

インボイス制度の登録申請から登録番号発行までの期間

- e-Taxの場合:約1か月

- 書面申請の場合:約1.5か月

- ※2023年12月現在

登録申請書の記載漏れや記載ミスなどがあった場合は、登録番号が発行されるまでに、上記よりもさらに時間がかかってしまうため、記載ミスなどには十分な注意が必要です。

適格請求書発行事業者の登録申請についてはこちらの記事で解説していますので、参考にしてください。

個人事業主が適格請求書発行事業者の登録申請をする際に必要なもの

個人事業主の方が適格請求書発行事業者の登録申請を行うにあたり、必要なものをまとめました。登録申請の方法によって用意すべきものが異なるため、申請方法を決めた上で準備すると良いでしょう。

マイナンバーカードなどの電子証明書(パソコンまたはスマートフォンからe-Taxで申請する場合)

マイナンバーカードを持っていない場合は、通知カードなどの番号確認書類と運転免許証などの本人確認書類が必要です。

利用者識別番号(パソコンまたはスマートフォンからe-Taxで申請する場合)

利用者識別番号は16桁の識別番号のことで、電子申告をするために必要な番号です。e-Taxで取得できます。

適格請求書発行事業者の登録申請書(書類を郵送して申請する場合)

適格請求書発行事業者の登録申請書は、国税庁のウェブサイトからダウンロードできます。

個人事業主が適格請求書発行事業者の登録申請を行う手順

適格請求書発行事業者の登録申請をする方法は、パソコン・スマートフォン・書類の郵送の3種類あります。パソコンおよびスマートフォンからは、e-Taxにアクセスして登録申請を行います。

それぞれの登録申請方法や手順について、詳しく見ていきましょう。

パソコンを利用して登録申請する場合

パソコンでe-Taxにアクセスすると、フォームに回答するだけで登録申請を行えます。具体的な手順を見ていきましょう。

登録申請の手順

1. 事前準備

パソコンで登録する場合、マイナンバーカードなどの電子証明書が必要です。e-Taxで利用できる電子証明書については、e-Taxの「電子証明書の取得」で確認できます。

なお、e-Taxでの申請はe-Taxソフト、もしくはe-Taxソフト(WEB版)のどちらでも可能ですが、e-Taxソフトを利用する場合は、事前にソフトのダウンロードおよび最新バージョンへのアップデートをしておきましょう。

2. 登録するための登録申請データを作成・送信する

電子証明書を取得したら、登録申請のためのデータを作成します。このとき、e-Taxソフト(WEB版)を利用する場合は、問答形式となります。画面に表示された質問に回答しながら、登録申請書の作成を進めてください。

e-Taxソフトを利用する場合は、帳票形式です。画面上で、「適格請求書発行事業者の登録申請書」に必要事項を入力していきます。申請データを作成したら、画面の指示に従って登録申請します。

3. 登録通知データを確認する

登録申請したら通知データが送られてきますので、内容を確認しましょう。

スマートフォンで登録申請する場合

スマートフォンで登録申請をする場合は、スマートフォンからe-Taxソフト(SP版)にアクセスして登録申請書を作成します。なお、スマートフォンで登録申請するには、マイナンバーカードを読み取れるスマートフォンが必要です。また、スマートフォンで登録申請ができるのは、国内の個人事業主のみです。

スマートフォンで登録申請をする具体的な手順についても見ていきましょう。

登録申請の手順

1. e-Taxにマイナンバーカードでログインする

国税庁の「インボイス制度特設サイト」の「申請手続き」から「e-Taxソフト(SP版)」を開き、マイナンバーカードによるログインを実施します。

ログインの際、スマートフォンでマイナンバーカードを読み取りますが、マイナンバーカードの読み取りにあたっては、マイナポータルのダウンロードが必要です。画面の案内に従ってインストールしましょう。

2. 利用者識別番号を取得・登録する

ログインしたら、氏名・生年月日などの必要項目を入力し、利用者識別番号を取得・登録します。すでにマイナンバーカードに利用者識別番号が登録されている場合、この手順は不要です。

3. 登録申請データを作成する

登録申請手続きを選択すると、登録申請データの作成に必要な項目が問答形式で表示されますので、画面に従って入力していきます。

4. 登録申請データを送信する

登録申請データの作成が完了したら、電子署名の付与画面になります。電子署名を行い、登録申請データを送信してください。

電子署名とは、作成したデータが本人によるものであり、改ざんされていないことを証明するものです。マイナンバーカードに格納された電子証明書をスマートフォンで読み取ることで、電子署名を行ったことになります。

書類を郵送して登録申請する場合

適格請求書発行事業者の登録申請は、書面でも可能です。その場合は、国税庁のWebサイトから申請書をダウンロードし、必要事項を記入して管轄のインボイス登録センターに郵送します。

申請書は2枚あります。記入漏れ、送付忘れなどがないよう、注意しましょう。

適格請求書発行事業者の登録申請書

適格請求書発行事業者の登録申請書(次葉)

登録申請書は、課税事業者と免税事業者とで記入箇所が異なります。それぞれの記入・登録申請の手順は下記のとおりです。

課税事業者の登録申請の手順

初葉(1枚目)

-

1.「申請者」の欄に必要事項を記入します

-

2.「事業者区分」欄の「課税事業者」のチェックボックスにチェックを入れます

次葉(2枚目)

-

3.「登録要件の確認」欄の該当するチェックボックスにチェックを入れます

-

4.管轄のインボイス登録センターに送付します

免税事業者の登録申請の手順

初葉(1枚目)

-

1.「申請者」の欄に必要事項を記入します

-

2.「事業者区分」欄の「免税事業者」のチェックボックスにチェックを入れます

次葉(2枚目)

-

3.「免税事業者の確認」欄上段の「令和5年10月1日から令和11年9月30日までの日の属する課税期間中に登録を受け、所得税法等の一部を改正する法律(平成28年法律第15号)附則第44条第4項の適用を受けようとする事業者 ※登録開始日から納税義務の免除の規定の適用を受けないこととなります。」のチェックボックスにチェックを入れます

-

4.個人事業主は、「個人番号」欄に個人番号を記入します(法人は、「法人のみ記載」の「事業年度」「資本金」欄に記入します)

-

5.「事業内容等」欄に必要事項を記入します

-

6.「登録希望日」欄に登録を希望する日を記入します

-

7.「登録要件の確認」欄の該当するチェックボックスにチェックを入れます

-

8.管轄のインボイス登録センターに送付します

通常、免税事業者が適格請求書発行事業者となるには、「消費税課税事業者選択届出書」を税務署に提出して課税事業者となる必要がありますが、次葉の「免税事業者の確認」欄の上段にチェックを入れた場合は、消費税課税事業者選択届出書の提出は必要ありません。

なお、税務署に直接出向くなどして、申請することはできません。書面での登録申請はインボイス登録センターへの郵送のみとなりますので注意が必要です。

管轄のインボイス登録センターの住所については、国税庁の「郵送による提出先のご案内」に記載されています。

インボイス制度とは複数税率に対応した消費税の仕入税額控除の方式

2023年10月1日からスタートしたインボイス制度は、複数税率に対応した新たな消費税の仕入税額控除の方式です。複数税率制度のもと、事業者が正確な消費税率と消費税額を把握して納税することを目的としています。

インボイス制度では、適格請求書発行事業者のみが適格請求書を発行することができます。消費税の仕入税額控除の適用を受けるためには、この適格請求書を交付および保存しなければなりません。前述したように、適格請求書発行事業者に登録できるのは、法人や個人事業主といった形態を問わず課税事業者のみとなります。

関連記事

インボイス制度開始による個人事業主への影響は?

ここまで適格請求書発行事業者への登録方法について解説してきましたが、そもそもインボイス制度が始まったことで、個人事業主には具体的にどのような影響があるのでしょうか。課税事業者と免税事業者それぞれの対応のポイントと併せて見ていきましょう。

課税事業者および課税事業者と取引のある免税事業者に影響がある

インボイス制度が始まると、買い手の課税事業者は仕入税額控除を受けるために売り手に適格請求書の交付を求めます。その際、売り手が免税事業者の場合は適格請求書の発行ができません。

適格請求書を発行できない場合、免税事業者は取引先から消費税額分の値引きを要求される可能性があります。また、取引から除外されたり、新規の取引先を獲得することが難しくなったりすることも考慮しなければなりません。

その一方で、課税事業者へ転換して適格請求書発行事業者となった場合は、消費税額の申告および納税義務が発生します。

免税事業者の個人事業主が課税事業者と取引を継続するためには、適格請求書発行事業者となるかどうかの検討が必要となるでしょう。取引先のインボイス制度開始に伴う免税事業者への対応を確認したうえで、慎重に判断することをおすすめします。

課税事業者に該当する個人事業主の対応

すでに課税事業者の個人事業主の場合は、インボイス制度に伴って登録申請を行い、適格請求書発行事業者になっておけば、スムーズに適格請求書の作成や発行ができるようになります。

適格請求書の作成に対応した会計ソフトや取引先管理システムも用意しておくと、より安心です。

免税事業者に該当する個人事業主の対応

免税事業者の個人事業主の方は、課税事業者へ転換して適格請求書発行事業者になるか、取引先に免税事業者のまま取引を継続できないか相談する必要があります。自身と取引先それぞれの負担やリスクを踏まえて、慎重に判断しなければなりません。

課税事業者に転換する場合は、適格請求書発行事業者として登録された日の売上分から、消費税の納税義務が発生します。

インボイス制度はすでに開始されていますので、課税事業者になる場合は速やかに対応するためにもなるべく早く登録申請をするようにしてください。登録番号の通知は登録申請の方法によって異なります。適格請求書発行事業者の登録申請から登録番号発行までにかかる期間の目安は、下記のとおりです。

インボイス制度の登録申請から登録番号発行までの期間

- e-Taxの場合:約1か月

- 書面申請の場合:約1.5か月

- ※2023年12月現在

登録申請書の記載漏れや記載ミスなどがあった場合は、登録番号が発行されるまでに、上記よりもさらに時間がかかってしまうため、記載ミスなどには十分な注意が必要です。

適格請求書発行事業者の登録申請についてはこちらの記事で解説していますので、参考にしてください。

インボイス制度の経過措置

インボイス制度が始まると、適格請求書発行事業者以外からの仕入れにかかる消費税額の控除が受けられなくなります。

しかし、個人事業主を含む多くの事業者に影響が出るために、制度開始から6年間は、適格請求書発行事業者以外からの仕入れでも一定の割合を仕入税額とみなして控除できる経過措置が設けられています。

経過措置の期間と仕入税額控除の割合は、下記のとおりです。

| 期間 | 割合 |

|---|---|

| 2023年10月1日~2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日~2029年9月30日 | 仕入税額相当額の50% |

なお、仕入税額控除の適用を受けるには、免税事業者などから受け取る区分記載請求書と同様の内容が記載された請求書などに加えて、経過措置の適用を受ける旨を記載した帳簿も保存する必要があります。

課税事業者になった場合の納税方法

個人事業主が課税事業者となった場合は、納税方法も確認しておきましょう。

課税事業者が納める消費税額の算出方法は「本則課税」「簡易課税」の2種類に、インボイス制度を機に免税事業者から課税事業者となった場合に適用できる軽減措置の「2割特例」を加えた3種類あります。

本則課税

原則どおり、下記の計算式で納税額を算出します。

本則課税を採用した場合の消費税計算式

納めるべき消費税の金額=売上にかかる消費税額-仕入などにかかる消費税額

すべての取引の中から仕入れなどで消費税がかかったものだけを選別し、売上にかかる消費税額から差し引くこととなるため、最も手間がかかる方法といえるでしょう。

簡易課税

簡易課税は、本則課税の実務負担を減らすために設けられた制度で、仕入税額控除の計算を簡略化することができます。計算式は下記のとおりです。

簡易課税を採用した場合の消費税計算式

納めるべき消費税の金額=売上にかかる税額-(売上にかかる税額×みなし仕入率)

みなし仕入率は下記のように、事業区分ごとに定められています。

| 事業区分 | みなし仕入率 | 該当する事業 |

|---|---|---|

| 第一種事業 | 90% | 卸売業(他の者から購入した商品をその性質、形状を変更しないで他の事業者に対して販売する事業)をいいます。 |

| 第二種事業 | 80% | 小売業(他の者から購入した商品をその性質、形状を変更しないで販売する事業で第一種事業以外のもの)、農業・林業・漁業(飲食料品の譲渡に係る事業)をいいます。 |

| 第三種事業 | 70% | 農業・林業・漁業(飲食料品の譲渡に関わる事業を除く)、鉱業、建設業、製造業(製造小売業を含みます)、電気業、ガス業、熱供給業および水道業をいい、第一種事業、第二種事業に該当するものおよび加工賃その他これに類する料金を対価とする役務の提供を除きます。 |

| 第四種事業 | 60% | 第一種事業、第二種事業、第三種事業、第五種事業および第六種事業以外の事業をいい、具体的には、飲食店業などです。 なお、第三種事業から除かれる加工賃その他これに類する料金を対価とする役務の提供を行う事業も第四種事業となります。 |

| 第五種事業 | 50% | 運輸通信業、金融・保険業、サービス業(飲食店業に該当する事業を除きます)をいい、第一種事業から第三種事業までの事業に該当する事業を除きます。 |

| 第六種事業 | 40% | 不動産業 |

-

※国税庁「No.6509 簡易課税制度の事業区分

」

簡易課税を適用できるのは、前々事業年度(個人事業主は前々年)の課税売上高が5,000万円以下の場合のみです。また、適用したい課税期間の初日の前日までに、納税先の税務署長宛に「消費税簡易課税制度選択届出書」を提出しておく必要もある点に注意しましょう。

2割特例

2割特例は、インボイス制度を機に免税事業者が課税事業者になった場合にのみ適用できる、一定期間納税する消費税額を売上税額の2割に抑えられる軽減措置です。本則課税と簡易課税よりも大きく税負担を軽減できます。

2割特例を採用した場合の消費税計算式

納める消費税の金額=売上にかかる消費税額-(売上にかかる消費税額×80%)

個人事業主の場合、2割特例と適用できるのは、2023年10~12月分の申告から2026年分の申告が対象となります。

個人事業主の適格請求書発行事業者への登録は、余裕を持って行おう

適格請求書発行事業者になると消費税の納税義務が発生するため、登録すべきか悩む個人事業主の方も多いのではないでしょうか。取引先が適格請求書発行事業者である場合、インボイス制度開始後も取引を継続するためにも登録したほうが良いケースがあります。登録完了までには一定の期間を要するため、申請は早めに行うことをおすすめします。

インボイス制度を機に免税事業者から課税事業者になった個人事業主には、消費税の負担を軽減するための措置も用意されています。また、同じく消費税納税の負担を軽減できる納税方法も選択できますから、しっかり検討し、漏れなく活用していきましょう。

弥生のクラウドサービスなら、無料でインボイス制度に対応

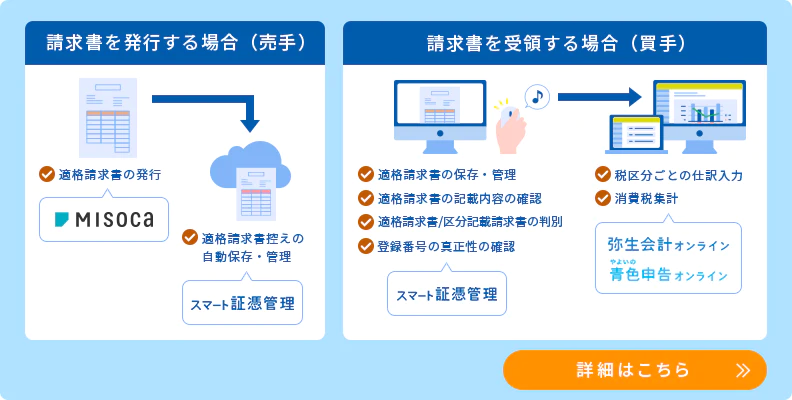

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応のクラウド会計ソフト「弥生会計 オンライン」「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

Misocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムースにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

法人の方は、「弥生会計 オンライン」、個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。

今なら、すべての機能が1年間無料でご利用いただけます。

この記事の監修税理士法人アンサーズ会計事務所

吉祥寺にオフィスを構えて10年以上の実績と、40名以上のスタッフのマンパワーで、個人事業主から従業員100名を超える会社まで、幅広く対応中。司法書士、社会保険労務士など他士業との連携で法人のお悩み事にワンストップで対応可能。