インボイス制度対策

インボイス制度対策

「短時間でインボイス制度の概要を理解したい」「インボイス制度に対応したソフトを導入したい」 そんな方に向けて、インボイス制度のポイントや対応製品・サービスをまとめました。

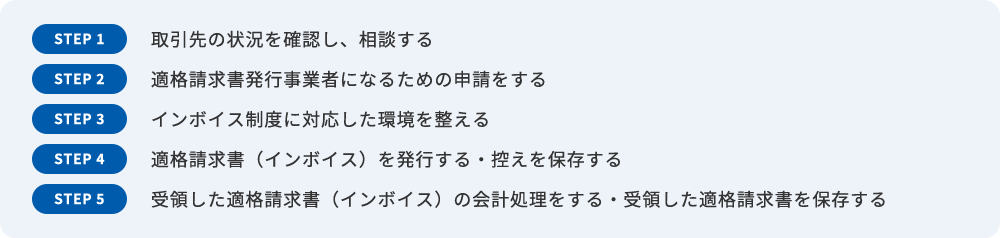

インボイス制度に対応するための3STEP

Step 1

インボイス制度とは?

インボイス制度とは、消費税の納税額を正しく計算するための新しい制度です。2023年10月1日から始まりました。

Tips:インボイス=適格請求書

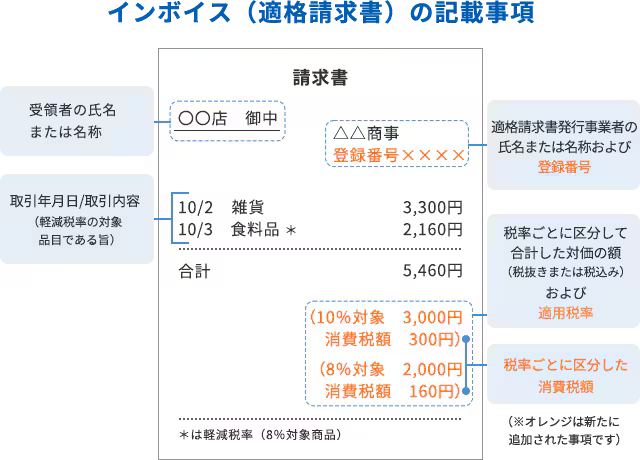

「インボイス」の正式名称は「適格請求書」と言います。指定された項目が記載されている請求書・納品書・領収書・レシートなどの証憑書類を「適格請求書」と呼びます。請求書だけではない点に注意しましょう。

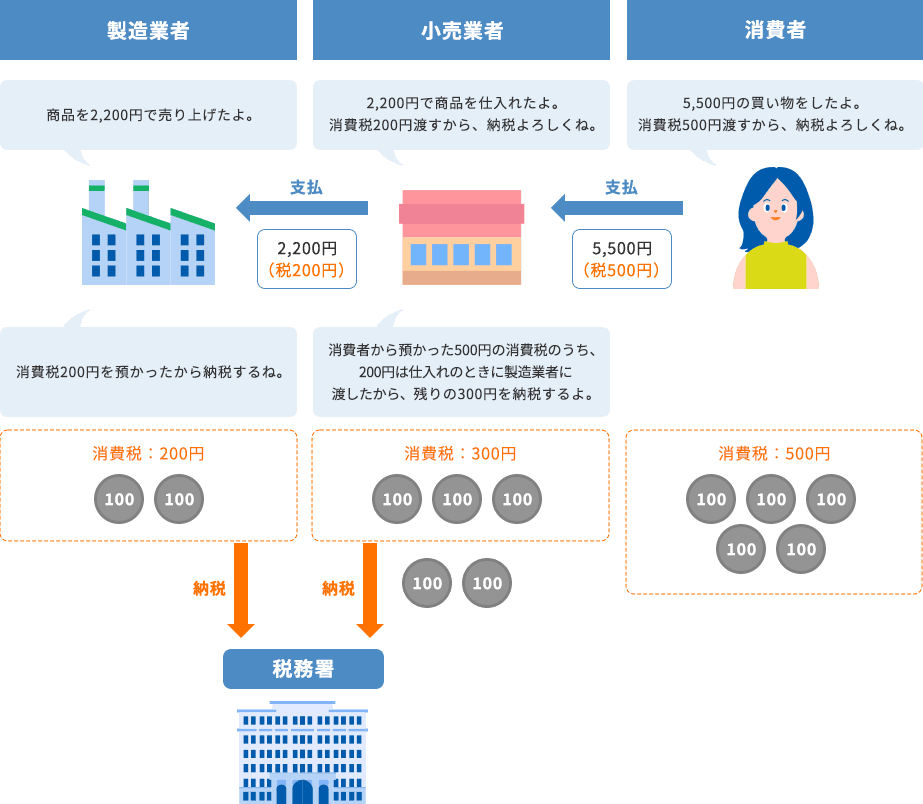

そもそも……消費税はどのような仕組み?

ほぼすべてのモノやサービスが対象とされている消費税。消費税は「負担する人」と「納める人」が異なる税金のため、製造や販売などそれぞれの取引の段階で税が二重三重にかからない仕組みになっています。

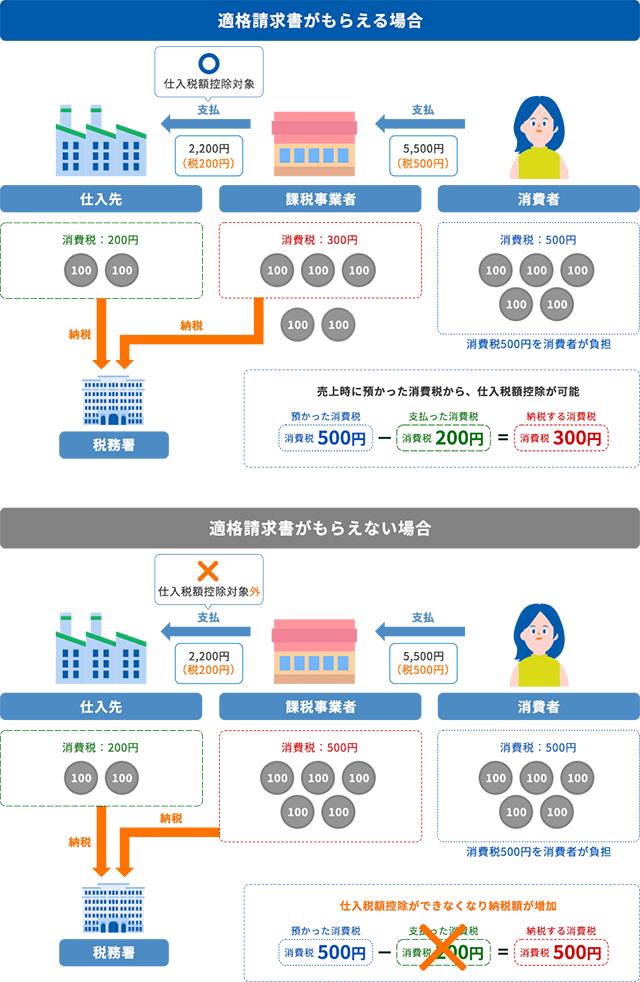

例えば、下の図のようなイメージです。

消費税は、売上の消費税額から仕入の消費税額を差し引いて(これを「仕入税額控除」といいます)、その差額を納付するのがルールとなっています。

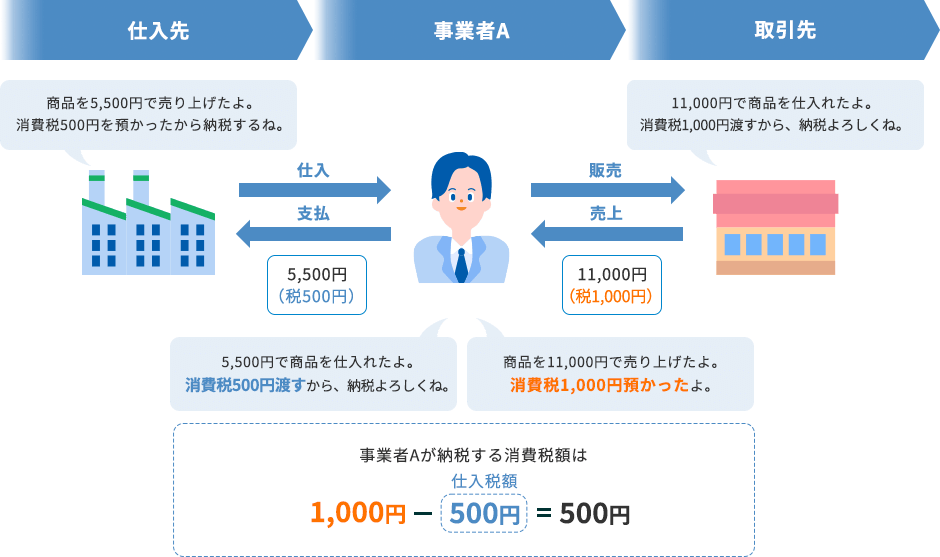

仕入税額控除とは?

仕入税額控除とは、売上の消費税額から仕入の消費税額を差し引く仕組みのことです。

例えば、下の図のようなイメージです。

この仕組みがないと、事業者Aの納めるべき消費税が1,000円になり500円余分な消費税を納めることになってしまうのです。

Tips:仕入税額控除の対象は?

仕入税額控除の対象は「仕入」だけではありません。以下のものも対象になりますので注意しましょう。

-

1

商品などの棚卸資産の購入

-

2

原材料等の購入

-

3

機械や建物等のほか、車両や器具備品等の事業用資産の購入または賃借

-

4

広告宣伝費、厚生費、接待交際費、通信費、水道光熱費などの支払い

-

5

事務用品、消耗品、新聞図書などの購入

-

6

修繕費

-

7

外注費

Point:消費税とインボイス制度はこんな関係!

インボイス制度では、仕入税額控除をする条件として「適格請求書発行事業者が発行する適格請求書を受領すること」が求められます。適格請求書を貰えないと余分な消費税を納めることになってしまうのです。

これだけは押さえておきたい!インボイス制度のポイント5つ

2023年10月1日に開始されたインボイス。インボイス制度のポイントを5つにまとめました。

適格請求書(インボイス)がないと仕入税額控除ができなくなる

インボイス制度では、適格請求書がなければ仕入税額控除はできません。そのため、適格請求書が発行できないと取引を中止される可能性があります。

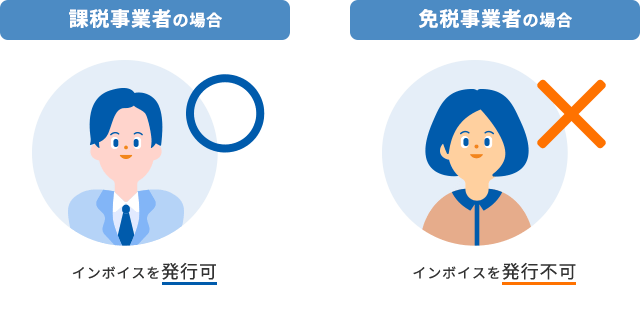

適格請求書(インボイス)を発行できるのは「適格請求書発行事業者」だけ

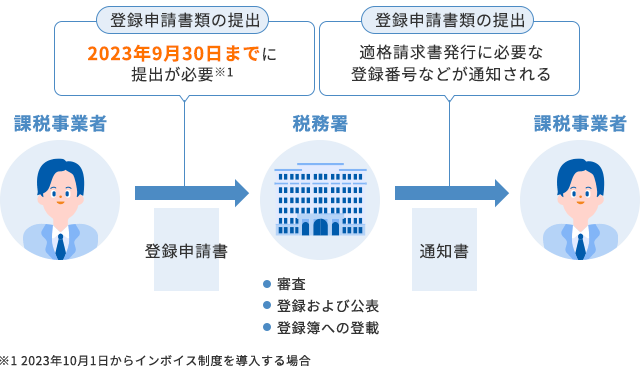

適格請求書は「適格請求書として登録している事業者」しか発行できません。適格請求書発行事業者になるには、登録申請を行う必要があります。また、適格請求書発行事業者には課税事業者しかなれません。

免税事業者からの仕入れは原則として仕入税額控除ができなくなる

免税事業者は適格請求書発行事業者になれないため、インボイス制度では、免税事業者からの仕入れは原則、仕入税額控除ができません。

適格請求書(インボイス)の発行が必要になる

適格請求書には一定の要件があり、その要件を満たさなければなりません。要件の一例として、「税率ごとに区分した消費税額」「適格請求書発行事業者の登録番号」を記載する必要があります。

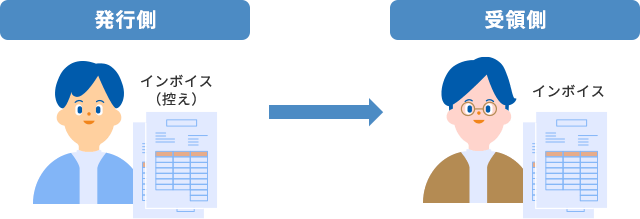

発行者も受領者も、適格請求書(インボイス)の保存が必要

適格請求書は、発行者も受領者も7年間保存する必要があります。

- ※

適格請求書を電子データで保存する場合は「電子帳簿保存法」についてもチェックしましょう。

Point:以前の制度とインボイス制度の違い!

上記以外にも、不正交付への罰則適用や税額計算に対する変化などの違いがあります。

現行制度との違いを押さえておきましょう。

| 以前の制度 (区分記載請求書等保存方式) 2023年9月末まで |

インボイス制度 (適格請求書等保存方式) 2023年10月から |

|

|---|---|---|

| インボイスの発行 | - | 登録した適格請求書発行事業者のみ発行可能 |

| 交付義務なし | 交付義務と保存義務あり | |

| 不正交付の罰則なし | 不正交付に罰則適用 | |

| 仕入税額控除の要件 | 帳簿および請求書などの保存が要件 | 帳簿およびインボイス(適格請求書など)の保存が要件 |

| 免税事業者分も仕入税額控除可能 | 免税事業者からの仕入税額控除は不可(ただし、経過措置あり) | |

| 3万円未満(税込)の取引は帳簿の記載のみで仕入税額控除が可能 | 原則として、3万円未満の取引もインボイスなどの保存が必要 ※ただし、2年度前の売上が1億円以下もしくは前年度上半期の売上が5,000万円以下の事業者は、 1万円未満の仕入れや経費のインボイスは不要(少額特例) |

|

| 税額計算 | 税率ごとの取引総額からの「割戻し計算」が原則 | 税率ごとの取引総額からの「割戻し計算」、 適格請求書の税額の「積上げ計算」いずれかを選択可能 |

| 「積上げ計算」の特例あり | ただし、売上税額を積上げ計算した場合、仕入税額も積上げ計算しなければならない |

Step 2

インボイス制度、業務にはどんな影響がある?

インボイス制度は、ほとんどの事業者に影響があります。

どのような影響があるかまとめましたので、確認しましょう。

課税事業者

売り手(請求書の発行者)

適格請求書発行事業者への登録

適格請求書の発行

発行した適格請求書の控えの保存

消費税の申告/納税

買い手(請求書の受領者)

受領した請求書が、適格請求書であるかを確認する

受領した適格請求書に記載されている取引先の登録番号が正しいかを確認する

受領した適格請求書の保存

正しい消費税区分での記帳

(取引先が免税事業者の場合)仕入税額控除が適用できなくなる

消費税の申告/納税

免税事業者

売り手(請求書の発行者)

適格請求書を発行できないため、消費税の請求ができなくなる(資金繰りに影響する可能性)

適格請求書を発行できないため、取引自体を見直される可能性がある(売上や資金繰りに影響する可能性)

- ※

取引先が適格請求発行事業者ではないことを理由に、取引対価の引き下げや取引停止などを行うと独占禁止法などに違反する可能性があります。そのため、取引先の対応内容によっては、上記のデメリットが解消される場合があります。

- ※

課税事業者になる検討はしましたか?

課税事業者になるメリット・デメリット、課税事業者になるべきなのかの判断をしましょう。

補助金

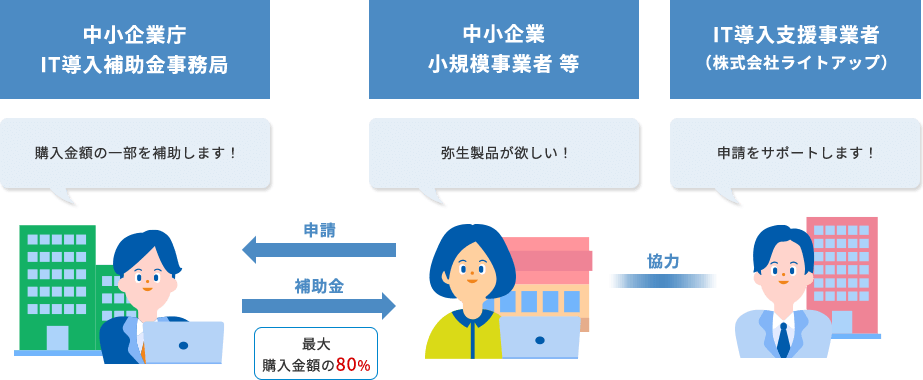

今だけ実質75%~80%OFFで弥生製品が買える!IT導入補助金とは

IT導入補助金とは、中小企業等※1が対象のITツールを導入する際の費用の一部を国が補助する制度です。

対象のITツールには、弥生の会計ソフトや受発注ソフトも含まれます。

IT導入補助金制度2025 インボイス枠(インボイス対応類型)

インボイス対応を見据えて対象の弥生製品を購入する場合、事業規模によって75%~80%の補助金が支給されます。

補助率:小規模事業者:80%・中小企業:75%

小規模事業者とは

商工会及び商工会議所による小規模事業者の支援に関する法律第2条に規定する商工会・商工会議所の支援対象となる小規模の商工業者や、所得税法施行令第195条に規定する青色申告を行う不動産所得の金額及び事業所得の金額の合計額が300万円以下の事業者等を指します。各法律や支援制度において定義が異なる場合がありますので、各法律の所管担当や補助金等の窓口にご確認ください。

- ※

補助対象企業:中小企業・小規模事業者等(飲食、宿泊、卸・小売、運輸、医療、介護、保育等のサービス業の他、製造業や建設業等も対象)

どのくらいお得?IT導入補助金の活用例

例えば、小規模事業者のお客さまが「弥生会計 26 スタンダード」または「弥生販売 26 スタンダード」を2年間のあんしん保守サポート(ベーシックプラン)付きで契約した場合

- ※

実際の利用料のお支払金額には別途消費税が加算されます。なお、補助額の計算は税抜の利用料に対して算出されます。

- ※

なお、表示される補助額とIT導入補助金適用後の価格は、IT導入補助金2025の補助率に基づいたシミュレーション結果です。

お役立ちコンテンツ

インボイス制度とは?請求書の変更点や対応方法、注意点を解説

インボイス制度について詳しく紹介します。インボイス制度の基本と、売り手側、買い手側それぞれの変更点、請求書の対応方法などを解説します。

適格請求書発行事業者になるには?手順や必要書類について解説

適格請求書発行事業者の登録を受けるには、具体的にどのような手続きを行えばいいのでしょうか。申請時に必要な書類、注意点などを踏まえて解説します。

適格請求書の書き方は?消費税の計算方法も併せて解説

適格請求書の概要や具体的な書き方を中心に解説します。また、適格請求書に代えて交付が認められている適格簡易請求書や、消費税の計算方法も併せて説明します。

【経営者必見】インボイス制度までに法人(中小企業)が準備すべきことは?税理士がカンタン解説!

経営者の方向け 「中小企業がやるべきインボイスへの準備」についてです。売り手(請求書を発行する側)と買い手(請求書を受ける側)の2つのパターンでわかりやすく解説します。また、実際に多い質問についても税理士目線でわかりやすく解説します。