2021年10月11月に「弥生PAPカンファレンス 2021 秋」をオンライン配信、全国7会場で開催しました。

各発表内容は、動画と記事の2種類でご覧いただけます。

当日の発表資料をダウンロードできます。本レポートと合わせてご覧ください。(要ログイン)

全事業者に影響する2022年1月改正電子帳簿保存法「電子取引に関する改正事項」について、行政への働きかけを行いました。経過をご報告いたします。

弥生の現況とこれから

弥生株式会社 代表取締役 社長執行役員 岡本 浩一郎(発表資料PDF:01_PAPconference2021秋_弥生の現況とこれから)

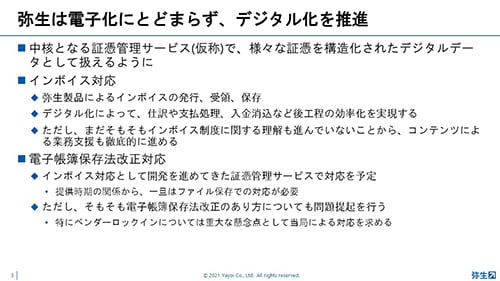

電子帳簿保存法やインボイス制度などの法令改正が目前に迫る中で、弥生は単なる法令対応(電子化)だけではなく、業務効率化を実現するためのデジタル化を推進していきます。電子インボイスが日本の中小企業で対応できるよう着実に準備を進めています。デジタル化に向けた弥生の考え、目指す姿もお話ししていますので、ぜひ動画、レポートにてご確認ください。

チャプター

- 経営概況報告(1:28)

- 弥生のこれから(7:08)

- 業務のデジタル化支援と事業支援(19:21)

経営概況報告

9月まで弥生の21年度が終了しましたが、売上、登録ユーザー数ともに引続き順調に成長しています。特に昨今はデスクトップ・クラウドアプリケーションの両輪で成長が加速し、圧倒的シェアNo. 1も継続しています。また、日本最大級の会計事務所パートナーネットワークにまで成長した弥生PAP会員数は、21年度末で11,253を超えました。皆様が弥生をご推奨いただいているからこそ我々の順調な成長が実現できていると考えております。

約1年前に立ち上げた記帳代行支援サービスもお蔭さまで非常に好評です。9月末の段階では552の会計事務所様で約9,000件の顧問先向けにご活用いただいています。まだ使ってみたことがないという方もぜひ来年の繁忙期に向けてまずお試しいただくとことをお勧めいたします。

未来に向けた業務のデジタル化

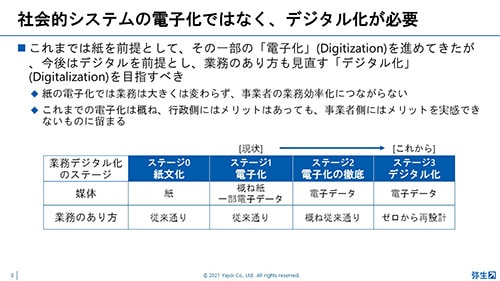

電子化は基本的に行政側にメリットがありますが、事業者の業務効率化にはつながりません。事業者が業務効率化を実感できるよう、業務のあり方も見直すデジタル化まで進めるべきと我々は考えています。そういった中で2019年12月に弥生が発起人となり、社会的システム・デジタル化研究会(通称、Born Digital研究会)を立ち上げました。年末調整、確定申告、電子インボイスなどの社会的システムのデジタル化を通じて社会全体の効率を抜本的に向上させること、社会的コストを最小化させることを目指しています。この研究会から2020年6月に「社会的システムのデジタル化による再構築に向けた提言」を発表し、この中で短期的には標準化された電子インボイスの仕組みの確立に取り組むこと、中長期的には確定申告制度や年末調整制度、社会保険の各種制度等について業務プロセスを根底から見直し、デジタル化を進めるよう提言しました。これに続き、今年の6月には「デジタル化による年末調整の新しい在り方に向けた提言」を発表し、政府からも非常に高い評価を受けました。今後の税制改正に反映されていくように、引き続き取り組んで参ります。

電子インボイスへの取り組み

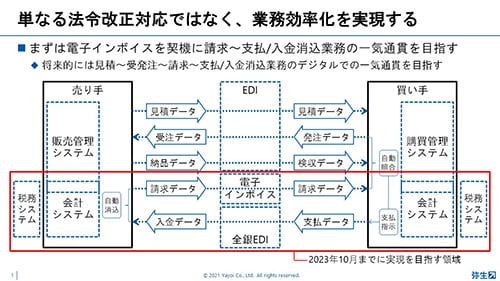

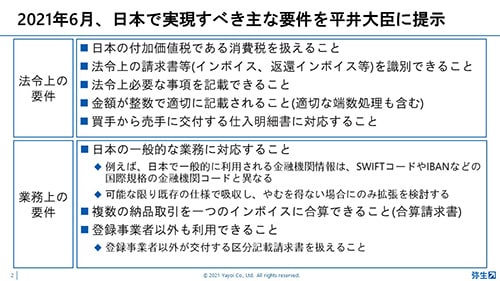

社会的システム・デジタル化研究会の提言を踏まえ、2020年7月に電子インボイス推進協議会(EIPA)を立ち上げました。日本の事業者がインボイス制度に対応できるようにすることが第一の目的ですが、もっと重要だと思っているのが、デジタル化で業務効率化を実感できるようにしていくことです。見積~支払といった商取引を、現状の紙やFaxといったアナログなやり取りではなく、全てデータとしてやり取りすることによって業務が大幅に効率化されます。今回のインボイス制度をきっかけにまずは請求~入金の部分をデータで完結させ、それによって支払の指示や入金の消込を自動化し、業務の効率化を実感できるようにすることを目指しています。日本における標準的な電子インボイスの仕組みとして、元々はヨーロッパ発祥であるPeppolを採用します。これを昨年12月に当時のデジタル改革大臣である平井大臣に提言を行い、ご賛同いただきました。以降、1月からEIPAとして標準仕様の策定をすすめ、6月には日本で実現すべき主な要件を提示しました。

日本で実現すべき電子インボイスの主な要件

法令上の要件というのは日本の付加価値税である消費税を扱えることです。そのためには、法令上の請求書等(インボイス、返還インボイス等)を識別できること、法令上必要な事項を記載できること、金額が整数で適切に記載されること、仕入明細書に対応する等が必要になります。一方、日本の一般的な業務に対応することも業務上の要件としています。この中で、合算請求書に対応すること、電子インボイスを発行することによって業務効率化を実現するため、登録事業者以外も利用できることも要件としています。

日本で請求書というと月締め請求書が一般的ですが、実はグローバルでは一般的ではありません。今回、日本版Peppolでは、業務を大きく変えずに電子インボイスを利用できるよう、合算請求書として扱えることを目指しています。一方、業務の効率化の観点からは、本来は業務そのものの見直しが必要です。電子インボイスにより機械処理、郵送費用不要となれば、むしろ経営をリアルタイムにするため、都度請求書の方が望ましいはずであり、業務のあり方も徐々に変わっていくべきだと考えています。

電子帳簿保存法改正対応とインボイス対応

今回の電子帳簿保存法改正では電子取引の記録を、基本的に構造化されていない電子データで記録することを求めていますが、これは電子化にとどまり、事業者にとって何の価値も産みません。さらに、入口と出口が制限された仕組みであるため、強烈なベンダーロックインに囚われることになりかねません。事業者にとってメリットがないにも関わらず、必須の対応であることに私共は非常に大きな問題意識を感じています。

我々は目指すべきは電子化ではなく、業務効率化をもたらすデジタル化だと考えています。そのために、様々な証憑を構造化されたデジタルデータとして扱える様、証憑管理サービス(仮称)を今後提供します。弥生製品によるインボイスの発行、受領、保存、はもちろん、デジタル化により、仕訳や支払処理、入金消込など後工程の効率化を実現していきます。そんな中で電子帳簿保存法改正対応は非常に悩ましく思っていますが、インボイス対応として開発を進めてきた証憑管理サービスでの対応を予定しています。ただし、電子帳簿保存法の改正のあり方についても問題提起が必要であり、特にベンダーロックインは重大な懸念点だと我々は考えております。

今後について

弥生は法令改正対応、業務効率化、さらに業務のデジタル化といったお客様の業務の支援だけではなく、お客様の事業そのものを支援していきたいと思っております。弥生はこの3月に起業・開業ナビをリリース、そして10月末には資金調達ナビをリリースしました。年内には、税理士紹介ナビ、そして来年には事業承継ナビもリリースします。起業から事業承継までスモールビジネスのあらゆるステップを一貫して支えていきたいと考えています。

弥生は業務の支援はもちろん、事業の支援もしっかり行っていきます。ただ、これは我々だけではできません。お客様である事業者のそばに立って、寄り添い、高付加価値の支援を行っていくことは弥生PAP会員だからこそできることです。本当の意味の支援は我々だけではできず、皆様と共にあるからこそできると考えています。弥生は弥生PAP会員の皆様をパートナーとして、お客様の業務だけでなく、事業そのものを支援していきたいと思っております。是非、引き続き皆様のお力添えをよろしくお願いいたします。

【講演】インボイス制度への準備を考える

デジタル庁 国民向けサービスグループ 企画調整官 加藤 博之氏(発表資料PDF:02_PAPconference2021秋_インボイス制度への準備を考える)

インボイス制度に関するよくある質問や誤解されやすい点について事例を交えながらポイントを説明いただきました。また、インボイス制度への移行による実務面での変化や電子インボイスの普及に向けた政府の考え、取り組みについてもお話しいただきました。実際に話を聞いた弥生PAP会員からは、インボイス制度への理解が深まったとの声を多数いただいています。

チャプター

- インボイス制度概要(3:18)

- 適格請求書をめぐるよくある誤解(6:15)

- 適格請求書保存方式への移行による変化(20:08)

- 政府が考える電子インボイスの推進(26:49)

適格請求書等保存方式は消費税の仕入税額控除の仕組み

「適格請求書等保存方式」(「インボイス制度」)とは、消費税の仕入税額控除の仕組みです。シンプルに申し上げれば、インボイス制度は、仕入税額控除の適用のために適格請求書(インボイス)の保存を求める仕組みです。

インボイス制度の理解には、消費税の基本的な仕組みの理解が不可欠です。消費税の納税義務がある事業者は、「売上に係る税額」から「仕入れに係る税額」を控除し、自らの納付税額を計算します。この「仕入れに係る税額」を控除する仕組みが仕入税額控除です。その仕入税額控除を適用するためには、一定の要件を満たす必要があります。具体的には「一定事項を記載した帳簿」と「請求書等(インボイス)」の保存が必要となります。

要するに、課税仕入れについて、仕入税額控除の適用のため、「帳簿」(自らが作成した取引の記録)と「請求書等(インボイス)」(取引の相手方から交付を受けた取引の記録)のいずれも保存する必要があるということです。

適格請求書に関するよくある誤解

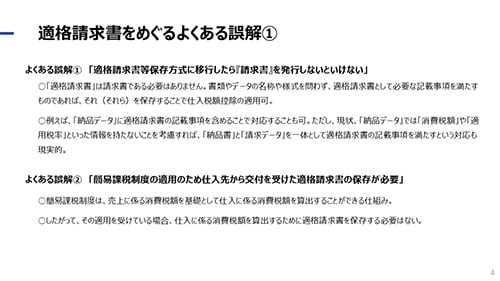

適格請求書の記載事項は、現行の区分記載請求書と大きく変わりません。「税額」「適用税率」「登録番号」の記載が追加されます。ただ、若干の誤解があるのも事実です。例えば、「インボイス制度においては、『請求書』を発行しなければならないのか」ということです。

必ずしもそうではありません。請求レス取引で用いられる「仕入明細書」での対応でも仕入税額控除の適用は可能です。また、1枚の請求書、一つの請求データに全ての記載事項を満たすことも必須ではなく、複数の書類・データで記載事項を満たすことも可能です。このようなことは、デジタル処理を前提に業務プロセスを考えたとき、どのような対応が効率的なのか、検討する際の「幅」となり得ます。

さらに、簡易課税制度との関係でも誤解が聞かれます。簡易課税制度を適用している事業者であれば、納付税額の計算のためにインボイスを保存することは求められません。

登録申請の要否の判断、自らの事業のアセスメントが不可欠

インボイス制度への移行による変化を考えます。まず、本年10月1日から受付が開始された「登録申請」への対応です。この登録番号は、インボイスの記載事項の一つです。税務当局に申請を行い、登録を受けた課税事業者のみが取得できます。その申請・取得は義務ではありません。

ただ、例えば、売上の場面で、B2B取引が少しでもあるのであれば、販売先からインボイスの交付を求められることがあり得、登録を受けるという判断が自然かもしれません。いずれにしても、この登録申請の要否の判断に際しては、事業者の方が、自らの取引(販売)実態をよくアセスすることが必要です。そのためには、会計士事務所・税理士事務所の皆さまのサポートが必要だと思います。

インボイス制度では課税仕入れの整理が重要

インボイス制度では、登録を受けた事業者(適格請求書発行事業者)のみがインボイスを交付することができます。そして、それ以外の事業者からの課税仕入れについては、原則、インボイスの提供を受けそれを保存することができないことから、仕入税額控除の適用が制限されます。

したがって、事業者の方は、自らの課税仕入れについて、適格請求書発行事業者からのものなのか否かを区別して管理する必要があります。とりわけ、インボイス制度への移行から6年間は、適格請求書発行事業者以外の者からの課税仕入れであっても、その一定割合について仕入税額控除の適用を認める経過措置が用意されています。消費税の納付税額そのものに影響があります。事業者からの要望に、会計士事務所・税理士事務所の皆さまが適切なアドバイスを提供できるよう、しっかりと準備していただきたいと思います。

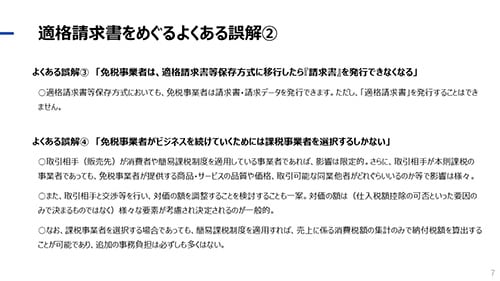

インボイス制度と免税事業者の関係、正確な制度理解・状況把握による経営判断が重要

インボイス制度と免税事業者の関係について、「免税事業者は『請求書』を発行できないということか」「『請求書』を発行するために消費税の課税事業者を選択しなければならない」という誤解も聞かれます。(先ほど述べたとおり)ご自身の取引(売上の場面)で、B2B取引があるのであれば、そのようなアクションを想定することは自然かもしれません。ただ、それは強制でも義務でもありません。あくまでも経営判断によります。例えば、取引相手とのコミュニケーションにより、対価の額の調整等で対応ができるのであれば、課税事業者を選択し登録を受けるという対応が必ずしも求められないのも事実です。繰り返しになりますが、自らのビジネスをよくアセスしていただき、必要な対応をとることが肝要となります。

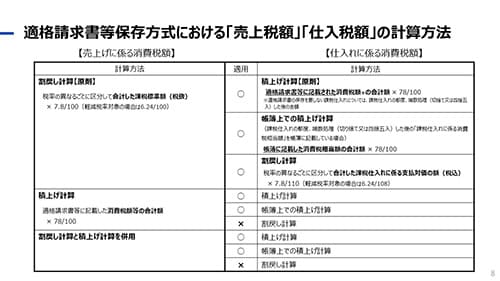

売上税額・仕入税額、税額計算の方法の「組み合わせ」には注意

もう少し実務面な話をします。主な変化を2つ説明します。1つ目は、売上税額や仕入税額の計算方法の変化です。区分記載請求書等保存方式では、売上税額・仕入税額ともに「割戻」計算が原則です。他方、インボイス制度では、売上税額は「割戻、仕入税額は「(インボイスに記載された税額の)積み上げ」計算が原則です。

なお、売上税額と仕入税額について、それぞれ計算方法を選択することは可能ですが、その組み合わせについては制限があります。具体的には、売上税額で「積み上げ」計算を選択し、仕入税額で「割戻」計算を選択することはできません。これは、計算方法の違いを利用して納付税額を軽減するといった有利計算を認めないという観点からの制限です。この点、「できる限り納付税額を小さくしたい」という世の中の期待には「ゼロ回答」ということになっております。

なお、仕入税額について「積み上げ計算だけしか認められないのは実務への影響が大きい」とのご意見も多かったことから、「割戻」計算だけでなく、実務で多く用いられている「帳簿上での積み上げ」計算についても認められています。

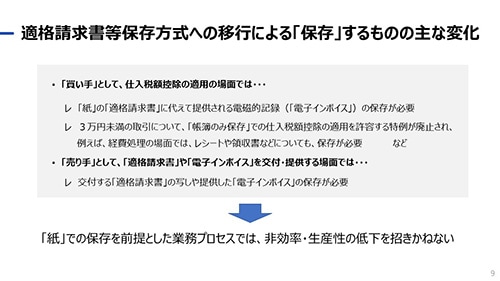

インボイス制度、やはり事務負担は増えるのか、「紙」からの脱却が必要

実務面での変化の2つ目は、保存が求められるものの変化です。制度上保存が求められるものが現行制度に比べて増えると言われています。仕入税額控除の場面における「電子インボイス」の保存義務はもとより、「3万円未満の取引について帳簿のみ保存で仕入税額控除の適用を許容する特例」の廃止は、例えば経費処理の場面におけるプロセスに影響があるかもしれません。また、「請求金額と振込額の差額(売主負担)」の対応については、「なぜその差額が発生したのか」という整理により、対応が変わり得ます。さらに、あまり意識されていませんが、「交付したインボイス(紙)の写し」「提供した電子インボイス」の保存が求められるのも変化です。

そのような変化が直ちに「事務負担の増加」につながるのか。必ずしもそういうわけではありません。ただ、現行の「紙」での処理を前提とした業務プロセスでは、事務負担も増え、効率・生産性の低下を招きかねないという懸念も生じ得ます。その観点からも、それを見直し、事務負担増の吸収材となるようデジタルツールの活用も検討する必要があります。

インボイス制度をバックオフィス業務の見直し・デジタル化のきっかけに

インボイス制度への移行は、バックオフィス業務に変化を求めます。この機会を、「紙」を前提とした業務プロセスを見直し、「デジタル化」するきっかけ、チャンスとして捉えることも重要です。「電子インボイス」はそのためのツールの一つです。もちろん、全ての事業者の方が「電子インボイス」を活用し、デジタル化する必要はありません。ただ、それが効率化、生産性の向上、自社の成長につながるのであれば、ぜひ、積極的に取り入れてもらいたいです。

政府としては、デジタル化を通じた効率化、生産性の向上をサポートすることとなります。「電子インボイス推進協議会」とともに、官民連携の上進めている、ペポルをベースとした標準化された電子インボイスの取組が一例です。時々誤解されるのですが、この取組は「標準仕様を策定すること」ではありません。策定された標準仕様が社会で実装されること、それが日本の成長につながることを目指します。

この取組のメインプレイヤーは、会計や業務システムのベンダーの方、そしてそのユーザーの方です。政府は、メインプレイヤーの方が「活躍」しやすい環境やインフラを整備する、そういう黒子としての役割です。「電子インボイス推進協議会」を中心とした動きをサポートし、標準化された電子インボイスの活用によりメリットを実感できるようになるところまで、引き続き、このイニシアティブを支えていきます。

まとめ

これまで述べてきたことを事業者の方が単独で、自発的に全てを完遂することはおおよそ現実的ではありません。走らなければならないと思っても、そもそもゴールがどこにあるのか、そこに至るコースさえもはっきりと見えていない状況かもしれません。そのような事業者の方にとって、会計士事務所・税理士事務所の皆さまによる「ガイド」は非常に心強く感じられるはずです。まずは、皆さまが、この「適格請求書等保存方式」を正確に理解し、消化していただくことが重要です。

その際、これまでの「紙」を前提としたやり方を少しだけ「デジタル」に寄せていただく、そうした小さな変化の積み重ねが社会全体の生産性の向上につながり、日本全体の経済成長につながる、そう信じているところです。

(以上)

(本稿は、「弥生PAPカンファレンス2021秋」における講演内容等をまとめたものであり、本文中の意見等は、講演者が所属する・所属した組織の公式な見解等ではありません。)

当日いただいたご質問のご紹介

-

Q銀行の振込手数料(得意先からの入金時に差し引かれるものを含む)の取り扱いはどうなりますか

A請求金額と振込金額の差額(「売主負担」)については、まず、その「売主負担」がいかなるものなのか、整理する必要があります。

例えば、売り手が、買い手から「振込に係る役務の提供を受けた」ことに対する対価と整理できるのであれば、売り手は買い手に対しインボイスの交付を求め、それを保存することで仕入税額控除の適用が可能となります。

また、その差額が振込手数料の実額であれば、買い手が「立替払いをした」と整理し、買い手から「立替金精算書」(送金を行った金融機関の名称やその登録番号、振込手数料の金額等が記載されたもの)の交付を受け、それを保存することで仕入税額控除の適用が可能となります。

さらに、「売主負担分」を対価の額の値引き・割引として扱うのであれば、売り手は買い手に対し、返還インボイスを交付する必要があります。 -

Q法人で、自宅を事務所にしている場合の電気代を法人口座から支払い、個人使用分を個人から法人に支払ってもらっています。ただし、電気代の契約者は個人のため、請求書・領収書の「氏名・名称」は個人名です。この場合、仕入税額控除は認められますか。電話代でも同じことが起こっています。法人の口座から支払っていますが、インボイスがないんです。

A例えば、「個人」と「法人」で電気代や電話代を共同で課税仕入れを行ったと整理することが考えられます。

ただし、その場合、原則、個人名で提供を受けたインボイスを法人がそのまま保存しても、インボイスの保存には該当しないことに留意する必要があります。

基本的には、個人名で提供を受けたインボイスとともに、法人の負担部分を記載した「精算書」を保存することで、課税仕入れの額のうち一部について仕入税額控除の適用が可能となります。

「精算書」について、最低限の対応としては、個人名で提供を受けたインボイスそのものに、法人の課税仕入れ分を明記(「うち○○○円は(株)XX分」といった対応も可能となります。

すべてのご質問と回答は、弥生PAP会員からのご質問と回答(オンライン配信)よりご確認いただけます。

弥生のインボイス対応

弥生株式会社 マーケティング本部 事業企画部 部長 望月 悠史(発表資料PDF:03_PAPconference2021秋_弥生のインボイス対応)

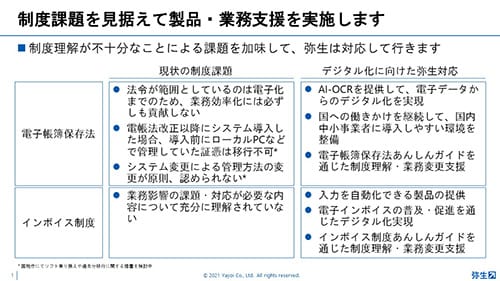

今後重なる法令改正を機に、デジタル化の推進、業務変更への対応が必要となってきます。電子帳簿保存法改正、インボイス制度、それぞれで見えている課題とそれに対する弥生の対応についてご説明しました。業務デジタル化を支援するため、弥生製品の対応、そして各法令改正のあんしんガイドで業務上のポイントや業務課題などお役立ち情報を提供し、業務支援をしていきます。今後リリース予定の新サービスについてもお話ししていますのでぜひ、動画、レポートにて詳細をご確認ください。

チャプター

- 弥生が認識する課題(0:14)

- 弥生の対応方針(4:49)

- インボイス制度の課題と対応方針(12:19)

認識する課題

電子帳簿保存法改正、インボイス制度の改正と法令改正が続けて発生します。これまでの法令改正とは違い、電子帳簿保存法改正では2022年1月から電子取引の紙保存廃止、インボイス制度導入からは3万円未満の証憑も保管しないと仕入税額控除が受けられない、受領/発行するインボイスは保管が必要など、法令対応するとなると紙を前提とした業務が成り立たなくなってきます。まさに今回の法令改正を機にデジタル化を進めていく必要があると認識しています。

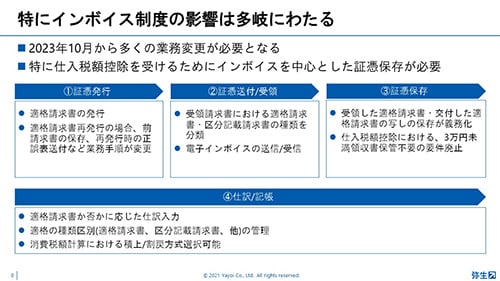

特にインボイス制度の影響は多岐に渡り、2023年10月からは多くの業務変更が必要です。また、仕入税額控除を受けるため、インボイスを中心とした証憑保存が必要です。

一方で事業者のインボイス制度の理解度はまだまだ高くない状況です。2021年8月に個人事業主、30名以下の法人2,000名を対象としたアンケート調査では、多くの小規模事業者が制度をきちんと理解していないことが改めてわかりました。45.4%がインボイス制度について「全く知らない、聞いたことがない」と回答、自分たちの業務がどう変更するのか正しく理解できていないのが全体の84.2%となっています。これは私どもも大きな課題とみています。また小規模事業者が制度導入時や法令改正時にどこに相談するかは「会計事務所/税理士」に相談したいという回答が43.4%と多いことから、今後事業者の制度理解、業務変更する中で会計事務所/税理士に期待する役割は大きいと考えています。

弥生の対応方針

弥生は製品と業務支援施策の二つでデジタル化を推進していきます。まずは製品を中心に今回の法令改正に加え、さらにその先のデジタル化を見据えた仕組を提供します。業務支援として事業者、士業の方がわかりやすく制度を理解し、業務変更できるような仕組を提供していきます。

現状は制度課題も多く、電子化だけではデジタル化につながらないため、電子データはAI-OCRを使ってデジタル化を支援していきます。今冬に公開予定の「電子帳簿保存法あんしんガイド」では、電子帳簿保存法に関する業務上のポイントや業務変更点を事業者、会計事務所の方々にわかりやすいかたちで情報提供し、制度理解、業務変更を支援していきます。

また、インボイス制度に関しては入力を自動化できる製品提供や電子インボイスの普及、促進を通じて確実にデジタル化を実施していただくために、事業者向け、会計事務所の職員様向けそれぞれの「インボイス制度あんしんガイド」をご用意しています。業務上のポイントや、業務課題と弥生製品を利用した業務方法の説明などお役立ち情報を提供していきます。

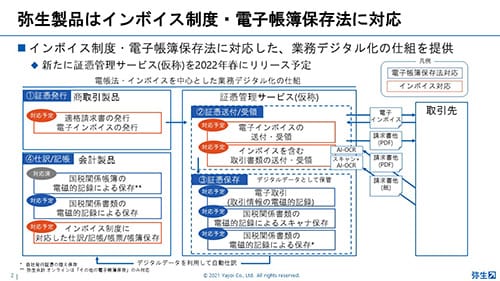

弥生製品の全体像

インボイス制度、電子帳簿保存法に対応した業務デジタル化の仕組を包含的に提供していきます。商取引製品では、適格請求書の発行、電子インボイスの発行に対応します。また発行した証憑を管理する新サービス「証憑管理サービス(仮称)」を来年春にリリース予定です。そのサービスを通じて取引先に電子インボイスの送付/受領、また通常の取引書類の送付/受領に対応します。証憑は電子データ保存だけでなくAI-OCRでデジタルデータとして保存します。会計製品では仕訳、記帳入力を自動化し、全体でデジタル化できる仕組を提供していきます。

「証憑管理サービス」は、取引や証憑を一元管理できる電子帳簿保存法対応の側面と、それ以外に後続業務を自動化していく重要なプラットフォームの機能です。例えばAI-OCRでデジタルデータ化したものは記帳仕訳業務、支払依頼業務、経費精算業務などで管理、保存するだけでなく、デジタル化の業務自動化を見据えたかたちで提供していく予定です。

将来的には記帳代行支援サービスも証憑管理サービスへの組み込みも考えており、証憑データは証憑管理サービスで一元管理して、あとは従来通り、弥生会計からの証憑ビューアーで証憑確認ができるようにする予定です。

デジタル化に向けたインボイス制度の課題と対応方針

電子インボイス普及に向けて、電子インボイスの発行、受領、仕訳/記帳における業務負荷を軽減していきます。

インボイス制度における業務影響課題としては、以下があげられます。

- 課題1

- インボイスとして扱うべき証憑の判断

- 課題2

- 仕訳/記帳時における登録番号の扱い

- 課題3

- 適格請求書の区別と税区分選択の業務負荷

- 課題4

- 消費税計算における積上/割戻計算

- 課題5

- 経過措置中の免税事業者からの仕入処理方法

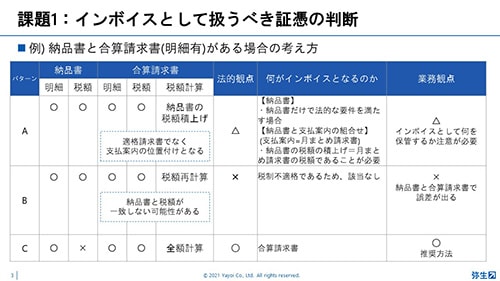

- 課題1

- インボイスとして扱う証憑は、複数の候補となる証憑がある場合でも、各証憑の明細があるか、税額記載があるか、インボイスとして扱うべき証憑が大きく異なってきます。納品書と合算請求書がある場合の考え方を例にご説明します。

- パターンA

- 合算請求書で各納品書の税額積上げ計算をしているもの、これは適格請求書ではなく支払案内の位置づけになります。納品書だけでも法的要件を満たしていればインボイスとなります。逆に納品書に登録番号の記載がないなど法的要件を満たさずインボイスとならない場合でも、支払案内(合算請求書)を組み合わせて保管することでインボイスとなります。業務観点で何をインボイスとして保管するかはパターンによって複雑になるためパターンAはあまりお勧めしません。

- パターンB

- 納品書でも明細、税額があり、合算請求書では税額を再計算している場合は納品書と請求書の税額が一致しない可能性があるため、税制不適格となりインボイスには該当しません。

- パターンC

- 納品書は明細のみ、合算請求書は税額を全額計算としている場合は合算請求書がインボイスとなります。

このようにパターンによって何をインボイスとして扱うべきかが数多く異なるケースがでてきます。

- 課題2

- 仕訳/記帳における登録番号の扱いでは、仕訳/記帳では登録番号入力は必須ではないですが、適格請求書に基づいた仕訳/伝票であるかどうかが判別できる状態が必要です。弥生製品は、弥生会計デスクトップ/オンラインで仕訳入力時に適格請求書であるかを区分できる仕組を検討しています。また、登録番号が正しいかを判別するため、「証憑管理サービス」では証憑を一元管理する上で、証憑を読み取る際に登録番号を自動で読み取る、また必要に応じて登録番号の有効性確認もできるようになります。簡易的にT+13桁の様式を確認、または国税庁のAPIを利用した登録番号チェックツールを利用する予定です。

- 課題3

- 適格請求書の区分と税区分等の選択では、まずは受領した請求書が適格請求書なのかそうでないかを判別した上で、それぞれに応じた税区分などを設定する必要があります。ここは特に自計化の事業者(顧問先)にとっては業務負荷が非常に高くなるため、弥生では基本的に自動で判別、対応できるようにしていきます。

- 課題4

- 消費税額計算における積上/割戻の選択において、弥生会計デスクトップは売上税額、仕入税額どちらも「割戻し計算」「積上げ計算」に対応しています。弥生会計 オンラインは現状、売上税額、仕入税額どちらも「割戻し計算」しか対応しておらず、「積上げ計算」には2022年9月に対応予定です。

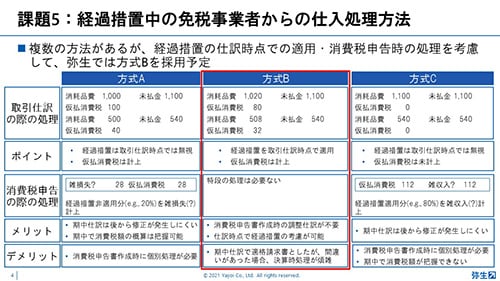

- 課題5

- 経過措置中の免税事業者からの仕入処理方法では、仕入れタイミングがインボイス制度開始時期により、仕入税額控除の割合は変わってきます。仕訳方法は複数ある中で、弥生は消費税申告書作成時に調整仕訳が不要で期中において適正な税額が計上できる方式Bを採用予定です。期中仕訳で間違っていた場合は決算時処理が煩雑になるデメリットもありますが、他の方法に比べて消費税申告時の調整仕訳は必要ありません。

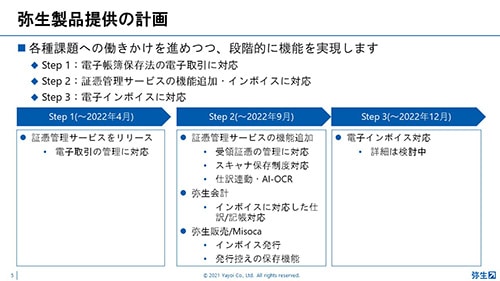

弥生の今後の対応

最後に、弥生製品の提供スケジュールです。各種課題への働きかけを進めつつ、段階的に機能を拡充していきます。

インボイス制度開始の1年前にインボイス制度に対応した機能を実装することで、制度導入前までにしっかりと業務変更準備をしていただけるようなスケジュールで計画をしています。

今後の電子帳簿保存法改正、インボイス制度導入に対応はただ法令対応するだけでなく、後続の業務自動化、デジタル化を見据えた業務設計が必要です。事業者により時間がかかる方もいると思いますが、未来のデジタル化をしっかりと見据えながら今できる業務効率化を着実に進めるよう、会計事務所の皆様と一緒に弥生も推進、支援していきたいと思います。

ご紹介したサービス

弥生 22 シリーズ、新サービスのご紹介

弥生株式会社 マーケティング本部 営業推進部 サービス企画1課 シニアマネジャー 内山 正彦(発表資料PDF:04_PAPconference2021秋_ビジネスアップデート)

2021年10月22日に全国一斉発売した弥生 22 シリーズの主な強化ポイントをご紹介しました。また、事業開始(起業)から事業承継まで、小規模事業者の困りごとをトータルで支援する事業支援サービスについてもご紹介しました。起業、資金調達、事業承継など事業者(顧問先)への付加価値提供を行う弥生PAP会員を支援するコンテンツや今後提供予定のサービスについてもお話ししています。

チャプター

- 弥生 22 シリーズのご紹介(0:18)

- 事業支援サービスの強化(7:05)

「弥生 22 シリーズ」デスクトップアプリは2021年10月22日全国一斉発売いたしました。弥生PAP会員の皆様には、先行して9月8日よりオンラインアップデートで提供を開始しています。今回より、環境への配慮からプログラムディスクの同梱を終了し、ダウンロードでの提供となっています。

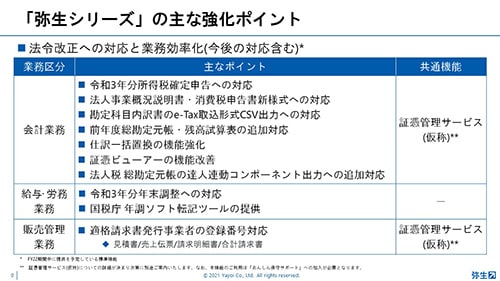

「弥生 22 シリーズ」の主な強化ポイント

主要な法令対応と業務効率機能を強化しています。また弥生のインボイス対応の発表でお伝えした「証憑管理サービス」は共通機能として提供予定です。

会計業務

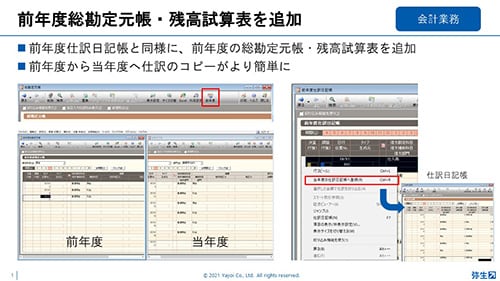

前年度総勘定元帳・残高試算表の追加

昨年機能追加した前年度の仕訳日記帳と同様に、前年度の「総勘定元帳」と「残高試算表」が簡単に見られる機能が追加されました。今までは前年度の画面から仕訳をコピーし、当年の画面に貼り付ける作業が必要でしたが、ボタン一つで仕訳コピーが完了します。期首・期末などで同様の仕訳を行う際に、ぜひご活用ください。

仕訳一括置換の機能強化

置換対象を貸借別で指定可能となりました。出金をひとまず仮勘定として処理しておき、その後、顧問先に確認が取れたら雑費に変更する場合など、一気に置換作業ができます。また、摘要の置換方法で全角を半角に置換する、半角を全角に置換するの選択ができるようになり、さらに置換対象の文字種別を選べるようになりました。これにより、事務所ルールに合わせた全角、半角の置換が簡単にできます。

証憑ビューアーの機能改善

製品からボタン一つで起動できる証憑ビューアーですが、PDFファイルと同じように拡大機能、ドラック機能、印刷機能を追加しました。これにより原始証憑をより確認しやすくなりました。

給与労務業務

国税庁 年調ソフト転記ツールの提供

従業員からの年末調整情報を収集する手段として、国税庁が提供する「年調ソフト」がありますが、この「年調ソフト」に入力された情報を弥生給与に転記できるツールを提供します。リモートワークも増えている中で、給与担当者の情報収集や収集情報の入力作業の負担を軽減します。

販売管理業務

適格請求書発行事業者の登録番号対応

基本情報画面に適格請求書発行事業者の登録番号の項目が追加されました。こちらに番号を登録することで、見積書、売上伝票、請求明細書、合計請求書に登録番号が追加されます。

事業支援サービスの強化

起業家を総合支援する「起業・開業ナビ」

2021年3月31日にスタートしているサービスです。起業を検討されている方や事業の開始準備を行われている方を対象に、起業に必要な情報・モノ・サービスを網羅的に提供する起業支援サービスとなっています。

起業構想の段階から事業計画を検討し、会社設立の手続きをして、事業開始の準備をするまで、全ての部分に対応しています。起業家の独力での起業準備を支援、会計事務所の業務負担を軽減するものとなります。

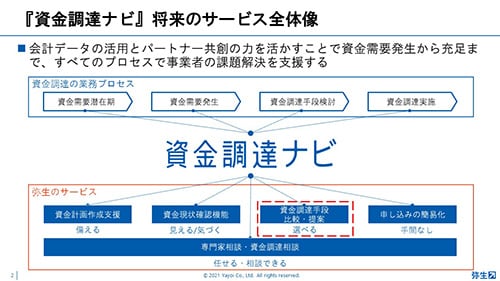

資金調達を成功に導く情報サイト「資金調達ナビ」

2021年11月にリリースし、「資金調達手段を検索」「資金調達を学ぶ」「専門家に相談」の3つのサービス・コンテンツをそろえ、資金調達をサポートしていきます。特に「資金調達手段を検索」では、補助金などの行政からの支援策と銀行融資、会計データを利用したオンラインレンディングを一括で検索できます。本サービスで資金調達における課題や、資金需要発生から、資金調達手段の検討、資金調達実施まで、すべてのプロセスをカバーしていく予定です。

その中で、まずは最初の第一歩として、資金調達手段を比較して調べることができるサービスを提供開始しました。今後も順次サービスを拡充していきます。

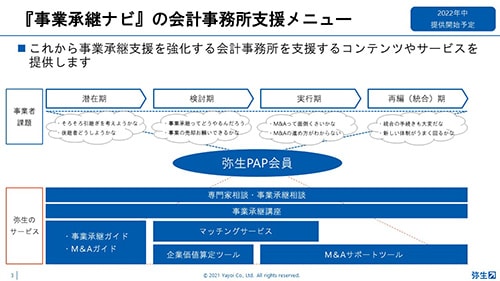

事業承継を総合支援する「事業承継ナビ」

事業承継の検討や準備を行っている事業者を対象に事業承継の進め方や必要な情報を網羅的に提供する事業承継支援サービスです。事業承継といいますと親族に対する相続や贈与、従業員に対する株式譲渡(いわゆるMBO)、第三者への株式譲渡や事業譲渡(いわゆるM&A)など様々なパターンがありますが、すべてを網羅するサービスとして、2022年中に提供開始予定となっています。本サービスは事業承継に係るすべての課題や、潜在期、検討期、実行期、再編・統合期の事業承継プロセスをカバーするのが特徴です。事業承継については弥生PAP会員の皆様と足並みを揃えて一緒にサービスを提供し、事業者を支援していきたいと考えています。そのため、事業承継に取り組む弥生PAP会員を支援する会員向けのメニューも取り揃えて参ります。

売り手・買い手のマッチングをする「M&Aマッチングサービス」は、マッチング案件登録・各種のサービス提供を弥生PAP会員と協力してやっていくサービスメニューです。弥生への費用はマッチングが成立した際に買手事業者からいただくサービス利用料のみとなります。なお、弥生PAP会員の費用は基本無料です。また今後も弥生PAP会員のM&A業務を支援するサービスを順次提供して参ります。

専門家と事業者を繋ぐ「税理士紹介ナビ」

「弥生PAPサーチ」「会計事務所紹介サービス」の2つのサービスを統合し「税理士紹介ナビ」へ2021年12月リニューアルします。「会計事務所紹介サービス」は2021年、1,000件以上の紹介実績のあるサービスに成長しました。ただ、本サービスは有人対応だったため、これを事業者自身が簡単に探せるサービスへアップデートしていきます。

このマッチング強化のため、弥生PAP会員の皆様のプロフィール更新をお願いします。プロフィールの更新は12月からできるようになります。更新のステップは、マイポータルWebからメニューに入り、「税理士紹介ナビ」登録情報を入力・更新ください。写真の掲載や料金表の修正はお客様の反応率に大きな差異を与えますので、ぜひ定期的に更新をしていただければと思います。また更新頻度があがることで、最新情報が税理士検索の上位に表示されます。12月のリニューアル完了後、改めてご連絡いたします。

特定分野に強みを持つ会計事務所を募集中

「起業・開業支援スキル」「資金調達支援スキル」「事業承継支援スキル」の特定分野において「税理士紹介サービス」のマッチングを強化していきます。特定分野に強みをお持ちのPAP会員は弥生PAP会員ページからスキルと実績について回答をお願いします。ご回答いただいた弥生PAP会員には、事業者からの「会計事務所紹介お申し込み案件」を優先的にご紹介することができます。

今後も皆様と一緒に手を携えて、中小企業・個人事業主・起業家の皆様を支援できればと考えています。また、業務効率化・顧問先拡大・価値提供といった機能を順次強化していきたいと考えています。弥生PAP会員の皆様とパートナーシップをより強化し、お客様の事業の発展に寄与していきたいと考えていますので、引き続き、ご協力の程よろしくお願いします。

ご紹介したサービス

弥生PAP会員からのご質問と回答(オンライン配信)

オンライン配信時にいただいたご質問と回答をQ&A集としてまとめました。

当日お答えできなかったご質問にも回答しています。ぜひご覧ください。

会場開催の模様

今カンファレンスは、2年ぶりに全国7会場で開催することができました。

感染症対策の実施、参加人数を大幅に縮小しての開催でしたが、ご参加いただいた皆様との直接交流は、とても感慨深いものがありました。

開催日程

10/13 名古屋 10/20 東京 10/27 大阪 11/5 福岡 11/8 広島 11/12 仙台 11/17 札幌

ご質問・お問い合わせ

カンファレンスで紹介している弥生製品・サービスについて、ご質問やご要望がございましたら、弥生カスタマーセンターへお問い合わせください。

お電話でのお問い合わせはこちら

弥生株式会社 カスタマーセンター03-5207-8857

受付時間 9:30~12:00/13:00~17:30(土・日・祝日、および弊社休業日を除きます)