M&Aとは?会社を買う際の注意点や実際の流れなど基本情報を解説

更新

【経営者向け】事業承継・M&A・相続について、専門家から学べるセミナー情報はこちら

近年、事業拡大や事業承継の手段の1つとしてM&Aを活用する企業が増加しています。2021年には日本企業のM&A件数は前年比14.7%増加の4,280件となり、過去最多を更新しました。増加傾向とはいえ、自社の条件に合ったM&Aを行うには、M&Aの手法や流れ、注意点を正しく知っておくことが大切です。

この記事では、M&Aの手法や会社を買う際の流れ、注意点、M&A支援の相談先を解説します。

M&Aとは企業の合併・買収のこと

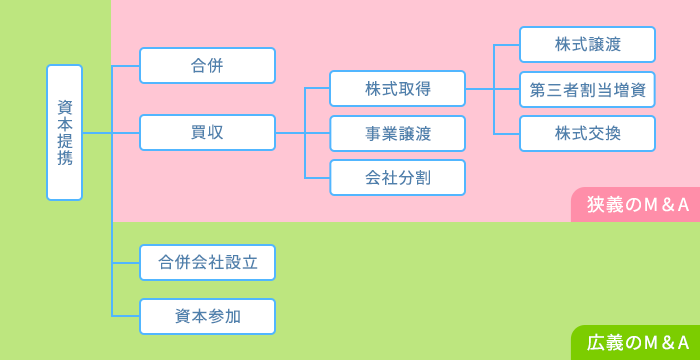

M&AはMergers and Acquisitionsの略で、会社の合併・買収を意味し、会社や事業のすべてまたは一部を移転させる取引のことを指します。

一般的に、会社の合併・買収のように資本関係の変化を伴うM&Aのことを狭義のM&A、この狭義のM&Aに、資本の移動を伴わない「提携」を加えたものを広義のM&Aといいます。

ここでは、狭義のM&Aの手法を見ていきましょう。狭義のM&Aの手法には、会社の合併、分割、買収があり、それぞれを組み合わせて実行されることもあります。それぞれの概要は以下のとおりです。

合併

合併とは、複数の会社を1つに統合する方法です。合併には、双方の会社が一度解散して新しく会社を設立する新設合併と、存続する1社が消滅する会社の権利義務すべてを引き継ぐ吸収合併があります。

分割

分割とは、会社の事業の一部または全部を他の会社に引き渡す方法です。会社分割には、売手対象会社の事業の一部または全部を、新しく設立する別会社に引き継ぐ新設分割と、既に設立している別会社が対価を支払って引き継ぐ吸収分割があります。

買収

買収とは、会社の事業の一部または会社すべてを買い取る方法です。買収には、売手対象会社の事業や資産の一部または全部を買い取る事業譲渡と、株式の取得によって売手対象会社の経営権獲得や子会社化を行う株式取得があります。

M&Aの利点

続いては、買手側のM&Aの利点を見ていきましょう。どのような業種や業態の会社に対してM&Aを行うかによって、買手側の利点は異なります。それぞれの利点は以下のとおりです。

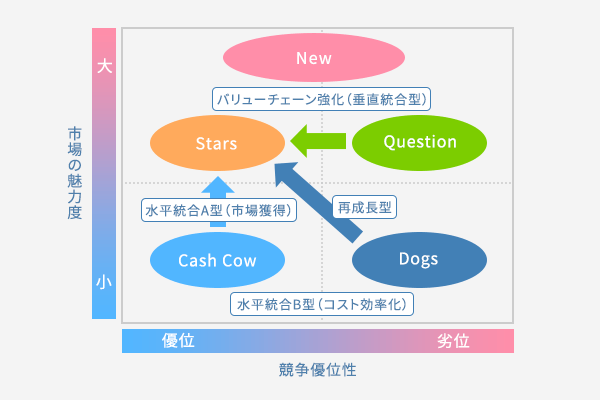

水平型M&Aの利点

水平型M&Aとは、同じ業種や業態の会社の中で行われるM&Aのことです。事業規模の拡大によって、市場におけるシェアを拡大できることや、一括仕入れなどによってコストを削減できることが利点です。買手水平型M&Aは両社の強みを併せることで、競争力の強化にもつながります。

垂直型M&Aの利点

垂直型M&Aとは、同業種の中でも、自社の事業に対して、川上や川下の事業を行っている会社に対してM&Aを行うことです。例えば、製造業であれば、川上は製造を担う会社、川下であれば小売を担う会社などが該当します。垂直型M&Aを行えば、製造・流通・販売という一気通貫の体制がとれるため、業務の効率化を図れることが利点です。その他、卸売業者にかかる手数料の削減やサプライチェーンの強化などにもつながります。

斜めのM&A、新規事業(異業種参入)の利点

水平型でも垂直型でもないM&Aとしては、新規事業に参入するM&Aもあります。自社とは異なる事業の会社を買い取ることで、新たな市場でのブランド力の獲得や自社に不足している技術やノウハウを獲得できます。既に技術やノウハウ、マーケットを持った企業をM&Aで買い取ることができれば、スピーディーに新規事業を始めることが可能です。

買手M&Aを行う際の流れ

M&Aをスムースに行うためには、M&Aの流れを知っておくことが大切です。ここでは、買手がM&Aを行う際の流れについて解説します。

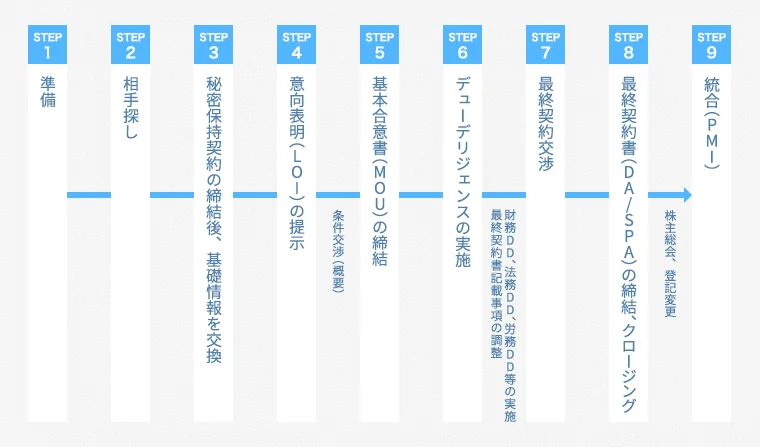

買手がM&Aを行う際の流れ

-

STEP1.準備

-

STEP2.相手探し

-

STEP3.秘密保持契約(NDA/CA)の締結後、基礎情報を交換

-

STEP4.意向表明書(LOI)の提示

-

STEP5.基本合意書(MOU)の締結

-

STEP6.デューデリジェンスの実施

-

STEP7.最終契約交渉

-

STEP8.最終契約書(DA/SPA)の締結、クロージング

-

STEP9.統合(PMI)

STEP1. 準備

M&Aを成功させるためには準備が大切です。まず、買手はM&Aを行う目的や条件を明確にし、交渉の際の条件などを検討します。

STEP2. 相手探し

STEP1.で決めた目的や条件に見合う交渉相手を探します。自力で情報を集めるのは困難なので、M&AマッチングサービスやM&A支援機関を利用することが一般的です。M&Aの相談先については後述しますが、M&AマッチングサービスやM&Aブティック(仲介会社)、地方銀行、信託銀行などの金融機関の他、税理士や公認会計士が挙げられます。

STEP3. 秘密保持契約(NDA/CA)の締結後、基礎情報を交換

交渉相手が見つかったら、売手対象会社と秘密保持契約(NDA/CA)を締結した後、基礎情報を交換します。M&Aにおける秘密保持契約は、一般的には買手側から差し入れますが、売手と買手の双方が差し入れる場合もあります。

STEP4. 意向表明書(LOI)の提示

秘密保持契約を交わした後は、企業概要書の開示、それに基づく質疑応答を行います。その後、両社共に進展の意向がある場合、トップ面談が行われるのが通例です。その後、買手から売手対象会社へ、M&Aを行う意思と大まかな条件を記載した意向表明書(LOI)を提出します。また、多くの場合、買手は期限付きで独占交渉権を付与する条項を盛り込みます。

STEP5. 基本合意書(MOU)の締結

買手と売手の双方がM&Aを進めるということで合意できたら基本合意書(MOU)を締結します。基本合意書には、売却金額や今後のスケジュール、デューデリジェンスへの協力義務といった条件面についての具体的な内容が記載されます。基本合意書の買収条件部分は仮契約という位置付けで、秘密保持条項や損賠賠償条項については法的拘束力を持たせることが一般的です。

STEP6. デューデリジェンスの実施

最終条件交渉を行う前に、法務や財務・労務などの面で会社を調査するデューデリジェンスが行われます。デューデリジェンスを行うことで、M&Aにあたっての問題点やリスクなどを把握します。デューデリジェンスは、税理士・公認会計士や弁護士などの専門家に依頼するのが一般的です。

STEP7. 最終契約交渉

これまでの合意事項やデューデリジェンスでの結果をふまえて最終条件交渉を行い、最終契約書を締結します。

STEP8.最終契約書(DA/SPA)の締結、クロージング

最終契約書(DA/SPA)の締結後、株式譲渡や事業譲渡の手続き、譲渡代金の受け取りなどを行うクロージングへと進み、M&Aは完了です。

STEP9. 統合(PMI)

M&A後の統合プロセスとして、M&Aの効果を最大化させるために、PMI(Post Merger Integration)を行います。経営体制の統合の他、業務システムや制度などの統合を行います。

M&Aの流れについては別の記事で解説していますので、参考にしてください。

買手側のM&Aにおける注意点

買手側にとって、上記STEP1.の目的がきちんと達成されることが大切なポイントです。買手がM&Aで注意すべき点として、例えば、売手対象会社のノウハウや人に依存するスキルを得ることがM&Aの目的なら、売手対象会社の中核を担っていたコア人材(キーマン)がM&Aの際に退職し、思っていたシナジー効果を得られないことには注意が必要です。こうしたことを避けるためには、売手対象会社と従業員の処遇についてしっかり決めておくことが大切です。また、社員だけでなく、特に社長などの役員の処遇に対しても条件提示の際には注意をはらうようにしましょう。

その他、売手が中小企業の場合、株価は日常的に算出されているわけではないため、公平な買収価格や条件を双方が納得できるよう、売手側としっかり交渉していくことが重要です。PMIが完了するまで1年以上かかることも珍しくなく、時間がかかることを想定しておく必要があります。

M&Aの相談先

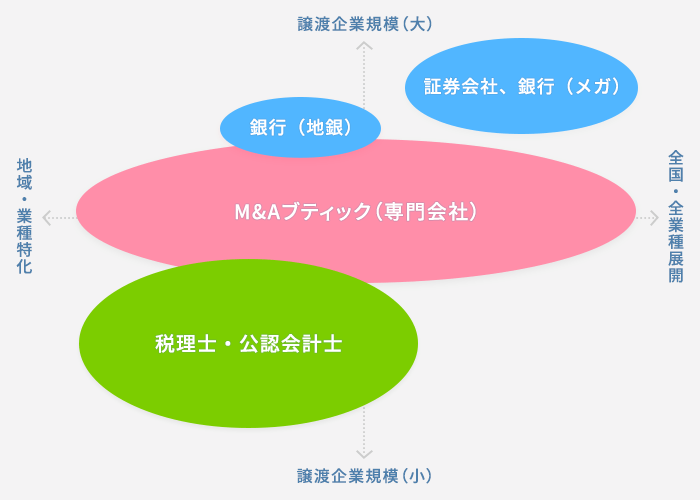

自力でM&Aの相手を探すことは極めて難しいため、M&Aを行う場合は専門家に相談して支援を受けるか、支援サービスを利用するのが一般的です。具体的には下記のような相談先があり、案件の規模によって適した相談先は異なります。

証券会社や銀行などの金融機関

証券会社や銀行などの金融機関では、M&Aの相談や交渉を支援するM&Aアドバイザリー業務を行っていることも珍しくありません。金融機関は、財務に関する専門知識が豊富で、企業情報も多く持っているのが特徴です。金融機関では大手企業の大規模な案件を担当することが多くなっています。

M&Aブティック(専門会社)

M&Aブティックは、M&Aの支援を専門とする会社のことで、主にM&A仲介会社やコンサルティング会社などを指します。目的に沿ったM&A戦略の策定から統合まで一括してサポートを受けられるのが特徴です。中規模の対応が中心になります、小規模案件は対象外としているM&Aブティックもあります。

税理士・公認会計士

税理士や公認会計士も、財務や税務、会計の観点からアドバイスがもらえたり、契約条件で支援を受けられたりするため、M&Aの相談先に挙げられます。顧問税理士なら、自社の財務状況をよく知っており、的確なアドバイスが期待できるというだけでなく、定期的に会っているため相談しやすいことも特徴の1つです。

小規模案件でも対応してくれたりする身近な相談先です。

M&Aに詳しい専門家やM&Aの相手先を探す方法

M&Aでは、交渉力に加えて財務、税務、会計、法務、労務などの専門的な知識が必要となり、すべての手続きを自力で進めるのは困難です。M&Aを成功させるには、専門家の力を借りましょう。M&Aに詳しい専門家を探すなら、ご登録無料の「税理士紹介ナビ 」がおすすめです。M&Aの専門家は、業界最大規模の全国13,000のパートナー会計事務所(2024年12月現在)から、会社所在地や業種、会社規模に合わせて最適な税理士・会計事務所を紹介します。なお、専門家との契約にかかる費用は内容に応じて別途必要です。

M&Aの相手探しには、M&A専門のマッチングサービスの利用がおすすめです。費用も比較的リーズナブルです。また、小規模案件を中心に掲載していますので、これから事業を始めたい個人の方や、これから事業を拡大したい方、事業承継をしたい経営者の方、コロナ禍をチャンスに変えて事業の多角化を目指したい方にもぴったりです。

M&Aの最初の一歩として、M&Aの支援先を選ぼう

M&Aを行う際は、それぞれの目的を明確化したうえで、条件に見合う相手を見つけることが何より大切です。M&Aを進めていくにあたり、やるべきことは多く、自力で進めることは難しい手続きもあります。まずは「M&A・事業承継相談窓口 by BATONZ」で相談してみましょう。