M&Aの流れ・フローとは?買手が行う手続きの手順や進め方、注意点を解説

更新

【経営者向け】事業承継・M&A・相続について、専門家から学べるセミナー情報はこちら

会社の合併・買収を意味する狭義のM&Aは、会社や事業のすべてまたは一部を移転させる取引です。M&Aによって、買手は事業規模の拡大や市場における競争力の強化、スピーディーな新規事業の立ち上げなど、企業価値を上げるさまざまな効果を得ることができます。一方で、M&Aは完了するまで1年以上かかることも珍しくなく、さまざまな工程や手続きが必要です。効果的なM&Aをスムースに行っていくためには、M&Aの基本的な流れを知っておくことが大切です。また、基本的な流れを知っておくと、今後の経営計画を立てる際にも役立つでしょう。

ここでは、M&Aの基本的な流れやフロー、買手が行う手続きの手順、注意点を解説します。

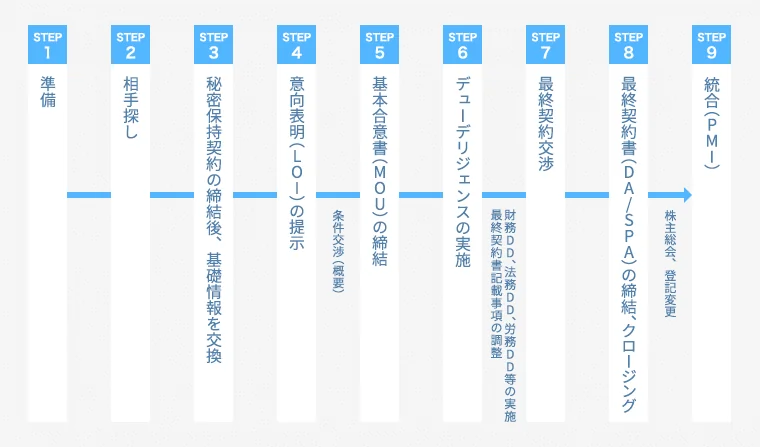

基本的なM&Aの流れ

M&Aで行うべきことは主に準備、相手探し、条件交渉、契約などですが、その中で必要な手続きや検討事項があり、正しい手順を踏んで行わないとスムースに進まなくなってしまいます。ここでは、基本的なM&Aの流れを買手の視点から9つのSETPに分けて見ていきましょう。

基本的なM&Aの流れ

-

STEP1.準備

-

STEP2.相手探し

-

STEP3.秘密保持契約(NDA/CA)の締結後、基礎情報を交換

-

STEP4.意向表明書(LOI)の提示

-

STEP5.基本合意書(MOU)の締結

-

STEP6.デューデリジェンスの実施

-

STEP7.最終契約交渉

-

STEP8.最終契約(DA/SPA)の締結、クロージング

-

STEP9.統合(PMI)

STEP1. 準備

M&Aを成功させるためには、まず準備が必要です。ここで必要な準備とは、M&Aを行う目的を明確にし、交渉の際の条件などを検討することが該当します。自社にとってのM&Aの目的が定まっていないと、何を基準に相手を探したり、交渉を行ったりすれば良いかが明確にならず、思ったような効果が得られない可能性もあります。

また、戦略によって買収するターゲット(対象会社)を選ぶことも大切です。例えば、M&Aを行う目的が競争力の強化であれば、同じ業種や業態の会社で行われる水平型M&Aを行って事業拡大することが向いているでしょう。また、製造・流通・販売という一気通貫の体制にして、業務の効率化やサプライチェーンの強化をしたい場合は、自社の事業に対して、川上や川下の事業を行っている会社に対して行う垂直型M&Aが向いています。その他、新しいマーケットを開拓したい場合は異業種に参入するM&Aもあります。まずは、自社のM&Aの目的や条件を明確にして、しっかり準備することが大切です。

M&Aの手法については別の記事で解説していますので、参考にしてください。

STEP2. 相手探し

STEP1.で決めた目的や条件に見合う交渉相手を探します。自力で情報を集めるのは困難なので、M&AマッチングサービスやM&A支援機関を利用することが一般的です。M&Aマッチングサービスとは、M&Aのマッチング相手を探せるサービスのことで、中にはM&Aを支援してくれるものもあります。

なお、案件の規模によって適した相談先は異なりますので、相談先を選ぶ際に注意が必要です。

STEP3. 秘密保持契約(NDA/CA)の締結後、基礎情報を交換

交渉相手が見つかったら、売手対象会社と秘密保持契約(NDA/CA)を締結した後、基礎情報を交換します。M&Aにおける秘密保持契約(NDA/CA)は、一般的には買手側から差し入れますが、売手と買手の双方が差し入れる場合もあります。

秘密保持契約(NDA/CA)を締結する理由は、機密情報を共有するほか、M&Aを進めていることが第三者に知られると、主に売手に不利益が生じる可能性があり、買手側にもその影響があるからです。

例えば、売手対象会社の従業員が自社の経営状態を不安に感じて退職してしまったり、取引先との関係悪化が生じてしまったりすることなどが考えられます。交渉相手が決まったら、まず秘密保持契約(NDA/CA)を締結し、M&Aに関する情報を外部に漏れないようにすることが重要です。

STEP4. 意向表明書(LOI)の提示

秘密保持契約(NDA/CA)を交わした後は、企業概要書の開示、それに基づく質疑応答を行います。その後、両社共に進展の意向がある場合、トップ面談が行われるのが慣例です。面談はあくまでも「交流の場」であり、「交渉の場」ではありません。しかし、トップ同士の面談は、その後の条件交渉を左右する重要なステップです。

なお、面談後も買手の意思が変わらずにM&Aを望むのであれば、買手側から売手対象会社に意向表明書(LOI)を提出します。意向表明書はM&Aを行う意思と大まかな条件を記載したもので、これをもとに細かい条件交渉に入ります。多くの場合、売手対象会社へ期限付きで独占交渉権を依頼します。

STEP5. 基本合意書(MOU)の締結

買手と売手の双方でM&Aを進めるということが合意できたら、基本合意書(MOU)を締結します。基本合意書には、売却金額や今後のスケジュール、デューデリジェンスへの協力義務といった内容を記載します。基本合意書の買収条件部分は仮契約という位置付けで、秘密保持条項や損賠賠償条項は法的拘束力を持たせることが一般的です。

STEP6. デューデリジェンスの実施

基本合意書(MOU)を締結したら、売手の内部状況を知るためにデューデリジェンスを行います。デューデリジェンスとは、財務・税務・法務・労務など、あらゆる側面から売手対象会社の実態を調査する企業監査のことです。

M&Aを行うと、買手は売手の権利や義務を引き継ぐことになるため、リスク回避のためにも、売手対象会社がどのような経営状態なのかを知ることがとても重要です。買手側は、デューデリジェンスの結果にもとづいて、売手対象会社の財産・負債・リスクなどを確認し、売却金額の妥当性や最終契約に盛り込むべき条件を検討します。

デューデリジェンスには、財務・税務・法務・労務などの幅広い分野の専門知識が必要なため、税理士や公認会計士、弁護士などの専門家に依頼するのが一般的です。

なお、デューデリジェンスが不十分だと、売手対象会社の未払いの残業代や訴訟・係争中案件だけでなく、買掛金などの簿外債務がM&A後に発覚する場合もあり、買手側にとって大きなリスクとなります。そのため、M&Aの案件規模に関わらず、デューデリジェンスは必ず実施しなければならない、非常に大切な工程です。

STEP7. 最終契約交渉

これまでの合意事項やデューデリジェンスでの結果をふまえて最終条件交渉を行い、最終契約書を締結します。買手は、デューデリジェンスで抽出されたリスクを売却価格に反映させるほか、売手対象会社に対してリスク低減につながる施策の実行、表明保証の設定といったことを要求し、最終条件を交渉していきます。

STEP8. 最終契約(DA/SPA)の締結、クロージング

最終条件交渉がまとまると、M&Aの契約内容を確定する最終契約書(DA/SPA)を取り交わします。最終契約書には、売却金額や退職金の処理、役員・従業員の処遇、表明保証の履行といった必要事項を記載します。同時に、株式譲渡や事業譲渡の手続き、譲渡代金の支払いなどを行うクロージングへと進みM&Aは完了です。

STEP9. 統合(PMI)

M&A後の統合プロセスとして、M&Aの効果を最大化させるために、PMI(Post Merger Integration)を行います。経営体制の統合の他、業務システムや制度などの統合を行います。

M&Aを進める上での注意点

M&Aは完了するまで1年以上かかることも珍しくなく、時間がかかるものだということを想定しておきましょう。M&Aは、相手探しやデューデリジェンスの実施、条件交渉などさまざまな工程があるうえに、財務、税務、会計、法務、労務などの専門的な知識が必要となり、すべての手続きを自力で進めるのは困難です。慣れない作業に時間がかかることやうまく交渉が進まず、破断になってしまうケースもあるので注意しましょう。

効果的なM&Aをスムースに進めるためには、準備段階からM&Aの知識を持った専門家に協力を仰ぎ、共に取り組んでいくことがおすすめです。

M&Aの相手先を探す方法

M&Aでの相談先がわかっても、具体的なM&Aの相手先を探すには時間や手間がかかります。M&Aの相手探しには、M&A専門のマッチングサービスの利用がおすすめです。費用も比較的リーズナブルです。また、小規模案件を中心に掲載していますので、これから事業を始めたい個人の方や、これから事業を拡大したい方にもぴったりです。

M&Aは専門家の支援を受けてスムースに行おう

M&Aでは、M&Aの目的や条件の検討、相手探し、条件交渉、契約などさまざまな工程があります。M&Aは、完了するまで1年以上かかることも珍しくなく、財務・税務・法務・労務などの幅広い専門知識が必要なため、M&Aに強い専門家の力を借りてスムースに進めることが大切です。

まずは「M&A・事業承継相談窓口 by BATONZ」で相談してみましょう。