【解消しました】『弥生給与(やよいの給与明細) Next』「事実婚の配偶者」と「源泉控除対象配偶者」を同時に設定している場合税制上の扶養親族の人数が1人多く計算される

2023年11月07日

2023/11/07 更新 修正プログラムの提供を開始しました

このたび、弊社では『やよいの給与明細 Next』『弥生給与 Next』において、以下の不具合を確認いたしました。

ご利用のお客さまにはここに謹んでお詫び申し上げます。

不具合の条件

本不具合は、以下の条件を満たしている場合に発生します。

-

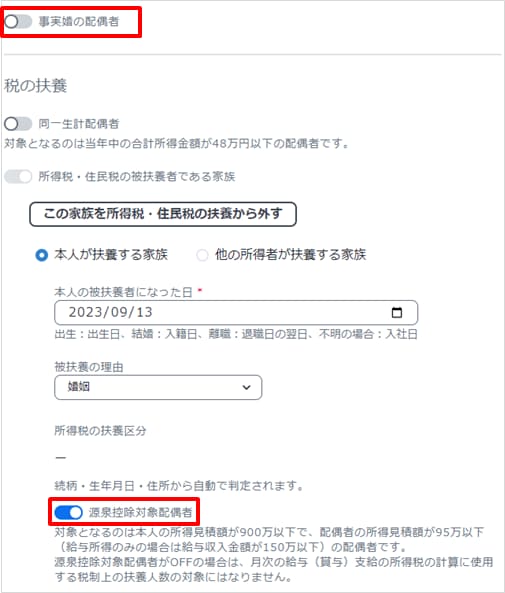

従業員の「家族情報」メニューに配偶者を登録しており、「事実婚の配偶者」の設定を行っている

-

上記「事実婚の配偶者」をオフにすると表示される「税の扶養」画面で、「源泉控除対象配偶者」がオンになっている

不具合の内容

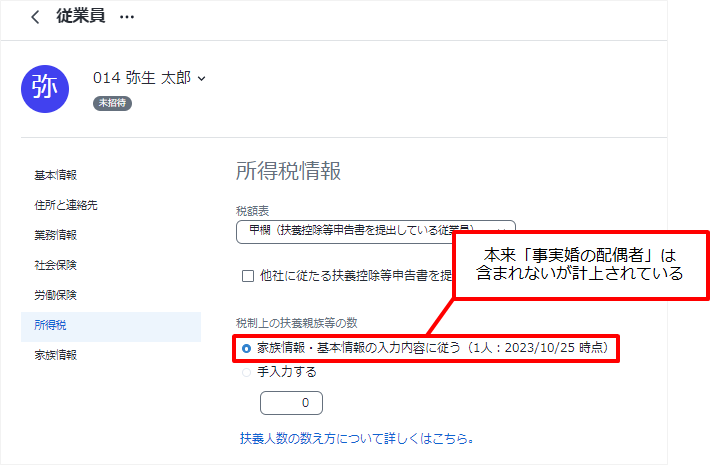

本来であれば、「事実婚の配偶者」の設定を行っている家族は、「税制上の扶養親族等の数」に含まれないはずが、「税制上の扶養親族等の数」に計上されている。

本不具合の影響により、2023年9月12日の18時から2023年11月6日19時までに、以下の設定を行った状態で給与(賞与)計算を行っている場合、給与(賞与)の所得税が少なく計算される可能性があります。

-

従業員の「所得税」メニュー、「所得税情報」画面-「税制上の扶養親族等の数」の設定で「家族情報・基本情報の入力内容に従う」にチェックがついている

支給済みの給与(賞与)がある場合の対処方法について

不具合の条件に該当する従業員が存在する場合は、すでに支給済みの給与(賞与)の再計算を行い、差額の所得税を、徴収する必要があります。

本来徴収すべき所得税と、実際に徴収した所得税の差額を計算していただき、差額を精算していただくようお願いいたします。

差額の計算方法につきましては、こちらをご確認ください。

修正プログラムの提供について

本不具合を修正したプログラムを、2023年11月6日19時頃提供しました。

ご利用のお客さまにはご迷惑をお掛けしましたことを、重ねてお詫び申し上げます。

本来徴収すべき所得税と、実際に徴収した所得税の差額を計算する方法

差額の計算方法は、以下の手順で行います。

-

1.

「給与・賞与明細」メニューの「明細対象者一覧」で、「対象給与」から、確認したい給与月(または賞与)を選択します。

-

2.

該当従業員を選択し、明細(閲覧)画面上部に表示されている「扶養人数」が正しいかどうかを確認します。人数が正しい場合、所得税の徴収は不要です。人数が正しくない場合は、手順3へ進みます。

-

3.

「従業員」メニューを開き、該当従業員の「所得税」をクリックします。

税制上の「扶養親族等の数」で「手入力する」を選択し、正しい人数を入力します。

「保存」をクリックします(この設定は後ほど元に戻します)。 -

4.

「手続き」メニューを表示して、「完了済みを表示」のチェックボックスにチェックをつけて該当の手続きを開きます。

-

5.

以下の2つのやることリストで、「未完了に戻す」をクリックします。

- 給与の場合

-

-

明細の配付準備を行う

-

住民税の特別徴収額を納付する

-

- 賞与の場合

-

-

明細の配布準備を行う

-

所得税を納付する

-

-

6.

やることリスト「勤怠情報を入力し、支給額・控除額等の算出・確認をする」の「勤怠情報を入力し、支給額を確認する」をクリックします。

-

7.

「明細対象者一覧」から修正する対象者を選択して、「再計算」をクリックします。表示されている支給金額等が、実際の金額と異なる場合は手修正します。

-

8.

所得税が再計算されるので、金額をメモします。変更した内容をもとに戻すため、画面右下の「変更前に戻す」をクリックします。

-

9.

所得税が元の金額に戻るので、メモして画面を閉じます。

メモした2つの金額の差額を、手計算しておきます。 -

10.

やることリストを開き、手順5で「未完了」に変更した2つを、「完了」に戻します。

-

11.

「従業員」メニューを開き、該当従業員の「所得税」をクリックします。

「家族情報・基本情報の入力内容に従う」を選択して「保存」し、手順3の変更を元に戻します。

過去の更新履歴

2023年10月27日 公開