個人事業主の引っ越し・住所変更に伴う手続きは?開業届の書き方や再提出方法を解説

監修者: 森 健太郎(税理士)

更新

個人事業主が引っ越しをすると、納税地の変更に伴う手続きが必要になる場合があります。事業状況によって必要な手続きが異なりますので、ケースごとに個人事業主が引っ越しの際に必要な手続きを事前に知っておきましょう。

本記事では、個人事業主の住所変更で必要な手続きや届出書類を、納税地が変わる場合と変わらない場合、海外への転居といったケースごとに解説します。

【利用料0円】はじめてでもカンタン・安心な「開業届」の作成はこちらをクリック

個人事業主が引っ越したら開業届を再提出する

個人事業主が引っ越す場合は、事業に関連した手続きを行います。例えば、納税地としている自宅や自宅以外の事業所の住所が変わった場合は、移転から1か月以内に「個人事業の開業・廃業等届出書」(以下、開業届)の再提出が必要です。

なお、令和4年度税制改正によって手続きが見直され、2023年1月1日以降は、異動後または変更後の納税地を確定申告書に記載して提出すれば、原則として「所得税・消費税の納税地の異動又は変更に関する申出書」の提出は不要になっています。

後述しますが、例外のケースでは従来どおり提出が必要な場合がありますのでご注意ください。

開業届の再提出期限を過ぎても提出できる

開業届の再提出の期限は、移転から1か月以内と定められていますが、期限を過ぎたからといって罰則はなく、期限を過ぎても届出することが可能です。再提出を忘れていた場合は、速やかに管轄の税務署に提出をしましょう。なお、納税の義務を怠った場合は追徴課税されることがあります。

事業状況によって必要な手続きが異なる

納税地の変更の有無にかかわらず、引っ越しに伴って個人事業主が事業上必要な手続きは、開業届の提出です。自宅以外の事業所があり、自宅だけ引っ越す場合は、開業届の提出は不要です。

その他のケースもまとめると、主な手続きは以下のようになります。

| 引っ越しのケース | 手続き |

|---|---|

| 自宅を納税地にしている場合 | 納税地が変更になっても、ならなくても「開業届」を提出 |

| 事業所を納税地にしている場合 | 納税地が変更になっても、ならなくても「開業届」を提出。 事業所の住所は変わらず、自宅のみ引っ越す場合は、一般的な転出入届のみ行う |

| 振替納税を利用していて、引っ越す場合 | 「預金口座振替依頼書」「所得税・消費税の納税地の異動又は変更に関する届出書」のいずれかを提出 |

| 海外に引っ越して日本で納税しない場合 | 「開業届」の他、青色申告を行っているなら、「所得税の青色申告の取りやめ届出書」、課税事業者なら「事業廃止届出書」を提出。国民年金の手続きなども必要 |

自宅を納税地にしている場合

自宅を納税地にしている場合、自宅の引っ越しによって納税地が変わっても、同じ町内での引っ越しで納税地が変わらなくても、移転前の管轄の税務署に新住所地を記載した開業届を住所変更から1か月以内に提出します。また、確定申告をする際には新しい住所を記載してください。

なお、翌年の確定申告よりも前に税務署からの文書の送付先を変更したい場合は、開業届に加えて、「所得税・消費税の納税地の異動又は変更に関する届出書」を提出します。提出先は、移転前の住所地を管轄する税務署です。

事業所を納税地にしている場合

自宅以外の事業所を納税地にしている場合、事業所の引っ越しによって、納税地が変わっても変わらなくても、移転から1か月以内に開業届を提出します。提出先は、移転前の事業所の住所地を管轄する税務署です。

なお、納税地にしている事業所の住所は変わらず、自宅のみ引っ越す場合は、開業届の提出は不要です。

振替納税を利用していて、引っ越す場合

口座からの引き落としで国税を納める振替納税を利用している場合、引っ越しによって納税地が変われば、移転後の住所地を管轄する税務署に「預金口座振替依頼書」を提出するか、異動後も振替納税を継続する旨を記載した「所得税・消費税の納税地の異動又は変更に関する届出書」を提出します。

ちなみに振替納税は管轄の税務署が変更にならない限り、引っ越しても自動的に継続されます。そのため、納税地が変わらないのであれば、税務署へ提出する必要はありません。

海外に引っ越して日本で納税しない場合

海外に引っ越して、日本に住所を残さない場合は、非居住者として扱われ、日本国内に不動産所得があるといったケースを除いて、日本に納税する必要がなくなります。

非居住者は住所変更ではなく、廃業手続きを行う必要があり、納税地を管轄する税務署に廃業届を提出します。また、青色申告をしている場合は「所得税の青色申告の取りやめ届出書」、消費税の課税事業者になっている場合は「事業廃止届出書」の提出も必要です。

なお、海外に引っ越しをすると、国民年金の強制加入被保険者ではなくなりますが、日本国籍の方であれば、国民年金への任意加入ができます。任意加入を希望する場合は、引っ越し前の住所地の市町村窓口へ、「国民年金被保険者関係届書(申出書)」の提出をしましょう。保険料の納め方は、日本にいる親戚などの代理人が行うか、預貯金口座から引き落とすかのいずれかです。

住所変更する場合の開業届の注意点

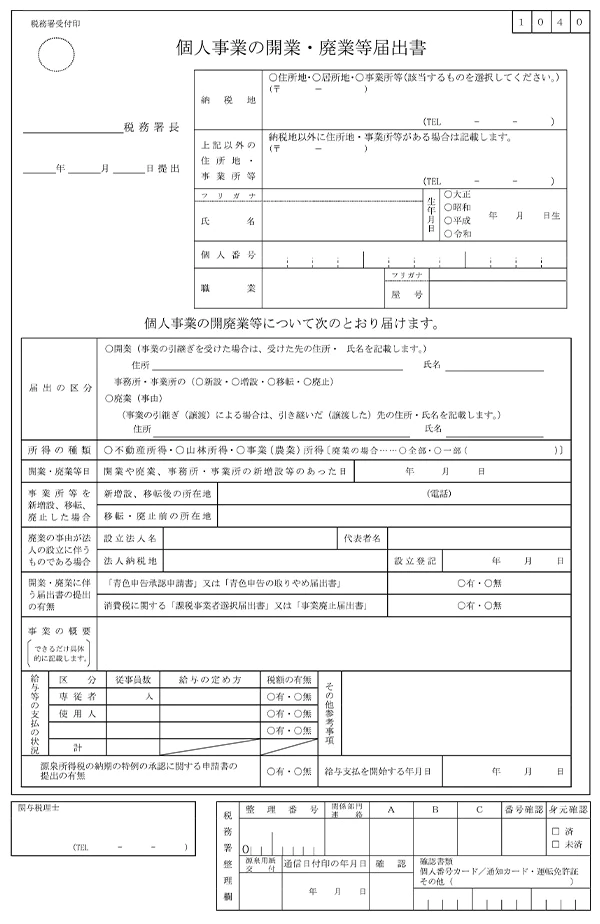

住所変更する場合、開業時に提出した開業届の内容に加えて、以下の箇所に注意して記載します。

住所変更する場合の開業届の注意点

- 納税地:移転前の住所地を記載する

- 届出の区分:「開業」と「移転」にチェックを入れる

- 新増設、移転後の所在地:新しい事業所等の住所と電話番号を記載する

- 移転・廃止前の所在地:移転前の住所を記載する

間違いやすいポイントは、納税地を記載する箇所です。納税地には移転前の住所を記載し、書面中段の「新増設、移転後の所在地」に新しい住所を記載しますのでご注意ください。

なお、開業届は税務署の窓口、郵送、国税電子申告・納税システムのe-Taxのいずれかの方法で提出します。e-Taxソフトをダウンロードして利用するには、利用者識別番号の取得と、電子署名を付与するためにマイナンバーカードやICカードリーダー/ライターなどの準備が必要です。

確定申告書を申告時点の住所地の税務署へ提出する

確定申告は、申告時点で居住する住所地の税務署へ提出します。個人事業主は、1月1日から12月31日の1年間で年間48万円以上の所得があれば、原則として翌年2月16日から3月15日の間に、納税地を管轄する税務署に確定申告を行います。年の途中で引っ越して納税地が変わった場合、確定申告の提出先は、申告時点の住所地の税務署です。

例えば、2月20日に引っ越し、3月1日に確定申告をする場合、確定申告書は新しい住所地を管轄する税務署に提出します。それに対して、2月20日の転居前に確定申告を済ませるのであれば、提出先は引っ越し前の住所地を管轄する税務署です。

なお、確定申告書には、現住所とは別に、1月1日時点の住所を記載する欄があります。これは、住民税が1月1日時点の居住地で課税されるためです。確定申告をする年の1月2日以降に引っ越す場合は、申告時の現住所と併せて、1月1日時点での住所も記載するようにしましょう。

税務署以外の住所変更に伴う手続きは?

個人事業主が引っ越しをしたときには、税務署での手続きの他、年金や保険の住所変更手続きなども行います。また、従業員を雇用していて、社会保険や労働保険に加入している場合は、別途届出が必要です。

なお、手続きとは異なりますが、移転後も請求書や納品のやり取りで不備がないよう、移転が決まったら早めに連絡したり、Webサイトで告知したりして、取引先やお客様に登録内容を変更してもらうようにしましょう。

これから引っ越す方は、以下のような手続きを確認してみてください。

国民年金の住所変更手続き

マイナンバーと基礎年金番号がひもづいている被保険者であれば、原則として住所変更の届出は不要です。ひもづいていない場合は、移転から14日以内に市町村役場に変更届を提出します。マイナンバーと基礎年金番号がひもづいているかについては、「ねんきんネット」または住所地の年金事務所で確認できます。

国民健康保険の転出転入手続き

国民健康保険は、引っ越し前の市町村役場で資格喪失手続きを、引っ越し後の市町村役場で加入手続きを行います。引っ越しから14日以内に行う必要があるため、転出届や転入届を提出するときに、一緒に手続きをするとスムーズです。手続き時には、健康保険証を忘れずに持っていきましょう。

なお、同じ市町村内で引っ越しをする場合は、引っ越し先の市町村役場で住所変更の手続きのみ行います。

従業員の社会保険に関する住所変更手続き

社会保険の適用事業所が移転したときは、変更前の事業所の所在地を管轄する年金事務所に、「健康保険・厚生年金保険適用事業所名称/所在地変更(訂正)届」を移転から5日以内に提出します。

また、労働保険に加入している事業主が事業所を移転したときには、移転後の所在地を管轄する労働基準監督署へ「労働保険名称、所在地等変更届」を提出します。雇用保険に加入している場合は、移転後の所在地を管轄する公共職業安定所へ「雇用保険事業主事業所各種変更届」の提出が必要です。どちらも移転から10日以内に提出してください。

開業届や確定申告を手軽に行う方法

個人事業主が事業を始めるときには、開業から1か月以内に、開業届を納税地の税務署に提出する必要があります。また、確定申告で最大65万円の青色申告特別控除を受けられる青色申告を行うには、開業届を提出したうえで、事業開始から2か月以内に「所得税の青色申告承認申請書」の提出が必要です。

個人事業主として開業する場合は、「弥生のかんたん開業届」を使えば、画面の案内に従って操作するだけで開業届などの必要書類の作成ができます。

また、クラウド確定申告ソフト「やよいの青色申告オンライン」を使えば、簿記や会計の知識がなくても、最大65万円の青色申告特別控除の要件を満たした青色申告の必要書類がかんたんに作成できます。

起業・開業後はお店の運営の他に、会計業務などお金の管理を自分で行うことが必要になるため、起業・開業のタイミングで会計ソフトや確定申告ソフトなどを導入しておくといいでしょう。

引っ越しの際は住所変更手続きを漏れなく進めよう

個人事業主が引っ越しをするときは、一般的な住所変更手続きに加えて、事業に関連した手続きとして、開業届の提出が必要になります。2023年1月からは、納税地の異動または変更に関して、確定申告書に新しい住所を記載すれば、「所得税・消費税の納税地の異動又は変更に関する申出書」の提出は不要になりました。税制改正によって手続きが見直されることがありますので、引っ越しのタイミングで必要な手続きや提出書類の最新情報を確認しておきましょう。

また、開業届や確定申告を手軽に行うには、「弥生のかんたん開業届」やクラウド確定申告ソフト「やよいの青色申告オンライン」などの活用をご検討ください。

【利用料0円】はじめてでもカンタン・安心な「開業届」の作成はこちらをクリック

この記事の監修者森 健太郎(税理士)

ベンチャーサポート税理士法人 代表税理士。

毎年1,000件超、累計23,000社超の会社設立をサポートする、日本最大級の起業家支援士業グループ「ベンチャーサポートグループ」に所属。

起業相談から会社設立、許認可、融資、助成金、会計、労務まであらゆる起業の相談にワンストップで対応します。起業・会社設立に役立つYouTubeチャンネル会社設立サポートチャンネルを運営。