マイクロ法人とは?作り方や節税メリットと後悔しないための注意点

監修者: 森 健太郎(税理士)

更新

個人事業主やこれから起業する方が会社を設立する際に、「マイクロ法人」を選ぶことがあります。マイクロ法人は、条件によっては個人事業主よりもさまざまな面でメリットはありますが、デメリットもあります。

本記事では、個人事業主がマイクロ法人を設立するメリット・デメリットや法人化の方法について解説します。

法人設立ワンストップサービスを利用して、オンラインで登記申請も可能。

サービス利用料金も電子定款作成も全部0円!個人事業主から法人成りを予定している方にもおすすめです。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

マイクロ法人とは経営者1人で行っている会社の呼び方

マイクロ法人とは、会社法に定められた会社の形態ではなく、一般的に経営者1人だけで経営している会社の呼び方の1つです。経営者の家族を含む場合もあるため、「プライベートカンパニー」と呼ばれることもあります。

マイクロ法人は、現在設立できる会社形態のうち、株式会社や合同会社、合名会社で設立することができます。合資会社は、有限責任者と無限責任者がそれぞれ1人以上必要ですので、1人の場合は設立できません。

一般的な法人との違い

マイクロ法人と一般的な法人の違いは、自分以外の株主や役員、従業員がいないことの他、事業拡大を目指すかどうかという点です。例えば、株式会社の場合、一般的な法人は、利益の維持や向上のために事業拡大を目指し、得た利益を株主などに配分します。マイクロ法人は、出資者である株主と経営者の役割を経営者が両方兼ね、1人でできる範囲で事業を行います。

1人でできて、かつ設備費や仕入れ費用が抑えられるような業種として、コンサルタントやライター、デザイナー、ブロガー、アフィリエイターなどが挙げられるでしょう。

個人事業主との違い

マイクロ法人と個人事業主の違いは、起業の手続きや税金の仕組み、経費の範囲などです。例えば、個人事業主として開業するなら税務署に「個人事業の開業・廃業等届出書」(開業届)を提出するだけですが、法人を設立する場合は、定款の作成や法務局での法人登記などが必要です。

法人の設立は手間や費用はかかりますが、場合によっては個人事業主よりも節税効果が高くなるといったメリットがあります。そのため、1人で事業を行うにしても、個人事業主ではなく、マイクロ法人を選ぶ方もいます。

マイクロ法人のメリット

個人事業主と比較した際のマイクロ法人を設立するメリットは、主に以下の3つです。

マイクロ法人のメリット

- 社会保険料や所得税が個人事業主より抑えられる

- 経費として扱える幅が広がる

- 社会的な信用度が高くなる

社会保険料や所得税が個人事業主より抑えられる

マイクロ法人のメリットは、社会保険料や所得税の負担が個人事業主よりも抑えられることです。マイクロ法人と個人事業主では加入する保険が異なり、個人事業主の場合、収入が増えればそれだけ保険料が上がります。その一方で、マイクロ法人として社会保険に加入すれば、役員報酬の金額を可能な限り下げることによって、健康保険と厚生年金の保険料を抑えることが可能です。ただし、実務上1万円など手取りがマイナスになるくらい少ない場合には、と受け付けてもらえないことがあります。

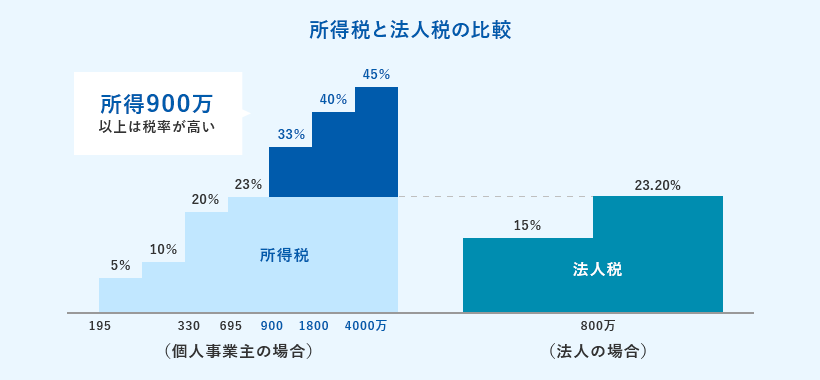

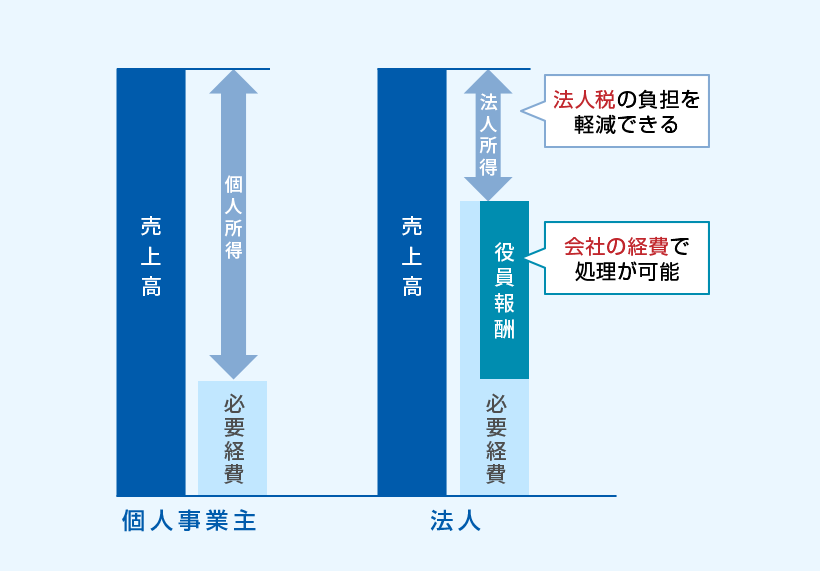

また、個人事業主と法人では、課税される税金の仕組みが異なり、個人事業主の所得税は累進課税として、5%~45%の間で7段階に区分されています。対して法人税では、資本金1億円以下で所得が800万円を超える部分の税率は23.2%、800万円以下の部分は税率15%となります。その一方で、所得が800万円以下の税率は15%で一定です。そのため、個人事業主で所得が900万円以上を超える場合は、法人化した方が節税効果は高くなります。

ただし、個人事業主の場合、赤字なら所得税や住民税はかかりませんが、法人の場合は赤字であっても、法人住民税の均等割を納付しなくてはいけません。課税される税金については節税効果だけでなく、赤字になった場合も想定しておくことが大切です。

また、課税される税金については所得だけでなく、経費や役員報酬などさまざまな面も考慮しなくてはなりません。税務の知識がないと判断することが難しいため、個人事業主か法人かで迷ったら、税理士に相談することをおすすめします。弥生の「税理士紹介ナビ 」なら、会社所在地や業種に合わせて最適な税理士を無料でご紹介します。

経費として扱える幅が広がる

マイクロ法人の場合、個人事業主よりも経費の幅が広がることもメリットの1つです。例えば、法人の経営者は役員報酬を受け取りますが、要件を満たせば役員報酬は経費として扱うことが可能です。役員報酬を経費として扱えれば、法人税の課税対象から外れるため、適切な設定をした場合、節税効果を得ることができます。

また、法人であれば経営者の退職金も損金計上できるだけでなく、生命保険の一部や出張の際の日当も経費として扱えます。

※役員報酬については以下の記事を併せてご覧ください

社会的な信用度が高くなる

マイクロ法人をはじめ、法人を設立する際には、法務局に法人登記(会社設立登記)を行います。法人登記の目的は、商号(社名)や住所、資本金などの情報を開示して会社の信頼維持を図り、安心して取引ができるようにすることです。

登記した内容は誰でも閲覧できるため、法人としての責任が発生し、社会的な信用度が高くなります。例えば、大手企業は個人事業主と契約を結ばなかったり、取引金額を抑えたりする場合もありますが、マイクロ法人なら取引できることもあるのがメリットといえます。

また、社会的な信用度が向上すると、金融機関からの融資を受けやすくなる可能性があります。個人事業主でも資金調達は行えますが、マイクロ法人なら、法人を対象にした補助金・助成金制度も利用できるようになります。

※法人と個人事業主の違いについては以下の記事を併せてご覧ください

マイクロ法人のデメリット

マイクロ法人にはメリットがある一方で、デメリットもあります。マイクロ法人を設立するデメリットは主に以下の3つです。

マイクロ法人のデメリット

- 法人設立の手続き費用がかかる

- 赤字であっても法人住民税が発生する

- 税務申告の手続きが複雑になる

法人設立の手続き費用がかかる

マイクロ法人を設立するために手続き費用がかかることがデメリットにあげられます。法人の設立費用は会社の形態によって異なり、法務局での法人登記に必要な登録免許税は、株式会社の場合は最低15万円、合同会社の場合は最低6万円です。

また、電子定款ではなく、紙の定款を作成した場合は収入印紙代の4万円がかかるなど、手続きの方法によっても費用は異なりますので、会社形態に合わせた費用を事前に確認しておきましょう。

※株式会社と合同会社の設立費用については以下の記事を併せてご覧ください

赤字であっても法人住民税が発生する

マイクロ法人のデメリットの1つに、赤字でも税金を納付しなくてはいけないことがあげられます。個人事業主なら赤字の場合、所得税と住民税は0円です。しかし、法人なら赤字の場合でも、法人住民税の均等割は納付しなくてはなりません。

税務申告の手続きが複雑になる

マイクロ法人の場合、法人として決算申告を行う必要があります。個人事業主の確定申告よりも作成しなければならない書類が多く、手続きも複雑になるため、一般的に法人は税理士と顧問契約を結んだうえで決算申告手続きを依頼しています。決算申告のための費用がかかることもデメリットといえるでしょう。

脱税とみなされないための注意点

マイクロ法人の経営方法によっては、税務署から脱税とみなされる場合もあります。例えば、個人事業主として働きながら、同じ事業でマイクロ法人を設立したり、事業実態のないペーパーカンパニーを設立したりすると、意図的に所得を分散させ、税金逃れをしていると取られる可能性があります。

マイクロ法人を設立するなら、個人事業主から法人化(法人成り)したり、個人事業主とは別の事業をマイクロ法人で行ったりするようにしましょう。

設立方法と忘れやすい手続き

マイクロ法人を設立方法する場合、一般的な法人を設立する手続きと同じく、以下の5つのステップがあります。

マイクロ法人の設立方法

-

STEP1.

会社形態や設立するマイクロ法人の基本事項を決める

-

STEP2.

法人用の実印を作成する

-

STEP3.

定款を作成し、認証を受ける(合同会社は認証不要)

-

STEP4.

出資金(資本金)を払い込む

-

STEP5.

登記申請書類を作成し、法務局で申請する

法人登記後は、税務署や都道府県、市町村などで、税金や社会保険関係の手続きを行います。また、業種によっては許認可手続きが必要です。

なお、個人事業主からマイクロ法人へ法人化する場合は、法人登記後に「個人事業の開業・廃業等届出書」(廃業届)を管轄の税務署に提出して廃業手続きを行い、事業に関わる資産や負債を法人に引き継ぎます。

そのほか、青色申告をしていた場合は「所得税の青色申告の取りやめ届出書」、役員報酬が支払われるため、「給与支払事務所等の開設・移転・廃止届出書」の提出、社会保険への切り替えも忘れないようにしましょう。

※個人事業主が法人化する際の手続きについては以下の記事を併せてご覧ください

法人設立の手続きを手軽にする方法

法人設立の手続きは、全て自分で行おうとすると、慣れない作業に想定以上の時間を要することもあります。そんなときにおすすめなのが、起業に強い専門家に会社設立手続きを依頼できる「弥生の設立お任せサービス」と、自分でかんたんに書類作成ができる「弥生のかんたん会社設立」です。

専門家が会社設立を代行する「弥生の設立お任せサービス」

「弥生の設立お任せサービス」は、弥生の提携先である起業に強い専門家に、会社設立手続きを丸ごと代行してもらえるサービスです。専門家を探す手間を省ける他、電子定款や設立登記書類の作成、公証役場への定款認証などの各種手続きを依頼でき、確実かつスピーディーな会社設立が可能。事業の展望などを踏まえ、融資や助成金、節税などのアドバイスも受けられるので安心です。

会社設立後、専門家とご相談のうえ会計事務所との税務顧問契約を結ぶと、割引が受けられ、サービス利用料金は実質0円になります。定款の認証手数料や登録免許税など行政機関への支払いは別途必要です。

自分で手軽に申請書が作れる「弥生のかんたん会社設立」

「弥生のかんたん会社設立」は、画面の案内に沿って必要事項を入力するだけで、定款をはじめとする会社設立時に必要な書類を自動生成できるクラウドサービスです。各官公庁への提出もしっかりガイドしますので、事前知識は不要。さらに、パソコンでもスマホでも書類作成ができます。

サービス利用料金は無料。会社設立に必要な書類の作成はもちろん、専門家による電子定款作成/電子署名費用も全て0円です。また、「弥生のかんたん会社設立」をご利用の方限定で、創業に必要な実印を特別価格でご案内しています。

会社設立直後に必要なツールや環境が揃えられるパッケージ「起業・開業応援パック」も活用すれば、事業開始がさらにスムーズに行えるでしょう。

自分に合った事業形態を選ぼう

個人事業主とマイクロ法人は、課税される税金や設立の手続き、報酬などが異なります。マイクロ法人を設立すると自分の事業にとってメリットがあるのか、さまざまな観点から検討することが大切です。

マイクロ法人を設立するかどうか迷ったときは、税務の専門家である税理士に相談し、アドバイスを受けるのがおすすめです。また、法人化する際は、「弥生の設立お任せサービス」や「弥生のかんたん会社設立」といったクラウドサービスを上手に活用してスムーズに進めましょう。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

この記事の監修者森 健太郎(税理士)

ベンチャーサポート税理士法人 代表税理士。

毎年1,000件超、累計23,000社超の会社設立をサポートする、日本最大級の起業家支援士業グループ「ベンチャーサポートグループ」に所属。

起業相談から会社設立、許認可、融資、助成金、会計、労務まであらゆる起業の相談にワンストップで対応します。起業・会社設立に役立つYouTubeチャンネル会社設立サポートチャンネルを運営。