役員報酬の相場はいくら?平均額や適性額を決めるポイントを解説

2023/12/04更新

この記事の監修森 健太郎(もり けんたろう)

会社設立時に決めることの1つに、役員報酬があります。経営者は、自分で役員報酬の金額を決めることになりますが、好き勝手に決めていいものではありません。役員報酬を決める際には、決め方のルールや注意点の他、同じ業種や規模の会社での役員報酬の相場を知っておくことが大切です。

ここでは、中小企業向けに、資本金別の役員報酬の相場、役員報酬を決める際のポイントを解説します。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

無料お役立ち資料【一人でも乗り越えられる会計業務のはじめかた】をダウンロードする

役員報酬の金額の相場

役員報酬の金額の相場は、会社の規模によって異なります。例えば、国税庁の「令和3年分 民間給与実態統計調査 」(2022年9月)によると、2021年時点の株式会社の役員報酬の年間平均額は以下のとおりです。

資本金別の役員報酬の年間平均額

| 資本金 | 役員報酬の年間平均額 | ||

|---|---|---|---|

| 男性 | 女性 | 男女合計 | |

| 2,000万円未満 | 691万9,000円 | 421万7,000円 | 614万5,000円 |

| 2,000万円以上 | 1,030万6,000円 | 582万6,000円 | 922万3,000円 |

| 5,000万円以上 | 939万4,000円 | 463万3,000円 | 826万円 |

| 1億円以上 | 1,092万3,000円 | 544万1,000円 | 1,043万円 |

| 10億円以上 | 1,686万1,000円 | 734万7,000円 | 1,603万4,000円 |

- ※ 国税庁「令和3年分 民間給与実態統計調査

」(2022年9月)

統計上は平均額が公表されていますが、中小企業の創業期の報酬は統計に当てはめることは難しく、役員報酬の相場はあってないようなものです。その理由として、業種によって金額の幅がある他、役員報酬は相場で決めるものではなく、自社の利益や税金などを考慮して決めるものだからです。

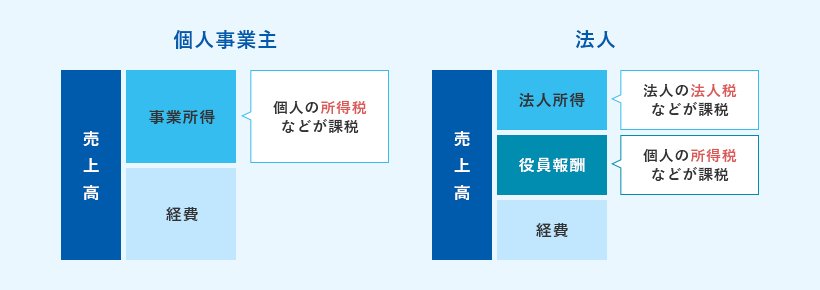

例えば、社長1人だけの会社で、利益が1,000万円出た場合、全てを役員報酬にして損金算入すれば、会社の利益はゼロになるので法人税などはかかりません。しかし、社長個人としては1,000万円の収入を得ることになるため、所得金額に応じた所得税などがかかります。また、役員報酬の金額を高くしすぎたために、会社にお金が残らず資金がショートしてしまうかもしれません。

役員報酬を決めるうえで大切なのは、「自社の利益がどれくらい見込めるか」「社長である自分の生活費としてどれくらいの役員報酬が必要か」「法人と個人の税負担のバランスはどうか」といった会社ごとの実態を考慮することです。

特にこれから起業する、または起業後間もない中小企業の場合は、金額の相場はあくまで参考程度にとどめ、自社の状況を考えることが大切といえるでしょう。

なお、役員報酬を受け取る対象は、株式会社が「取締役」「会計参与」「監査役」、合同会社が業務執行社員や代表社員です。社長1人で経営している会社も、給与ではなく、役員報酬を受け取ることになります。

役員報酬の決め方のルール

役員報酬の決め方には、従業員の給与とは違ったルールがあります。ルールを守らないと、経費として計上できず、負担する税額が増えるおそれがあるため、注意が必要です。守らなければいけない主なルールは以下のとおりです。

役員報酬を決める際に確認しておくこと

- 定款または株主総会の決議によって定める

- 金額を決める時期が決まっている

- 役員報酬の金額は基本的に1年間固定

なお、あくまでも一例ですが、役員報酬を決める際にはそれぞれの項目を参考にしてみてください。

定款または株主総会の決議によって定める

会社法によると、役員報酬は「定款または株主総会の決議によって定める」とされています。ただ、中小企業や小規模法人では役員報酬について定款に定めていないことが多く、定款に記載があっても「株主総会の決議で決める」としていることがほとんどです。そのため一般的には、役員報酬は株主総会で決議することになります。

株主総会で各自の金額を決める方法の他、まず株主総会で役員報酬の総額を決め、取締役会(取締役会がなければ取締役の決定)で役員ごとの内訳を決める方法もあります。

いずれにしても、役員報酬を経費として会社の利益から差し引ける損金に計上するためには、それぞれ議事録を作成して保存しておかなければなりません。議事録は、税務調査などで確認される場合がありますので、作成と保存を忘れないようにしましょう。

金額を決める時期が決まっている

役員報酬の金額は、起業1年目の場合、会社設立日から3か月以内に決める必要があります。3か月以内に決定しないと、役員報酬を損金に計上できなくなるので注意が必要です。また、役員報酬は事業年度ごとに決められますが、報酬額を変更できるのは事業年度開始(期首)から3か月以内の時期だけです。

役員報酬の金額は基本的に1年間固定

一度決めた役員報酬の金額は、基本的には1年間(少なくとも期末まで)は固定となります。ただし、役員の地位や職務内容が変わって重責を担うようになった場合や経営状況が悪化した場合は、例外として事業年度の途中でも役員報酬の金額の変更が認められます。

なお、実態が伴っていなければ、税務署に不正と判断されることがありますので注意が必要です。また、役員報酬を増額、減額する場合も、株主総会または取締役会で決定し、議事録を作成します。

無料お役立ち資料【一人でも乗り越えられる会計業務のはじめかた】をダウンロードする

役員報酬の金額を決める際のポイント

では、どのようにして役員報酬の金額を決めればいいのでしょうか。ここからは、役員報酬の金額を決める際に重要なポイントについて解説していきます。

損金計上できる支払い方法にする

税法上、損金として認められる役員報酬は、「定期同額給与」「事前確定届出給与」「業績連動給与」の3つの種類があります。役員報酬の金額を決める際には、いずれかの支払い方法を選んで、ルールを守ることが大切です。

定期同額給与は、多くの会社で採用されており、毎月同額で支払われる役員報酬のことです。税務署への届出は不要で、例外として、会社の経営状況が著しく悪化した際には、定められた金額より減少させることができます。

事前確定届出給与は、指定した日にまとめて支払われる報酬のことで、役員の賞与(ボーナス)にあたります。事前確定届出給与を損金とするには、所轄の税務署に「事前確定届出給与に関する届出書」を提出し、届出どおりの支給日に記載した金額を支払うことが必要です。要件を満たさないと損金として認められなくなります。

業績連動給与は、会社の利益に応じて支払われる役員報酬です。業績連動給与を利用する際には、所定の指標をもとに報酬額を算定し、有価証券報告書に記載する必要があるため、株式を公開していない非上場の会社は適用できません。

会社の年間収益との兼ね合いを考える

役員報酬の金額は、無理な金額設定にすると会社の資金繰りが苦しくなるため、会社の収益との兼ね合いを考えることが大切です。1年間の売上や、売上から仕入金額などを差し引いた粗利の他、家賃や従業員給与などの固定費などを予測したうえで、役員報酬額をいくらにするのかを決めましょう。

なお、役員報酬の未払いが続けば、税務署から指摘を受ける可能性があります。一方で、役員報酬が少なすぎると役員個人の生活が苦しくなったり、金融機関から融資を受けるときに悪影響を及ぼしたりすることがありますので注意が必要です。

税金や社会保険料とのバランスを取る

法人税や地方法人税、法人住民税、法人事業税など会社にかかる税金の納税額は、会社の利益に応じて決まるため、損金算入する役員報酬が多ければ、その分、法人税などは少なくなります。

ただし、役員報酬が多ければ、役員個人の所得が増え、役員個人の所得税や住民税、社会保険料が増えることになります。役員報酬は高額になるほど、会社が負担する社会保険料も増加するため、役員報酬の金額を決めるには、会社の利益だけでなく、法人と役員個人の納税額や社会保険料とのバランスを考えることも大切です。

役員報酬と納税額や社会保険料のバランスを取るには、税理士に相談するのがおすすめです。それぞれの金額をシミュレーションしてもらえたり、会社にかかる税負担を抑える方法などのアドバイスをもらえたりするでしょう。

※役員報酬の決め方については以下の記事を併せてご覧ください

役員報酬の決め方を相談したい場合は?

役員報酬の金額は、資金繰りや納めるべき税金に大きく影響するため、税の専門家である税理士に相談して金額を決めると安心です。起業にあたって専門家に相談したいと思っても、自力で税理士を探そうとすると、手間や時間がかかります。そのような場合は、弥生株式会社の「税理士紹介ナビ 」がおすすめです。

「税理士紹介ナビ」は、会社設立や税務、経理業務などに関する困りごとをお持ちの方に、弥生が厳選した経験豊富で実績のある専門家をご紹介するサービスです。業界最大規模の全国12,000のパートナー会計事務所から、会社所在地や業種に合わせて最適な税理士をご紹介します(2023年4月現在)。紹介料は、一切かかりません。

特に初めて会社を設立する際には、事業計画の作成や資金調達など多くの不安や疑問が生じるものです。「税理士紹介ナビ」なら、これから事業を始める方の悩みや困りごとに合わせて、最適な税理士探しをサポートします。個人事業主から法人成りするか迷っている方にもピッタリです。

会社設立時の手続きを手軽に行いたい場合

会社設立に必要な手続きを手軽に行いたい場合は、起業に強い専門家に会社設立手続きを依頼できる「弥生の設立お任せサービス」と、自分でかんたんに書類作成ができる「弥生のかんたん会社設立」がおすすめです。2つとも、会社設立の手続きを手軽にするサービス利用料0円のクラウドサービスで、上手に活用することでスムースな手続きができます。

さらに、会社設立直後に必要なツールや環境が揃えられるパッケージ「起業・開業応援パック」も活用すれば、事業開始がさらにスムースに行えるでしょう。

無料お役立ち資料【一人でも乗り越えられる会計業務のはじめかた】をダウンロードする

役員報酬は自社の状況に合わせた適切な金額にしよう

役員報酬の金額は、法人や役員個人の納税額などにも大きく関わります。役員報酬の金額を無理な設定にすると、会社の資金繰りに影響を及ぼす可能性があります。また、納税額や社会保険料にも影響しますので、金額の相場を気にするよりも自社の状況に合わせて決めることが大切だといえるでしょう。

役員報酬の決め方にはルールがあり、後から慌てないようにするには、税務の専門家である税理士に相談しておくと安心です。自分に合った税理士を探す際には、「税理士紹介ナビ 」などのクラウドサービスをぜひご活用ください。

この記事の監修森 健太郎(もり けんたろう)

ベンチャーサポート税理士法人 代表税理士。

毎年1,000件超、累計23,000社超の会社設立をサポートする、日本最大級の起業家支援士業グループ「ベンチャーサポートグループ」に所属。

起業相談から会社設立、許認可、融資、助成金、会計、労務まであらゆる起業の相談にワンストップで対応します。起業・会社設立に役立つYouTubeチャンネル会社設立サポートチャンネルを運営。