副業禁止ルールは守るべき?法的拘束力や懲戒処分となるケースを解説

監修者: 山本喜一

更新

大手企業も副業を解禁する動きが加速しています。政府も副業を後押ししており、厚生労働省は2018年1月、就業規則の規程例を示す「モデル就業規則」から副業を禁止する部分を削除しました。

ただ、勤務先が副業禁止となっている方は、副業を始めたいと思いつつも処分を受ける可能性に不安を感じるでしょう。

そこでこの記事では、副業禁止の法的拘束力や企業が副業を禁止する理由を紹介。会社から処分を受けるケースや、副業を解禁するメリット・デメリットも併せて解説します。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

副業は憲法や労働基準法で禁止されていない

まず押さえておきたい前提として、副業は憲法や労働基準法などでは禁止されていません。ただし、労働基準法において使用者(企業)は、従業員の労働時間を適切に管理する責務を有しています。そのため、労働時間の管理があいまいになりがちな副業を禁止する場合があるのです。まずは、副業の社会的状況について見ていきましょう。

厚生労働省は副業・兼業の普及を促進している

副業を禁止にしている企業はあるものの、厚生労働省は副業・兼業の普及を後押ししています。

厚生労働省は、2018年1月に就業規則の規程例を示す「モデル就業規則」を改訂し、「許可なく他の会社等の業務に従事しないこと。」の文言を削除しました。さらに、副業に関して「労働者は、勤務時間外において、他の会社等の業務に従事することができる。」という項目を新たに設けました。

多様な働き方の1つとして、企業の副業解禁の動きは本格化したといえます。

公務員は原則として副業禁止だが徐々に解禁の動きも

公務員は国家公務員法や地方公務員法によって、許可なく副業を行うことが禁止されています。理由としては、業務によって得た情報の漏えい防止の他、信用を損なうリスクを極力軽減するためです。

なお、国家公務員については、在籍する機関と勤務先(利害関係が発生しない非営利団体など)によっては、条件付きで兼業が認められる場合があります。また、地方公務員についても市長や町村長など任命権者の許可があれば例外的に認められるので、副業を解禁する動きも出ています。

例えば、福井県では2019年10月から職員の兼業や副業を解禁し、事前に申請すれば、適切な報酬が得られるようになりました。長野県も2022年4月から「公益性の判断の明確化」などを行い、営利企業への副業が可能な範囲を示すことで、職員の副業を後押ししています。また、市区町村単位で見ると、2023年5月に、山形県上山市で地域活性化につながる兼業に限り認めると発表しています。

※弥生株式会社が、個人事業主・フリーランスの皆さんに役立つ情報を発信するYouTubeチャンネルです

ずっと無料で使えるクラウド白色申告ソフトで帳簿も確定申告もかんたんに!

企業が副業を禁止する理由とは?

株式会社リクルートが2023年1月に実施した「兼業・副業に関する動向調査データ集2022」によると、企業が兼業・副業を禁止する理由は、下記のとおりです。

従業員の兼業・副業を禁止する理由(複数回答)

- 従業員の長時間労働・過重労働を助長するため:51.0%

- 従業員には本業に集中してもらいたいため:46.8%

- 労働時間の管理・把握が困難なため:43.0%

- 情報漏えいのリスクがあるため:36.9%

- 労働災害の場合の本業との区別が困難なため:21.9%

- 人手不足や人材の流出につながるため:20.7%

-

※株式会社リクルート「兼業・副業に関する動向調査データ集2022

」

「従業員の長時間労働・過重労働を助長するため」という回答が最も多いことを考えると、必ずしも会社都合で禁止しているわけではないとも見られます。また、情報漏えいや人材流出のリスクを考慮して、副業を禁止にしている企業も一定数あることがわかります。

ずっと無料で使えるクラウド白色申告ソフトで帳簿も確定申告もかんたんに!

禁止にもかかわらず副業をして懲戒処分を受けるケース

懲戒処分とは、雇用契約上の義務に違反した従業員に対し、企業側が何かしらの制裁を加えることです。懲戒処分には、口頭での注意で済むような軽いものから、減給、出勤停止、降格や解雇といった重い処分まであります。

懲戒処分を受ける主なケースとしては、次に紹介する3点が考えられます。

本業に悪影響をもたらすケース

副業が原因で本業に専念できず、本業の業務時間中にも副業をしたり睡眠不足で遅刻が多くなったりすると、企業にとっては不利益となります。この場合、「職務専念義務違反」となり、懲戒処分を受ける可能性があります。

情報漏えいなど企業の損失につながるケース

副業をきっかけとして本業で取り扱っている顧客情報や技術情報といった機密情報が、外部に漏れてしまう可能性はあります。その結果、情報漏えいにより企業が損害を被った場合、秘密保持義務違反に該当し、懲戒処分を受けることがあります。

また、副業が原因で企業のブランドや信用を損なう結果につながる場合も損失となるため、懲戒処分を受ける可能性があるでしょう。

競合他社での副業や、競合会社を設立するケース

競合他社に該当する企業で副業を行ったり、競合会社を設立した場合、本業の企業は利益の侵害を被る可能性があります。

こうしたケースは、「競業避止義務契約の違反」として懲戒処分を受ける可能性があるでしょう。

ずっと無料で使えるクラウド白色申告ソフトで帳簿も確定申告もかんたんに!

副業解禁のメリット

政府が副業を推進し、企業も解禁する流れが大きくなっているのは、副業が従業員と企業の双方にとってメリットがあるためです。

ここでは、従業員、企業それぞれの立場における副業のメリットを見ていきましょう。

個人にとっての副業のメリット

副業を行う個人のメリットは、収入増はもちろん、自身のスキルアップや今後のキャリア形成、自己実現につながる点です。副業は、本業で安定した収益を得ながらにして、起業や転職の準備を行えるといったメリットもあります。

企業にとっての副業のメリット

企業にとっての副業のメリットは、従業員が社外で成長の機会を得ることにより、新たな知識の習得やスキルを磨くきっかけとなり、それらが本業に還元される可能性がある点です。

2021年にアメリカの学術雑誌「Academy of Management Journal」で発表された「Do the Hustle! Empowerment from Side-Hustles and Its Effects on Full-Time Work Performance(副業によるエンパワーメントとフルタイムの仕事パフォーマンスへの影響)」によると、副業によってエンパワーメントを高めた場合、本業でもポジティブな行動が生まれてパフォーマンスが上がったという調査結果があります。

また、従業員の間で副業をしたいというニーズがある中、副業を解禁すること自体が、自社の魅力アピールにつながる可能性もあるでしょう。

ずっと無料で使えるクラウド白色申告ソフトで帳簿も確定申告もかんたんに!

副業を解禁するデメリット

副業の解禁にはメリットがある一方で、デメリットもあります。具体的にどのようなデメリットがあるのか、詳しく見ていきましょう。

個人にとってのデメリット

副業を始めると、これまで本業に割いていた時間とは別に労働時間が発生します。そのため、余暇や睡眠の時間が短くなることで、本業に悪影響が出る可能性はあるでしょう。

そのため、副業を始める際には最初から業務量を詰め込みすぎず、プライベートや本業とのバランスを考慮することが大切です。

また、あまり労働時間を割くことなく、比較的簡単にできる副業を選ぶこともおすすめです。具体例としては、下記のようなものが挙げられます。

手軽にできる傾向がある副業

- アンケートサイト、ポイントサイト

- モニター

- アフィリエイト(ブログ運営)

アンケートサイトやポイントサイトなどは、アンケートに回答するだけで報酬が得られることが多く、手軽に収入を得られる可能性があります。また、覆面モニターも、クライアントから指定された飲食店などに行き、サービスの体験や商品を購入してレビューする仕事のため、独自のスキルは特に必要なく手軽に始められるでしょう。

なお、ブログ運営を通じてアフィリエイト収入を得るのも、空き時間に自分のペースでできることから比較的取り組みやすい副業といえます。

ただし、ブログ運営のノウハウなど、ある程度の事前学習や知識は必要となります。なお、一般的に株式投資などの投資による所得は副業とみなさない企業が多いです。

企業にとってのデメリット

企業にとっての副業のデメリットは、前述の「従業員の兼業・副業を禁止する理由」そのままともいえます。

具体的には、長時間労働を管理できないことで本業に支障をきたすといった問題が挙げられるでしょう。また、副業によって情報漏えいにつながったり、優秀な従業員の流出につながる可能性もあります。

ずっと無料で使えるクラウド白色申告ソフトで帳簿も確定申告もかんたんに!

副業を行う際の注意点

従業員が副業を始めるにあたっては、確定申告のやり方など、いくつか事前に知っておくべきことがあります。副業を行う際の主な注意点を、3つご紹介します。

就業規則を確認する

企業によっては、情報漏えいなどのリスクから、就業規則で副業を禁止しているケースがあります。また、副業が禁止されていなかったとしても、あらかじめ事前申請や申告、届出や社内承認が必要な企業もあるはずです。

副業を始める前には、就業規則をしっかりと確認しておきましょう。

副業の所得金額によっては確定申告を行う

一般的に従業員であれば、年末調整を行うため所得税の確定申告を行う必要はありません。ただし、本業ではない副業の所得が1年間で20万円を1円でも超える場合は、所得税の確定申告が必要となります。

ここでいう所得とは、すべての収入から経費を差し引いた残りの金額を指します。副業の所得が20万円を超えているなど、所得税の確定申告が必要な金額に達しているにもかかわらず確定申告をしなかった場合、本来納めるべき所得税の納付に加え「無申告加算税」や「延滞税」といったペナルティが科されます。確定申告は確実に行い、無申告とならないよう十分に注意してください。

なお、確定申告を行う際は、副業で得た収入や、必要経費などから所得を算出して申告します。雑所得にあたる副業収入でも一定以上の収入があれば、取引書類の保存や確定申告時に収支内訳書の提出が必要です。副業の雑所得の場合、帳簿付けの義務はありませんが、正確な申告のために帳簿をきちんと付けておくことをおすすめします。

労働時間は、本業と副業の合算で管理する

企業が管理する労働時間は本業のみと捉えている方も多いかもしれませんが、それは厳密には間違いです。

企業は副業先で労働者が何時間働いているのかなどの情報は、従業員から報告を受けない限り知る手段がありません。しかし、副業をしている場合、従業員の健康管理の面から副業先の労働時間を無視することはできませんので、企業は労働時間など一定の報告を受ける必要があるのです。

また、いわゆる残業代について、副業先の労働時間も含めて、1日8時間を超えて働く場合には、割増賃金が発生します。基本的な考え方としては、1日8時間を超えて働くといった場合、後から契約した企業が割増賃金を支払うことになります。例えば、本業で1日6時間の所定労働時間がある場合、副業先での労働時間が2時間までは割増はなく、2時間1分から割増が発生すると覚えておいてください。

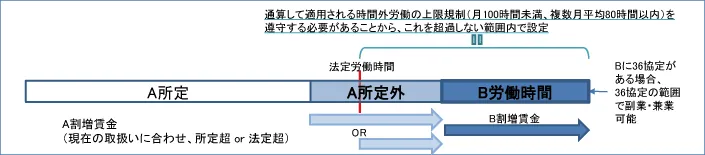

労働時間の申告や通算管理における手続上の負担を軽減し、労働基準法が遵守されやすくなることを目的として、厚生労働省は「簡便な労働時間管理の方法」いわゆる「管理モデル」という方法を紹介しています。

管理モデルとは、副業・兼業の開始前に、A社(本業)の法定外労働時間とB社(副業)の労働時間について、上限規制(単月100時間未満、複数月平均80時間以内)の範囲内で各社が上限を設定し、それぞれについて割増賃金を支払うというものです。管理モデルを活用すれば、本業先、副業先の各社は他社の実労働時間を把握しなくても労働基準法を遵守することが可能となります。

いずれにせよ、副業を開始する際は、本業先、副業先双方に労働状況を報告する必要がある点は押さえておきましょう。

」より転載

」より転載ずっと無料で使えるクラウド白色申告ソフトで帳簿も確定申告もかんたんに!

副業の所得が20万円を超えるなら確定申告が必要

副業を行う際の注意点でも紹介したとおり、本業以外で、副業の所得が1年間で20万円を1円でも超えるなら、所得税の確定申告が必要です。

国税庁のWebページでも、従業員であっても確定申告が必要な人として「1か所から給与の支払を受けている人で、給与所得および退職所得以外の所得の金額の合計額が20万円を超える人」と挙げられています。

一方で、本業以外の所得の総額が年間20万円以下であれば、所得税の確定申告は原則的にしなくても良いといえます。しかし、本業以外の副業などでの所得総額が20万円以下であっても、居住している市区町村への住民税の申告は必要です。

また、仮に副業の所得が20万円以下であっても、年末調整後に扶養家族が増えたなどの変更や忘れていた保険料控除などがあったり、医療費控除や住宅ローン控除といった年末調整の対象とならない控除を受けたい場合は、確定申告を行います。

確定申告では、すべての所得を申告する必要があるので、副業の所得が20万円以下であっても所得を正確に申告することが必要です。そのため、副業の所得が20万円以下であっても、それらの控除を確定申告で申告したい場合は「副業の申告は不要」とはならないことは理解しておきましょう。加えて副業の報酬から源泉徴収されている人は、所得税を納税しすぎていることがあるので、所得が20万円以下であっても、確定申告をすれば還付される可能性があります。

ずっと無料で使えるクラウド白色申告ソフトで帳簿も確定申告もかんたんに!

副業をしたいと思ったら確定申告も頭に入れておこう

副業を行うことによって個人が成長し、その成長が本業にも還元されるなど、個人だけでなく企業にとっても副業にはメリットがあるといえます。

ただし、副業の所得が1年間で20万円を1円でも超える場合は、所得税の確定申告が必要であることは忘れてはなりません。そして、2023年10月に開始されたインボイス制度(適格請求書等保存方式)では、副業でも適格請求書(インボイス)を発行するためには適格請求書発行事業者になる必要があります。その場合は、消費税の確定申告が必要になることも覚えておきましょう。

適格請求書に対応した項目を網羅した請求書を発行するには、請求書作成ソフトの活用を検討してみてはいかがでしょうか。

ずっと無料で使えるクラウド白色申告ソフトで帳簿も確定申告もかんたんに!

副業のバックオフィス業務は弥生のクラウドソフトで効率化

事業所得になる副業の確定申告は申告ソフトを使って楽に済ませよう

会社員などが副業をした場合、副業の所得が20万円を超えると、原則として確定申告が必要です。副業の収入や報酬から源泉徴収をされているなら、確定申告をすれば納めすぎた税金が返金される可能性が高いでしょう。ただ、所得税の確定申告をするには、書類の作成や税金の計算など面倒な作業が多いため、負担に感じる方もいるかもしれません。

事業所得になる副業は、帳簿付けが必要です。そんなときにおすすめなのが、弥生のクラウド確定申告ソフト『やよいの白色申告 オンライン』です。『やよいの白色申告 オンライン』はずっと無料で使えて、初心者や簿記知識がない方でも必要書類を効率良く作成することができます。e-Tax(電子申告)にも対応しているので、税務署に行かずに確定申告をスムーズに行えます。

副業の所得区分を事業所得・雑所得どちらにするか迷っている場合、まずは帳簿付けをしておきましょう。事業所得で確定申告する場合は帳簿が必要です。雑所得の場合、帳簿付けの義務はありませんが、売上や仕入・経費などの集計に帳簿がある方が便利です。

なお、『やよいの白色申告 オンライン』では、雑所得の収支内訳書と所得税の確定申告書は作成できません。もし、『やよいの白色申告 オンライン』で作成した収支内訳書から確定申告書を作成すると自動で「事業所得」に集計されます。国税庁の確定申告コーナーで、自分で収支内訳書と確定申告書に転記して申告をしてください。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。また会計ソフトとの連携も可能なため、請求業務から会計業務を円滑に行うことができます。

この記事の監修者山本喜一

社会保険労務士法人日本人事 代表

特定社会保険労務士、公認心理師、精神保健福祉士。大学院修了後、経済産業省所管の財団法人で、技術職として勤務、産業技術総合研究所との共同研究にも携わる。その後、法務部門の業務や労働組合役員も経験。社外取締役として上場も経験。上場支援、同一労働同一賃金、メンタルヘルス不調者、問題社員対応などを得意とする。

代表著書

『補訂版 労務管理の原則と例外 働き方改革関連法対応』新日本法規

『働き方の多様化に備える 労働条件通知書 兼 労働契約書の書式例と実務』日本法令 等多数