イートイン・酒類・医薬品は軽減税率対象外?ポイントを税理士が解説

監修者: 宮原 裕一(税理士)

更新

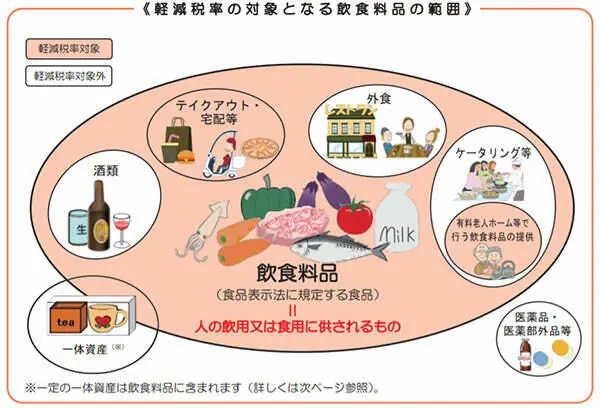

2019年10月に消費税率が10%に引き上げられるとともに、飲食料品等については8%の軽減税率制度が創設されます。一言で飲食料品といっても8%になるもの、10%になるものがあります。スーパーやコンビニなどの小売店における軽減税率の判断ポイントはどこにあるのでしょうか。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

POINT

- 飲食料品であっても、酒類や医薬品等は、軽減税率の対象外

- 店内飲食と持ち帰りが選択できる場合は、購入者の意思確認が必要になる

- 水や活魚、家畜など、用途によって軽減税率の対象かどうか異なる

酒類、医薬品、イートインでの飲食店…「飲食料品」でも軽減税率対象外のもの

消費税の税率は、2019年10月1日から標準税率10%へ引き上げられ、一定の品目については軽減税率制度により税率8%となる複数税率が予定されています。

酒類を除く飲食料品と定期購読契約に基づく、週2回以上発行される新聞には軽減税率8%が適用されます。

今回は、スーパーやコンビニなど小売店で販売する飲食料品が軽減税率8%なのか、標準税率10%なのか、その判断基準について詳しく見ていきます。

まず初めに、「飲食料品」とは、食品表示法に規定する食品のことです。

」から引用。

」から引用。食品表示法では、「食品」はすべての飲食物(食品衛生法に規定する「添加物」を含む)をいいますが、酒類や医薬品等、コンビニエンスストアやスーパーマーケットで購入した飲食料品を店内で飲食する場合は軽減税率の対象外となります。具体的に見ていきましょう。

「酒類」は軽減税率対象外

酒税法に規定する酒類は、軽減税率の対象である飲食料品から除かれています。「酒類」とは、アルコール分一度以上の飲料をいいます。たとえ食品の原料となるものであっても、酒類に該当する限り飲食料品には該当せず、軽減税率の対象とはなりません。具体的には料理酒やみりん、ワインなどが該当します。

もちろん、みりん風調味料やノンアルコールビールなど、アルコール分が一度未満で酒税法に規定する酒類に該当しないものであれば、飲食料品として軽減税率の対象となります。

「医薬品等」は軽減税率対象外

食品表示法では、「医薬品、医療機器等の品質、有効性及び安全性の確保等に関する法律」に規定する「医薬品」、「医薬部外品」、「再生医療等製品」(「医薬品等」といいます)は、食品に該当しないと規定していますので、軽減税率の対象とはなりません。

例えば、栄養ドリンクなどで医薬部外品とされているものは軽減税率の対象とはなりませんが、エナジードリンクなど炭酸飲料とされているものは飲食料品として軽減税率の対象となります。

「イートイン」は標準税率10%

コンビニエンスストアやスーパーマーケットには、顧客が購入した飲食料品を店内で飲食可能なイートインスペースを設けている場合があります。このようなときは、持ち帰りを前提とした弁当や総菜等であっても、そのスペースで飲食が可能ですから、お客様に対して持ち帰るのか、店内で飲食するのかの意思確認を行わないと、軽減税率の対象となるかどうかの判定ができないことになります。

しかしながら、不特定多数の来客のすべてにその意思確認をするのは、運営上難しいでしょう。この場合、「イートインコーナーを利用する場合はお申し出ください」等の掲示をして意思確認を行うなどの方法で大丈夫です。

もちろん、テーブルや椅子が設置してある休憩スペース等であっても、「飲食はお控えください」といった掲示が行われ、実態として飲食不可である場合には、これらは飲食設備に該当しませんから、弁当や総菜等は持ち帰りの飲食料品として軽減税率の対象となります。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

用途によって軽減税率対象になるもの

食品でも、その用途によって、軽減税率の対象になるものがあります。

「水」は販売目的により軽減税率対象になる

水のように、その販売目的によって軽減税率の対象となるかどうかの判断が異なるものがあります。

ミネラルウォーターなどの飲料水は、人の飲用に供されますから軽減税率の対象となりますが、水道水は飲用のみならず、お風呂や洗濯など生活用水としても利用されますので、軽減税率の対象となりません。

なお、水道水であっても、それを容器に入れて食品として販売する場合は軽減税率の対象となります。

また、ウォーターサーバーをレンタルして水を購入する場合は、水は飲用として販売されるので水は軽減税率の対象となりますが、レンタル料やサポート量、メンテナンス代は軽減税率の対象となりません。

極端な例ですが、松山空港では「ポンジュース」が出る蛇口があったり、高松空港では「うどん出汁」が出る蛇口があるそうです。無料で試飲できる場合は関係ありませんが、有料である場合は、人の飲用であることは明らかですので、あとは店内で飲食するのかどうかで適用する税率が変わってくるでしょう。

それでは、水が凍った「氷」はどうでしょうか。こちらについても、まずは人の飲食用であるかどうかがポイントです。コンビニなどで売っているロックアイスは基本的に「飲食」を前提とした表示がされています。人によっては例えば氷枕に使用することもあるかもしれませんが、販売目的が飲食用であれば軽減税率の対象です。

逆に、物を冷やす目的で販売する保冷用の氷は、人の飲食を前提としないものですから軽減税率の対象となりません。

「家畜」は標準税率10%、「活魚」は軽減税率8%

肉用牛、食用豚、食鳥等の生きた家畜は、その販売時点では食用に供されるものではないため食品に該当せず、軽減税率の対象となりません。もちろん、これらを処理した後の枝肉は、食用に供されるものですから軽減税率の対象となります。

一方で、食用の生きた魚(活魚)は、食用に供されるものとして軽減税率の対象となります。もちろん、熱帯魚のような観賞用の魚は食用でないため軽減税率の対象となりません。

なお、牛の「一頭買い」という言葉がありますが、牛は解体された後、脊椎に沿って半分にされます。これを「枝肉」と呼び、枝肉丸ごとを購入することを「一頭買い」と呼ぶそうです。前述のとおり、枝肉での一頭買いは軽減税率の対象となります。本当に生きたままの牛一頭を購入する場合は、食用であっても軽減税率の対象となりません。

「家畜飼料」や「ペットフード」は標準税率10%

家畜の飼料やペットフードなど、人の食用でないものも食品に該当しないため、軽減税率の対象となりません。ポイントとなるのは、「食品」とは人の飲用または食用に供されるものであるということです。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

食玩など「一体資産」は要件を満たせば軽減税率8%

いわゆる「食玩」のように、食品と食品以外のものがあらかじめセットになっていて、そのセット価格しか表示のないものを「一体資産」といいます。この一体資産についても、次の2つの要件をどちらも満たす場合は、全体が飲食料品にあたるものとして軽減税率の対象となります。

-

1.一体資産の譲渡の対価の額(税抜価額)が1万円以下であること

-

2.一体資産の価額のうち、食品にあたる部分の割合として合理的な方法により計算した割合が3分の2以上であること

具体的な例を見てみましょう。

- プラモデルのついたラムネ菓子や、アニメDVD付きのキャンディーなど

- これらの商品で1万円を超えるものはないと思われますので、一体資産の価額のうちに食品部分の占める割合が3分の2以上あるかどうかが判断のポイントとなります。この割合については、事業者の販売する商品や販売実態等に応じ、事業者が合理的に計算した次のような割合であればよいとされています。

-

1.その一体資産の売価のうち、合理的に計算した食品の売価の占める割合

-

2.その一体資産の原価のうち、合理的に計算した食品の原価の占める割合

- 食器として再利用できる専用容器に盛り付けられた洋菓子

- 例えばプラカップに入ったゼリーなど、使用される容器が、ゼリーの販売に付帯して通常必要なものとして使用されるものであるときは、その容器も含めて飲食料品の譲渡に該当します。

しかし、食器として再利用できる限定のグラスに盛り付けられた場合は、グラスそのものが食品以外の資産とみることができるので、ゼリーとグラスとの一体資産と考え、ゼリーの価額が全体の3分の2以上であるかどうかで軽減税率を判断することになります。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

自動販売機や通信販売で購入する飲食料品は軽減税率8%

自動販売機や通信販売など、実店舗を介さずに飲食料品を扱う販売形態があります。これらについても、単に飲食料品を販売するものであれば当然に軽減税率の対象となります。

ちなみに、飲食店で缶飲料やペットボトル飲料などをそのまま店内での飲食用に提供している場合は、軽減税率の対象となりません。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

まとめ

飲食料品といっても、販売目的や法律の規定によっても税率が異なる場合もあります。軽減税率は対象品目の線引きが難しいので、正しく理解するには時間がかかるものと思われます。新しい情報を意識的に入手していきましょう。

- ※本記事とあわせて「飲食店の軽減税率 外食は10%でテイクアウトは8%?判断基準を税理士が解説!」を読むと理解が深まるので、ぜひどうぞ。

photo:Getty Images

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計ソフトなら日々の帳簿付けや決算書作成もかんたん

「弥生会計 Next」は、使いやすさを追求した中小企業向けクラウド会計ソフトです。帳簿・決算書の作成、請求書発行や経費精算もこれひとつで効率化できます。

画面を見れば操作方法がすぐにわかるので、経理初心者でも安心してすぐに使い始められます。

だれでもかんたんに経理業務がはじめられる!

「弥生会計 Next」では、利用開始の初期設定などは、対話的に質問に答えるだけで、会計知識がない方でも自分に合った設定を行うことができます。

取引入力も連携した銀行口座などから明細を取得して仕訳を登録できますので、入力の手間を大幅に削減できます。勘定科目はAIが自動で推測して設定するため、会計業務に慣れていない方でも仕訳を登録できます。

仕訳を登録するたびにAIが学習するので、徐々に仕訳の精度が向上します。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

自動集計されるレポートで経営状態をリアルタイムに把握!

例えば、見たい数字をすぐに見られる残高試算表では、自社の財務状況を確認できます。集計期間や金額の累計・推移の切りかえもかんたんです。

会社全体だけでなく、部門別会計もできるので、経営の意思決定に役立ちます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者宮原 裕一(税理士)

「宮原裕一税理士事務所」代表税理士。弥生認定インストラクター。

弥生会計を20年使い倒し、経理業務を効率化して経営に役立てるノウハウを確立。経営者のサポートメンバーとして会計事務所を営む一方、自身が運営する情報サイト「弥生マイスター」は全国の弥生ユーザーから好評を博している。