インボイス制度で経費の取り扱いが変わる?変更点と特例について解説

監修者: 税理士法人アンサーズ会計事務所

更新

2023年10月に始まったインボイス制度は、これまで免税事業者だった個人事業主やフリーランスの収入を大きく左右するといわれています。インボイス制度に対応して課税事業者になれば消費税を納めなければならず、免税事業者のままでいれば取引先から契約の打ち切りや値下げを打診される可能性があるからです。

しかし、インボイス制度の影響範囲は、免税事業者にとどまりません。適格請求書(インボイス)を受領する課税事業者側の経理部門、さらには経費精算をする従業員にとっても他人事ではないのです。

本記事では、インボイス制度で変わる経費の取り扱いについて、詳しく解説します。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

インボイス制度導入後の経費精算は何が変わる?

インボイス制度の開始後、消費税の仕入税額控除を受けるには、適格請求書発行事業者のみが発行できる適格請求書(インボイス)を受け取り、保存することが条件になります。仕入税額控除とは、売上にかかる消費税額から、仕入にかかる消費税額を差し引くことで、1つの商品やサービスの流通経路において二重、三重に消費税が課税されるのを防ぐ制度です。

ここで注意したいのは、適格請求書には請求書だけでなくレシート、領収書、納品書なども含まれる点です。つまり、出張時の宿泊費や交通費、接待交際費、消耗品費など、本来会社が負担すべき費用を従業員が立て替えた経費の精算に際しても、仕入税額控除を受けようとする場合は、適格請求書の要件を満たした信憑書類が必要になります。

もし、これまでどおりにもらってきた領収書やレシートが適格請求書、もしくは適格簡易請求書の要件を満たしていなければ、仕入税額控除をすることはできません。そのため、従業員、および経理処理をする担当者は、金額や品名だけでなく適格請求書の要件を満たしているか否かをチェックする必要があります。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

インボイス制度の導入で3万円未満の経費・仕入の領収書の取り扱いも変わる

インボイス制度では、従来は例外的な扱いで仕入税額控除が認められていた「3万円未満の領収書」の経費精算についても変わります。

インボイス制度導入前と導入後で何が変わるのか、具体的に見ていきましょう。

インボイス制度導入前の3万円未満の領収書

インボイス制度導入前、3万円未満の領収書には「特例」が認められていました。これは、仕入にかかった金額が税込3万円未満の場合、請求書や領収書がなくても、決定事項(課税仕入の相手方の氏名または名称および住所または所在地、課税仕入を行った年月日、課税仕入にかかる資産または役務の内容、課税仕入にかかる支払対価の額、帳簿のみの保存で仕入税額控除が認められるいずれかの仕入に該当する旨)を記したうえで帳簿に記載・保存できていれば、仕入税額控除が可能とするものです。

ですから、支払金額が3万円に満たない少額の領収書やレシートについては、紛失した場合でも仕入税額控除が可能でした。

インボイス制度導入後の3万円未満の領収書

インボイス制度導入後は、前述した税込3万円未満の領収書の特例がなくなり、金額にかかわらず領収書やレシートの受領・保存が必要になります。また、このときの領収書やレシートは、適格請求書の要件を満たすものでなくてはなりません。

そのため、従業員は領収書をもらう場合は適格請求書で受領すること、紛失を防ぎ確実に保存することを意識する必要があります。

このように、インボイス制度が開始されると、経費精算が煩雑になります。特に、3万円未満の領収書の取り扱いは、従来のやり方が慣習として従業員に根付いている可能性があるため、事前にインボイス制度と導入に伴う変更点について社内に周知し、理解を深めておくことが大切です。

ただし、一部例外があります。インボイス制度導入後も、仕入が1万円未満である場合など、一定の要件を満たせば帳簿のみの保存で仕入税額控除をすることができます。詳しくは後述しますが、混乱を防ぐため、いったん「領収書・レシートは必ずもらう」「適格請求書かどうか確認する」の2点だけを意識するといいでしょう。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

そもそもインボイス制度とは?

ここで、そもそもインボイス制度とはどのようなものなのか、基本をおさらいしておきましょう。

インボイス制度は、正式名称を「適格請求書等保存方式」といいます。適格請求書とは、取引内容や消費税率、消費税額などの記載要件を満たした請求書のことで、インボイス制度導入後は適格請求書の内容をもとに仕入税額控除の計算をします。軽減税率の導入によって、仕入の際に発生する税額に8%と10%の税率が混在しているため、正しい税率を把握するための制度です。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

適格請求書(インボイス)の記載要件

ここまで、インボイス制度による経費精算への影響と、インボイス制度の概要について解説してきました。ここからは、インボイス制度において重要なカギを握る、適格請求書の記載要件を確認します。

適格請求書は、売手が買手に対して正確な適用税率や消費税額を伝えるための書類で、記載事項が決まっています。様式については法令などで定められたものはなく、必要事項が正しく記載されていれば、手書きでも名称が何であっても適格請求書として認められます。

では、適格請求書には何を記載すれば良いのでしょうか。

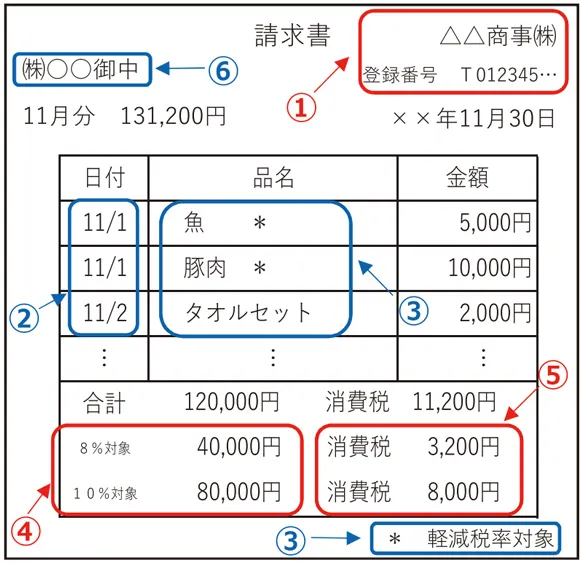

以前の請求書で記載する項目は、「請求書発行事業者の氏名または名称」「取引年月日」「取引内容」「取引金額」「交付を受ける者の氏名、または名称」のみでした。2019年10月1日から導入され、2023年9月30日まで実施されていた「区分記載請求書等保存方式」は、複数税率の区分整理に対応するため、以前の請求書の項目に加えて「軽減税率の対象品目であること」「税率ごとに区分して合計した対価の税込金額」の記載が求められます。

さらに、インボイス制度で適格請求書になると、「適格請求書発行事業者の登録番号」と「税率ごとの消費税額」を記載しなくてはなりません。

適格請求書に必要な記載項目

-

1.適格請求書(インボイス)発行事業者の氏名または名称および登録番号

-

2.取引を行った年月日

-

3.取引内容(軽減税率の対象である場合は、その旨がわかる記載)

-

4.税率ごとに合計した取引金額(税抜または税込)と適用税率

-

5.税率ごとに合計した消費税額の合計

-

6.適格請求書の宛先

記載する内容は増えましたが、新たに書類を作成する必要はありません。これまで使っていた請求書や領収書、レシートなどの書式に記載事項を追記すれば、適格請求書として使うことができます。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

適格簡易請求書の記載要件

続いては、適格簡易請求書とはどのようなものか、その記載要件と共に見ていきましょう。

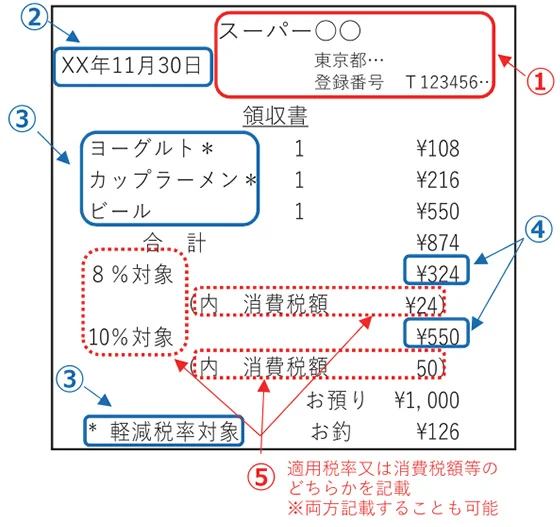

適格簡易請求書は、記載内容が簡易的になった適格請求書です。効力は変わらず、適格請求書と同様に仕入税額控除の対象にできます。下記の記載項目を満たしていれば、レシートも適格簡易請求書として認められます。

適格簡易請求書に必要な記載項目

-

1.適格請求書発行事業者の氏名または名称および登録番号

-

2.取引を行った年月日

-

3.取引内容(軽減税率の対象である場合は、その旨がわかる記載)

-

4.税率ごとに合計した取引金額(税抜または税込)

-

5.税率ごとに区分した消費税額等または適用税率

ただし、適格簡易請求書を交付できるのは、小売業、飲食店業、タクシー業など、不特定多数に対して取引を行う事業者のみです。こうした事業者は、適格請求書に必要な記載項目の1つである「適格請求書の宛先」を記載できないケースが多いからです。

例えば、タクシー事業者が適格請求書を発行しようとすると、会計時に乗客の名前を聞き、領収書に反映させる必要があります。業務の性質上、こうした請求書の発行の仕方は現実的ではありません。適格簡易請求書は、特定の事業者にとって業務に支障をきたすのを防ぎ、かつインボイス制度に対応するためのものです。

適格簡易請求書を発行できる事業者は下記のとおりです。

適格簡易請求書を発行できる事業者

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限る)

- その他これらの事業に準ずる事業

適格請求書の交付義務が免除される取引

適格請求書の発行が難しい事業者について、適格簡易請求書の発行が認められていることは前述したとおりです。しかし、事業の性質によっては、適格簡易請求書の発行も困難なケースが想定されます。

例えば、農協の組合員が生産した農産物をJA(農業協同組合)などが「無条件委託方式」(※1)で販売し、代金を「共同計算方式」(※2)で精算したケースです。この場合だと、組合員の生産物を誰が買ったかはわかりません。そのため、「適格請求書の宛先」が不明確です。

すると、生産者が課税事業者で適格請求書発行事業者だったとしても、適格請求書を発行することができません。ただし、買手はJAなどが発行する書類を使って仕入税額控除を受けられるため、特例として適格請求書の発行が免除されているのです。

- ※1無条件委託方式:生産者が出荷した農産物の販売をまるごと農協などに委託する方式。販売価格や出荷時期、出荷先などの条件をつけずに委託するため、無条件委託方式といわれます。

- ※2共同計算方式:一定期間に組合員が出荷した農産物について、JAなどが期間中の平均価格で試算する方式。これにより、組合員は農産物の価格変動の影響を最小限にとどめ、安定した収入を得ることができます。

この他、下記のようなケースで適格請求書の発行が免除されています。

帳簿のみの保存で仕入税額控除が認められる仕入

- 3万円未満の公共交通機関である船舶、バスまたは鉄道による旅客の運送

- 3万円未満の自動販売機・自動サービス機により行われる課税資産の譲渡など

- 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

- 適格簡易請求書の記載事項(取引年月日を除く)を満たす入場券などが、使用の際に回収される取引

- 古物営業、質屋または宅地建物取引業を営む事業者が適格請求書発行事業者でない者から、古物、質物または建物を当該事業者の棚卸資産として取得する取引

- 適格請求書発行事業者でない者から再生資源または再生部品を棚卸資産として購入する取引

- 従業員などに支給する通常認められる出張旅費、宿泊費、日当および通勤手当などにかかる課税仕入

- 出荷者等が卸売市場において行う生鮮食料品等の販売(出荷者から委託を受けた受託者が卸売の業務として行うものに限る)

- 生産者が農業協同組合、漁業協同組合または森林組合等に委託して行う農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限る)

ただし、中小事業者については、2023年10月1日~2029年9月30日の経過措置として、1万円未満の課税仕入れについては、適格請求書・適格簡易請求書の保存がなくても、記載条件を満たした帳簿保存のみで仕入税額控除の適用が可能です。

対象となる中小企業者とは、「法人の場合は前々事業年度、個人の場合は前々年の課税売上が1億円以下、または1年前の上半期(個人は1~6月)の課税売上が5,000万円以下の事業者」を指します。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

インボイス制度の経理業務への影響は、システムの導入で最小限に抑えよう

インボイス制度に慣れるまでは、適格請求書の条件を満たしているかどうかの判別だけでも、かなりの時間を取られるかもしれません。

ヒューマンエラーや修正作業を極力減らし、本来の業務を圧迫しない体制を作るには、インボイス制度に対応した会計システムの導入がおすすめです。日々の経理業務の効率化にも役立つ弥生製品の導入をぜひご検討ください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者税理士法人アンサーズ会計事務所

吉祥寺にオフィスを構えて10年以上の実績と、40名以上のスタッフのマンパワーで、個人事業主から従業員100名を超える会社まで、幅広く対応中。司法書士、社会保険労務士など他士業との連携で法人のお悩み事にワンストップで対応可能。