消費税の税込経理方式と税抜経理方式の違いは?仕訳例と共に解説

監修者: 税理士法人 MIRAI合同会計事務所

更新

消費税の会計処理には「税込経理方式」と「税抜経理方式」という2種類の方法があります。消費税の申告・納付義務がある課税事業者は、税込経理方式と税抜経理方式のいずれか任意の方式を選ぶことができます。その一方で、消費税の納付義務が免除されている免税事業者は、2種類のうち税込経理方式しか採用できません。

2023年10月1日から開始されたのインボイス制度(適格請求書等保存方式)に対応するために免税事業者から課税事業者になったような場合、「これまでの税込経理方式から税抜経理方式に変更するべきだろうか」などと悩む方は多いのではないでしょうか。また、課税事業者でも、税込経理方式と税抜経理方式の違いをしっかり把握しないまま会計処理を行っているケースがあるかもしれません。

本記事では、税込経理方式と税抜経理方式の違いやそれぞれの仕訳例、税込経理方式と税抜経理方式に向いている事業者などについて解説します。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

消費税の会計処理の2つの方法

消費税の会計処理を行う方法には、「税込経理方式」と「税抜経理方式」の2種類があります。

消費税の納税義務のある課税事業者は、税込経理方式と税抜経理方式のどちらの消費税の処理方法を選択しても問題ありません。会計処理方法の選択にあたり、税務署への届出などは必要ありませんが、原則として、すべての取引につき同一の経理方式を適用します。また、どちらの方法を選んでも、最終的な消費税の納付額は同じです。

その一方で、消費税の納税義務が免除されている免税事業者が採用できるのは税込経理方式だけです。免税事業者は、税抜経理方式で会計処理を行うことはできません。

まずは、税込経理方式と税抜経理方式について、それぞれの特徴を確認しておきましょう。

税込経理方式

税込経理方式は、仕入時に業者に支払った代金や、商品やサービスを提供して買手から受け取った売上金などを、消費税を含めて経理処理する方法です。日々の記帳では、仕入にかかる消費税は仕入金額に、売上にかかる消費税は売上金額に含めて計上します。そして決算の際に、消費税を「租税公課」と「未払消費税」としてまとめて清算します。

税抜経理方式

税抜経理方式は、仕入時に業者に支払った代金や、商品やサービスを提供して買手から受け取った売上金などを、消費税と本体価格に分けて経理処理する方法です。税抜経理方式では取引のたびに、仕入にかかる消費税を「仮払消費税」、売上にかかる消費税を「仮受消費税」として仕訳します。決算時には、仮払消費税と仮受消費税を相殺して、納付する消費税額を求めます。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

消費税の課税事業者とは?

法人、個人事業主を問わず、消費税の申告・納付義務のある事業者を「課税事業者」といいます。それに対して、消費税の納税が免除されているのが「免税事業者」です。

ここでは、消費税の課税事業者になる条件について1つずつ解説します。

課税売上高が1,000万円を超える事業者

規定の「基準期間」または「特定期間」における課税売上高が1,000万円を超えた事業者は、課税事業者となります。消費税の申告・納付義務が生じる法人、個人事業主はそれぞれ以下のとおりです。

法人の基準期間・特定期間

- 基準期間:前々事業年度

- 特定期間:前事業年度開始の日以後の6か月間

個人事業主の基準期間・特定期間

- 基準期間:前々年の1月1日から12月31日

- 特定期間:前年の1月1日から6月30日

資本金1,000万円以上の新設法人や特定新規設立法人

新規設立法人は原則として免税事業者ですが、資本金が1,000万円以上の新設法人の場合や、特定新規設立法人に該当する場合は、設立時点から課税事業者になります。

特定新規設立法人とは、新規設立法人のうち、課税売上高が5億円を超える課税事業者が、直接・間接を問わず株式を50%超保有するなど、特定要件に該当する法人のことを指します。法人設立する際は、消費税のことも考慮して、出資者及び資本金の額を決定しましょう。

課税事業者になることを選択した事業者

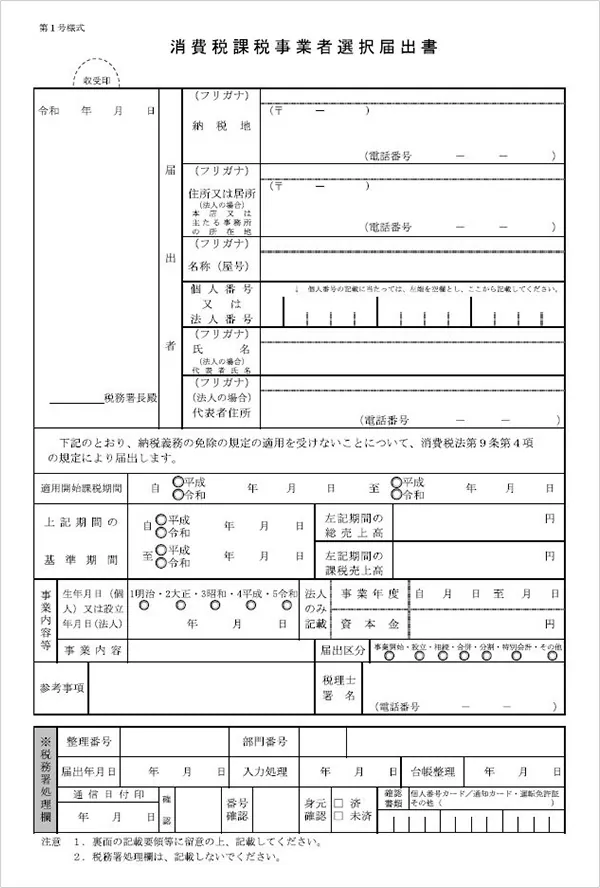

基準期間または特定期間の課税売上高が1,000万円以下でも、税務署に「消費税課税事業者選択届出書」を提出すれば、免税事業者から課税事業者になることができます。

消費税課税事業者選択届出書

-

※国税庁「[手続名]消費税課税事業者選択届出手続

」

2023年10月1日から開始されたインボイス制度の影響により、免税事業者から課税事業者になることを選択した事業者も少なくありません。インボイス制度に対応して適格請求書(インボイス)を発行するには、課税事業者になったうえで適格請求書発行事業者の登録を受けなければならないからです。

このように免税事業者から課税事業者になった場合、消費税の会計処理方法を、税込経理方式または税抜経理方式から任意で選べるようになります。

税込経理方式と税抜経理方式の違い

税込経理方式と税抜経理方式の違いは、ただ単に「消費税額を含めるか分けるか」ということだけではありません。消費税の会計処理方法が変わると、経理業務や損益把握などの面でも次のような違いが生じます。

帳簿づけの手間

前述したように、税込経理方式と税抜経理方式では、帳簿づけの流れが違うため、帳簿づけにかかる手間が異なります。

税込経理方式では、仕入や経費、売上の金額を税込価格で記録するため、帳簿づけはそれほど難しくありません。それに対し、税抜経理方式では、ごとに本体価格と消費税額を分けて記帳するため、その分手間がかかります。単純に考えても、取引のたびに勘定科目が1つ増えるわけですから、手書きで帳簿づけをしている場合などは処理が煩雑になってしまうでしょう。

損益の把握

税込経理方式は帳簿づけの手間があまりかからない半面、期中の損益を把握しづらいというデメリットもあります。

税込経理方式では、仕入や売上などを税込金額で記帳し、実際に納税する消費税がいくらになるかは決算時にならないとわかりません。「今期は順調に売上が上がっている」と思っていても、期末に消費税を計算して損益に反映したらそれほどでもなかった、ということも起こり得ます。また、税込経理方式では損益計算書に記載されるのも税込金額になるため、一見して正確な金額をつかみにくいという欠点もあります。

それに対して、税抜経理方式では取引ごとに消費税を分けて記帳するので、期中や期末など時期にかかわらず、いつでも正しい損益を把握することが可能です。消費税の納税額についても、推移を確認しやすくなるでしょう。

減価償却などにおける有利性

会計処理の方法は、減価償却における「取得価額」にも影響します。

減価償却とは、事業に使用する固定資産(減価償却資産)の取得価額を、税法上定められた耐用年数に応じて、配分して経費計上することです。ただし、取得価額が10万円未満の固定資産に関しては、減価償却を行わずに取得した年に一括して経費計上することが認められています。このとき、固定資産の取得価額は、採用している会計処理方式に準じて判定されます。つまり、税込経理方式を採用していれば税込金額で、税抜経理方式を採用していれば税抜金額で、固定資産の取得価額が判断されるということです。

例えば、税抜価格が9万8,000円のパソコンを取得したと考えてみましょう。税抜経理方式を採用していれば、取得価額は10万円未満ですから、減価償却をせずに一括経費計上が可能です。しかし、税込経理方式の場合は、税込金額は10万7,800円となるため、原則として一括計上ができません。経費計上できる金額が大きくなるほど課税所得は減り、その年の法人税や所得税を抑えることができます。

また、取得価額が10万円未満で一括計上した減価償却資産は、償却資産税の対象にはなりません。減価償却資産に関わる節税面を考えれば、税込経理方式よりも税抜経理方式の方が有利といえます。

税込経理方式と税抜経理方式の仕訳例

ここからは、税込経理方式と税抜経理方式の仕訳例をそれぞれ見ていきましょう。

例として、税込5,500円(税抜5,000円)の商品を買掛金で仕入れ、販売価格を税込11,000円(税抜10,000円)として現金で売り上げた場合の仕訳を紹介します。

税込経理方式の仕訳例

税込経理方式では、仕入時、売上時共に消費税を含めた金額を記載し、決算時に「租税公課」として処理します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 5,500円 | 買掛金 | 5,500円 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 11,000円 | 売上 | 11,000円 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 500円 | 未払消費税等 | 500円 |

税抜経理方式の仕訳例

税抜経理方式では、取引のたびに本体価格と消費税を分けて記載します。決算時には、仮払消費税と仮受消費税を相殺させ、納付する消費税額を「未払消費税等」として仕訳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 5,000円 | 買掛金 | 5,500円 |

| 仮払消費税等 | 500円 | ||

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 11,000円 | 売上 | 10,000円 |

| 仮受消費税等 | 1,000円 | ||

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮受消費税等 | 1,000円 | 仮払消費税等 | 500円 |

| 未払消費税等 | 500円 | ||

税込経理方式を選ぶべき事業者は?

特に免税事業者から課税事業者になって間もないと、「税込経理方式と税抜経理方式のどちらを選んだらいいのだろう」と迷うことがあるかもしれません。どちらを選ぶかは事業者の任意ですが、次のような場合は税込経理方式の方が向いているといえます。

損益の金額が消費税込みでも問題ない事業者

「期中の損益の把握が消費税込みの金額でもかまわない」という事業者の場合は、税込経理方式でも大きな問題はないでしょう。「記帳がわかりやすい税込経理方式」と「損益把握がわかりやすい税抜経理方式」を比較し、メリットの大きい方を選ぶのがおすすめです。

会計ソフトを使わず帳簿づけを行っている事業者

会計ソフトを使わずに、手書きや表計算ソフトで記帳をしている場合は、仕訳がシンプルな税込経理方式の方がおすすめです。税抜経理方式を選ぶと仕訳が煩雑になるため、手書きや表計算ソフトでは余分に手間がかかってしまうでしょう。

免税事業者から課税事業者になって記帳方式を変えたくない事業者

免税事業者から課税事業者になると、それまで不要だった消費税の計算や申告を行うことになります。「ただでさえ業務負担が増えるので、消費税の会計処理は慣れ親しんだ税込経理方式を継続したい」「従来と記帳方法を変えたくない」というような場合は、税込経理方式を選択した方がいいでしょう。

簡易課税制度を選択している事業者

消費税の申告に簡易課税制度を選択している事業者は、税込経理方式と相性が良いといえます。簡易課税制度とは、売上にかかる消費税額に所定の「みなし仕入率」を掛けた金額を、仕入にかかった消費税額とみなす方法です。実際の消費税額を算出する必要性が低いため、仕訳がシンプルな税込経理方式の方が向いているでしょう。

なお、簡易課税制度を利用できるのは課税売上高が5,000万円以下の事業者で、事前に税務署への届出が必要です。

税抜経理方式を選ぶべき事業者は?

税抜経理方式を選ぶべきなのはどのような事業者なのでしょうか。税抜経理方式が向いている事業者は、下記のとおりです。

常に損益の正確な金額を把握したい事業者

常に損益の正確な金額を把握したい事業者は、税抜経理方式を選ぶべきです。税抜経理方式は、常に正しい損益を把握したい事業者に向いている会計処理方法です。税抜経理方式では本体価格と消費税を分けて記帳するため、期中や期末などの時期を問わず、帳簿から正確な損益を把握できるようになります。消費税の納税額も随時確認できるので、必要な金額を事前に準備しておくことも可能です。

会計ソフトを使用して帳簿づけを行っている事業者

会計ソフトを利用して帳簿づけを行っている事業者にも、税抜経理方式がおすすめです。税抜経理方式は、税込経理方式に比べて記帳が複雑になりますが、会計ソフトを使えばそれほど大きな手間はかかりません。会計ソフトなら納税額も自動で計算できるので、ミスや漏れの心配もないでしょう。

減価償却資産の取得にあたって優遇措置を受けたい事業者

減価償却資産の取得にあたって優遇措置を受けたい事業者には、税抜経理方式がおすすめです。前述したように、減価償却資産の取得価額の判定にあたっては、税込経理方式よりも税抜経理方式の方が有利になります。そのため、減価償却資産の取得にあたって優遇措置を受けたい場合は、税抜経理方式を選んだ方が良いでしょう。

会計ソフトなら日々の帳簿付けや決算書作成もかんたん

「弥生会計 Next」は、使いやすさを追求した中小企業向けクラウド会計ソフトです。帳簿・決算書の作成、請求書発行や経費精算もこれひとつで効率化できます。

画面を見れば操作方法がすぐにわかるので、経理初心者でも安心してすぐに使い始められます。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

消費税の会計処理の違いを理解して適した方法を選ぼう

課税事業者は、消費税の会計処理方法を、税込経理方式と税抜経理方式の2種類から任意で選ぶことができます。その一方で、免税事業者は税込経理方式しか採用することができません。特に、インボイス制度をきっかけに免税事業者から課税事業者になった方は、これまでの税込経理方式に加えて、税抜経理方式という方法があることを知っておく必要があります。

税込経理方式は記帳がシンプル、税抜経理方式は損益が把握しやすいなど、2つの会計処理方法にはそれぞれ異なるメリットがあります。また、「税抜経理方式は仕訳が複雑」と思われがちですが、「弥生会計 Next」などの会計ソフトを使えばどちらも手間はさほど変わりません。税込経理方式と税抜経理方式の違いを把握したうえで、事業に適した方法を選びましょう。

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者税理士法人 MIRAI合同会計事務所

四谷と国分寺にオフィスのある税理士法人。税理士、社会保険労務士、行政書士等が在籍し確定申告の様々なご相談に対応可能。開業、法人設立の実績多数。

「知りたい!」を最優先に、一緒に問題点を紐解き未来に向けた会計をご提案。