厚生年金保険料の計算方法は?会社負担金額や標準報酬月額の決まり方

更新

厚生年金保険料は、「標準報酬月額」に保険料率を掛けて計算します。従業員の給与から天引きする厚生年金保険料や健康保険料の計算には、標準報酬月額の算出が欠かせません。

本記事では、給与・賞与にかかる厚生年金保険料の求め方や標準報酬月額の決定方法、賞与にかかる厚生年金保険料の計算をする際に必要になる標準賞与額の算出方法の他、厚生年金保険料の納付方法などについても詳しく解説します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

厚生年金は企業に雇用される方が加入する公的年金制度

厚生年金とは、企業などに雇用されて勤務している方が加入する公的年金制度です。

日本の年金は3階建てといわれ、厚生年金は国民年金の上の2階部分に相当します。つまり、厚生年金加入者は、厚生年金への加入で自動的に1階部分の国民年金にも加入していることになります。なお、3階部分に該当する年金は、企業年金などのことです。

厚生年金の加入条件

厚生年金に加入する必要があるのは、以下のいずれかに該当する方です。

なお、条件に当てはまる人は、厚生年金への加入を拒否することはできません。

厚生年金の加入条件

- 厚生年金保険の適用事業所に常用され、70歳未満

- 厚生年金保険の適用事業所に雇用されているパートやアルバイトで、1週間の所定労働時間および1か月の所定労働日数が常用労働者の4分の3以上

- 従業員数が101人(2024年10月以降は51人)以上の事業所に雇用されている従業員のうち、以下をすべて満たす場合

-

(1)週の所定労働時間が20時間以上

-

(2)所定内賃金が8.8万円以上

-

(3)昼間部の学生ではない(休学中の人など一部例外あり)

厚生年金と国民年金の違い

厚生年金は企業などに雇用される70歳未満の従業員が加入する年金であるのに対し、国民年金は日本国内に住む20歳以上60歳未満のすべての人が加入する年金です。

国民年金には第1号から第3号までの区分があり、第1号被保険者は国民年金にのみ加入している方、第2号被保険者は厚生年金にも加入している方、第3号被保険者は第2号被保険者に扶養されている配偶者です。

厚生年金加入者は、自動的に国民年金にも加入していることになります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

厚生年金保険料の計算方法

厚生年金の保険料は、入社時は雇用条件における賃金総額に、定時決定の場合は4~6月の3か月の給与額から算出した標準報酬月額に、それぞれ保険料率を掛けて計算します。

保険料率は、現在18.3%です。保険料は労使折半ですから、従業員と事業主が9.15%ずつ負担します。なお、賞与の場合は、標準賞与額に保険料率を掛けることで算出可能です。

ここでは、標準報酬月額が28万円の場合に給与にかかる厚生年金保険料と、標準賞与額が34万5,000円の場合に賞与にかかる厚生年金保険料を計算してみました。

給与に対する厚生年金保険料

給与にかかる厚生年金保険料は、以下の計算式で求めます。

給与にかかる厚生年金保険料を求める計算式

給与にかかる厚生年金保険料=標準報酬月額×保険料率(18.3%)(本人と会社負担分の合計)

なお、標準報酬月額の算出方法については後述します。

給与から徴収する厚生年金保険料について、標準報酬月額が28万円の従業員を例に計算してみましょう。

標準報酬月額が28万円の従業員の厚生年金保険料

28万円(標準報酬月額)×18.3%÷2(従業員が負担する保険料率)=2万5,620円

賞与に対する保険料額

賞与にかかる厚生年金保険料は、次の計算式で求めます。

賞与にかかる厚生年金保険料を求める計算式

賞与にかかる厚生年金保険料=標準賞与額×保険料率(18.3%)(本人と会社負担分の合計)

標準賞与額の算出方法についても後述します。

それでは、賞与から徴収する厚生年金保険料について、賞与支給額が34万5,678円の従業員を例に計算してみましょう。この従業員の標準賞与額は、34万5,000円とします。

標準賞与額が34万5,000円の従業員の厚生年金保険料

34万5,000円(標準賞与額)×18.3%÷2(従業員が負担する保険料率)=3万1,567.5円

厚生年金保険料の1円未満の端数は50銭以下が切り捨て、50銭を超える場合は切り上げます。そのため上記の場合の厚生年金保険料は、3万1,567円です。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

厚生年金保険料の計算に使う標準報酬月額はどう決まる?

厚生年金保険料の計算には、標準報酬月額を用います。標準報酬月額とは、厚生年金保険料や健康保険料を計算するために用いる賃金の平均額です。

従業員の報酬を1等級(8万8,000円)から32等級(65万円)まで区分して、等級に応じた厚生年金保険料を算出します。

なお、健康保険の場合は、等級の区分は1等級(5万8,000円)から50等級(139万円)です。

この標準報酬月額はどのように決まるのでしょうか。ここでは、標準報酬月額が決定・変更される4つのタイミングについて解説していきます。

標準報酬月額の入社時決定

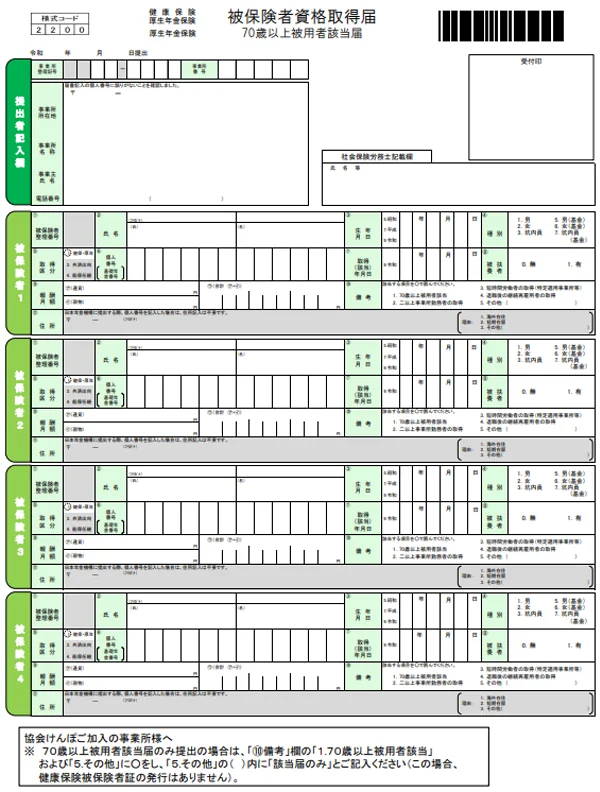

厚生年金保険の加入条件を満たす従業員を雇用したときは、事業主が「被保険者資格取得届」を所轄の年金事務所、もしくは事務センターに提出します。

被保険者取得届には、被保険者の氏名や生年月日などの他、報酬月額を記入する欄もあります。

この欄に、予定されている従業員の給与額を記入してください。残業代など見込まれている給与は含め、確定していない給与については含めません。

ただし、通勤交通費は含めて算出します。入社した直後の従業員は、この報酬月額に基づいて標準報酬月額が決まります。

被保険者資格取得届

-

※日本年金機構「被保険者資格取得届

」

標準報酬月額の定時決定

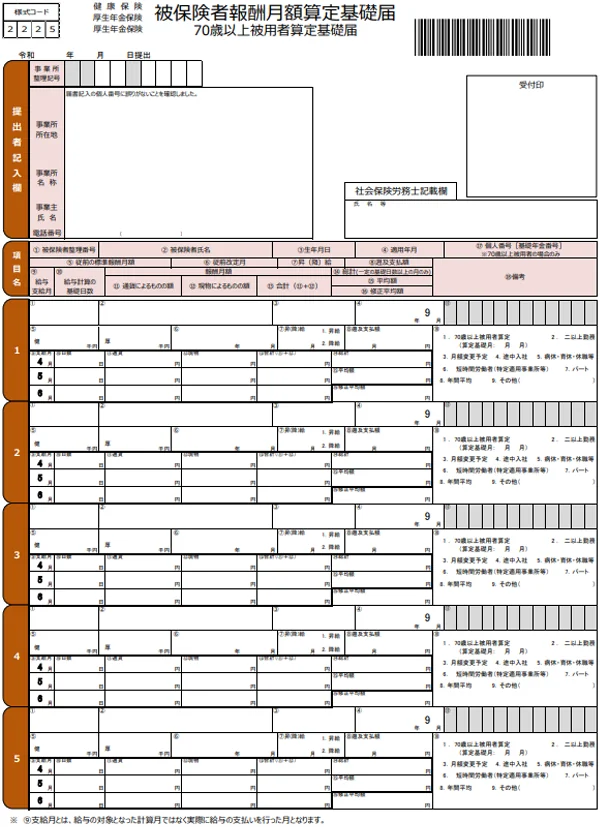

標準報酬月額の定時決定とは、毎年1度行われる標準報酬月額の見直しです。

4~6月の3か月間に支払われた給与額を平均して、標準報酬月額を算出します。7月10日までに「被保険者報酬月額算定基礎届」に必要事項を記入して、所轄の年金事務所、もしくは事務センターに提出しましょう。

定時決定の対象外となる以下の従業員以外、すべての従業員について給与額を取りまとめて平均を算出し、申告しなければなりません。

定時決定の対象外になる従業員

- 6月1日以降に新規に資格を取得した従業員

- 6月30日以前に退職した従業員

- 7月改定の月額変更届を提出する従業員(4月に固定的賃金の変動があり、随時改定の対象になった従業員)

定時決定によって変更された標準報酬月額は、その年の9月分の社会保険料から適用になります。その後、固定的賃金の変動等により標準報酬月額の変更がなければ、翌年8月まで継続します。

被保険者報酬月額算定基礎届

-

※日本年金機構「被保険者報酬月額算定基礎届

」

標準報酬月額の随時決定

標準報酬月額の随時改定は、基本給や手当、交通費などの固定的賃金が変動した従業員に対して行うものです。ただし、対象になるのは、以下をすべて満たす従業員のみです。

標準報酬月額の随時決定の対象となる従業員

- 固定的賃金の変動があった

- 変動月以降も引き続き3か月とも支払基礎日数が17日以上ある

- 固定的賃金の変動後、3か月の給与の平均から算出した標準報酬月額が、従来の標準報酬月額と2等級以上違う

- 固定的賃金の上下と、等級の上下が同一である

例えば、「引越しによって通勤交通費が減ったが、残業が増えたことで標準報酬月額を求めたところ、等級が2等級上がっていた」といった場合には、標準報酬月額の随時決定の対象外です。

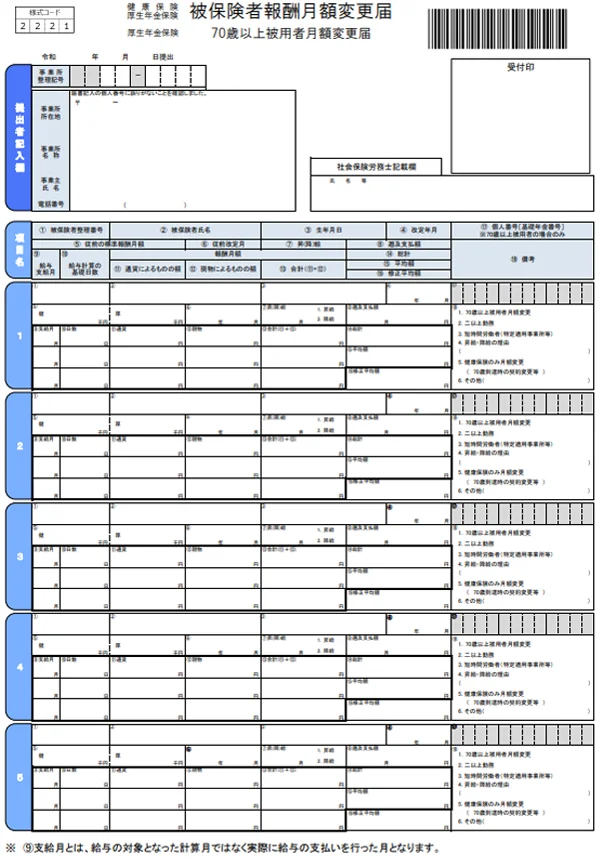

随時改定の対象者がいる場合は、「被保険者報酬月額変更届」に該当する従業員の給与額や平均を記入して、所轄の年金事務所もしくは事務センターに提出します。

なお、給与額は、固定的賃金の変動があった月から3か月分について記入してください。その後、4か月目の社会保険料から、新しい標準報酬月額で社会保険料を計算します。対象になることが明らかになったら速やかに届け出るようにしましょう。

被保険者報酬月額変更届

-

※日本年金機構「被保険者報酬月額変更届

」

標準報酬月額の産前産後・育児休業終了時改定

産前産後休業や育児休業期間が終了した従業員のうち、一定の要件を満たす人に限り、随時改定の条件を満たさなくても標準報酬月額を見直せます。

従業員の産前産後休業中や育児休業期間中は、労使共に厚生年金保険料を支払いが届出を行うことで免除されます。年金の計算上、その期間は休業前の標準報酬月額を基にした保険料が納付されたものとみなします。

復職後にも休業前の標準報酬月額が適用されますが、以下の要件を満たす場合には、本人申告により標準報酬月額の見直しが可能です。

本人申告により標準報酬月額の見直しが行われる要件

- 休業前の標準報酬月額と、改訂後の標準報酬月額に1等級以上差がある

- 休業終了日の翌日が属する月以降の3か月のうち、少なくとも1か月は支払基礎日数が17日以上ある(特定適用事業所に勤務するパート・アルバイトは11日以上)

従業員からの申し出があった場合は、産休から復帰の場合は「産前産後休業終了時報酬月額変更届」、育休から復帰の場合は「育児休業等終了時報酬月額変更届

」を、所轄の年金事務所もしくは事務センターに提出します。

復職の翌日が属する月から3か月分の給与を基に標準報酬月額を算出してください。その後、4か月目から新しい標準報酬月額が適用されます。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

厚生年金保険料の計算に使う標準賞与額

標準賞与額とは、賞与支給額の1,000円未満を切り捨てた額のことで、賞与に対する社会保険料を計算する際に使用します。例えば、所得税を差し引く前の賞与の支給額が37万2,500円の場合の標準賞与額は、1,000円未満を切り捨てた37万2,000円となります。

ただし、厚生年金保険の標準賞与額は1か月当たり150万円が上限です。同じ月内に複数回賞与が支給された場合は、合算されます。

標準賞与額に含まれる手当

標準賞与額に含まれるのは、一般的な賞与(ボーナス)の他、期末手当や年末手当、夏(冬)季手当、越冬手当、勤勉手当、繁忙手当、もち代、年末一時金といった、労働の対象として支給される手当が該当します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

厚生年金保険料の納付方法

従業員から徴収した厚生年金保険料と事業主負担分の厚生年金保険料は、両方合わせて以下のいずれかの方法で納付します。納期限は納付対象月の翌月末です。例えば、4月分の厚生年金保険料は、5月末日までに納付しなければなりません。

口座振替

口座振替は、指定口座から厚生年金保険料を引き落としで納付する方法です。「健康保険厚生年金保険 保険料口座振替納付(変更)申出書」に必要事項を記入して、所轄の年金事務所に提出してください。ただし、提出前に口座振替を利用する金融機関の確認を受ける必要があります。

金融機関の窓口で納付

「保険料納入告知書」(納付書)を切り離さずに金融機関窓口に提出して、保険料を納付します。「保険料納付告知書」は、年金事務所から20日前後に郵送で届きます。

電子納付

インターネットバンキング、モバイルバンキング、Pay-easy(ペイジー)マークのあるATM、テレフォンバンキングなどを利用して、電子納付することもできます。「保険料納入告知書」(納付書)に、記載の「収納機関番号(00500)」「納付番号(16桁)」「確認番号(6桁)」を入力して、手続きを行ってください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

厚生年金保険への加入で受け取れる年金

厚生年金保険に加入することで、一定の条件を満たすと年金を受け取れます。受け取れる年金の種類は以下のとおりです。

老齢厚生年金

厚生年金保険の加入実績がある方が65歳以上になると、老齢厚生年金と老齢基礎年金を受給できます。ただし、国民年金または厚生年金に10年以上加入していていないと、受給資格を得られません。この期間は、保険料の免除期間も含まれます。

障害厚生年金

厚生年金に加入している間に病気やケガなどで障害を負ってしまうと、障害厚生年金を受給できます。障害年金制度は国民年金にもありますが、障害厚生年金の方が障害等級に対して受け取れる範囲が広く、国民障害年金の支給対象にならない程度の障害でも受給できる可能性があります。

また、障害厚生年金を受給できる程度よりも軽い障害を負った際の障害手当金(一時金)も、厚生年金だけの制度です。

遺族厚生年金

厚生年金の加入者が死亡した際、加入者に生活を支えられていた配偶者や18歳未満の子供などの遺族は、遺族厚生年金を受け取ることができます。遺族国民年金は、子供のいる配偶者または子供のみが対象ですが、遺族厚生年金は配偶者や親なども対象になります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

厚生年金保険料の計算を、給与計算ソフトを使って効率化しよう

厚生年金保険料は、定時決定や随定で変更されます。変更手続きをスムーズに進め、正しい厚生年金保険料をふまえた給与計算をするためには、給与計算ソフトの活用がおすすめです。

弥生のクラウド給与サービス「弥生給与 Next」は、給与・賞与、年末調整といった計算をミスなく行えるうえ、給与明細や源泉徴収票のWeb配信にも対応しています。自社に合った給与計算ソフトを活用して、業務の効率化を目指しましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。