年末調整後の源泉徴収票の見方は?未提出時の対応なども解説

更新

年末調整の際、企業が作成する書類の1つに「源泉徴収票」があります。企業は、給与などを支払った役員や従業員に対して、必ず源泉徴収票を交付しなければなりません。また、従業員によっては、年末調整にあたって前職の源泉徴収票を勤務先に提出するケースもあります。

本記事では、年末調整後の源泉徴収票の見方や、年末調整で従業員から源泉徴収票を受け取る必要があるケース、従業員から源泉徴収票の提出がない場合の対応などを解説します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

源泉徴収票とは1年間の給与や税金をまとめた書類のこと

源泉徴収票とは法定調書の1つで、1年間の収入や納付した所得税額などが記載された書類です。源泉徴収票には「給与所得の源泉徴収票」「退職所得の源泉徴収票」「公的年金等の源泉徴収票」の3種類がありますが、一般的には「源泉徴収票」というと、年末調整が終わったタイミングで企業が従業員に交付する「給与所得の源泉徴収票」を指します。

源泉徴収とは、法人や個人事業主が給与や一定の報酬などを支払う際に、支払う金額にかかる所得税および復興特別所得税(以下、所得税)を差し引き、納税者本人に代わって国に納付するしくみのことです。

企業は、役員や従業員に給与などを支払う際に、源泉徴収することが義務付けられており、源泉徴収した所得税は「源泉所得税」と呼ばれます。1年間に支払った給与額や源泉所得税額、給与から控除した社会保険料などを従業員ごとにまとめた書類が、源泉徴収票になります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉徴収票の回収が必要な場合

企業は、年の途中で入社した従業員のうち、入社前に他の企業などの給与を受け取っていた人から、源泉徴収票を回収する必要があります。

例えば、年の途中で前の勤務先を退職して入社した従業員や、入社前までアルバイトをしていた従業員などが該当します。このような場合は、1年間の収入や所得税額を正確に把握するため、前の勤務先が交付した源泉徴収票を提出してもらわなければなりません。退職者への源泉徴収票は、退職後1か月以内に発行されることになっています。

ただし中途入社でも、前職の給与が前年中にすべて払い込まれている場合は、源泉徴収票の提出は不要です。

なお、企業には源泉徴収票の交付・保管義務がありますが、源泉徴収票を受け取った従業員側には保管義務はありません。しかし、源泉徴収票は転職時の他、住宅ローンの申し込みなどの際に、収入の証明として提出が求められることがあります。従業員に源泉徴収票を交付するときには、保管をしておくように伝えましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉徴収票の見方

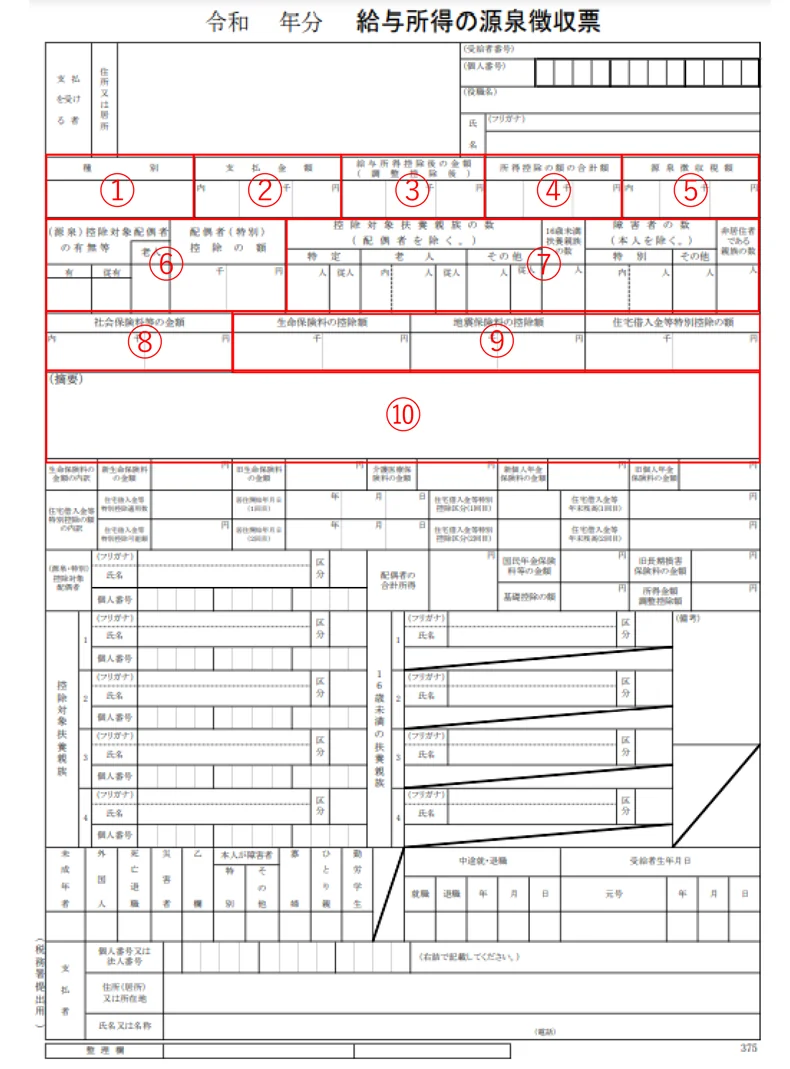

源泉徴収票には、企業が1年間に支払った給与などの金額や源泉徴収税額など、さまざまな項目が記載されています。ここからは、年末調整後の源泉徴収票に記載される主な項目について見ていきましょう。

源泉徴収票の主な記載内容

1.種別

「種別」欄には、企業が支払った金額の種類が記載されます。従業員の場合は「給与・賞与」、役員は「報酬」または「役員報酬」などになります。

2.支払金額

「支払金額」欄には、対象となる年の1月1日~12月31日に支給した、給与や賞与、手当などの合計額が記載されます。合計額は、税金や社会保険料などが差し引かれる前の、いわゆる額面年収となり、非課税の通勤手当などは含まれません。

なお、記載される給与などは、年内に支給される金額が該当します。例えば、月末締め翌月10日払いの場合、前年12月分の給与(1月10日払い)から当年11月分の給与(12月10日払い)までとなります。

3.給与所得控除後の金額

「給与所得控除後の金額」には、2の支払金額から、給与所得控除の額を引いた金額が記載されています。給与所得控除とは、会社員などの給与所得者が、必要経費相当額として給与収入から差し引ける控除のことです。給与所得控除の額は、給与などの収入金額に応じて、下の表のように定められています。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

-

※国税庁「No.1410 給与所得控除

」

所得金額調整控除の適用を受ける場合、この「給与所得控除後の金額」欄には適用後の金額が記載されます。所得金額調整控除とは、年収850万円超の給与所得者または給与所得と年金所得の両方ある人のうち、所定の要件を満たす場合に、一定の金額を給与所得の金額から差し引くことができる制度です。なお、年末調整をしていない場合、この「給与所得控除後の金額」は空欄となります。

4.所得控除の額の合計額

「所得控除の額の合計額」には、年末調整で適用した所得控除がある場合、その合計額が記載されます。所得控除とは、所得税額を計算するときに納税者のそれぞれの事情を反映し、一定の金額を所得額から差し引ける制度のことです。

所得控除には、以下の15種類があります。これらの所得控除のうち、医療費控除、寄附金控除(ふるさと納税のワンストップ特例を除く)、雑損控除は年末調整での適用ができないため、別途確定申告が必要です。なお、年末調整をしていない場合、この欄は空欄になります。

| 控除の種類 | 控除の概要と控除額 |

|---|---|

| 基礎控除 | 合計所得金額が2,500万円以下の人に適用される控除。控除額は合計所得金額2,400万円以下の場合は48万円で、2,400万円を超えると段階的に減少 |

| 配偶者控除 | 納税者本人の合計所得金額が1,000万円以下で、配偶者の合計所得金額が48万円以下(給与収入のみなら年103万円以下)の場合に適用される控除。納税者の所得額に応じて、控除額は13万~38万円となる(配偶者が70歳以上の場合は16万~48万円) |

| 配偶者特別控除 | 納税者本人の合計所得金額が1,000万円以下で、配偶者の合計所得金額が48万円超133万円以下の場合に適用される。控除額は、納税者や配偶者の合計所得金額に応じて1万~38万円となる |

| 扶養控除 | 控除対象扶養親族となる人がいる場合に適用される控除。控除額は扶養親族の年齢や同居の有無などによって変わり、一般の扶養控除で38万円となる |

| 医療費控除 | 1年間に納税者または納税者と生計を一にする親族のために支払った医療費が一定額を超えた場合に適用される。控除金額(最高200万円)は、支払った「医療費-保険金などで補てんされる金額-10万円」となる。この10万円は、総所得金額等が200万円未満の場合は総所得の5%となる。 なお、対象医薬品の購入費が年間1万2,000円を超えた際、超えた部分の金額が8万8,000円を限度に控除される「セルフメディケーション税制」を適用する場合は、医療費控除は適用できない |

| 寄附金控除 | 控除額は、ふるさと納税など「特定寄附金」に対し、合計金額から2,000円を引いた額、もしくはその年の総所得金額等の40%相当額から2,000円を引いた額のいずれか低い金額となる |

| 社会保険料控除 | 控除額は、国民健康保険や国民年金など、公的な保険料の全額が対象。生計を一にする配偶者その他の親族の社会保険料もその所得者本人が支払ったものであれば対象となる |

| 生命保険料控除 | 民間の保険会社に生命保険料、介護医療保険料、年金保険料を支払った場合、最高額12万円まで控除となる |

| 地震保険料控除 | 民間の保険会社に地震保険料を支払った場合、最高額5万円まで控除となる |

| 小規模企業共済等掛金控除 | 「小規模企業共済」「個人型確定拠出年金(iDeCo)」「企業型確定拠出年金(企業型DC)」「心身障害者扶養共済」の掛金について、その年に支払った全額が控除となる |

| ひとり親控除 | 控除対象であるひとり親である場合、35万円が控除となる |

| 寡婦控除 | 納税者が控除対象となる寡婦の要件を満たす場合、27万円が控除となる |

| 勤労学生控除 | 納税者が勤労学生の要件を満たす場合、27万円が控除となる。合計所得金額が75万円以下などの要件がある |

| 障害者控除 | 納税者や、生計を一にする配偶者または扶養親族が所得税法上の障害者に該当する場合に適用される控除。控除額は区分によって27万~75万円となる |

| 雑損控除 | 災害や盗難などによって損害を受けた場合、以下のいずれか多い方の金額となる ・(損害金額+災害等関連支出の金額-保険金などの額)-(総所得金額等の額)×10% ・(災害関連支出の金額-保険金などの額)-5万円 |

5.源泉徴収税額

「源泉徴収税額」欄には、1年間に源泉徴収された源泉徴収税額の合計が記載されています。源泉徴収税額は、「3給与所得控除後の金額」から「4所得控除の額の合計額」を引いた金額に、所得税率を掛けて求められ、その後に税額控除や定額減税、復興特別所得税の計算処理などがあります。所得税率は、下表のように、課税される所得額によって変わるため注意しましょう。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1.000円~1,949,000円 | 5% | 0円 |

| 1,950,000円~3,299,000円 | 10% | 97,500円 |

| 3,300,000円~6,959,000円 | 20% | 427,500円 |

| 6,950,000円~8,999,000円 | 23% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円~39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円~ | 45% | 4,796,000円 |

-

※国税庁「No.2260 所得税の税率

」

年末調整をした場合は、所得税額×2.1%の復興特別所得税が加算されます。なお、年末調整をしていない場合は、その年の給与などから源泉徴収(天引き)した源泉所得税の合計額が記載されます。

6.(源泉)控除対象配偶者の有無等/配偶者(特別)控除の額

「(源泉)控除対象配偶者の有無等/配偶者(特別)控除の額」欄には、配偶者控除や配偶者特別控除が適用されている場合は、該当する欄に◯が付けられ、控除額が記載されています。配偶者控除・配偶者特別控除の額は、従業員本人や配偶者の合計所得金額などによって異なります。

7.控除対象扶養親族の数(配偶者を除く)/障害者の数(本人を除く)

「控除対象扶養親族の数(配偶者を除く)/障害者の数(本人を除く)」欄には、「配偶者以外の控除対象扶養親族」「16歳未満の扶養親族」「本人以外の障害者」がいる場合は、それぞれの人数が記載されています。また、配偶者以外の控除対象扶養親族の中に、外国などに居住している人がいる場合は「非居住者である親族の数」に人数が記載されます。

8.社会保険料等の金額

「社会保険料等の金額」は、給与や賞与から天引きされた健康保険料や厚生年金保険料などの合計金額が記載される欄です。年末調整で「給与所得者の保険料控除申告書」を提出し、生計を共にする配偶者やその他の親族の社会保険料について控除を申告した場合は、その金額が合算されます。

また、小規模企業共済等掛金控除の適用がある場合は、小規模企業共済等掛金の金額が内書きで上段に、社会保険料等と小規模企業共済等掛金の合計額が下段に本書きで記載されます。

9.生命保険料の控除額/地震保険料の控除額/住宅借入金等特別控除の額

「生命保険料の控除額/地震保険料の控除額/住宅借入金等特別控除の額」欄には、生命保険料控除や地震保険料控除、住宅借入金等特別控除(住宅ローン控除)を適用した場合、それぞれの控除額が記載されます。各控除額は、年末調整で従業員から提出された「給与所得者の保険料控除申告書」や「住宅借入金等特別控除申告書」などの書類に基づいて算出します。

10.摘要

「摘要」欄には、他の欄に記載できなかった内容や項目が記載されます。記載する内容としては、次のような例があげられます。

| 摘要欄に記載が必要な場合 | 記載する内容 |

|---|---|

| 前職の給与などを含めて年末調整した場合 | 前職の給与支払者の住所・名称・退職年月日・前職の給与額・所得税額・社会保険料額 |

| 控除対象扶養親族を書ききれなかった場合 | 氏名(氏名の前に備考欄と紐づける番号をかっこ書きで記載) |

| 16歳未満の扶養親族を書ききれなかった場合 | 氏名(氏名の後に(年少)と記載) |

| 年末調整をしていない従業員や中途退職者に交付する場合 | 「年調未済」と記載(義務ではないが年末調整が済んでいない旨を記載) |

| 所得金額調整控除の適用がある場合 | 同一生計配偶者が特別障害者の場合はその氏名(氏名の後に(同配)と記載)、扶養親族が特別障害者または年齢23歳未満の場合はその氏名(氏名の後に(調整)と記載)。ただし、他の欄に氏名が記載されている場合は省略可能 |

また、2024年分の年末調整のみ、要件を満たすと税金が一定額だけ控除される、定額減税の適用が発生する場合、以下の内容も記載されます。

| 摘要欄に記載が必要な場合 | 記載される内容 |

|---|---|

| 定額減税の適用を受ける場合 | 控除額など(2024年6月以降の年末調整で、定額減税の適用を受ける場合に記載) |

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整で従業員の源泉徴収票がないとどうなる?

企業は年の途中で転職してきた従業員から、年末調整にあたり、源泉徴収票を提出してもらう必要があります。前職分の源泉徴収票がないと、その年の収入や所得税額を正確に把握できないため、年末調整を行うことができません。もし、源泉徴収票の提出が年末調整に間に合わない場合は、従業員自身で確定申告を行うことになります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

従業員から源泉徴収票を受け取っていない場合のパターン別の対応

中途入社した従業員などが前職の源泉徴収票を提出しない場合、企業は年末調整を行うことができません。該当する従業員から、年末調整の時期までに前職の源泉徴収票を受け取れない場合は、どのような対応を行うのでしょうか。パターン別の方法を紹介します。

従業員が源泉徴収票を未提出の場合

年末調整の時期になっても、該当する従業員から源泉徴収票の提出がない場合は、まず本人に前職の源泉徴収票が手元にあるかどうかを確認します。

従業員が前職の源泉徴収票を持っていれば、速やかに提出してもらいます。また、「紛失した」「前の勤務先から源泉徴収票を受け取っていない」という場合は、次の対応をしていきましょう。

従業員が源泉徴収票をなくした場合

従業員が前職の源泉徴収票をなくしてしまった場合は、従業員本人から前の勤務先に連絡して、再交付を依頼してもらうようにしてください。企業は従業員の退職後であっても、依頼があれば源泉徴収票を交付する義務があります。

源泉徴収票の再交付にかかる時間は、企業によって異なります。もし年末調整の時期までに再交付が間に合わなければ、従業員自身で確定申告を行うことになります。

退職した企業から源泉徴収票が届かない場合

企業は退職した従業員に対して、退職日から1か月以内に源泉徴収票を交付しなければなりません。その期間を過ぎても源泉徴収票が届かない場合は、従業員本人から前の勤務先に問い合わせる必要があります。問い合わせをしても交付を断られたり、先延ばしにされたりしたときは、所轄の税務署に「源泉徴収票不交付の届出書」を提出すると、前職の企業に税務署からの行政指導が入ります。

また、前職の企業が倒産してしまった場合は、従業員から破産管財人への問い合わせが必要です。破産管財人がわからない場合は、税務署へ相談しましょう。それでも源泉徴収票を受け取れなかった場合は、従業員自身で確定申告を行ってもらうことになります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

給与担当者が源泉徴収票を紛失してしまった場合

企業は、従業員から提出された源泉徴収票を適切に管理する必要があります。ただし万が一、給与担当者が受け取った源泉徴収票を紛失してしまった場合は、従業員本人に、上記の源泉徴収票が届かない場合と同じ手続きを行ってもらう必要が出てきます。

これは従業員に負担をかけることになり、企業への信頼を失うことになりかねません。該当する従業員に対して真摯に謝罪すると同時に、管理体制の根本的な見直しが求められます。またそのような事態を招かないように、受け取った源泉徴収票はしっかりと管理することが大切です。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整では源泉徴収票を忘れずに提出してもらおう

年末調整にあたり、年の途中で入社した従業員からは、原則として源泉徴収票を提出してもらうことが必要です。企業の担当者は、源泉徴収票を提出してもらう人を正しく把握し、漏れのないように受け取るようにしましょう。

また、年末調整では、源泉徴収票の他にもさまざまな書類を配布・回収することになります。各種書類を集めた後は、給与や控除額、税額などの計算も行わなければなりません。年末調整にかかる業務を効率化するには、給与計算ソフトの導入がおすすめです。「弥生給与 Next」は、給与計算や明細書のWeb配信、年末調整に必要な各控除申告書データのWeb回収、法定調書の作成など、給与業務全般を効率化できるツールをそろえています。自社に合った給与計算ソフトを活用して、年末調整業務を効率良く進めましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。