青色申告で必要な「期首残高」ってなに?

執筆者: 宮原 裕一(税理士)

更新

所得税の確定申告を青色申告で行う場合には、帳簿づけで「期首残高」を把握しておくことが必要になってきます。白色申告では期首残高というものがありませんが、あらためて翌年分から青色申告に切り替えようとした場合には、期首残高をどのように計算したらよいのでしょうか。今回は期首残高について解説します。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

POINT

- 期首残高は「事業の財産がいくらあるか」を把握するために必要なもの

- 当年の利益や事業主勘定は翌年の元入金期首残高に統合される

- 「やよいの青色申告」など確定申告ソフトを使えば取引先別の期首残高をラクに設定できる

そもそも期首残高とは?

期首残高とは、帳簿づけを行うときに必要となる、各勘定科目のつけ始めの金額のことをいいます。

「期首」とは、その年度の始まりを表す言葉です。個人事業主は暦年1月1日から12月31日までを計算期間としますから、基本的に1月1日が始まる時点で計算される各勘定科目の金額が期首残高となります。

なぜ期首残高が必要かというと、お小遣い帳を思い浮かべてもらうと簡単かと思います。

お小遣い帳は日々の入出金を記録して、お小遣いがあといくら残っているかを把握するものですよね。しかし、日々の入出金を記録するだけでは、お金が入ってくるプラスの金額と、お金が出ていくマイナスの金額の要素があるだけで、結果いくらお金が残っているかを計算することはできません。

何が足りないでしょうか?

そう、「最初にお小遣いがいくらあったか」が必要ですよね。事業の帳簿づけも同じことで、残高を把握することが必要な勘定科目については、その期首1月1日時点でいくらあるのかを記載することから始まるのです。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

期首残高が必要な勘定科目

では、期首残高が必要な勘定科目にはどのようなものがあるでしょうか。

少し簿記の話をしたいと思います。勘定科目は、「普通預金」や「売上」など、取引で金額が動く時の内容を表す箱のようなものだと思ってください。その勘定科目の種類は大きく5つに分類されます。「資産」、「負債」、「純資産(資本)」、「収益」、「費用」の5つです。

資産、負債、純資産(資本)の3つは「貸借対照表」という、ある時点での事業の財政状態がどのようになっているかを表すものに集計されます。そして、残る収益、費用の2つは「損益計算書」という、ある期間でどのくらいの利益が出ているかを表すものに集計されます。

このうち、後者の損益計算書は所得税の計算に必要な「所得金額」、つまり儲けを計算するものですから、白色申告でも作成するものです。白色申告でも記帳の義務はありますが、損益計算書にかかわる収益と費用だけを記帳すれば帳簿づけが行われていると認められます。そして、収益や費用はその期間でどのくらいの金額になったかを把握するためのものなので、「最初にいくらあったか」という概念がないのです。

これに対して、前者の貸借対照表は、作成時点での残高が勘定科目ごとにどのようなバランスになっているかを見るものですから、「いくら残っているか」を必ず把握しなければなりません。

つまり、期首残高が必要な勘定科目とは、貸借対照表の作成に必要な資産、負債、純資産(資本)に分類される勘定科目だと言えます。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

勘定科目別の期首残高の調べ方

開業時から青色申告での帳簿づけを行われる方は、基本的には元手となる現金からスタートしますので始まりの金額は把握しやすいかと思います。しかし、これまで白色申告をしていて、翌年分から青色申告に切り替える場合には、期首残高をどのように把握したらよいか戸惑ってしまうこともあるでしょう。

ここでは、主要な勘定科目別について、どのように期首残高を把握したらよいかを紹介していきます。

現金

じつは、期首残高を把握するうえで一番難しいのが現金です。なぜなら、現金は目に見えるものでありながら、そのときに数えていなかったら、現金がいくらあったかわからないからです。

例えば今ある現金の残高から、それまでに使ったお金などを逆算して推定する方法などもありますが、簡便的にエイッと残高を決めてしまい、その後の入出金の記帳をして、今の計算上の残高を出し、実際の現金残高にあうように事業主勘定(プライベート用の勘定科目)で差額調整するのがよいでしょう。

普通預金

普通預金は第三者である銀行が記録してくれていますから、通帳の残高を見るだけでよいですね。

商品など

商品や材料、製品など棚卸をするものについては、前年分の確定申告時に計算した前年末の棚卸金額をそのまま持ってくればよいです。

売掛金

売掛金は、すでに売り上げているものの代金が未入金の状態になっている金額を把握するための勘定科目です。前年分の売上のうち、前年末時点で未入金になっているもの、つまり今年に入ってから入金されるものを調べて集計しましょう。

器具備品など

器具備品や車両など、減価償却の対象となるものについては、前年の確定申告書に添付した収支内訳書にある減価償却の計算欄で、残高として記載している金額をそのまま持ってきます。

敷金など

店舗などで敷金や保証金として差し入れているものがあれば、賃貸借契約書などからその金額を持ってきましょう。

買掛金

売掛金の反対で、買掛金は仕入代金や外注費などのうち、まだ支払っていない金額を把握するための勘定科目です。前年分の仕入や外注費のうち、前年末時点で未払になっているもの、つまり今年に入ってから支払うものを調べて集計しましょう。

未払金

未払金は買掛金と同じようなもので、仕入代金や外注費以外の諸経費などについて、まだ支払っていない金額を把握する勘定科目です。前年分の諸経費のうち、前年末時点で未払になっているものを調べて集計しましょう。

借入金

借入金は銀行などから借り入れた事業資金について、返済しなければならない金額があとどのくらいあるかを把握する勘定科目です。約定どおりに返済が行われていれば、借入金の返済予定表などから残高を持ってきましょう。

元入金

元入金とは、おおもとは開業するときに用意した資金のことを指しますが、年を繰り越していく毎に金額が変化していきます。詳しくは後ほど説明しますが、期首残高を計算するうえでは、資産に分類される勘定科目の総合計から負債に分類される勘定科目の総合計を差し引いた金額を元入金の期首残高としてください。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

利益と事業主勘定の行方

さて、帳簿づけを行ううえで、期首残高が必要な勘定科目は資産・負債・純資産(資本)の3つだと説明しました。しかし、1年の帳簿づけを終えたときには、当然ですが収益や費用の勘定科目にも残高が残りますね。これらの残高は、翌年の帳簿づけを始めるときにはどうしたらよいのでしょうか。

じつは、その年分の利益やプライベート用の勘定科目である事業主貸、事業主借は翌年の帳簿に繰り越すときに、すべて「元入金」に統合して翌年の期首残高とする決まりになっています。

これを算式で表すと、次のようになります。

元入金の翌年期首残高=元入金の当年末残高+当年分の利益(赤字の場合はマイナス)+事業主借の当年末残高-事業主貸の当年末残高

当年分の利益は、当年分の収益に分類される勘定科目(売上など)の総合計から当年分の費用に分類される勘定科目(仕入など)の総合計を差し引いた金額ですから、結果として収益、費用の勘定科目の残高はすべて元入金に統合されることになりますね。

かみくだいていうと、貸借対照表の中での元入金の位置づけは、事業用の財産のうち、プライベートから出した資金や商売で稼いだ資金で賄っている部分がどのくらいあるかを表すものということができます。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

「やよいの青色申告」「やよいの青色申告 オンライン」ならこうできる!

さて、ここまで期首残高の計算方法について説明しましたが、会計ソフトのデスクトップ版「やよいの青色申告」を利用すると、その残高の設定を手順に従って入力していけばよいので、とてもラクに行うことができます。

導入設定ウィザードの利用

現金、預金、売掛金、買掛金という、帳簿づけの基本となる4項目については導入設定ウィザードに従って、取引銀行や相手先ごとに期首残高を設定していきます。ここで取引先ごとに設定しておくと、預金出納帳や売掛帳、買掛帳なども設定済みの状態で帳簿づけをスタートすることができます。

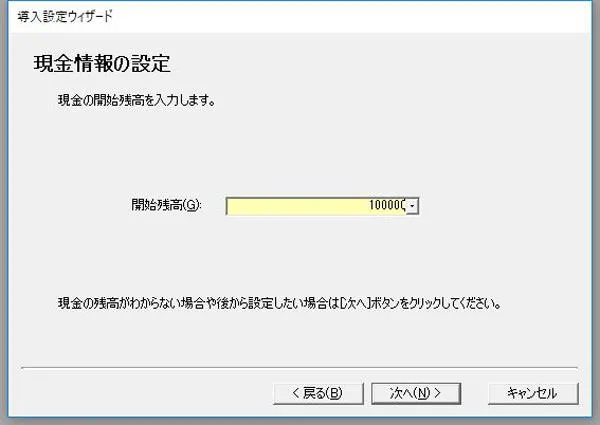

まず現金の開始残高を入力します。

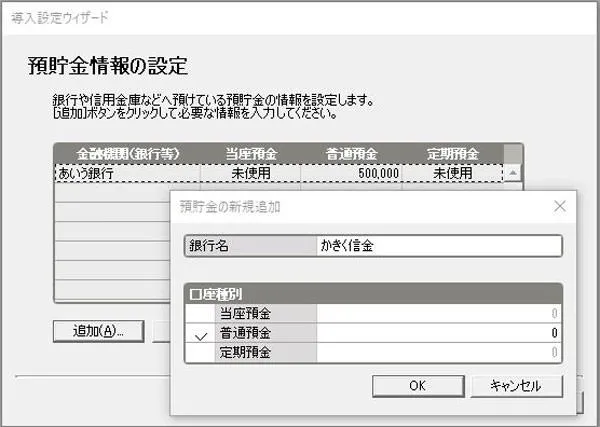

次に、銀行などに預けている預貯金の情報を入力します。

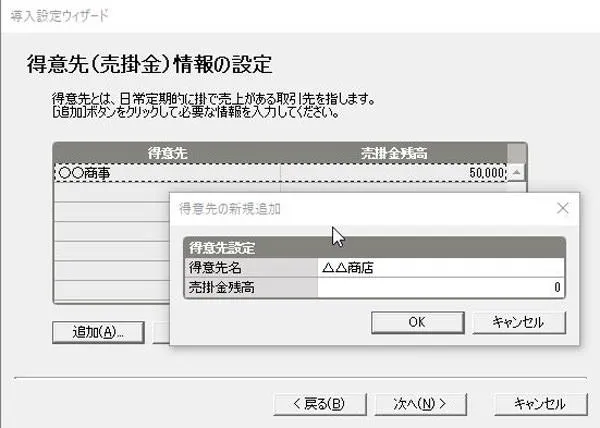

そして、得意先の情報も設定します。売掛金を把握するためにも必要な情報です。同じようにして、仕入先の情報も設定します。

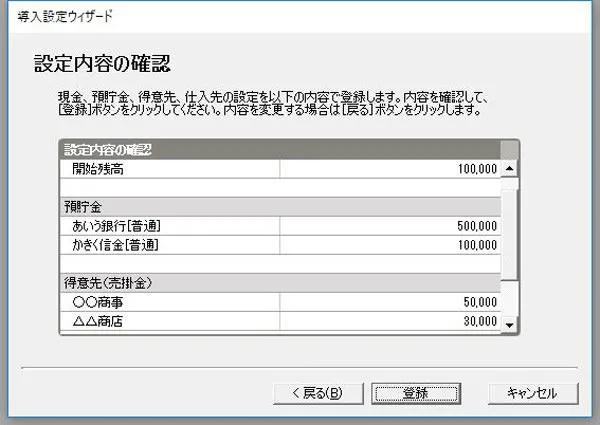

最後に設定内容を確認してください。

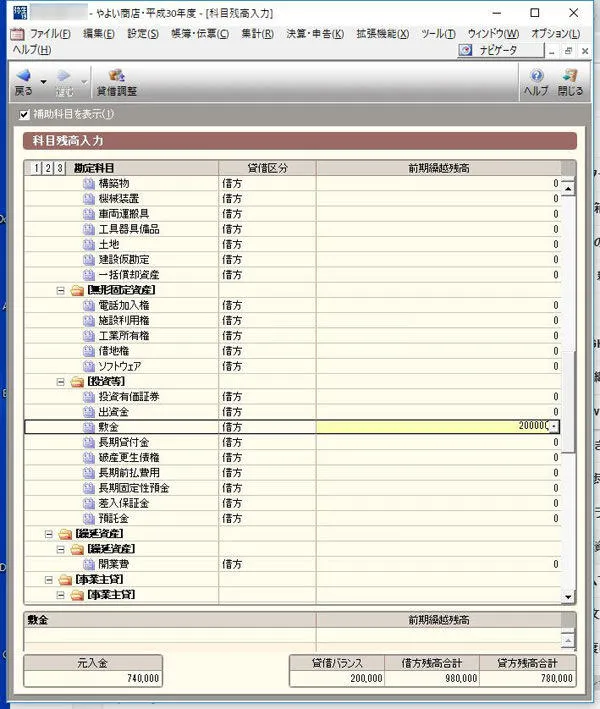

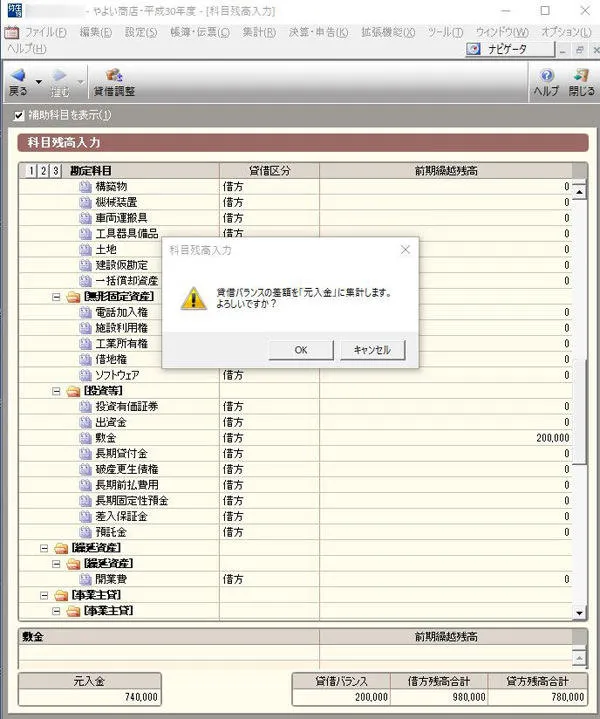

科目残高の登録

導入設定ウィザードの4項目以外のものについては、科目残高の登録画面で登録していきます。例えば敷金が200,000円あったときには、勘定科目「敷金」へ200,000円を入力します。

- ※デスクトップ版「弥生会計」の画面を使用しています

このときに、借方(左側)に属する勘定科目の総合計と貸方(右側)に属する勘定科目の総合計とは一致しなければならないという簿記のルールがあります。

期首残高の勘定科目別の説明で「元入金」勘定でバランスをとるといいましたが、「やよいの青色申告」ではこのように科目残高入力画面の「貸借調整」ボタンをクリックすることで、自動的に元入金の残高を調整して借方と貸方の金額が一致するように設定してくれます。

クラウド申告ソフト「やよいの青色申告 オンライン」でも同様に、1月1日時点の残高を設定します。

「やよいの青色申告 オンライン」では、1月1日開始時点での残高がどうしてもわからない場合は、そのまま取引入力を開始し、取引入力後にその日時点の残高を設定することで、期首残高を逆算して設定できる機能があります。

ちなみに開業したばかりの人は、開業時点の手元資金を期首残高として、申告ソフトに登録します。

多くの人が戸惑いがちな期首残高の扱いも、確定申告ソフトを使えばこのように非常にかんたんに設定できますので、オススメです。

photo:Getty Images

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

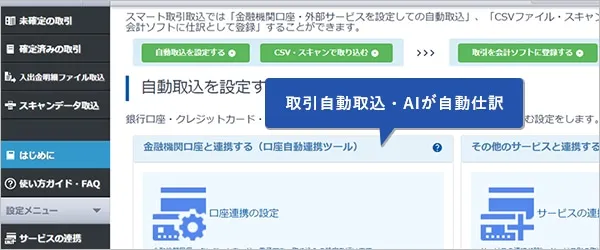

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

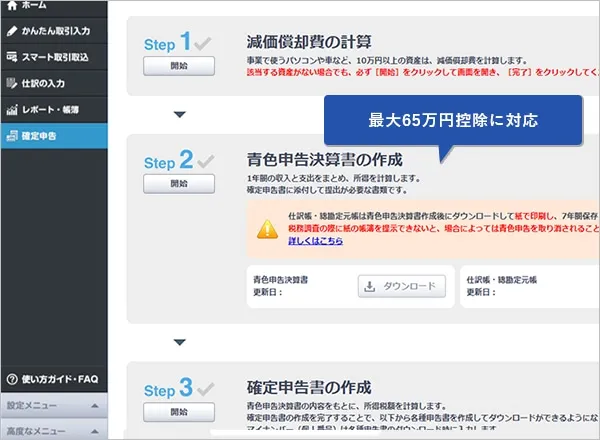

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の執筆者宮原 裕一(税理士)

「宮原裕一税理士事務所」代表税理士。弥生認定インストラクター。

弥生会計を20年使い倒し、経理業務を効率化して経営に役立てるノウハウを確立。経営者のサポートメンバーとして会計事務所を営む一方、自身が運営する情報サイト「弥生マイスター」は全国の弥生ユーザーから好評を博している。