青色事業専従者給与と配偶者控除はどちらが得?節税効果の違いを解説

執筆者: 渕上聖也

更新

一見違いがよく分からない「青色事業専従者給与」と「配偶者控除」。節税対策として個人事業主ならばぜひ利用したい制度ですが、お互いにメリット・デメリットが存在するため、どちらを適用させれば得になるのかを知っておいて損はありません。今回はこのふたつに加え、扶養控除と配偶者特別控除の違いも含めて、節税効果を比較してみようと思います。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

POINT

- 青色事業専従者給与は「支払い」、他は「控除」

- 青色事業専従者給与は「必要経費を増加させる」仕組み

- 配偶者(特別)控除は「所得控除を増加させる」仕組み

青色事業専従者給与、配偶者控除などの概要を知っておこう

いきなり固有名詞がたくさんが出てくると混乱してしまうので、最初に各項目を整理しておきましょう。

1.青色事業専従者給与

事業者は、「生計を共にする配偶者・その他の親族」に給与や借入金利息を支払ったとしても、必要経費にすることは原則できません。ただし、以下の要件を満たしていれば参入することができます。

- 届出書を提出していること

- 算入しようとする年の3月15日までに届出が必要。

- 事業に専従していること

- その年を通じて6カ月を超える期間、事業に従事している必要があります。

- 労務の対価として相当であること

- 支払う金額が、仕事内容・性質・提供の程度に見合っているか。

この特例を、「青色事業専従者給与」と呼びます。

2.配偶者控除

控除を受けようとする配偶者の合計所得金額が、38万円以下である場合に適用される控除

3.配偶者特別控除

控除を受けようとする配偶者の年間の合計所得金額が38万1円から76万円未満の配偶者については、配偶者特別控除の対象となります。

4.扶養控除

納税者と生計を共にする親族を扶養する場合、所得を控除する制度。2.の配偶者控除と同様、合計所得金額が38万円以下であることが要件となります。また、結婚すると、適用されるのは配偶者(特別)控除となります。

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色事業専従者給与は「支払い」、他は「控除」

この4つのうち、1の青色事業専従者給与のみ「支払い」で、他の3つは「控除」である点に注目してください。

これはつまり、青色事業専従者給与は必要経費の扱いとなり、実際に給与を支払う必要が出てくるということです。逆に他の3つは、実際に給与を支払う必要がありません。

似て非なる対照的な制度ではありますが、青色事業専従者給与の届出を行い支給してしまうと、配偶者控除や扶養控除は受けられなくなってしまいます。この点には重々お気をつけ下さい。(※同様に、扶養控除と配偶者(特別)控除も同時に受けることはできません。)

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色事業専従者給与と配偶者控除、どちらが得?

さて、個人事業主として気になるのは、青色事業専従者給与と配偶者(特別)控除、どちらを適用すれば得するのかということ。

先ほども述べた通り、

青色事業専従者給与は「必要経費を増加させる」仕組み。

配偶者(特別)控除は「所得控除を増加させる」仕組み。

いずれにしても課税所得額が減るため、節税につながっているというロジックです。

配偶者控除額38万円の所得控除増加で済む節税額であれば、青色事業専従者給与を活用した方がいいでしょう。

しかし、例えば青色事業専従者給与として年間400万円を支払ったとすると、配偶者側から見れば給与支払いを受けていることになりますので、逆に税負担が生じる可能性が出てきます。

ややこしいですが、その際に103万円以下の支給であれば所得税を課税されることはなく、100万円以下であれば住民税も免除されます(*)。逆に130万円以上の場合、自分で年金や健康保険料を払うことになり、141万円以上の場合、配偶者(特別)控除すらも適用されなくなります。

つまり、メリット・デメリットをまとめると以下のようになります。

青色事業専従者給与

- メリット

- 専従者に支給した額だけ、所得の圧縮が可能となる。

- デメリット

- 所得圧縮のため専従者に多くの額を支給すると、専従者に税金支払いの負担が生じる可能性が出てくる。

⇒専従者は受けた支払いの分だけ税金を支払わなければならなくなりますが、仮に年間38万円を超える給料を支払う場合は、所得税を払ったとしても、住民税を払ったとしても、青色専従者給与のほうがおトクです。

配偶者(特別)控除

- メリット

- 控除制度なので、配偶者は税負担を気にしなくて済む。

- デメリット

- 配偶者控除で38万円の所得控除が発生するだけ(配偶者特別控除の場合は、所得額によって控除額が変動)で、節税できる規模としてはかなり小さい。

⇒配偶者の税負担がないためローリスクですが、そもそもの節税レベルは低いと言えます。

あなたの事業にはどちらの制度が有効でしょうか?ぜひ一度検討してみてください。

- (*)東京都23区の場合(2015年9月現在)(編集部注)

photo:Thinkstock / Getty Images

【個人事業主におすすめ】無料から使える弥生のクラウド青色申告ソフト

青色申告ソフトなら簿記や会計の知識がなくても青色申告できる

青色申告ソフトを使うことで、簿記や会計の知識がなくても青色申告をすることができます。

今すぐに始められて、初心者でもかんたんに使える弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの青色申告 オンライン」は、初年度無料で使い始められ、無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルで迷わず使えるデザイン

「やよいの青色申告 オンライン」は、初心者にもわかりやすいシンプルなデザインで迷わず使うことができます。日付や金額などを入力するだけで、青色申告に必要な複式簿記の帳簿と貸借対照表などの書類が作成できます。

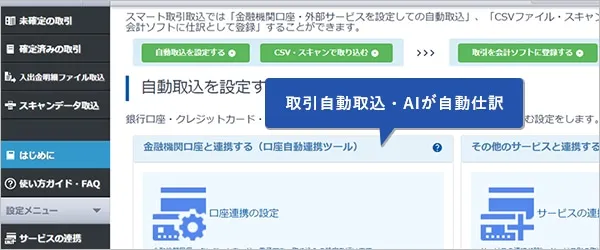

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

「やよいの青色申告 オンライン」は、

銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

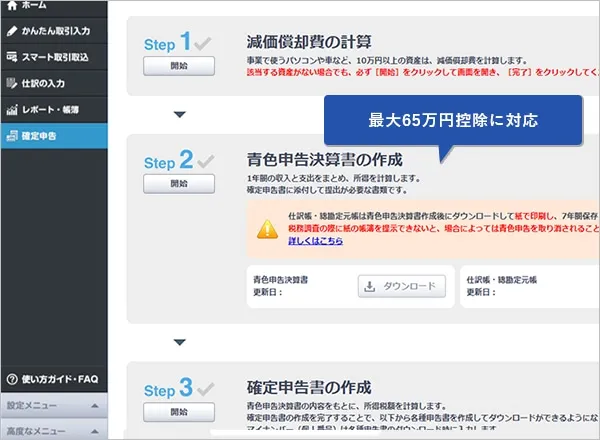

確定申告書類を自動作成。e-Taxに対応で最大65万円の青色申告特別控除もスムーズに

「やよいの青色申告 オンライン」は、画面の案内に沿って入力していくだけで、青色申告決算書や所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。青色申告特別控除の最大65万円/55万円の要件を満たした資料の作成もかんたんです。またインターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

「やよいの青色申告 オンライン」に日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

この記事の執筆者渕上聖也

1982年生まれのフリーライター/エディター。『TABILABO』『HRナビ(リクルート)』『ガイアックスソーシャルメディアラボ』などのWebメディアを中心に執筆しています。また、ヘンテナプロジェクトというユニットの代表を務めています。詳しくは個人ブログへどうぞ。書評や映画評、社会時評など気ままに更新しています。お仕事の依頼はFacebookからどうぞ!