電子帳簿保存法に中小企業はどう対応すれば良い?ポイントを解説

監修者: 小林祐士(税理士法人フォース)

更新

電子帳簿保存法の改正内容は、中小企業にも大きな影響を及ぼすものです。しかし、「対応しなければ」と思っていても、日々の業務が忙しく、なかなか業務フローの見直しを進められていない事業者もいるかもしれません。

電子帳簿保存法への対応はこれまでは任意でしたが、2024年1月以降は一部の対応が完全義務化となりました。そこで本記事では、改正電子帳簿保存法にどのように対応すれば良いのか、中小企業向けに詳しく解説します。また、猶予措置についても併せて紹介しますので、参考にしてください。

【法人向け】人気のおすすめ会計ソフト(クラウド)【弥生会計オンライン】資料ダウンロード

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

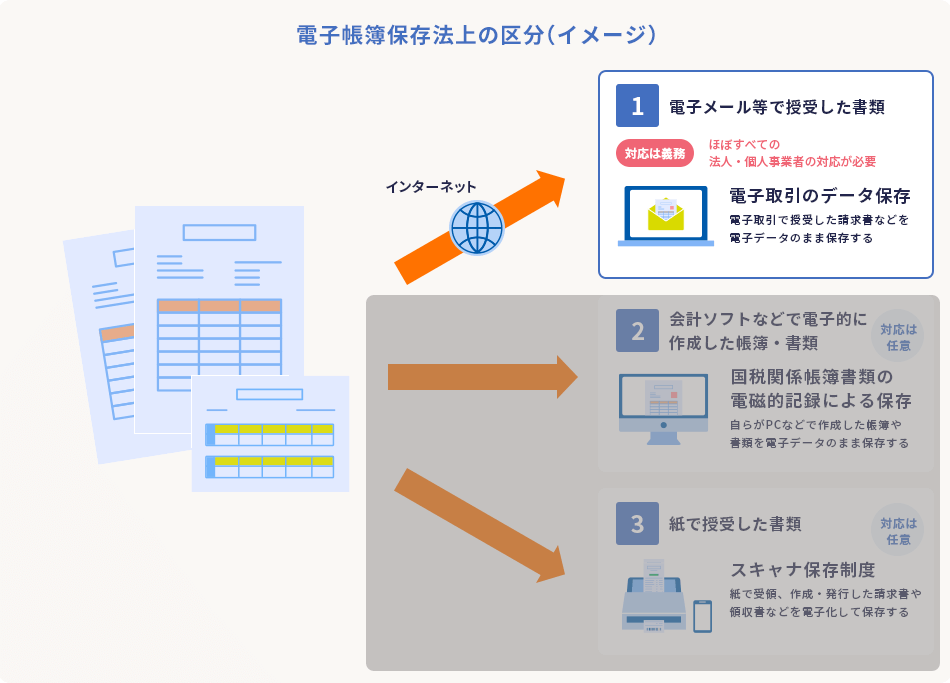

電子帳簿保存法の3つの区分

電子帳簿保存法は、電子計算機を使用して作成している国税関係帳簿書類については、一定の要件の下で電磁的記録等による保存等が認められ、電子取引により授受した取引情報については、電磁的記録により保存しなければならない法律です。保存区分として「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」の3つに分けられており、電子データで保存する場合の要件が定められています。まずは、それぞれの区分の概要について見ていきましょう。

電子取引のデータ保存は、2024年1月1日以後の電子取引から完全義務化されているので、ほぼすべての事業者は対応が必要です。

【義務】電子取引のデータ保存

電子取引のデータ保存は、電子取引を行った場合の保存区分です。電子取引とは、メール添付の請求書や、ECサイトのマイページからダウンロードした領収書のように、データとして書類の授受を行うことです。このような書類は、すべて電子取引データ保存の要件を満たす形でデータのまま保存しなければいけません。電子取引データ保存は、中小企業や個人事業主でも対応が必須です。

【任意】国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)とは、パソコンなどで最初から電子的に作成した帳簿や書類をデータのまま保存することをいいます。対応するかどうかは任意ですが、電子帳簿保存法に対応した会計ソフトなどを使用して帳簿を付けている場合は、対応しやすいでしょう。

なお、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の国税関係帳簿の保存には、「優良な電子帳簿」と「優良以外の電子帳簿(その他の電子帳簿)」の2種類があります。優良な電子帳簿保存は満たすべき要件が多い反面、青色申告をする個人事業主は、e-Taxもしくは、優良な電子帳簿保存をすることで最大65万円の青色申告特別控除の適用を受けられます。

そのほかにも「優良な電子帳簿」で特例国税関係帳簿が要件を満たしている電子帳簿として「作成・保存している」に該当して、あらかじめ届出書を提出することで、後からその電子帳簿に関連する過少申告が判明しても過少申告加算税が5%軽減される制度の適用を受けることができるといったメリットがあります。

【任意】スキャナ保存

スキャナ保存は、紙で受け取った書類や、紙で作成した書類の控えを電子的に保存する際の保存区分です。対応は任意です。

スキャナまたはスマートフォンなどでの撮影によって書類をデータ化しますが、その際に解像度やヴァージョン管理など、さまざまな要件を満たす必要があります。そのため、スキャナ保存に対応した書類保存システムなどを利用するのがおすすめです。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

中小企業が電子帳簿保存法に対応しないとどうなる?

電子帳簿保存法に定められた区分のうち、スキャナ保存と電子帳簿等保存は任意ですから、対応しなくても罰則はありません。一方、電子取引のデータ保存はほぼすべての事業者に対して義務化されています。

電子取引のデータ保存に対応していないからといって、直ちに罰せられることはありませんが、不正などがある場合は、重加算税の10%加重といったペナルティを受ける可能性があります。

また、会社法では、会計帳簿等を適正に保存していない場合、100万円以下の過料に処すると定めています。電子的に書類を保存する場合も、適切な形式で保存しなければいけません。電子取引のデータ保存の要件を満たす形で保存を行いましょう。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子取引のデータ保存の要件

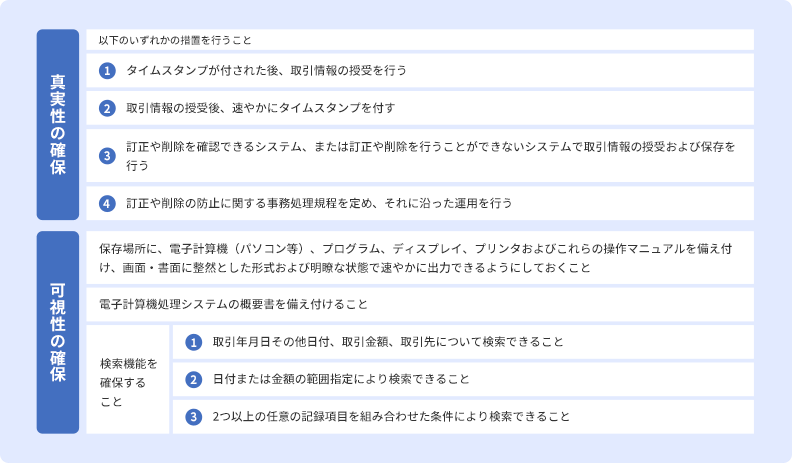

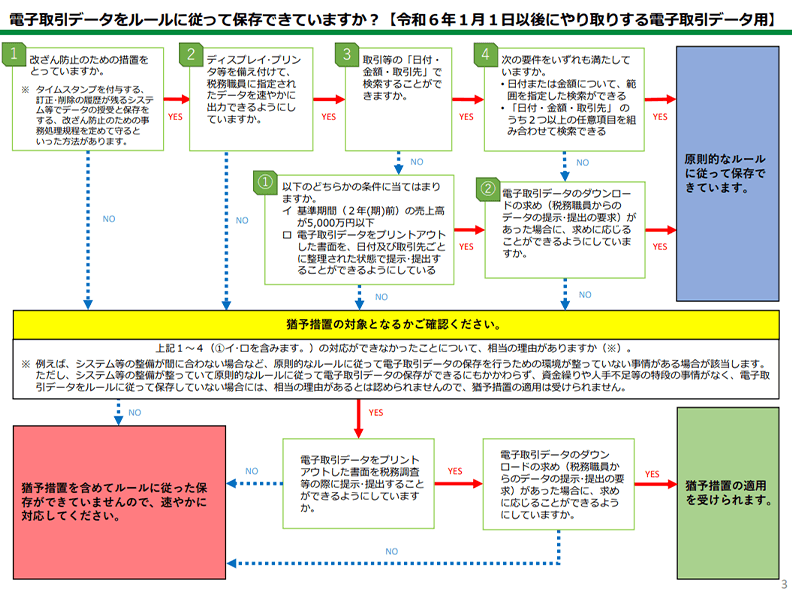

完全義務化されている電子取引のデータ保存については、満たすべき要件が決められています。電子取引のデータ保存は、原則として「真実性の確保」と「可視性の確保」の2つを満たした形で行わなければいけません。それぞれの具体的な要件や、要件を満たす方法について見ていきましょう。

真実性の確保

真実性の確保とは、データが改ざんされないための措置を取ることです。保存されているデータが、取引先から送られた後に変更されていると、正しい経理処理ができません。そこで、改ざん防止措置を取ることが求められています。

真実性の確保の方法は、2つに大別できます。1つは、タイムスタンプの付与や訂正・削除の履歴を残せるシステムを利用する方法、もう1つは、訂正や削除の防止に関する事務処理規程を定めてそれに沿って運用する方法です。

電子帳簿保存法の電子取引区分に対応できるシステムには、真実性の確保につながるタイムスタンプの付与や改ざん防止といった機能が搭載されています。しかし、システムの導入には一定の予算や労力が必要です。

一方、事務処理規程は社内で作成してそれに沿った運用を行うもので、出費はありません。事務処理規程のサンプルは、法人と個人事業主別に国税庁の「参考資料(各種規程等のサンプル)」に用意されているので、こちらを参考にしながら自社に合った規程を定めて運用することが可能です。

ただし、事務処理規程は定めておくだけでなく、それに沿った実務を行う必要があります。担当者に規程を周知し、不適切な処理が行われないようにしましょう。

可視性の確保

可視性の確保とは、保存されたデータを速やかに閲覧するための決まりです。ディスプレイやプリンターなどのデータを閲覧するための機器を備え付けておくことと、必要なデータを呼び出すための検索機能を満たすことが求められます。

なお、自社で開発したプログラムを利用する場合は、電子計算機処理システムの概要書を備え付ける必要もあります。

一般的な事業者であれば、通常、ディスプレイやプリンターは事務所内に用意されているでしょう。また、中小企業の場合、自社開発のプログラムを利用するケースも少ないと考えられます。そのため、多くの中小事業者のハードルになるのは検索機能です。検索機能は、原則として以下の3つの要件を満たすこととされています。

検索機能の要件

-

(1) 日付、金額、取引先のそれぞれの条件で検索ができる

-

(2) 日付または金額の範囲指定検索ができる

-

(3) 日付、金額、取引先のうち2つ以上の項目を組み合わせて検索できる

ただし、検索機能にも、複数の緩和措置が設けられています。税務調査などの際に、税務職員からのデータのダウンロードの求めに応えられるようにしてあれば、(2)と(3)を満たす必要はありません。

また、以下のいずれかに該当する事業者は、(1)を満たさなくても良いとされています。

日付、金額、取引先のそれぞれの条件で検索できる機能が不要とされる条件

- 前々年度の売上高が5,000万円以下(基準期間における売上高については、消費税及び地方消費税の額を除いた税抜金額で判断)の事業者

- 電子取引のデータをプリントアウトして、日付や取引先ごとに整理された状態で提示、提出できるようにしている事業者

自社が検索要件不要の条件を満たすかどうか、確認してみてください。なお、詳しくは後述しますが、真実性の確保と可視性の確保、すべての要件が不要となる猶予措置も別途設けられています。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

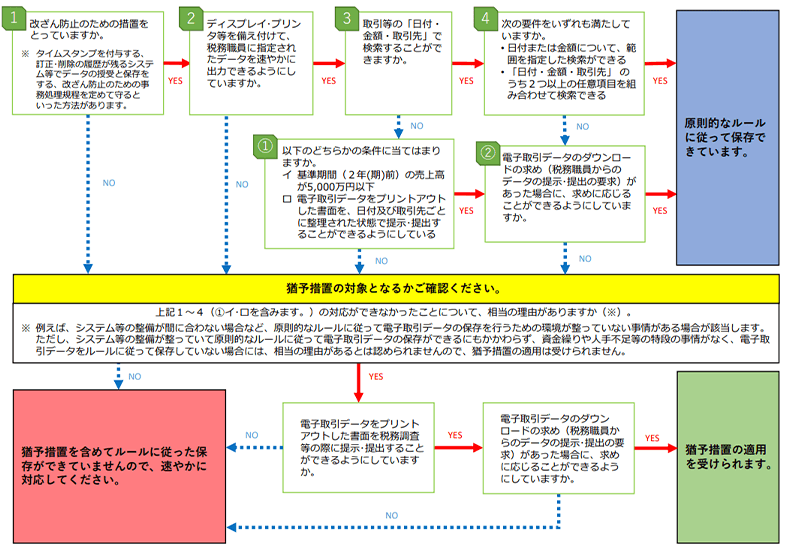

電子取引のデータ保存に関する猶予措置

電子取引のデータ保存が義務付けられたのは改正電子帳簿保存法が施行された2022年ですが、対応が難しい事業者のために、2023年12月31日までは宥恕措置が設けられていました。

宥恕措置が終了したことにより、2024年1月1日以降は電子取引のデータ保存が完全義務化されました。しかし、どうしても対応が難しい事業者に対して、2024年1月1日から新しい猶予措置が設けられています。該当する事業者は、改ざん防止や検索機能といった「可視性の確保」「真実性の確保」の両方を満たすことなくデータ保存が可能です。

ただし、電子取引のデータ保存自体は必要です。「保存時に満たすべき要件を満たさない形でデータ保存することが認められる」という措置である点に注意してください。

2024年1月1日以降、以下の2つの要件をどちらも満たす事業者は「電子取引のデータ保存要件をすべて満たさなくても良い」という猶予措置が適用されます。

保存要件を満たさないことについて、相当の理由があると税務署長が認める場合

電子取引のデータ保存を行うにあたって、要件を満たすのが難しい相当の理由があると所轄の税務署長が認めることが要件の1つです。

ただし、事前の申請や承認は必要ありません。猶予措置を受けられるだけの理由があるかどうかの判断は、現状、自社で行うことになります。税務職員から要件を満たしていないことについて指摘された際、理由を説明できるようにしておいてください。

「相当の理由」の具体例として、国税庁は以下のようなケースをあげています。

猶予措置を受けられる理由の例

- システム等の整備が間に合わない等の電子取引データの保存を行うための環境が整っていない

- 電子取引データの保存を行うための環境は整っているが、資金繰りや人手が不足していて対応ができない

このような場合、相当の理由があると認められるでしょう。反対に、要件を満たせるだけのシステムが導入されており、対応可能であるにもかかわらず、特別な事情なく対応を怠っている場合などは、相当の理由があるとは認められません。

税務調査などの際に、ダウンロードやプリントアウトなどの求めに応じることができる場合

猶予措置を受けるためのもう1つの要件は、税務調査などの際、税務職員からの以下の求めに応じられるようにしておくことです。

税務調査などの際に応じられるようにしておくこと

- 電子取引データの提示や提出の要求に応えられる

- 電子取引データをプリントアウトした書面を提示・提出できる

電子取引のデータは、「データのままの提示や提出」と「プリントアウトした書面の提示や提出」の両方に対応できなければいけません。データを単純に保存しておけば良いといっても、「保存したデータがどこにあるのかわからずに提示できない」といった状況では認められないといえます。

また、要件を満たす形でデータの保存を行えないのであれば、プリントアウトした書面を整理して提示できるようにしておかなければいけません。

」

」猶予措置がいつまで継続されるのかは、2024年2月現在では明らかになっていません。期限が区切られていないことから、一定期間は継続すると考えられますが、あくまでも速やかに対応するのが難しい事業者のための猶予であり、特例ではありません。猶予期間中に、順次改ざん防止や検索機能などの要件を満たせるよう、対応を進めていきましょう。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子取引のデータ保存方法

続いては、電子取引のデータを保存する方法をいくつか紹介します。それぞれ異なるメリットとデメリットがあるため、事業規模や現在の運用方法などに応じて選択してください。

対応している販売管理・請求書発行ソフトを使う

電子帳簿保存法の「電子取引のデータ保存」に対応した販売管理ソフトや請求書発行ソフトでは、電子取引のデータ保存要件を満たす形で書類のデータ保存が可能です。ソフトを使う方法は、自社で事務処理規程を設けたり、検索要件を満たすように保存方法を検討したりする必要がありません。保存後の管理も容易で、必要なデータをすぐに呼び出せます。

反面、導入にはコストがかかりますし、導入するソフトの種類によっては、業務フローの変更が必要です。

自社でシステムを開発する

自社で保存のためのシステムを開発すれば、現在の業務フローに最適な形でのペーパーレス化が可能です。しかし、多大なコストと労力を必要とします。

索引簿を作成して保存する

エクセルなどで索引簿を作成すれば、システムを導入しなくても、検索要件を満たすデータ保存が可能です。保存している書類の内訳をエクセルに転記して、検索や範囲検索、組み合わせ検索などができるようにしましょう。ただし、転記に手間がかかるという難点があります。

国税庁で索引簿のサンプルを公開しているので、活用してみるのも良いでしょう。

-

※国税庁:「参考資料(各種規程等のサンプル)

」(索引簿の作成例)

ファイル名で検索ができるようにする

電子取引データのファイル名に「日付、金額、取引先」を入れて保存し、ファイル名検索ができるようにする方法も認められます。

ただし、この方法を採用する前提条件として、税務調査などの際、税務職員の求めに応じてデータをダウンロードして提示・提出できるようにしておく必要があります。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子データと紙の書類が混在する場合はどうする?

2024年1月1日以降に電子取引を行った場合は、書類をデータのまま保存しなければいけません。一方、紙で受け取った書類は紙のまま保存しても問題ありません。これによって、電子データと紙の書類が混在する可能性が出てきます。

例えば、これまで領収書をファイリングして紙で保存していた企業があるとします。領収書の扱いを中心に説明をしていきます。

2024年1月1日以降は、通販サイトのマイページからダウンロードした領収書やメール添付された領収書はデータのまま要件に従った方法で保存することが必須です。

一方で、紙で受け取ったレシートや領収書は、スキャナ保存の要件を満たす形で電子的に保存するか、紙で保存することになります。システムの導入をしていない中小企業では、紙のまま保存する場合も多いでしょう。こうなると、データと紙、それぞれの形式で領収書などの取引書類が保存されることになります。

「◯年×月の領収書を確認したい」という場合、これまでは領収書の綴りを見ればそれだけで確認ができました。しかし、データと紙が混在していてどちらで保存されているかわからない場合は、紙のファイルとデータを保存してあるフォルダなどを両方チェックしなければいけません。保存場所が複数に分かれることで、データの正しい保管ができなかったり、紛失したりするリスクが高まる可能性もあります。

保存方法を電子と紙のどちらかに統一する

前述したような事態を防ぐには下記のように、受け取ったすべての書類を電子的に保存するか、すべてを紙で保存するかのどちらかに統一する方法があります。

すべての書類を電子的に保存する

すべての書類を電子的に保存するのであれば、紙で受け取った書類をスキャナ保存の要件を満たす形で電子化し、保存することになります。この場合は、スキャナ保存に対応した書類の電子化システムを活用するのがおすすめです。データで受け取った書類と紙で受け取った書類の両方をまとめて保存できるシステムを利用すれば、書類を一括管理できます。

紙の書類のスキャナ保存は、任意です。スキャンした紙の書類は原本を破棄できるので、保管スペースを削減できることや、検索などが容易で業務効率化につながることから、メリットが大きいと考えられます。とくに感熱紙のレシートなどは、文字が消えてしまわないようにするなど長期保管では気を付ける必要がありますが、レシートをスキャナ保存すればその心配はありません。現状の業務フローの見直しやシステムの導入といった初期コストはかかりますが、経理業務のDXやペーパーレス化につながります。

すべての書類を紙で保存する

書類を紙で保存する場合は、電子取引のデータをしたうえで別に、データを紙に印刷して保持することになります。電子取引の取引情報を紙に印刷して保存する場合でも、電子取引のデータ保存は必須ですから、要件に従って保存してください。データを削除することは違反になります。

これまで書類を印刷して保存していた事業者にとっては、従来のやり方を大きく変える必要がないというメリットがあります。反面、データ保存の要件は満たさなければならないため、二重に管理する手間がかかったり、紙の書類の保管スペースを維持しなければいけなかったりといった点もあります。

小売店やコインパーキングなど、紙の領収書・レシートが発行されるシーンはまだまだ数多くあります。データと紙の書類の混在にどのように対応するのか、事業者ごとに検討する必要があるでしょう。

どちらを軸にして管理をするのかを定め、自社に合った業務フローを定めることが大切です。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

中小企業も電子帳簿保存法への対応を進めよう

電子帳簿保存法によって、2024年1月1日以降は電子取引のデータ保存が完全義務化されています。猶予措置があるとはいっても、中小企業も必ず対応しなければいけないため、どの方法で要件を満たすのかを決めて実行しましょう。

対象の弥生製品をお使いのお客さまは、「スマート証憑管理」というサービスを無料でご利用いただけます。「スマート証憑管理」は、電子取引のデータ保存の要件を満たす形で書類の保存が可能です。

紙の書類のスキャナ保存やインボイス制度にも対応していて、会計ソフトや申告ソフトとの仕訳連携もできますから、業務効率化につながります。ぜひ、ご活用ください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

クラウド請求書サービスと証憑管理サービスなら、改正電帳法に対応

クラウド見積・納品・請求書サービスとクラウド証憑管理サービスは、法令改正に対応するのでおすすめです。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

また「Misoca」に関しては月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

今すぐ始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

見積書・納品書・請求書をテンプレートでキレイに作成

クラウド見積・納品・請求書サービス「Misoca」は見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。また適格請求書等保存方式(インボイス制度)に対応した証憑の発行も可能です。

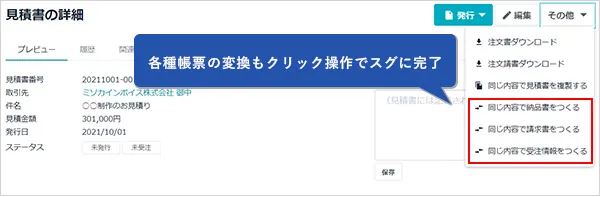

各種帳票の変換・請求書の自動作成で入力の手間を削減

「Misoca」は、見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。また固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。もう転記ミスや記載漏れの心配は必要ありません。

確定申告ソフトとの連携で請求業務から記帳までを効率化

「Misoca」で作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」は、電子帳簿保存法に対応!優良な電子帳簿に対応しています。しかも、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できますので、幅広く電子帳簿保存法に対応可能です。もちろん、自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。