フリーランスは開業届を提出すべき?開業届の書き方や提出方法を解説

監修者: 森 健太郎(税理士)

更新

働き方の多様化により、フリーランスとして仕事をする方も増えてきました。専業フリーランスのほか、副業でフリーランスとして働くケースも少なくありません。

では、フリーランスで仕事を始める場合、開業届は提出しなければいけないのでしょうか。また、フリーランスが開業届を提出すると、どのような影響があるのでしょうか。

本記事では、フリーランスが開業届を提出する必要性やメリット、注意点のほか、開業届の書き方についても解説します。

法人設立ワンストップサービスを利用して、オンラインで登記申請も可能。

サービス利用料金も電子定款作成も全部0円!個人事業主から法人成りを予定している方にもおすすめです。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

フリーランスは開業届を提出するメリットがある

フリーランスは開業届を提出しなくても特に罰則はありませんが、フリーランスとして事業を行うのであれば、開業届を提出するメリットは数多くあります。

フリーランスが開業届を提出するとどのようなメリットがあるのか、提出前に確認しておきましょう。

フリーランスが開業届を提出するメリット

- 青色申告で確定申告ができる

- 小規模企業共済に加入できる

- 屋号名義の銀行口座を開設できる

- 事業の証明ができる

青色申告で確定申告ができる

フリーランスが開業届を提出するメリットには、確定申告で青色申告ができるようになることがあげられます。

確定申告で青色申告を行えば、最大65万円の青色申告特別控除を受けることが可能になり、節税につながります。さらに、家族に支払う給与を経費にできることや赤字を3年間繰り越せたること、30万円未満の備品などを一括で経費計上できる(減価償却の特例)といったメリットがあります。

ただし、青色申告をする際には、複式簿記による記帳やe-Taxによる申請などの要件を満たす必要はあります。複式簿記は取引における原因と結果の2側面を記録できるもので、資産増加を表す「借方」を左側に、資産減少を表す「貸方」を右側に記載することで、お金の出入りだけでなく他の財産状況の把握も可能です。

お金の出入りのみを記録する単式簿記と比較して、複式簿記は構造が複雑なため難しそうだと感じる方もいるかもしれませんが、「やよいの青色申告 オンライン」などの確定申告ソフトを使えば、簿記の知識がなくても複式簿記帳簿を手軽に作成することが可能です。

なお、青色申告を行うには、開業届と併せて「青色申告承認申請書」の提出が必要です。

小規模企業共済に加入できる

フリーランスが開業届を提出するメリットには、小規模企業共済に加入できるようになることがあげられます。

小規模企業共済とは、フリーランスや小規模企業の経営者などが加入する、積み立てによる退職金制度です。小規模企業共済に加入する際は確定申告書の控えを提示しますが、事業を始めたばかりで確定申告をしていない場合は、開業届の控えを求められるため、開業届の提出が必要になります。

フリーランスには会社員のような退職金がありません。しかし、小規模企業共済に加入しておくことで、退職後の生活に備えることができるでしょう。小規模企業共済の掛金は全額が所得控除できるので、節税対策にもつながります。

屋号名義の銀行口座を開設できる

フリーランスが開業届を提出するメリットには、屋号名義の銀行口座を開設できるようになることがあげられます。

そもそも、フリーランスは仕事を請け負う際に使用する名義は、個人名でも屋号でも問題ありません。屋号とはフリーランスや個人事業主がビジネスを行う際に用いる名前のことで、法人における「会社名」のことです。

開業届に屋号を記載して提出すると、事業を行う際に屋号を使うことが可能になります。印象に残る屋号があれば、取引先や顧客に覚えてもらいやすくなります。

屋号付き口座は事業用であることが明確にわかるので、顧客や取引先からの信頼を得やすいというメリットもあるため、導入を検討してみましょう。

事業の証明ができる

フリーランスが開業届を提出するメリットには、事業の証明ができるようになることがあげられます。

開業届は、フリーランスとして事業を営んでいるという証明になるためです。

例えば、店舗やオフィスを借りるとき、金融機関へ融資を申し込むとき、子供の保育園を申し込むときなどに、開業届の控えを提出するよう求められるケースは少なくありません。

特に、開業したばかりで確定申告をしていない場合、開業届がなければ他に事業の証明になる書類がありません。創業融資を受ける可能性を考えても、開業届の提出は必須といえるでしょう。

フリーランスは開業届を提出する際に注意点がある

フリーランスが開業届を提出する際には、以下の点に注意が必要です。提出してから後悔しないよう、事前に知っておきましょう。

フリーランスが開業届を提出する際の注意点

- 失業保険を受給できなくなる

- 家族の被扶養者から外れてしまう場合がある

失業保険を受給できなくなる

フリーランスが開業届を提出する際の注意点として、失業保険を受給できなくなることがあげられます。

会社を退職して雇用保険の失業手当を受け取っていた場合は、開業届を提出すると給付を受けられなくなります。なぜなら失業手当は、再就職しようとする意志がある人に給付されるものだからです。

開業届を提出したということは自分で事業を開始したわけですから、再就職の意思がないと見なされ、失業給付を受けられなくなるため注意しましょう。

家族の被扶養者から外れてしまう場合がある

フリーランスが開業届を提出する際の注意点として、家族の被扶養者から外れてしまう場合があることがあげられます。

配偶者や親など、家族の健康保険の被扶養者になっていた場合は、開業届を出すと扶養から外れる可能性があります。被扶養者の条件は健康保険組合によって異なり、「収入または所得が一定額以下なら引き続き扶養に入れる」「開業届を提出したら収入にかかわらず扶養から外れる」などさまざまな要件があるためです。

健康保険の扶養を外れると、自分で国民健康保険に加入し、保険料を支払わなければなりません。もし被扶養者になっている場合は、開業届を提出する前に、家族の勤務先の健康保険組合などに確認しておきましょう。

※フリーランスや開業する方法については以下の記事を併せてご覧ください。

開業届には書き方のポイントがある

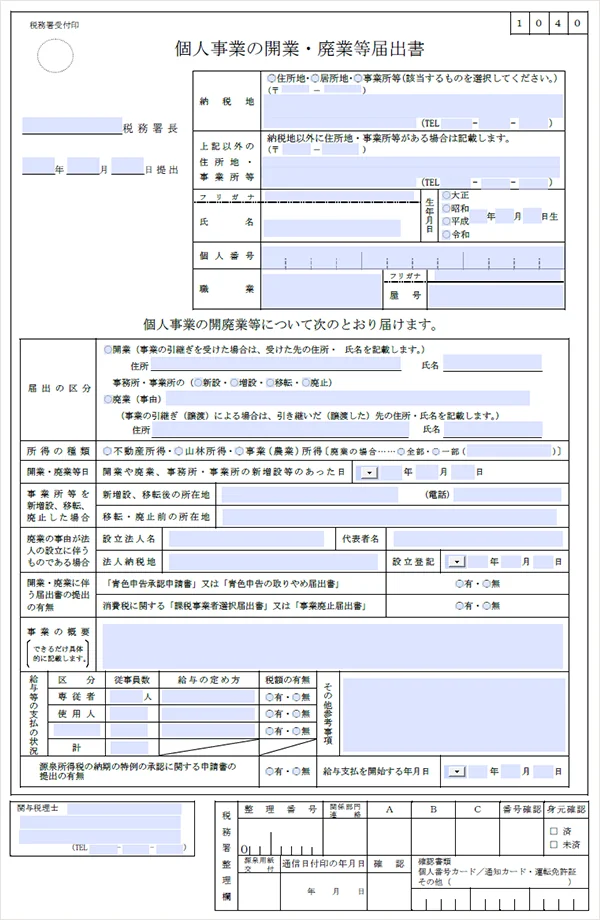

開業届には書き方のポイントがあります。開業届の用紙は、国税庁の「A1-5 個人事業の開業届出・廃業届出等手続」よりダウンロードできるほか、税務署窓口でも入手可能です。

」

」- 提出先・提出日

- 納税地を所轄する税務署名と、提出する日付を記載します。所轄の税務署は、国税庁の「国税局・税務署を調べる

」で確認できます。

- 納税地

- 納税地としたい場所の住所と電話番号を記入し、自宅住所なら「住所地」、店舗やオフィスなら「事業所等」を選択します。なお、「居住地」は、海外に住んでいるが活動場所が日本にある場合などが該当します。

- 上記以外の住所地・事業所等

- 自宅以外にオフィスや店舗、事業所などがある場合は、その住所と電話番号を記載します。なお、納税地を事業所等の住所にした場合は、自宅住所を書きます。

- 氏名・生年月日・個人番号

- 氏名と生年月日、マイナンバーをそれぞれ記入します。

- 職業・屋号

- 具体的な職業名を記載します。併せて、屋号を付けたい場合は屋号を記入します。屋号がなければ空欄で問題ありません。

- 届出の区分

- 「開業」に丸をつけます。

- 所得の種類

- 該当する所得に丸をつけます。フリーランスのほとんどは、「事業(農業)所得」です。不動産投資を行う場合には、「不動産所得」となります。

- 開業日

- 開業日を記載します。開業届は原則として、事業の開始から1か月以内に提出しなければならないため、開業届の提出日から1か月以内に設定するようにしましょう。

- 開業に伴う届出書の提出の有無

- 「青色申告承認申請書」など、開業届と一緒に提出する書類がある場合は、該当する欄の「有」に丸をつけます。青色申告をする場合は、開業届と併せて青色申告承認申請書も提出しておきましょう。

- 事業の概要

- これから始める事業について、できるだけ具体的に記入します。

- 給与等の支払い状況

- 開業時から従業員を雇用する場合は、人数や給与の支払い方(月給、日給など)を記載します。専従者の要件を満たす家族を雇用する場合は、「専従者」欄に記入しましょう。

また、従業員を雇うと原則として源泉徴収が必要になるため、「税額の有無」欄の「有」に丸をつけます。

開業届の提出にかかわらず、フリーランスは確定申告が必要な場合がある

開業届を提出していなくても、フリーランスは確定申告をしなければならない場合があります。

ここからは、フリーランスを本業で行っている場合と副業で行っている場合に分けて、確定申告が必要になるケースをご紹介します。以下のようなケースに当てはまる場合には、確定申告を忘れずに行うようにしてください。

フリーランスは、年間所得が48万円以上あると確定申告が必要になる

開業届を提出しているかどうかにかかわらず、フリーランスは年間の所得が48万円を超えたら確定申告が必要です。

所得とは、収入(売上)から必要経費を引いた金額のことです。もし年間所得が48万円以下なら、基礎控除の48万円を差し引くと課税所得がゼロになり所得税がかからないので、確定申告をしなくても問題ありません。さらに、事業所得が45万円以下の場合は、次年度の住民税も非課税になります。

ただし、フリーランスの場合、事業を営んでいる事実や売上高などを証明するために、確定申告の控えが必要になることがあります。また、取引先から支払われる報酬が源泉徴収されている場合は、確定申告を行うことで納めすぎていた税金が還付される可能性があります。そのため、所得額が低くても確定申告をした方が良いでしょう。

確定申告には、青色申告と白色申告の2種類があります。このうち、節税効果の高い青色申告ができるのは、開業届と青色申告承認申請書を提出している場合に限られます。開業届を提出せずに青色申告ができないと、効果的な節税ができない可能性があるので、提出を検討してみてください。

※青色申告と白色申告の違いについては以下の記事を併せてご覧ください。

副業の場合は、年間所得が20万円を超えると確定申告が必要になる

会社員などの給与所得者が副業でフリーランスをしている場合には、副業の所得が年間20万円を超えたら確定申告が必要です。

本業の勤務先で副業分もまとめて年末調整してもらえる場合には、書類に給与以外の所得として事業所得を記載します。なお、もし勤務先に副業を知られたくない場合には、個人で確定申告が必要になるため注意しましょう。

税務署への開業届の提出方法は3種類ある

開業届は、「税務署の窓口での書面提出」「郵送での書面提出」「e-Taxを利用したオンラインでの提出」という3種類の提出方法があります。

直接税務署に出向く場合は、開庁時間内に窓口で提出するほか、時間外収受箱への投函も可能です。開業届以外に、開業届のコピーとマイナンバーカードなどの本人確認書類が必要になります。

開業届の原本以外にコピーも提出するのは、提出時に受領印を押してもらい、開業届の控えとして保存するためです。郵送する場合にも、切手を貼った返信用封筒とともに開業届の控え(コピー)を忘れずに同封しましょう。

なお、e‐Taxでの提出には、マイナンバーカードとそれを読み取るためのICカードリーダライタ(またはマイナンバーカードの読み取りに対応したスマートフォン)、インターネット環境が必要です。

※開業届をオンラインや郵送で提出する方法については以下の記事を併せてご覧ください。

開業届と一緒に提出したほうがいい書類がある

開業届と一緒に提出したほうがいい書類があります。税務署に何度も提出をするのは手間がかかるので、必要に応じて書類を準備するようにしましょう。

| 書類名 | 提出が必要なケース | 提出期限 |

|---|---|---|

| 青色申告承認申請書 | 確定申告で青色申告を行う場合 | 青色申告をしようとする年の3月15日まで(その年の1月16日以後に開業した場合は開業日から2か月以内) |

| 青色事業専従者給与に関する届出書 | 青色事業専従者の要件を満たす家族従業員への給与を経費にしたい場合 | 青色事業専従者給与額を必要経費に算入しようとする年の3月15日まで(その年の1月16日以後に開業した場合や、新たに専従者を雇用することになった場合は、開業または雇用した日から2か月以内) |

| 給与支払事務所等の開設・移転・廃止届出書 | 従業員を雇う場合 | 事務所の開設日から1か月以内 |

| 源泉所得税の納期の特例の承認に関する申請書 | 源泉所得税の納付を年2回にまとめたい場合 | 定めなし |

| 適格請求書発行事業者の登録申請書 | インボイス制度に対応するために、適格請求書発行事業者になりたい場合 | 登録希望日の15日前まで |

中でも提出しておきたいのが、「青色申告承認申請書」です。青色申告承認申請書を提出すると、最大65万円の特別控除をはじめ、さまざまな節税メリットのある青色申告ができるようになります。

ただし、期限までに青色申告承認申請書を提出しないと、その年は青色申告ができなくなってしまいます。忘れないように、開業届と併せて提出しておくようにしてください。

会社員とフリーランスを掛け持ちする人の中には開業届を不要とする場合がある

会社員とフリーランスを掛け持ちする人の中には、開業届を不要とする場合があります。

事業かどうかは規模や反復性、継続性などから判断されます。副業としてのフリーランスは、収入が少なかったり単発的だったりするため、事業とは見なされない可能性があります。その場合、事業所得ではなく雑所得で白色申告をすることになり、青色申告は選択できません。

ただし、副業でも収入が大きかったり、安定して継続した売上が上がっていたりする場合には、事業所得として認められることがあります。副業が事業所得に該当するような規模であれば、開業届と青色申告承認申請書を提出して青色申告をした方が、節税面で大きなメリットがあるでしょう。

※会社員の開業については以下の記事を併せてご覧ください。

開業届は手軽に作成して提出する方法がある

フリーランスの開業手続きを手軽に行いたい場合は、「弥生のかんたん開業届」がおすすめです。「弥生のかんたん開業届」は、画面の案内に沿って必要事項を入力するだけで、個人事業主の開業時に必要な書類を自動生成できる無料のクラウドサービスです。パソコンでもスマホでも利用でき、開業届をはじめ、青色申告承認申請書や給与支払事務所等の開設届出書なども、スムーズに作成することができます。

また、開業後は、日々の帳簿付けや毎年の確定申告が必要になります。事業が本格的に動き出してから慌てることのないよう、開業のタイミングで会計ソフトや確定申告ソフトを導入しておくといいでしょう。

クラウド確定申告ソフト「やよいの青色申告 オンライン」なら、簿記や会計の知識がなくても、最大65万円の青色申告特別控除の要件を満たした青色申告の必要書類がかんたんに作成できます。

フリーランスになるなら開業届を提出して青色申告をしよう

フリーランスとして事業を始める際には、税務署に開業届を提出する必要があります。副業フリーランスでも、事業として見なされるような規模や継続性があれば、開業届の提出が必要です。

開業届を提出すると、最大65万円の特別控除が受けられる青色申告ができたり、屋号での銀行口座が可能になったりするといったメリットがあります。

開業届を提出する場合は、「弥生のかんたん開業届」などのクラウドサービスを活用すると、必要書類をスムーズに作成できます。また、節税メリットの高い青色申告を行うなら、「やよいの青色申告 オンライン」などの確定申告ソフトを使えば、簡単に複式簿記帳簿の作成が可能です。

フリーランスで働くなら便利なツールを活用して、節税対策をしっかり行っていきましょう。

【利用料0円】はじめてでもカンタン・安心な「会社設立」の書類作成はこちらをクリック

この記事の監修者森 健太郎(税理士)

ベンチャーサポート税理士法人 代表税理士。

毎年1,000件超、累計23,000社超の会社設立をサポートする、日本最大級の起業家支援士業グループ「ベンチャーサポートグループ」に所属。

起業相談から会社設立、許認可、融資、助成金、会計、労務まであらゆる起業の相談にワンストップで対応します。起業・会社設立に役立つYouTubeチャンネル会社設立サポートチャンネルを運営。