年末調整の保険料控除とは?計算の仕方や控除証明書などの必要書類をわかりやすく解説

更新

会社員などの給与所得者は、多くの場合その会社で健康保険や厚生年金保険といった社会保険に加入しています。その他にも民間の生命保険や地震保険に個人で加入している人は、これらの保険料で本人が負担したものが年末調整において所得控除の対象となり、適用されることで所得税や住民税の税負担を減らせます。

年末調整を行うのは従業員本人ではなく、勤務先の企業です。企業は、従業員が保険料控除を受けるために必要な書類を回収して適切に手続きを行わなければなりませんが、手続きに際して従業員本人が事前に書類を準備する必要があります。

本記事では、年末調整で所得控除できる保険料の種類や控除額の計算方法、保険料控除を受けるために必要な年末調整の手続きなどを解説します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

年末調整の保険料控除とは?わかりやすく解説

年末調整の保険料控除とは、従業員が1年間に支払った保険料の一部を所得から差し引くことができる所得控除の1つです。所得控除とは、所得税の課税対象となる所得から一定金額を差し引くことで、税率がかかる前の金額を少なくし、税負担を軽減するものです。保険料控除を適用すると、支払った保険料の全額または一部が所得から控除され、所得税や住民税を減らせます。

会社員などの給与所得者の場合、保険料控除の手続きは基本的に年末調整で行います。年末調整は、所得税の過不足を調整するために、従業員の勤務先である会社が行う手続きです。

給与所得者の所得税は、月々の給与から源泉徴収(天引き)され、勤務先の会社が本人に代わって納めています。しかし、源泉徴収されている所得税は概算なので、1年間の給与が確定した時点で会社が正しい税額を計算し、過不足を精算する必要があります。保険料控除の手続きはこの年末調整の際に行います。なお、自営業者など年末調整を行わない人は、確定申告により自分で保険料控除の手続きを行います。

年末調整で控除できる保険料は以下の4つです。

-

1.生命保険料控除

-

2.地震保険料控除

-

3.社会保険料控除

-

4.小規模企業共済等掛金控除

源泉所得税についてはこちらの記事で解説しています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

1. 生命保険料控除

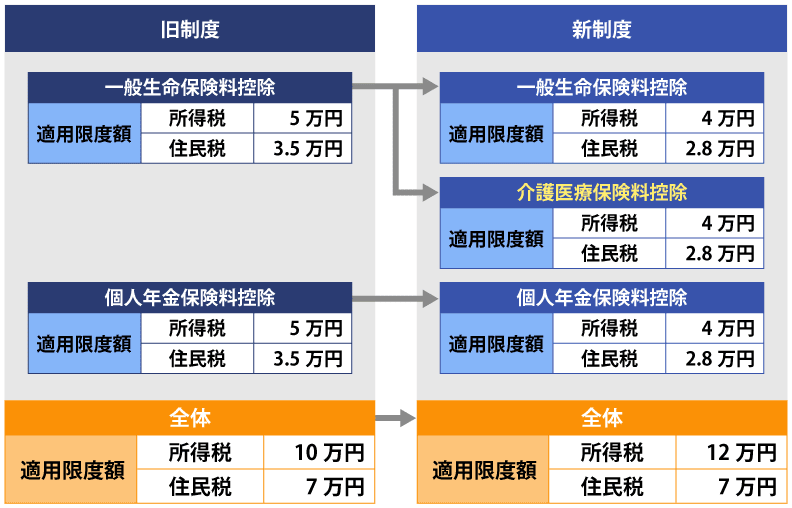

生命保険料控除とは、その年に支払った生命保険料の一部を所得から差し引くことができる制度です。この控除は、保険契約を結んだ時期によって「新制度」と「旧制度」に分かれます。新旧制度それぞれで対象となる保険の種類や控除額の上限が異なるため、契約時期に応じて適用される制度を理解することが重要です。

生命保険料控除制度の種類と適用限度額

生命保険料控除の「新制度」「旧制度」について

生命保険料控除には、「新制度」と「旧制度」があり、その適用差分は生命保険を契約した時期によります。

- 新制度:2012年1月1日以降に契約した生命保険が対象

- 新制度は、一般生命保険料、個人年金保険料、介護医療保険料に適用されます。控除限度額は3種類合計で、所得税が12万円、住民税が7万円です。

- 旧制度:2011年12月31日以前に契約した生命保険が対象

- 旧制度は、一般生命保険料、個人年金保険料に適用されます。控除限度額は2種類合計で、所得税が10万円、住民税が7万円です。

- ※旧制度に該当する保険契約でも、2012年以降に更新や転換、特約の中途付加などを行った場合、以後の保険料は新制度の対象となります。

生命保険料控除の対象になる保険の種類

生命保険料控除の対象になるのは、「一般生命保険料」「個人年金保険料」「介護医療保険料」の3種類です。

また、上記の保険に加入していても、新制度と旧制度では対象範囲が異なります。生命保険料控除の対象になる保険契約を、新制度・旧制度の制度ごとに詳しく解説します。

一般生命保険料控除の対象になる保険

3種類の対象保険のうち、個人年金保険料については新制度と旧制度で適用対象が異なるため注意が必要です。以下に、新制度と旧制度それぞれの対象範囲について詳しく解説します。

新制度

新制度は2012年1月1日以降に契約した保険が対象です。対象となる生命保険には、以下の保険などが挙げられます。

- 生命保険会社との保険契約

- 旧簡易生命保険契約

- 農業協同組合との生命共済契約 など

これらの保険契約では、生存または死亡により一定額の保険金が支払われるものが対象です。また、確定給付企業年金や適格退職年金契約も含まれます。新制度では、一般生命保険料、個人年金保険料、介護医療保険料の3種類が控除の対象で、それぞれの控除限度額を併せて最大で所得税が12万円、住民税が7万円まで控除されます。

旧制度

- 生存または死亡により一定額の保険金が支払われる保険契約

- 旧簡易生命保険契約

- 農業協同組合と締結した生命共済など

- 生命保険会社や損害保険会社などと締結した身体の疾病・障害の他、これらに類することに起因して保険金が支払われる保険契約の中で、医療費支払いの事由によって保険金等が支払われるもの

- 確定給付企業年金や適格退職年金契約

介護医療保険料控除の対象になる保険

介護医療保険料の控除は生命保険料控除に含まれており、2012年1月1日以降の契約分からが対象です。詳しくは後述しますが、生命保険料控除は以下の3つの区分に分けられたうえで、年間に支払う金額によっていくらが所得から控除されるのかが決定します。

- 一般生命保険料

- 介護医療保険料

- 個人年金保険料

新制度

生命保険会社や損害保険会社との保険契約、旧簡易生命保険契約、生命共済契約など、疾病や身体の障害などにより保険金が支払われる保険契約の中で、医療費支払いの事由によって保険金等が支払われる保険契約(がん保険や医療保険、介護保険など)

旧制度

なし

個人年金保険料控除の対象になる保険

新制度

生命保険のうち、年金(退職年金を除く)が給付される保険契約で、「年金の受取人が、保険料を支払う本人かその配偶者」「年金の支払いを受けるまでに、10年以上の期間にわたり定期的に保険料を支払う契約」「受取人の年齢が原則満60歳になってから年金の支払いが開始される、10年以上の定期または終身の年金」という要件を満たすもの

旧制度

新制度と同じ

生命保険料控除の計算の仕方

生命保険料控除の控除額は、1年間に支払った保険料の金額に応じて、以下のように計算されます。計算方法についても、新制度と旧制度で異なるため注意しましょう。

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間の支払保険料等 | 控除額 | 年間の支払保険料等 | 控除額 |

| 20,000円以下 | 支払保険料の全額 | 12,000円以下 | 支払保険料の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 | 12,000円超 40,000円以下 | 支払保険料等×1/2+6,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 | 32,000円超 56,000円以下 | 支払保険料等×1/4+14,000円 |

| 80,000円超 | 一律40,000円 | 56,000円超 | 一律28,000円 |

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間の支払保険料等 | 控除額 | 年間の支払保険料等 | 控除額 |

| 25,000円以下 | 支払保険料の全額 | 15,000円以下 | 支払保険料の全額 |

| 25,000円超 50,000円以下 | 支払保険料等×1/2+12,500円 | 15,000円超 40,000円以下 | 支払保険料等×1/2+7,500円 |

| 50,000円超 100,000円以下 | 支払保険料等×1/4+25,000円 | 40,000円超 70,000円以下 | 支払保険料等×1/4+17,500円 |

| 100,000円超 | 一律50,000円 | 70,000円超 | 一律35,000円 |

-

※国税庁「No.1140 生命保険料控除

」、東京都主税局「個人住民税の所得控除

」を基に作成

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

2. 地震保険料控除

地震保険料控除とは、その年に支払った地震保険料のうち、一定額を所得から控除できる制度です。2006年の税制改正により従来の損害保険料控除は廃止されましたが、経過措置として2006年12月31日までに契約した満期返戻金のある契約期間が10年以上の長期損害保険(2007年以降に契約変更がないもの)については、その保険料が地震保険料控除の対象です。

地震保険料控除の対象となる保険

地震保険料控除の対象となる保険には、主に以下の2つがあります。

地震保険料:火災保険とセットで契約する地震保険にかかる保険料です。火災保険とセットで契約しますが、地震保険料控除の対象となるのは、地震保険部分の保険料のみで、火災保険の分を足した合計額ではありません。地震や津波、噴火などの自然災害に対する備えをしている場合に、その保険料の一部を所得控除として申請できます。

旧長期損害保険料:2006年12月31日までに契約された満期返戻金のある10年以上の長期損害保険の保険料です。これらの保険契約は2007年以降に変更がない場合に限り、地震保険料控除の対象となります。この経過措置により、以前から加入している長期損害保険の保険料も一定額を所得から控除できます。

災害に備えた保険に加入している場合、地震保険料控除に適用できる保険料を把握しておけば、所得税や住民税の負担を軽減できます。地震保険料控除の対象となる方は、控除対象の保険料をしっかりと確認し、忘れずに申告しましょう。

地震保険料控除の計算の仕方

地震保険料控除の控除額は、下記のとおりです。地震保険料と前述した旧長期損害保険料では、計算方法が異なるため注意しましょう。

| 区分 | 年間の支払保険料の合計 | 控除額 |

|---|---|---|

| 地震保険料 | 50,000円以下 | 支払金額の全額 |

| 50,000円超 | 一律50,000円 | |

| 旧長期損害保険料 | 10,000円以下 | 支払金額の全額 |

| 10,000円超 20,000円以下 | 支払金額×1/2+5,000円 | |

| 20,000円超 | 15,000円 | |

| 地震保険料・旧長期損害保険料両方がある場合 | 地震保険料・旧長期損害保険料それぞれの方法で計算した金額の合計額(最高50,000円) |

-

※国税庁「No.1145 地震保険料控除

」

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

3. 社会保険料控除

社会保険料控除とは、1年間に納付した社会保険料が所得から控除される制度です。企業に勤めているサラリーマンなど、給与収入を得ている労働者の場合、給与から天引きされる社会保険料は年末調整の必要がありません。

また、従業員自身の社会保険料だけではなく、配偶者や親族の社会保険料を納付した場合や、国民保険料などを1年以内に前納した場合、過去の保険料をまとめて納付した場合も、社会保険料控除が適用されます。

控除対象となるのは主に以下を含む14種類の保険料です。納付した、または給与などから源泉徴収された社会保険料の全額が控除されます。

- 健康保険料(健康保険、国民健康保険)

- 年金保険料(国民年金、厚生年金保険)

- 労働保険料(労災保険、雇用保険)

- 介護保険料

- 国民年金基金・厚生年金基金等の掛金

- 後期高齢者医療保険料

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

4. 小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合に適用される所得控除の総称です。具体的には、以下に対する掛金が対象です。

- 小規模企業共済

- 個人型確定拠出年金(iDeCo)

- 企業型確定拠出年金(企業型DC)

- 障害者扶養共済制度の掛金

その年に支払った全額が所得から控除されることにより、税負担が軽減されます。上記の中でも小規模企業共済は、所得税減税の他にも退職金の準備や貸付制度が備わっており、一般のサラリーマンよりも社会保険の恩恵を受けにくい経営者や個人事業主が、社会保障の不足を補えるように設立された制度です。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整の保険料控除で必要となる書類

年末調整で保険料控除を受けるためには、従業員が保険料の控除証明書を準備し、給与所得者の保険料控除申告書とともに提出します。以下では、各書類の概要と具体的な手続きについて詳しく解説します。

保険料の控除証明書

保険料の控除証明書は、年末調整で保険料控除を受けるために必要です。控除証明書は、各保険会社から毎年10月ごろに送付されますが、場合によっては電子交付が行われることもあります。

控除証明書には、その年に支払った保険料の金額が記載されており、これを基にして各従業員が控除額を計算し、証明書を添付した「給与所得者の保険料控除申告書」が提出されます。ただし、国民健康保険料や後期高齢者医療保険料については、控除証明書の添付は不要です。

給与所得者の保険料控除申告書

給与所得者の保険料控除申告書は、年末調整の際に会社に提出する必要がある書類です。この申告書は、会社側で用意し従業員に配布されることが多いですが、国税庁のホームページからもダウンロードできます。

従業員は保険料の控除証明書に基づいて各種保険料の金額を申告書に記入し、必要な控除証明書を添付のうえ会社に提出することで、年末調整がスムーズに進みます。国税庁の公式サイトには記載例も掲載されています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整での保険料控除の手順

給与所得者の保険料控除は、基本的に年末調整で手続きを行います。保険料控除の対象となる保険に加入している人のもとには、毎年10月ごろに、保険会社から保険料控除証明書が送られてきます(最近は電子データでの交付など、ペーパーレス化が少しずつ進んでいます)。

年末調整の時期になったら、企業は以下の手順で控除の申請を行います。申告書に記入する内容は保険料控除証明書で確認できます。

-

1.従業員に「保険料控除申告書」を配布

-

2.従業員に申告書を記入してもらう

-

3.保険料控除証明書の原本と申告書を回収する

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

【Q&A】年末調整の保険料控除に関するよくある質問

年末調整で保険料控除を適用するにあたり、従業員から寄せられることの多い質問をまとめました。従業員から質問があった場合は、適切に対処するようにしましょう。

年末調整時に保険料控除証明書を紛失したら?

年末調整で保険料控除を適用するには、保険会社から送付された保険料控除証明書の原本が必要です。

従業員が「保険料控除証明書を紛失してしまった」という場合は、発行元に依頼すれば再発行(または、電子データでの再交付)してもらえます。従業員本人から、発行元である保険会社に再発行を依頼するよう伝えてください。

年末調整時に保険料控除の漏れやミス、申告忘れがあったときは?

年末調整で従業員が申告した内容に漏れやミスがあったときや、保険料控除の申告を忘れたときは、期限内であれば正しい内容で再提出してもらいましょう。

もし、年末調整の期限に間に合わない場合は、従業員本人が確定申告をすることで、保険料控除が適用されます。

年の途中で転職した場合の年末調整はどうする?

年の途中で転職した場合は、新しい勤務先で年末調整を行うことになります。中途入社した従業員に関しては、以前の勤務先から受け取った源泉徴収票を、年末調整の必要書類と共に提出してもらいましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整の保険料控除をミスなく行うため、給与計算ソフトの導入を

年末調整で所得控除が適用できる保険は、生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除の4種類に分けられますが、実際はその中にもさらに細かな種類があり、年間の支払い額のうちどのくらいが控除されるかもそれぞれ異なります。

年末調整では、従業員の保険料控除などを企業が手続きする必要もあり、煩雑な作業が多く発生します。さらに、年末調整で適用される控除は、保険料控除だけではありません。実際に所得控除が適用される要件は、保険料控除を含めて15種類にものぼるため、数多くの書類を従業員から回収しなければならず、一人ひとりについて税額計算などを行う必要があります。

年末調整にかかる業務を効率化するには、給与計算ソフトの導入がおすすめです。弥生のクラウド給与計算ソフト「弥生給与 Next」は、給与計算業務に必要な機能を網羅し、給与・賞与計算、社会保険、年末調整に必要な計算業務を自動化できるうえ、給与支払報告書の電子提出にも対応しています。自社に合った給与計算ソフト・サービスを活用して、年末調整業務を効率良く進めましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。