源泉所得税とは?計算方法や税率、納付方法などをわかりやすく解説

更新

個人の所得にはその金額に応じて、事業者が給与や報酬からあらかじめ差し引く所得税がかかります。事業者が源泉徴収した所得税は、年末調整で各従業員の事情などを加味したうえで確定されます。

本記事では、源泉所得税の概要や源泉徴収の対象となる主な所得、所得税の計算方法、源泉所得税の納付手続き、年末調整による年間の所得税額の計算方法について解説します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

源泉所得税とは、源泉徴収する所得税のこと

「源泉所得税」とは、給与や報酬などを支給する事業者が支給額から一定額を徴収し、国に納付する所得税のことです。

通常、納税義務者は年に一度、確定申告で年間の所得と納税額を申告して納税しますが、特定の所得については、事業者が支給額から税額を源泉徴収し、納税者に代わって国に納付することが義務付けられています。

所得税や復興特別所得税を源泉徴収して国に納付する義務がある者は、「源泉徴収義務者」と呼ばれます。

源泉徴収義務者となる事業者

源泉徴収義務者となる事業者は、法人および個人事業主など、給与や報酬を支給する際に源泉徴収を行う義務がある者を指します。具体的には、法人や個人事業主の他にも、学校や官公庁、人格なき社団・財団なども源泉徴収義務者に該当します。

ただし、1人あるいは2人の家政婦・家政夫(家事使用人)にだけ給与を支給している個人は、その給与・退職金については、源泉徴収が義務付けられていません。また、弁護士や税理士などに、報酬・料金を支払う場合も左記源泉徴収が義務付けられていない個人については、これら一定の報酬・料金については、源泉徴収する必要はありません。

新たに源泉徴収義務者になる場合は、所轄の税務署長宛に「給与支払事務所等の開設届出書」の提出が求められます。ただし、「個人事業の開業等届出書」を提出した場合は、給与支払事務所等の開設届出書は必要ありません。

源泉所得税は所得税の納付手段のひとつ

源泉所得税は所得税の納付手段のひとつで、給与・報酬・利子・配当などの支給者がその支払額から一定額を差し引き、所得税を納めるしくみです。源泉所得税は給与や報酬、利子、配当など、一部の所得に対して適用される税金であり、事業者が支給額から一定額を差し引いて所得税を納めるしくみです。事業者には納税が義務付けられているため、毎月または半年に一度、国に納付しなければなりません。

その一方で、個人事業主や不動産所得者などは、所得税を自ら申告して納税する「申告納税」によって納めます。申告納税の対象には、給与所得に加え、事業所得、不動産所得、譲渡所得、一時所得、雑所得など、さまざまな所得が含まれます。これらの所得について、個人は年に一度、確定申告期間中に所得を申告し、税額を算定して納付します。このしくみは「申告所得税」とも呼ばれ、納付方法には即納や振替納税、延納などの選択肢があります。

源泉所得税と年末調整(給与所得の場合)

事業者は、1年間の給与が確定した時点で各従業員の正しい所得税額を計算しますが、納めすぎていれば従業員に還付し、不足していれば追加徴収します。この一連の手続きが年末調整です。

源泉所得税はあくまで概算であり、年間の所得にかかる所得税は、1月~12月の1年間の給与支給額が確定しない限り、正確な税額は不明です。したがって、従業員の給与や賞与から源泉徴収した所得税について、1年の終わりに年末調整を行う必要があります。

その一方で、報酬や料金の源泉所得税については、事業者を中心とした支給者が年末調整を行う必要はありません。その代わりに、源泉所得税と正しい納税額との調整は、報酬や料金を受け取った本人が確定申告によって行います。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉所得税の徴収が必要となる主な所得

所得税の源泉徴収が必要となる所得の範囲は、事業者が報酬や料金などを支給する対象が、個人であるか法人であるかによって異なります。また、従業員に支給する給与や賞与などは源泉徴収の対象で、業務内容によっては社外の個人に支払う場合もあります。

「個人に支給する/支払うもの」は以下のとおりです。

- 従業員に支給する給与、賞与、退職金

- 原稿料や講演料

- 弁護士、公認会計士、司法書士など特定の資格者に支払う報酬・料金

- プロスポーツ選手やモデル、外交員などに支払う報酬・料金

- 映画や演劇、テレビ出演等の報酬・料金や、芸能プロダクションを営む個人に支払う報酬・料金

- 宴会での接待にあたるコンパニオンなどに支払う報酬・料金

- 役務の提供にあたり一時的に支払う契約金(プロ野球選手の契約金など)

- 広告宣伝のための賞金や馬主に支払う競馬の賞金 など

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年間を通した所得税計算の流れ

事業者が行う従業員の所得税計算は、月々の給与や賞与を基に年間を通して計算され、年末調整によって確定します。必要書類の回収から源泉所得税の徴収、所得税額の確定、給与への反映までの手順に沿って進めていきましょう。

1. 「給与所得者の扶養控除等(異動)申告書」を回収する

各従業員から、毎年その年の最初の給与支給日の前日までに、「給与所得者の扶養控除等(異動)申告書」を回収します。これは、税額表における甲欄・乙欄の判定や、扶養人数を確認するために必要な提出書類です。新卒入社、中途入社、既存の従業員を問わず、最初の給与支給日前日までに回収しなければなりません。

パートやアルバイトでも、他の勤務先に「給与所得者の扶養控除等(異動)申告書」を提出済みの場合を除き、基本的に提出が求められます。

2. 月々の給与と賞与から源泉所得税を徴収する

各従業員に月々の給与や賞与を支給する際に、所定の源泉所得税を徴収します。源泉所得税の金額は、従業員の社会保険料控除後の給与の課税支給額(賞与の場合は、前月の給与から社会保険料を控除した課税支給額)や、扶養親族等の数に応じて税額表により計算します。

原則として、翌月10日までに全従業員分の源泉所得税を(給与支払事務所が複数ある場合には、その事務所ごとに)まとめて国に納付することが、事業者を中心とした支給者の義務です。

3. 年末調整関連の書類を回収する

年末が近づいてきたら、従業員に対して年末調整に必要な書類の提出を依頼します。必要書類は以下のとおりです。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書

- 保険料控除証明書(民間の生命保険や地震保険に加入している従業員)

- 給与所得者の保険料控除申告書

- 国民年金保険料控除証明書(子供の国民年金等を支払った従業員)

- 小規模企業共済等掛金払込証明書(iDeCoに加入している従業員)

- 住宅借入金等特別控除申告書と年末残高等証明書(住宅ローン控除を受ける従業員。ただし、初年度は本人による確定申告が必要)

- 前職の源泉徴収票(年内に中途入社した従業員や、新卒入社でその年にアルバイトをしていた従業員)

従業員全員が提出する書類と、該当する従業員のみが提出する書類に分かれるため、注意が必要です。

4. 年間支給額を確定させる

12月の給与額と賞与額が決まると、各従業員の年間支給額がわかります。年間支給額が確定したら、給与支給額の合計や社会保険料額、源泉徴収した所得税額などを確認しましょう。

5. 年末調整で所得税額を確定させる

確定した1年間の課税支給額と社会保険料額、従業員から提出された年末調整関連の書類を基に、年末調整を行います。各従業員が納めるべき正確な所得税額を決定することが、年末調整の役割です。

6. 所得税の過不足税額を給与に反映させる

確定した年間の所得税額と、これまでに源泉徴収した所得税額を照らし合わせ、差額がある場合は過不足額を精算します。多くの場合は12月の給与支給時に、多く徴収していた場合は還付を行い、不足していた場合は追加徴収を行います。

例えば、確定した所得税額が20万円で、源泉徴収した所得税額が22万円の従業員の場合、多く徴収していた2万円分が還付される金額です。

給与明細には、このような還付金を「年末調整還付」、追加徴収する場合は「年末調整徴収」として記載します。その他、「年末調整過不足額」として同じ欄に書くことも可能です。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉所得税の計算方法

従業員に支給する給与や賞与、退職金から差し引く源泉所得税と、社外の個人に支払う報酬・料金から徴収する源泉所得税とでは、税額の計算方法が異なります。それぞれの計算方法を理解しておきましょう。

月々の給与から徴収する源泉所得税の計算方法

月々の給与から徴収する源泉所得税は、「給与所得の源泉徴収税額表(月額表)」を用いて計算します。具体的な手順は以下のとおりです。

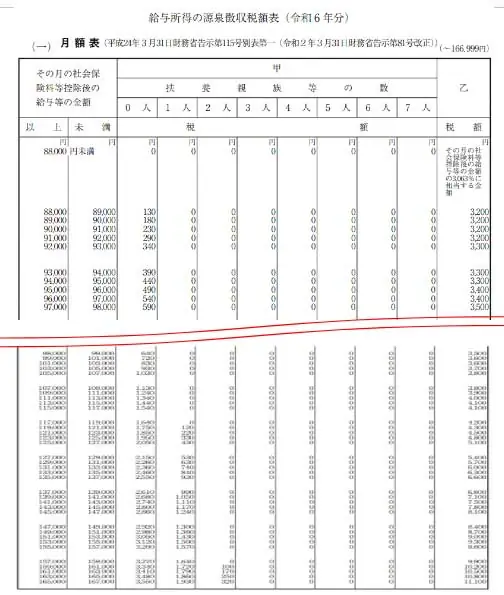

引用:国税庁「給与所得の源泉徴収税額表(令和6年分)」

-

1.課税支給額を確定する

基本給や残業手当、各種手当などの合計額から、欠勤控除や遅刻早退控除などの金額を差し引き、課税支給額を求めます。なお、課税支給額に非課税交通費は含まれません。

-

2.課税支給額から社会保険料を除く

課税支給額から社会保険料を差し引きます。

-

3.源泉所得税額を求める

「2」で計算した金額を、国税庁が公表する「給与所得の源泉徴収税額表(月額表)」に照らし合わせて、源泉所得税の金額を計算します。

源泉徴収税額表には甲欄と乙欄があり、「給与所得者の扶養控除等(異動)申告書」を提出している従業員は甲欄、提出していない従業員は乙欄を参照します。

さらに、甲欄には「扶養親族等の数」の欄があります。課税支給額から社会保険料を差し引いた金額を「その月の社会保険料等控除後の給与等の金額」に当てはめて、「扶養親族等の数」別に定められた源泉徴収税額を確認できれば、容易に税額を求めることが可能です。

例えば、課税支給額から社会保険料を差し引いた金額が20万円で、扶養親族がいない従業員の甲欄適用の源泉所得税は4,770円になります。

なお、給与計算を電子計算機などの事務機械により処理している場合、源泉所得税額を財務省が告示する計算式で求められる特例が設けられています。この特例によって求めた税額と、税額表で求めた税額に差額が生じたとしても、年末調整で正しい税額の精算が行われます。

賞与から徴収する源泉所得税の計算方法

賞与から徴収する源泉所得税の額は、源泉徴収税額表の「賞与に対する源泉徴収税額の算定率の表」を用いて計算します。

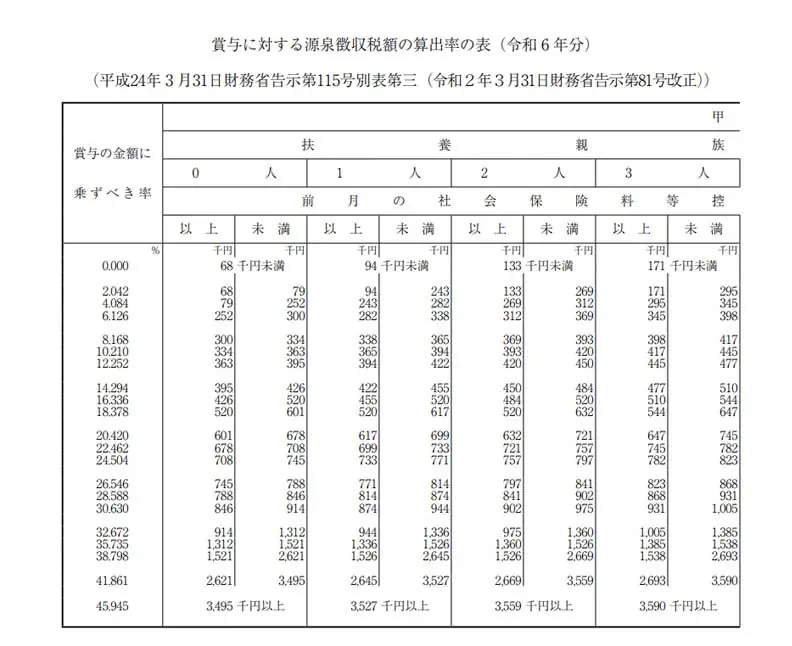

引用:国税庁「賞与に対する源泉徴収税額の算出率の表(令和6年分)」

-

1.賞与月の前月の給与から社会保険料を差し引く

賞与支給月の前月の課税支給額から、社会保険料を差し引きます。給与の場合と同様に、課税支給額に非課税交通費は含みません。

-

2.税率を確認する

「1」で計算した金額を「賞与に対する源泉徴収税額の算定率の表」に当てはめて、「賞与の金額に乗ずべき率」の欄を確認します。これが、賞与に対する源泉所得税の税率です。

-

3.源泉所得税額を求める

与支給額から社会保険料等を差し引いた金額に「2」の税率を掛け、賞与の源泉所得税額を求めます。1円未満の端数が出た場合は切り捨てとします。例えば、賞与支給月の前月の課税支給額から社会保険料を差し引いた金額が20万円で、扶養親族がいない場合の税率は4.084%です。

退職金から徴収する源泉所得税の計算方法

退職金の源泉所得税額は、給与や賞与とは別に計算・納付します。退職金から源泉徴収する所得税の計算方法は、以下のとおりです。なお、退職金については、所得税の他に住民税もあわせて控除した後の金額を従業員に支払います。

-

1.課税される退職所得金額を計算する

課税退職所得金額の計算式は以下のとおりです。

課税退職所得金額=(退職金額-勤続年数に応じた退職所得控除額)÷2

なお、勤続年数に応じた退職所得控除額は、勤続年数20年を境に計算方法が異なります。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数(80万円に満たない場合には80万円) |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

引用:国税庁「No.1420 退職金を受け取ったとき(退職所得)」

-

2.所得税額を計算する

計算した課税退職所得金額を基に、退職金にかかる所得税額を求める計算式は以下のとおりです。

退職金にかかる所得税額=課税退職所得金額×所得税率-控除額

なお、所得税率と控除額は以下のとおりです。

| 課税退職所得金額 | 所得税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

引用:国税庁「退職金と税」

報酬・料金などから徴収する源泉所得税の計算方法

報酬・料金などから徴収する源泉所得税の金額は、原則として報酬・料金額の10.21%です。ただし、同一の個人における1回の支給額が100万円を超える場合、100万円を超えた部分に対する税率は20.42%となります。

この場合の報酬・料金額は、原則として消費税込みの金額です。しかし、請求書などで本体価格と消費税の額が明確に区分されている場合は、消費税抜きの金額のみを源泉徴収の対象としてもかまいません。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

源泉所得税の納付手続き

源泉所得税は原則、翌月10日までに「窓口納付」「電子納税」「コンビニ納付」「クレジットカード納付」のいずれかの方法で手続きができます。

源泉所得税の納付期限

源泉所得税は原則として、給与や報酬などを支給した月の翌月10日までに国に納付しなければなりません。しかし、給与(会社の場合は役員報酬も含む)を支給する人数が常に10人未満である事業所の場合は、特例として半年分の源泉所得税をまとめた納付も可能です。

この特例を適用するには、あらかじめ「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出する必要があります。なお、特例の対象は、給与と一部の報酬(税理士報酬など)のみです。

源泉所得税を期限までに納めないと、ペナルティとして不納付加算税の対象になります。ただし、過去1年間滞納がなく、納付期限から1か月以内に納付した場合など、不納付加算税が免除される救済規定もあります。

源泉所得税の納付方法

源泉所得税を納付するには、「窓口納付」「電子納税」「コンビニ納付」「クレジットカード納付」の4つの方法があります。

- 窓口納付

- 税務署・金融機関の窓口に納付書を持参し、現金で納付します。

- 電子納税

- e-Tax(国税電子申告・納税システム)を利用した自動引き落とし、またはインターネットバンキング経由で納付します。

- コンビニ納付

- 税務署が発行するバーコード付き納付書、または国税庁のWebサイトから出力したQRコードを、コンビニエンスストアに持参して納付します。

- クレジットカード納付

- 「国税クレジットカードお支払サイト」から、クレジットカードで納付します。税額に応じた手数料がかかる点に注意しましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整による年間の所得税額の計算方法

源泉所得税に関連して、毎年の年末時期に事業者が行う手続きが年末調整です。年末調整では、事業者が従業員の給与から徴収した所得税と、本来支払うべき所得税の金額を計算して差額を調整し、納税額を確定させます。年末調整は以下の手順で進めていきましょう。

1. 年末調整関連の書類を回収する

まず、前年の年末調整時に提出された当年分の扶養控除等申告書を従業員に渡し、変更などがあれば訂正して再提出してもらいます。また、翌年分の扶養控除等申告書を配布し、記入後に回収します。さらに、必要に応じて従業員から提出してもらう書類もあります。

翌年分の扶養控除等申告書は、翌年1月分の給与計算時までの提出で問題ありませんが、提出漏れがないよう前年度の修正と併せて提出してもらうのが一般的です。

年末調整関連の書類の準備は10月末ころから始め、11月中旬~下旬にはすべての書類を回収できることが望ましいでしょう。記入ミス等による再提出も考えられるため、余裕を持って期限を設定することがおすすめです。

年末調整の流れについてこちらの記事で解説しています。

2. 年間の給与額・給与所得を確定させる

1月1日~12月31日に支給する給与と賞与の金額を合算して、1年分の給与の合計額を確定させます。この年間給与等に、給与所得控除と所得金額調整控除を適用した金額が給与所得です。

3. 所得控除額と課税所得金額を確定させる

従業員から提出された年末調整書類を基に、各従業員が受けられる控除の種類と控除額を確認します。給与額から所得控除額を差し引いた金額が課税所得です。

年末調整で適用できる所得控除は、以下のとおりです。

- 基礎控除(年間所得2,400万円から段階的に縮小される。年間所得が2,500万円を超える場合は対象外)

- 社会保険料控除

- 扶養控除

- 配偶者控除または配偶者特別控除

- 生命保険料控除

- 地震保険料控除

- 寡婦控除

- ひとり親控除

- 小規模企業共済等掛金控除

- 障害者控除

- 勤労学生控除

基礎控除とは、すべての従業員に適用されます。

4. 所得税額を求める

課税所得金額に所定の税率を掛け、そこから控除額を差し引いた金額が所得税額です。

税率は以下のとおり、課税所得金額の範囲によって決められています。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

引用:国税庁「No.2260 所得税の税率」

5. 基準所得税額を求める

計算した所得税額から、税額控除の金額を差し引いた金額が基準所得税額です。代表的な税額控除には、住宅借入金等特別控除(住宅ローン控除)が挙げられます。

税額控除についてこちらの記事で解説しています。

6. 1年間で支払うべき所得税額を確定させる

基準所得税額と復興特別所得税額をたした金額が、最終的に納税する所得税額となります。復興特別所得税額は所得税額に対する付加税で、2013~2037年の各年分の基準所得税額の2.1%を、所得税と併せて納付するものです。

1年間で支払うべき所得税額の計算式は以下のとおりです。

支払うべき所得税額=基準所得税額+復興特別所得税額(基準所得税額×2.1%)

ただし、令和6年分に限り定額減税が実施され、基準所得税額から定額減税を控除します。そして、その控除後の金額に復興特別所得税率を乗じて復興特別所得税額を計算します。

7. 源泉所得税額との過不足額を還付・追加徴収する

計算した1年間で支払うべき所得税額と、源泉徴収税額の累計額の差額が過不足額です。令和6年分には、復興税を掛ける前に定額減税が適用されるため、税額を計算する際にこの点も考慮しましょう。

過不足を調整した結果、源泉徴収税額の累計額が支払うべき所得税額より多い場合は、納めすぎた差額分を従業員に還付します。反対に、源泉徴収税額の累計額が支払うべき所得税額より少ない場合は、不足額を従業員から追加徴収します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

正しい源泉所得税計算には給与計算ソフトがおすすめ

源泉所得税の徴収と納付は、すべての事業者の義務です。従業員を雇用している企業はもちろん、社長だけの1人会社であったとしても、社長に対する役員報酬から源泉徴収が必要になります。

源泉徴収した所得税は、事業者が責任を持って国に納付しなければなりません。さらに、給与や賞与から源泉徴収した所得税に関しては、1年間の給与支給額が確定した年末に、年末調整を行う必要があります。

源泉所得税の徴収・納付をミスなくスムーズに行うには、給与計算ソフトの導入がおすすめです。弥生の給与計算ソフト「弥生給与 Next」は、給与計算業務に必要な機能を網羅し、給与・賞与計算、社会保険、年末調整を確実にできるうえ、給与・賞与明細や源泉徴収票のWeb配信にも対応しています。自社に合った給与計算ソフトを活用して、給与や源泉所得税の計算を効率よく進めましょう。

- ※「QRコード」は株式会社デンソーウェーブの登録商標です。

- ※2024年11月時点の情報を基に執筆しています。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。