年末調整の準備はどこから始める?必要な書類や流れについて解説

更新

企業にとって、年末調整は毎年の重要な業務です。ただ、年に1度の業務ということもあり、担当者の中には、年末調整の準備はいつ、どこから始めればいいのか、戸惑う人も多いのではないでしょうか。年末調整は取り扱う書類も多岐にわたるうえ、役員や従業員への告知や書類の配布・回収、控除額・税額の計算など、煩雑な作業が多く発生します。年末調整をスムースに進めるには、全体の流れや必要書類を把握し、しっかりと事前準備をしておくことが大切です。

本記事では、年末調整の準備や手続きの流れ、必要な書類などについて解説していきます。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

年末調整とは所得税の過不足を調整する手続き

年末調整とは、企業が1年の終わりに行う手続きで、給与所得者の正確な所得税の額を算出し、納税の過不足を調整する作業です。企業の役員や従業員の所得税は、給与や賞与から源泉徴収(天引き)され、従業員に代わって企業が国に納税します。

しかし、給与や賞与から源泉徴収される所得税は、あくまで概算であって、1年分の所得税を確定させるために、年末においてその精算作業が必要です。そのため、企業は1年間(1月1日から12月31日まで)の給与が確定した時点で、正確な所得税額を計算し、源泉所得税との差額を調整します。源泉徴収された所得税が本来の所得税より多かった場合は、その差額を従業員に還付し、少なかった場合は追加で徴収が必要です。

この一連の手続きが年末調整と呼ばれ、多くの給与所得者は、年末調整によってその年の納税が完了します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整の流れ

通常、年末調整の準備は10月下旬ごろからスタートします。年末調整の過程では、多くの書類のやり取りや作業が必要となります。手続きがスムーズに進められるように、全体の流れを把握しておきましょう。

1. 各種申告書の配布と回収

年末調整業務は、必要書類の配布と回収から始まります。書類の中には、企業が配布して従業員に記入を依頼する書類と、該当する従業員が自分で準備して企業に提出する書類があります。年末調整の対象になる従業員を確認し、各種申告書をはじめとした必要書類を、漏れのないように提出してもらいましょう。

11月中旬から11月下旬ごろには必要書類を回収できるように、ゆとりを持った締め切りを設定します。同時に、書類の書き方などについて、従業員からの問い合わせに対応できる体制を整えておくことも大切です。

2. 年末調整の計算

12月に給与や賞与の総額が決まったら、その年の給与支払額と各種控除額を計算し、その年に支払うべき税金(年調年税額)を求めます。次に、年調年税額と源泉徴収税額を比較して従業員が所得税を多く払っていた場合はその差額を還付し、少なかった場合は追加で徴収を行います。

3. 申告書類の作成と提出

源泉徴収票、法定調書合計表、給与支払報告書などの書類を作成し、それらを税務署や市区町村へ提出する必要があります。書類の提出期限は、翌年1月31日(土日祝の場合は翌平日)です。

また、源泉徴収票については、従業員本人への発行も行います。年末調整に関連する業務としては、源泉徴収が必要な報酬・料金を支払った際に、支払調書の作成と税務署への提出も必要になります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整に必要な書類

年末調整では、さまざまな書類を従業員から回収する必要があります。企業から従業員に配布し、記入を依頼する書類は、以下の3つです。

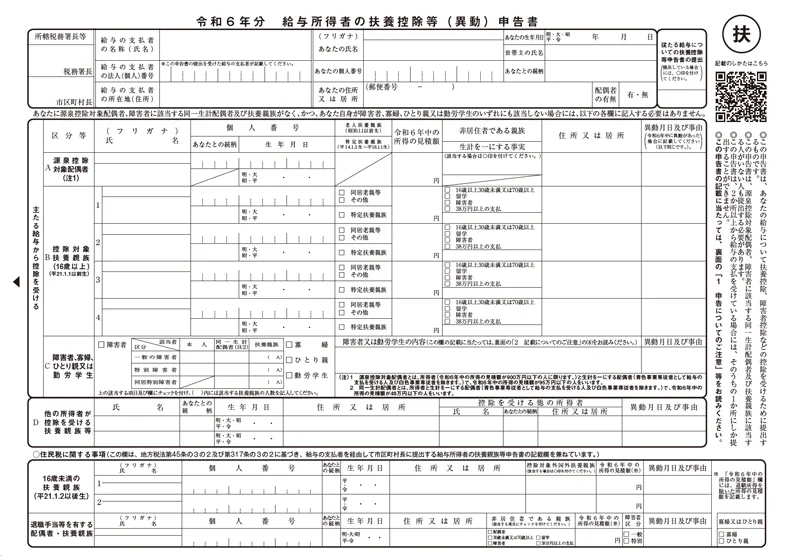

給与所得者の扶養控除等(異動)申告書

給与所得者の扶養控除等(異動)申告書(以下、扶養控除等申告書)は、年末調整において必須となる書類です。扶養控除等申告書を提出していない役員や従業員については、年末調整を行うことができません。

年末調整では、当年分と翌年分の扶養控除等申告書を従業員に渡します。当年分の申告書は、従業員がその年最初の給与を受け取る前日まで(多くの場合は前年の年末調整時)に記入したもので、当年の年末調整の計算に使用します。従業員によっては、記入時点とは状況が変わっているケースもあるため、当年分の内容に訂正や追記の必要がないかを確認のうえ、変更点がある場合は修正して再提出してもらいましょう。

翌年分の申告書は、翌年1月以降の給与から源泉徴収する所得税の計算に使用するものです。翌年1月分の給与計算をするまでに提出されていれば手続き上は問題ありませんが、提出漏れなどを防ぐために、他の必要書類と併せて配布するのが一般的です。

給与所得者の扶養控除等(異動)申告書

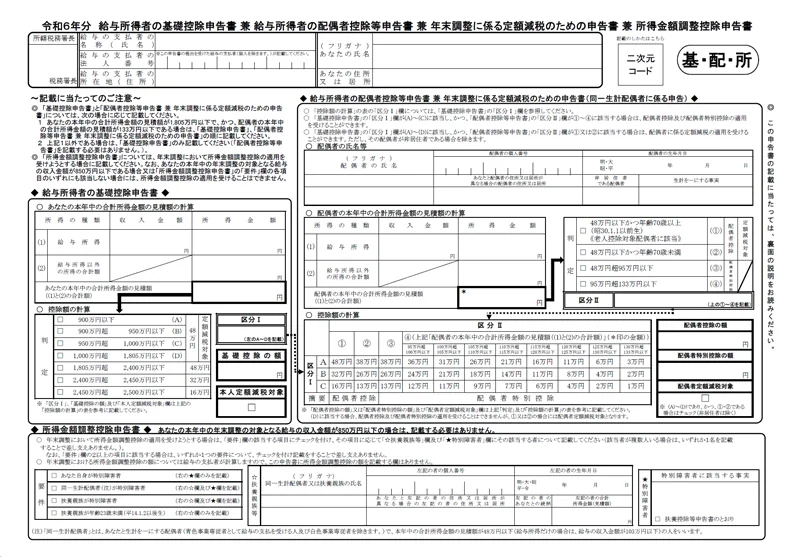

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得⾦額調整控除申告書(2024年分)

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得⾦額調整控除申告書は、「基礎控除」「配偶者控除・配偶者特別控除」「所得⾦額調整控除」の申告書が1つになった書類です。基本的に、すべての従業員に対して配布・回収が必要です。

なお、2024年(令和6年)分に関しては、「定額減税」の申告書が追加されている点に注意しましょう。該当箇所に漏れのないように記入が必要です。

定額減税についてはこちらの記事で解説していますので、参考にしてください。

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得⾦額調整控除申告書(令和6年分)

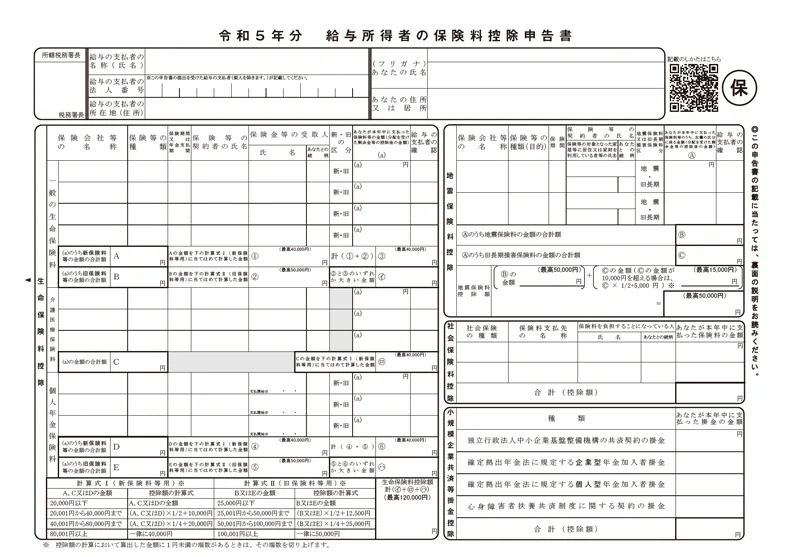

給与所得者の保険料控除申告書

給与所得者の保険料控除申告書(以下、保険料控除申告書)は、従業員がその年に支払った保険料の保険料控除を申告するために記入・提出する書類です。年末調整で申告できる保険料控除は、「生命保険料控除」「地震保険料控除」「社会保険料控除」「小規模企業共済等掛金控除」の4種類です。

給与や賞与から天引きされる社会保険料の他に支払っている保険料がなく、これらの保険料控除を申請しない従業員についても、控除の有無を確認するために、氏名と住所のみ記入して提出してもらう場合がありますが、提出そのものは不要です。

なお、保険料控除を適用する場合は、給与所得者の保険料控除申告書と併せて、保険料の支払いを証明する書類の提出も必要です。

給与所得者の保険料控除申告書

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

対象者から回収の必要がある書類

企業側から配布する書類の他に、該当する従業員から回収の必要がある書類もあります。どのような書類があるのか、次に見ていきましょう。

保険料の支払いを証明する書類

保険料控除を適用する従業員は、該当する保険料を支払ったことを証明する書類を企業に提出する必要があります。提出が必要な証明書は、主に以下の書類です。従業員から保険料控除申告書が提出された場合は、申告する控除に必要な証明書が添付されているかを確認しましょう。

保険料控除に必要な書類

- 生命保険料控除や地震保険料控除を受けるために、保険会社から取得した控除証明書のはがきや電子発行されたデータ

- 個人型確定拠出年金の掛金払込証明書

- 国民年金や国民年金基金などの控除証明書や領収書

住宅ローン(2年目以降)の住宅借入金等特別控除申告書と残高証明書

住宅ローンを利用してマイホームの購入やリフォームなどをした人が、住宅ローン控除を受ける場合は、住宅借入金等特別控除申告書と住宅ローンの年末残高証明書の提出が必要です。従業員が住宅ローン控除を初めて受ける年(初年度)は、確定申告をする必要がありますが、2年目以降は年末調整で対応することになります。

また、住宅借入金等特別控除申告書は、該当する従業員に金融機関から送付されるため、企業からの配布は不要です。

前職分の源泉徴収票

従業員の年の途中での転職や、入社前にアルバイトをしていた場合など、同じ年に他社からの給与収入があった場合は、前職分の源泉徴収票を提出してもらう必要があります。前職分の源泉徴収票がないと、自社で年末調整を行うことができません。もし源泉徴収票の提出が間に合わない場合は、従業員が自分で確定申告を行うことになります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

企業が作成し税務署へ提出が必要な書類

年末調整は、所得税額の過不足の計算が完了したあとに、翌年1月31日(土日祝の場合は翌平日)までに税務署へ提出する書類があります。税務署への提出が必要な書類を次に見ていきましょう。

源泉徴収票

年末調整で作成し、税務署に提出する源泉徴収票(給与所得の源泉徴収票)には、年間給与や賞与、所得控除などの金額が記載されます。年間の支払いが150万円を超える役員と500万円を超える従業員の分については、税務署への提出が必要です。なお、源泉徴収票については、従業員本人へも発行しなければなりません。

法定調書合計表

法定調書合計表は、正式には「給与所得の源泉徴収票等の法定調書合計表」という書類で、源泉徴収票や支払調書といった法定調書と一緒に税務署へ提出する書類です。法定調書類をとりまとめる表紙のような役割を担うもので、支払い額や源泉徴収税額などの総額が記載されます。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

企業が作成し市区町村へ提出が必要な書類

年末調整で作成する書類には、税務署へ提出する書類の他に、市区町村へ提出が必要なものもあります。市区町村へ提出する書類は、以下の2つです。

給与支払報告書(総括表)

給与支払報告書(総括表)は、個人別の給与支払報告書の表紙となる報告書です。給与を支払う会社名や会社の所在地、提出先の市区町村に居住している従業員の人数などの情報を記入します。

給与支払報告書(個人別明細書)

給与支払報告書(個人別明細書)は、給料・賞与の1年間の金額や、社会保険料控除・保険料控除などの控除の金額、情報などを記載する書類です。基本的に、源泉徴収票と同様の内容が記載されています。この給与支払報告書(個人別明細書)に基づき、従業員の次年度の住民税額が決定されます。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整は計画的に準備を進めよう

企業にとって、年末調整は毎年必ず行わなければならず、書類の配布や回収、確認、給与・税額の計算など、煩雑な業務が数多く発生します。どのような業務が発生するのかを正しく把握し、スケジュールを立て、事前にしっかりと準備をしておくことが、年末調整をスムーズに行うコツだといえるでしょう。

年末調整業務の効率化には、給与計算ソフトの導入がおすすめです。「弥生給与 Next」は給与計算や年末調整、給与・賞与明細書の作成と配布を効率化するクラウド給与計算ソフトです。年末調整の各控除申告書の回収・修正もオンラインで完結できます。給与計算業務の負担を軽減したい場合は、ぜひ導入をご検討ください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。