年末調整の計算方法|全体の流れやミスを防ぐ方法も解説【図解あり】

更新

年末調整では、従業員一人ひとりの所得税額を確定させる計算が必要です。初めて年末調整の計算を行う場合、「具体的にどうやって計算すればいいのかわからない」「計算ミスを防ぐ方法を知りたい」と思う方は多いでしょう。さらに2024年度は定額減税が実施されているため、計算はさらに複雑になります。

本記事では、年末調整の計算を初めて行う業務担当者にも理解しやすいよう、年末調整の計算の手順を解説します。定額減税の年調減税についても取り上げ、家族状況が異なる3つの計算シミュレーションも紹介しています。加えて、年末調整に必要な書類を一覧でまとめました。業務担当者がミスなく効率的に年末調整を行う方法も紹介しているので、ぜひ参考にしてください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

年末調整とは年間の所得税額を計算する作業

年末調整とは、給与所得者の所得税額を確定させ、納税額の過不足を調整するために、企業が年末に行う手続きのことです。

企業の役員や従業員の所得税は、給与や賞与から源泉徴収(天引き)され、本人に代わって勤務先の会社などが国に納めるしくみになっています。ただし、給与や賞与から源泉徴収される所得税はあくまで概算であって、1年分の所得税を確定させるために、年末においてその精算作業を行うことが必要です。

そこで企業は、1月1日から12月31日までの1年間の給与が確定した時点で、年間の給与支給額や適用される控除を基に、正しい所得税額を計算します。そして、それまで源泉徴収された所得税額との差額を調整し、納めすぎていれば従業員に還付し、不足していれば追加徴収します。

所得税額を計算する流れはすべての従業員に共通しています。ただし、従業員ごとに給与支給額や適用される控除が異なります。そのため、従業員一人ひとりについて計算が必要となります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

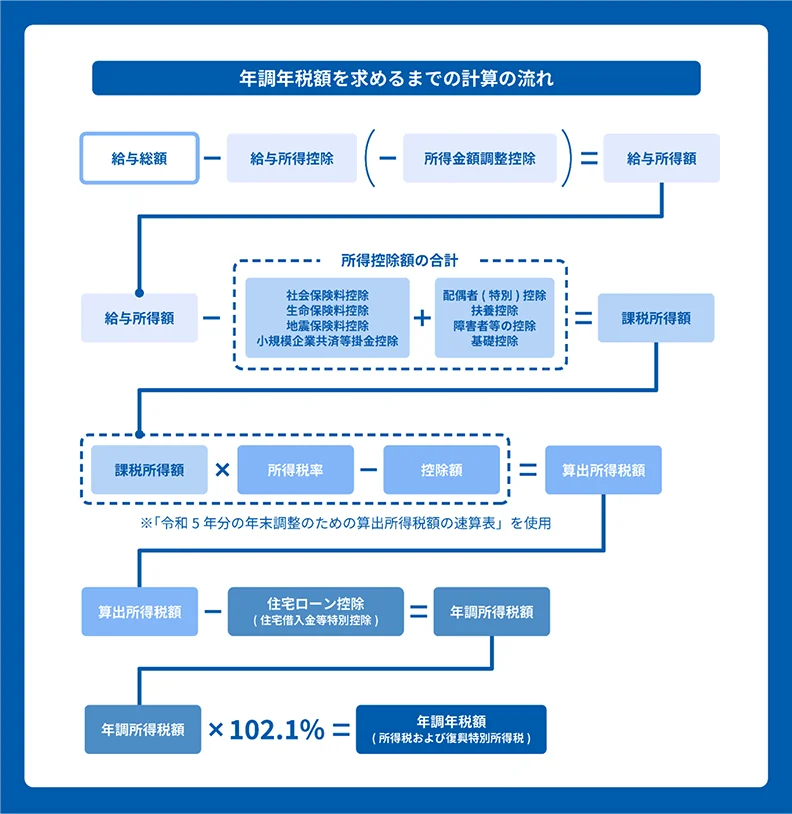

年末調整の計算方法|手順をわかりやすく解説(年末調整で適用できる所得控除の合計)

※令和6年実施の定額減税は上記に含まない

年末調整の必要書類を回収し、年間の給与支給額も決定した後、以下の手順で年末調整の計算を進めます。

-

1.年間の給与支給額・社会保険料・源泉徴収税額を計算する

-

2.給与所得控除を差し引き、給与所得額を算出する

-

3.所得控除額を差し引き、課税給与所得額を算出する

-

4.所得税率を掛け所得税額を算出する

-

5.住宅ローン控除額を差し引く

-

6.定額減税の年調減税を行う

-

7.復興特別所得税を加えて年調年税額を算出する

-

8.源泉徴収税額と年調年税額を比較する

-

9.年末調整のやり直しが必要になったら再計算を行う

1.年間の給与支給額・社会保険料・源泉徴収税額を計算する

年間の給与支給額と、控除した社会保険料・源泉徴収税額を、従業員一人ひとりについて計算します。中途入社者のように当年に他の会社でも給与を支給されている従業員については、すべての給与・社会保険料・源泉徴収税額を合算しましょう。

給与総支給額

1月1日から12月31日までに支給した給与・賞与・各種手当の合計額です。税金や社会保険料が引かれる前の合計額です。

社会保険料

厚生年金保険料・健康保険料・介護保険料・雇用保険料が該当します。社会保険料は従業員の毎月の給与や、賞与から差し引かれています。

源泉徴収税額

企業が従業員の代わりに国へ税金を納めるために、従業員の毎月の給与や賞与から差し引かれています。

2.給与所得控除を差し引き、給与所得額を算出する

1で算出した給与支給額から給与所得控除額を差し引き、給与所得額を算出します。

給与所得額計算式

給与所得額の計算式は以下のとおりです。

給与支給額-給与所得控除額=給与所得額

給与所得控除とは、給与所得を受けているすべての従業員に適用される控除です。控除の対象者に収入の制限はなく、高所得者でも控除を受けられます。

給与所得控除の金額は下表のとおり収入によって変動します。

| 年間の給与等の収入金額 | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

出典:国税庁「No.1410 給与所得控除」

また給与支給額が660万円以上の場合、以下の速算表で給与所得額が簡易に求められます。

| 給与支給額 | 給与所得額 |

|---|---|

| 6,600,000円以上8,500,000円未満 | 給与支給額×90%-1,100,000円 |

| 8,500,000円以上 | 給与支給額-1,950,000円 |

3.所得控除額を差し引き、課税給与所得額を算出する

2で算出した給与所得額から所得金額調整控除と所得控除額を差し引き、課税給与所得金額を算出します。

課税給与所得額計算式

課税給与所得額の計算式は以下のとおりです。

給与所得額-所得金額調整控除(※)-所得控除額=課税給与所得額

※対象者のみ

所得金額調整控除は2020年(令和2年)に新設された制度です。「子供・特別障害者等を有する者等の所得金額調整控除」と「給与所得と年金所得の双方を有する者に対する所得金額調整控除」の2種類ありますが、年末調整の対象になるのは「子供・特別障害者等を有する者等の所得金額調整控除」です。

給与総額が8,500,000円以上で、かつ、以下のいずれかの要件を満たす者が対象です。

- 本人が特別障害者に該当する者

- 年齢23歳未満の扶養親族を有する者

- 特別障害者である同一生計配偶者または扶養親族を有する者

所得金額調整控除額の計算式は以下のとおりです。

{給与総額(10,000,000円超の場合は10,000,000万円)-8,500,000円}×10%=所得金額調整控除額(※)

※1円未満の端数があるときは、その端数を切り上げます。

所得控除額は扶養家族の有無など個人の状況により金額が異なるため、従業員から提出された申告書を基に控除額の算出が必要です。

所得控除には下表の控除が含まれます。

| 控除の種類 | 控除が適用されるケース |

|---|---|

| 社会保険料控除 | 本人や同一生計親族の健康保険料、介護保険料、厚生年金保険料、雇用保険料などを支払った |

| 基礎控除 | 所得者の合計所得金額が2,500万円以下 |

| 配偶者控除または配偶者特別控除 | 控除対象の配偶者がいる |

| 扶養控除 | 控除対象扶養親族、特定扶養親族、老人扶養親族がいる |

| 障害者控除 | 本人や同一生計配偶者、扶養親族が所得税法上の障害者に当てはまる |

| 勤労学生控除 | 本人が勤労学生である |

| ひとり親控除 | 生計を一にする子がいるひとり親である |

| 寡婦控除 | 本人が寡婦でありひとり親控除に該当しない |

| 保険料控除 | 生命保険料控除や地震保険料控除などを支払った |

| 小規模企業共済等掛金控除 | iDeCoや独立行政法人中小企業基盤整備機構と契約した共済契約の掛金などを支払った |

1で算出した社会保険料も控除します。所得控除額を引いて算出した課税給与所得金額は、1,000円以下の端数を切り捨てます。

各控除の金額は、国税庁作成の資料「年末調整のしかた」を参考に算出しましょう。

4.所得税率を掛け所得税額を算出する

3で算出した課税給与所得額に所得税率を掛け、控除額を差し引き、所得税額を求めます。

所得税額計算式

所得税額の計算式は以下のとおりです。

課税給与所得額×所得税率=所得税額

所得税率は下表のとおり、課税給与所得額によって変動します。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

引用:国税庁「No.2260 所得税の税率」

例えば、課税給与所得額が3,500,000円の場合、所得税額は下記のとおりです。

3,500,000円×20%-427,500円=272,500円

5.住宅ローン控除額を差し引く

従業員から住宅借入金等特別控除申告書が提出された場合、住宅ローン控除額を4で算出した所得税額から差し引きます。

住宅ローン控除とは、住宅ローンを組んでマイホームを取得した人の税金を10年から13年間優遇する制度です。控除される期間は、新築・中古、あるいは省エネ基準適合の有無など住宅の種類で異なります。

- 新築住宅・買取再販住宅:13年間(※)

- 中古住宅などの既存住宅:10年間

- ※省エネ基準や長期優良住宅などに該当しない「その他の住宅」は10年間。

住宅ローン控除の1年目は確定申告が必要なため、年末調整で控除が申告できるのは2年目以降です。控除額は従業員自身で計算して申告書に記載します。住宅ローン控除額が所得税額より多いケースでは所得税額がゼロとなり、控除しきれない住宅ローン控除額は住民税から控除されます。

6. 定額減税の年調減税を行う

2024年(令和6年)は所得税の定額減税が実施されています。定額減税の対象者と減税額は以下のとおりです。

定額減税の適用対象者

- 国内に居住を有する

- 2024年の合計所得金額が1,805万円以下

定額減税の減税額

- 本人が3万円

- 配偶者が3万円

- 扶養親族1人につき3万円

年調減税事務では、減税額の対象となる配偶者や扶養親族を確認し、5で算出した年調所得税額(所得税額-住宅ローン控除額)から、定額減税の控除額を差し引きます。

7.復興特別所得税を加えて年調年税額を算出する

6で算出した定額減税額控除後の所得税額に2.1%の復興特別所得税を加えます。復興特別所得税とは、東日本大震災からの復興に必要な財源を確保するために創設された税金のことで、2013年(平成25年)1月から2037年(令和19年)12月まで実施されます。集められた税金は、仮設住宅の提供、道路の復旧、放射能の除染などに使われてきました。

復興特別所得税が加えられた額が、最終的な年調年税額となります。

8.源泉徴収税額と年調年税額を比較する

1で集計した源泉徴収税額と、7で算出した年調年税額を比較し、過不足金を還付または追加徴収します。

- 年調年税額が源泉徴収済税額より少ない:税金を納めすぎているため、従業員に差額を還付

- 年調年税額が源泉徴収済税額より多い:納税額が足りていないため、従業員から差額を追加で徴収

過不足金の調整は、一般的に12月の給与で行われます。

9.年末調整のやり直しが必要になったら再計算を行う

以下のようなケースで年末調整のやり直しが必要になった場合は、再計算を行います。

- 年末調整後に扶養親族の人数が変わった

- 配偶者控除の適用を受けた配偶者や従業員本人の所得の見積額に差額が発生した

- 年末調整後に給与を追加払いした

- 年末調整後に控除対象となる保険料を支払った

- 年末調整後に住宅ローン控除申告書の提出があった

ただし、年末調整の書類の提出期日である1月31日に間に合わない場合は、従業員自身で確定申告をするよう案内しましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整の計算シミュレーション

年末調整の計算方法を以下3つのケースで見ていきましょう(いずれも2024年12月31日時点の年齢を基にしています)。

-

1.収入がない配偶者と17歳の子供がいるケース

-

2.収入がない配偶者と21歳・18歳の子供がいるケース

-

3.収入がない16歳の子供がいるひとり親のケース

さまざまな控除が適用される計算シミュレーションを解説します。

ケース1:収入がない配偶者と17歳の子供がいる場合

いずれも収入がない配偶者と17歳の子供をもつ従業員について計算を行います。適用される所得控除は以下の5つとします。

- 社会保険料控除

- 基礎控除

- 配偶者控除

- 扶養控除

- 保険料控除(生命保険料・地震保険料)

まずは年間の給与支給額・社会保険料・源泉徴収税額を集計します。

給与支給額/5,100,000円

社会保険料/777,720円

源泉徴収税額/81,100円

給与支給額から給与所得控除額を差し引き、給与所得額を算出します。給与支給額が5,100,000円の場合、給与所得控除額は「収入金額×20%+440,000円」となるため、給与所得額は3,640,000円です。

給与所得額:5,100,000円-(5,100,000円×20%+440,000円)=3,640,000円

給与所得額から所得控除額を引き、課税給与所得額を算出します。

社会保険料控除額/777,720円

基礎控除額/480,000円

配偶者控除額/380,000円

扶養控除額(17歳の子供)/380,000円

生命保険料控除額/22,000円

地震保険料控除額/50,000円

所得控除額の合計/2,089,720円

所得控除額を差し引き、1,000円未満を切り捨てると、課税給与所得額は1,550,000円です。

課税給与所得額:3,640,000円-2,089,720円=1,550,000円(1,000円未満切り捨て)

課税給与所得額に所得税率を掛けて所得税額を計算します。

所得税額:1,550,000円×5%=77,500円

住宅ローン控除が申請されている場合、ここで住宅ローン控除額を差し引きましょう。最後に所得税額に2.1%の復興特別所得税を加え100円未満を切り捨てると、年調年税額が算出できます。

年調年税額:77,500円×102.1%=79,100円(100円未満切り捨て)

源泉徴収税額の81,100円と比較すると、源泉徴収税額の方が2,000円多いため、2,000円の還付金が発生します。

源泉徴収税額との差額:81,100円-79,100円=2,000円

また定額減税が実施されている場合、住宅ローン控除額を差し引いた年調所得税額から、定額減税の控除額を差し引きます。

ケース2:収入がない配偶者と21歳・18歳の子供がいる場合

いずれも収入がない配偶者と21歳・18歳の2人の子供をもつ従業員についてシミュレーションしてみましょう。適用される所得控除や年間の給与支給額、社会保険料はケース1と同様とします。

給与支給額/5,100,000円

社会保険料/777,720円

源泉徴収税額/49,600円

給与所得控除後の給与所得額はケース1と同様に3,640,000円です。上表の給与所得額から所得控除額を差し引き、課税給与所得額を算出します。ケース2では特定扶養親族に該当する21歳の子供がいるため、630,000円の控除も適用されます。

社会保険料控除額/777,720円

基礎控除額/480,000円

配偶者控除額/380,000円

扶養控除額(18歳の子供)/380,000円

特定扶養親族控除額(21歳の子供)/630,000円

生命保険料控除額/22,000円

地震保険料控除額/50,000円

所得控除額の合計/2,719,720円

所得控除額を差し引き、1,000円未満を切り捨てると、課税給与所得額は920,000円です。

課税給与所得額:3,640,000円-2,719,720円=920,000円(1,000円未満切り捨て)

課税給与所得額に所得税率を掛けて所得税額を算出します。

所得税額:920,000円×5%=46,000円

最後に2.1%の復興特別所得税を加え、100円未満を切り捨てると年調年税額が算出できます。

年調年税額:46,000円×102.1%=46,900円(100円未満切り捨て)

源泉徴収税額の49,600円と比較すると、源泉徴収税額の方が2,700円多いため、2,700円の還付金が発生します。

源泉徴収税額との差額:49,600円-46,900円=2,700円

また定額減税が実施されている場合、住宅ローン控除額を差し引いた年調所得税額から、定額減税の控除額を差し引きます。対象者が本人と配偶者と18歳の子供と21歳の子供の4人いるため、120,000円です。

定額減税額120,000円が、年調所得税額の46,000円を上回るため、年調年税額は0円です。したがって、源泉徴収税額の49,600円が還付されます。

ケース3:収入がない16歳の子供がいるひとり親の場合

最後は収入がない16歳の子供をもつひとり親の従業員を例とします。適用される所得控除や年間の給与支給額、社会保険料はケース1・2と同様です。

給与支給額/5,100,000円

社会保険料/777,720円

源泉徴収税額/102,700円

給与所得控除後の給与所得額はケース1・2と同様に3,640,000円です。給与所得額から所得控除額を引き、課税給与所得額を算出します。ケース3ではひとり親控除の条件を満たしているため、350,000円の控除が適用されます。

社会保険料控除額/777,720円

基礎控除額/480,000円

ひとり親控除額/350,000円

扶養控除額(16歳の子供)/380,000円

生命保険料控除額/22,000円

地震保険料控除額/50,000円

所得控除額の合計/2,059,720円

所得控除額を差し引き、1,000円未満を切り捨てると、課税給与所得額は1,580,000円です。

課税給与所得額:3,640,000円-2,059,720円=1,580,000円(1,000円未満切り捨て)

課税給与所得額に所得税率を掛けて所得税額を算出します。

所得税額:1,580,000円×5%=79,000円

最後に2.1%の復興特別所得税を加え、100円未満を切り捨てると年調年税額が算出できます。

年調年税額:79,000円×102.1%=80,600円(100円未満切り捨て)

源泉徴収税額の102,700円と比較すると源泉徴収税額の方が22,100円多いため、22,100円の還付金が発生します。

また定額減税が実施されている場合、住宅ローン控除額を差し引いた年調所得税額から、定額減税の控除額を差し引きます。対象者が本人と16歳の子供の2人いるため、60,000円です。

年調所得税額の79,000円から、定額減税額の60,000円を差し引いて、2.1%の復興特別所得税を加え、100円未満を切り捨てると年調年税額が算出できます。

(79,000円-60,000円)×102.1%=19,300円(100円未満切り捨て)

源泉徴収税額の102,700円と比較すると源泉徴収税額の方が83,400円多いため、83,400円の還付金が発生します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整の計算に必要な書類一覧(従業員から回収する書類)

業務担当者は従業員から以下の書類を回収して、年末調整の計算を行います。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書

それぞれの書類についてこちらの記事で解説しています。

扶養控除等(異動)申告書

扶養控除等(異動)申告書により、以下の控除の適用が判断されます。

- 扶養控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

国内で給与を受ける従業員は、控除の有無にかかわらず、必ず扶養控除等(異動)申告書を会社に提出しなければなりません。

保険料控除申告書と控除証明書

従業員が保険料控除を受けるためには、保険料控除申告書に加え、該当する控除証明書の提出が必要です。控除の対象となる保険料は以下のとおりです。

- 生命保険料

- 地震保険料

- 小規模企業共済等掛金

- 社会保険料(従業員が直接支払っている場合や、同一生計の親族の社会保険料を従業員が支払っている場合)

基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書

基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書(令和6年は給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書)は、以下の控除の申請に用います。

- 基礎控除

- 配偶者控除

- 配偶者特別控除

- 所得金額調整控除

令和6年は、定額減税の申告書もこの書類に統合されています。基礎控除は、合計所得金額が2,500万円以下の従業員を対象にしているため、ほぼすべての従業員が基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書を提出することとなります。

住宅借入金等特別控除申告書と残高証明書|住宅ローン2年目以降

住宅借入金等特別控除申告書は、住宅ローンによりマイホームの購入や増改築した際の「住宅借入金等特別控除」、または「特定増改築等住宅借入金等特別控除」の申請に必要な書類です。

また、残高証明書とは、住宅金融支援機構による「融資額残高証明書」と、住宅ローンの金融機関による「住宅取得資金に係る借入金の年末残高等証明書」の2枚を指します。

なお住宅ローン1年目は、従業員自身が確定申告で控除の申請をする必要があります。

源泉徴収票|対象者のみ

同年に他の勤務先から給与を受け取っていた場合、その会社が所得税を源泉徴収している可能性があります。中途入社者や、入社するまでにアルバイトをしていた新卒入社者が該当します。担当者は、中途入社者や新卒入社者に対して、以前の勤務先から源泉徴収票をもらうように促してください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整の計算をミスなく効率的に行う方法

年末調整の計算をミスなく効率的に進めるポイントを解説します。

- 従業員の申告書作成にミスがないようフォローする

- 従業員の計算間違いを防ぐために控除額の検算を行う

- 年末調整を電子化する

それぞれ詳しく解説していきます。

従業員の申告書作成にミスがないようフォローする

従業員の申告書が所得税額計算の根拠になるため、従業員が正確な内容を申告するようにフォローが必要です。業務担当者は、申告書作成前に以下を従業員に案内しておくと、申告ミスが防げるでしょう。

- 申告書類の記入例・記入時の注意点

- 制度改正があれば制度改正の内容

- よくある質問と回答

- 確定申告が必要なケース

従業員からは、申告にまつわる問い合わせが頻繁に入ることも予想されます。問い合わせにはスムーズに回答できるように業務担当者の理解を深めておくこと、問い合わせに対応できる人数を揃えておくことも重要です。

従業員の計算間違いを防ぐために控除額の検算を行う

以下の控除は従業員自身で申告書に控除金額を記載するため、控除額が正しいか業務担当者が検算をしなければなりません。

- 保険料控除

- 社会保険料控除(家族分)

- 小規模企業共済等掛金控除

- 住宅ローン控除

- 基礎控除

- 配偶者控除

誤った控除額を計算に使用して年末調整を終えてしまうと、税務署や自治体に提出する書類や納税額にも誤りが生じている可能性が高くなります。申告書と控除証明書の内容が一致しているかも確認したうえで、控除額の検算を行いましょう。

年末調整を電子化する

年末調整を電子化すると、単純な計算ミスや法改正による税率の変更漏れなどが防げるため、業務担当者の作業が効率的になります。ぜひ検討しましょう。具体的には以下のように多くのメリットがあります。

- 控除額が自動計算されるため検算が不要になる

- 未入力の項目があると申請に進めないため、必須項目の未入力が発生しにくい

- 申告に誤りがあってもオンライン上で差し戻しができるため郵送の手間がない

- 申請ミスが発生しにくいため、従業員への確認作業が減らせる

- マイナンバーを含めた個人情報を紛失するリスクが減らせる

- 書類を提出していない人の管理がしやすい

- 在宅勤務や出張中でも簡単に申告できる

- 申告書や証明書の送付・保管にかかるコストが削減できる

書類保管のコストが削減できる一方で、システムの導入には費用がかかります。かかる費用と削減できるコストを比較して、導入を検討してください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整の計算方法を把握して正確に納税額を算出しよう

年末調整の計算はタイトなスケジュールの中で進めなければなりませんが、万が一計算に誤りがあると多方面に影響が発生するため、担当者は丁寧かつ効率的な作業を求められます。正確な納税額を算出するためには、あらかじめ正しい計算の手順を理解しておきましょう。特に2024年度は定額減税の年調減税を計算に反映させることを忘れないでください。

また、従業員が会社に提出する書類は多岐にわたります。年末調整の時期には、書類が提出されていなかったり、書類に不備があったりするケースが見られます。業務担当者は前もって書類の提出を従業員に呼びかけ、余裕のあるスケジュールで作業しましょう。

年末調整にかかる業務を効率化するには、給与計算ソフトの導入がおすすめです。 弥生のクラウド給与ソフト「弥生給与 Next」は、給与計算業務に必要な機能を網羅し、給与・賞与計算、社会保険、年末調整を確実にできるうえ、給与支払報告書の電子提出にも対応しています。自社に合った給与計算ソフトを活用して、年末調整業務を効率良く進めましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。

この記事の監修者税理士法人古田土会計

社会保険労務士法人古田土人事労務

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。