住宅ローン控除1年目は年末調整しない?初年度の確定申告での必要書類

更新

住宅ローン控除(住宅借入金等特別控除)を利用したくても、申請方法がわからないと悩んでいる方も多いのではないでしょうか。また、住宅ローン控除を利用するには年末調整で申請できると考えている方もいるでしょう。

住宅ローン控除の1年目は確定申告をしなければなりません。確定申告で提出する書類は自分で記載しなければならないものもあり、必要な書類と記載内容を理解しておくことが重要です。本記事では、確定申告の書き方や必要書類について解説します。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

今ならAmazonギフトカード半額相当がもらえる「弥生給与 Next」スタート応援キャンペーン実施中!

無料お役立ち資料【「弥生給与 Next」がよくわかる資料】をダウンロードする

住宅ローン控除を受けるには1年目は確定申告をしなければならない

住宅ローン控除(住宅借入金等特別控除)を受けるためには、申告1年目は確定申告をしなければなりません。年末調整で住宅ローン控除が受けられるのは、2年目以降です。

1年目に確定申告をしなければならない理由は、年末調整のような簡易的な手続きでは住宅ローン控除の申請を処理できないためです。住宅ローン控除を受けるにはさまざまな書類を提出し、手続きをしなければなりません。書類が多く手続きも増えてしまうため、会社から税務署に申告できず、自分で手続きを行う必要があります。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

住宅ローン控除を受けるために必要な書類

確定申告で住宅ローン控除の適用を受けるために提出する書類は、下表のとおりです。

| 書類名 | 取得場所 | 備考 |

|---|---|---|

| 確定申告書 | 税務署 国税庁HP |

– |

| (特定増改築等)住宅借入金等特別控除額の計算明細書 | 税務署 国税庁HP |

取得した住宅の内容や住宅ローン残高などを記載 |

| 建物・土地の登記事項証明書 | 法務局 | 申請者の名義になった後の登記事項証明書が必要 |

| 建物・土地の不動産売買契約書や請負契約書のコピー | 不動産会社 | – |

| 住宅ローンの年末残高等証明書 | 借入先金融機関 | – |

| 源泉徴収票 | 勤務先 | 提出は不要 確定申告書を記載するために準備 |

| 本人確認書のコピー | 警察署や旅券センターなど | 運転免許証やパスポート、マイナンバーカードなど |

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

確定申告書類の書き方

住宅ローン控除を申請するときには、さまざまな書類を提出します。そして、提出する書類の中には、申請者が記載しなければならない書類もあります。記載が必要な書類は、以下のとおりです。

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 確定申告書(第一表)

- 確定申告書(第二表)

各書類の記載事項はわかりにくい内容も含むため、紹介する書き方を参考にしてください。

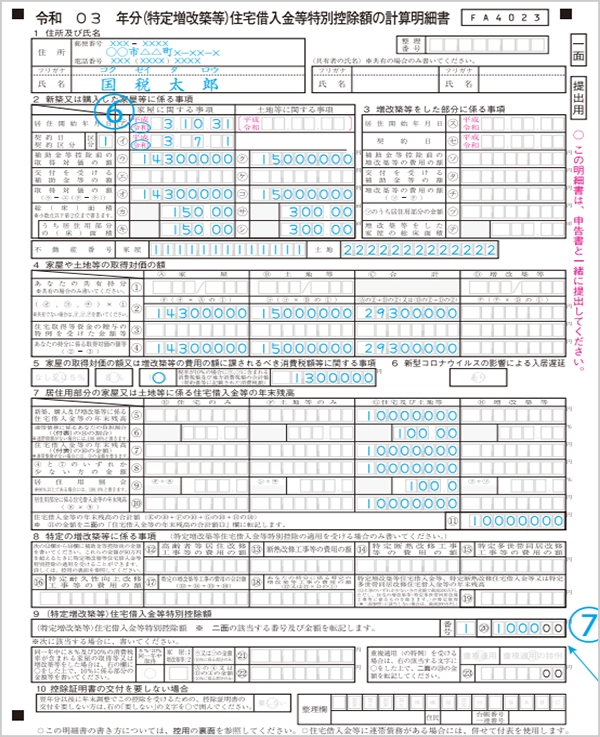

(特定増改築等)住宅借入金等特別控除額の計算明細書

引用:国税庁「給与所得者の(特定増改築等)住宅借入金等特別控除用の記載例」

1 住所及び氏名

住宅ローン控除の申請者の郵便番号や住所、電話番号、氏名を記載

2 新築又は購入した家屋等に係る事項

- 居住開始年月日:住民票に記載がある年月日を転記

- 補助金等控除前の取得対価の額:購入・新築した建物土地の購入金額を記載

- 総(床)面積:登記事項証明書の延面積を転記

4 家屋や土地等の取得対価の額

購入・新築した建物と土地の価格を記載

5 家屋の取得の額又は増改築等の費用の額に課されるべき消費税額等に関する事項

建物の消費税額を計算し記載

7 居住用部分の家屋又は土地等に係る住宅借入金等の年末残高

住宅ローンの借入金残高証明書の内容を転記

9 (特定増改築等)住宅借入金等特別控除額

住宅ローン控除額を計算して記載

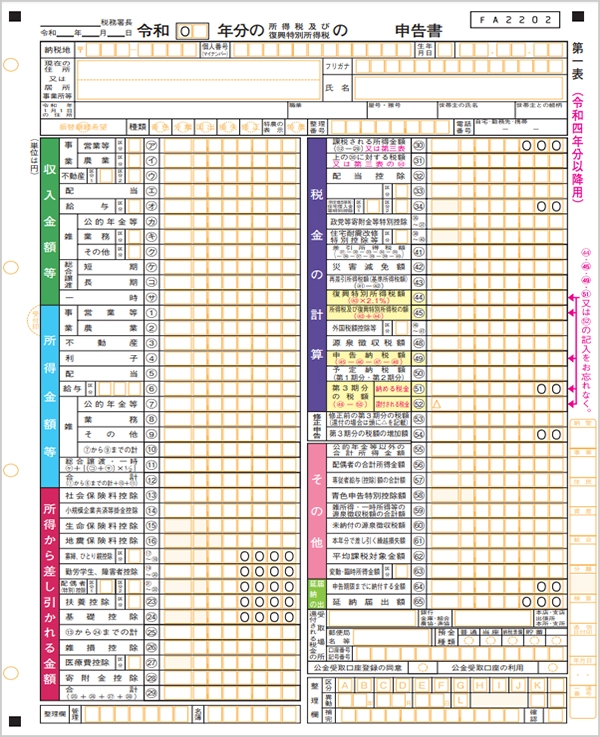

確定申告書(第一表)

引用:国税庁「確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分)」

申請者の内容

申請者の氏名や住所、個人番号などを記載

収入金額等

給与の収入の金額を記載(源泉徴収票で確認)

所得金額等

給与の所得額を記載(源泉徴収票で確認)

所得から差し引かれる金額

源泉徴収票に記載されている所得控除の額の合計額という欄の数字を転記

税金の計算

- 課税される所得金額:所得金額等の金額から所得から差し引かれる金額を引いた数字を記載

- 課税される所得金額に対する税額:所得税の税額を計算し記載

(特定増改築等)住宅借入金等特別控除額

住宅ローン控除額を計算して記載

差引所得税額

所得税から住宅借入金等特別控除などを差し引きした数字

復興特別所得税

差引所得税額に2.1%をかけた数字

所得税及び復興特別所得税の額

所得税額と復興特別所得税を足した数字

源泉徴収額

源泉徴収票に記載してある数字を転記

申告納税額

所得税及び復興特別所得税の額から源泉徴収税額を引いた数字

第3期分の税額

- 申告納税額がプラスになった場合:納める税金に申告納税額を転記申告

- 納税額がマイナスになった場合:還付される税金に還付税額を転記

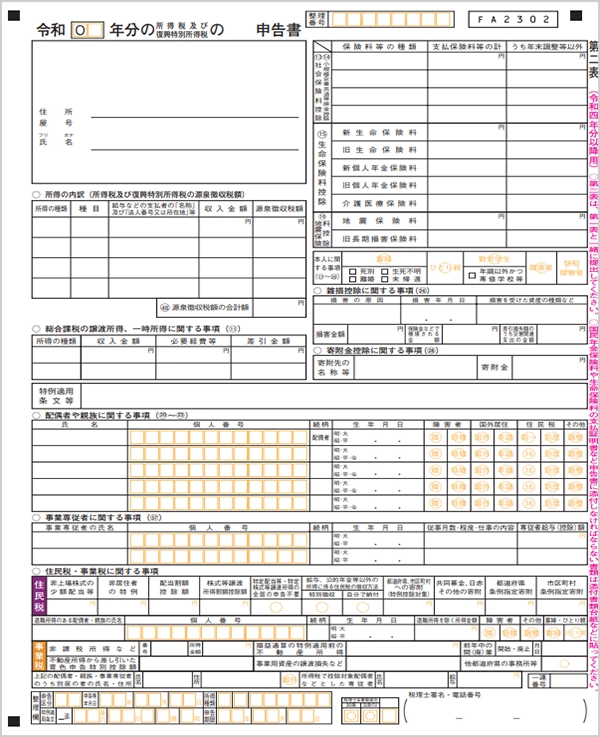

確定申告書(第二表)

引用:国税庁「確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分)」

住所氏名

申請者の住所氏名を記載

所得の内訳

源泉徴収票を見ながら事業者の所在地や収入金額、源泉徴収税額を記載

特例適用条文等

- 居住開始年月日を記載し該当する記号を居住開始年月日の前に記載

- 該当する特例を居住開始年月日の後ろに記載

- 記載する記号と特例の内容は、国税庁の「給与所得者の(特定増改築等)住宅借入金等特別控除用の記載例」を参照

配偶者や親族に関する事項

配偶者や親族の氏名や個人番号、続柄などを記載

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

確定申告の提出方法

確定申告の書類の提出方法は、以下のとおりです。

- 税務署の窓口へ持参

- 税務署へ郵送

- e-Taxで電子申請

確定申告は税務署で手続きするだけでなく、他の方法も用意されています。近年ではe-Taxを利用することで、簡単に確定申告ができるようになっています。しかし、それぞれの申請方法には手続きがあるため、準備をしておかなければなりません。どのような準備が必要か解説しますので、確定申告書を提出するときの参考にしてください。

確定申告書の提出方法について詳しく知りたい方は、こちらの記事を参考にしてください。

税務署の窓口へ持参

確定申告の書類は税務署の窓口で提出できます。ただし、提出する書類は、確定申告の受付期間しか受領してくれません。確定申告の申請期間は、2月16日~3月15日(ただし、開始日と終了日が土日に該当する場合は変更あり)です。

税務署の窓口に持参すれば、添付書類が揃っているかを確認してくれます。しかし、内容までは確認してくれないことに注意しましょう。

税務署へ郵送

確定申告の書類は、税務署へ郵送することでも受理してくれます。申請期間は窓口への持参と同様、2月16日~3月15日です。郵送物の消印が確定申告の提出期限内であれば、提出期限を過ぎていても受け付けてくれます。

ただし、郵送では確定申告の添付書類が揃っているかどうか確認してもらえないため、初めて申告する人にはおすすめできません。初めて確定申告をするときには、窓口への持参がいいでしょう。

e-Taxで電子申請

e-Taxとは、インターネットで税金関係の書類を提出できるサービスです。提出が簡単に行えるだけではなく、確定申告書も作成でき非常に便利です。確定申告の提出期限内であれば、税務署の営業時間外でも提出できます。

e-Taxは税務署の窓口に行ったり、郵送したりといった手間がかかることなく確定申告できるため便利ですが、あらかじめ利用環境を整える必要があります。e-Taxを利用するにはマイナンバーカードとカードリーダー(マイナンバーカードの読み取りに対応したスマホでも代用可能)が必要です。e-Taxで電子申請を考えている場合は早めに準備しましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

確定申告する時期は決まっている

住宅ローン控除を申請するための確定申告期間は、2月16日〜3月15日(ただし、開始日と終了日が土日に該当する場合は変更あり)です。

仮に住宅ローン控除のための確定申告を忘れたという場合は、翌年の確定申告で申告すれば控除は適用されます。しかし、申告を忘れていた日数もカウントされるため、申請が1年遅れた場合には住宅ローン控除を受けられる期間が1年短くなってしまいます。

確定申告期間について詳しく知りたい方は、こちらの記事を参考にしてください。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

住宅ローン控除2年目以降は年末調整で手続き可能

住宅ローン控除は2年目以降、年末調整で手続きすることができます。住宅ローン控除2年目以降の年末調整で提出が必要な書類は、以下のとおりです。

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書

- 住宅取得資金に係る借入金の年末残高等証明書

「給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除計算明細書」は、住宅ローン控除の申請1年目である確定申告が終わった後に税務署から送られてくる書類です。この書類は住宅ローン控除の適用年数分の枚数が送られてくるため、年末調整を行うごとに1枚ずつ使用します。

住宅取得資金に係る借入金の年末残高等証明書は、住宅ローンを借りている金融機関から毎年10月ごろに届きます。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

住宅ローン控除でいくら税金が控除されるのか計算する方法

住宅ローン控除でいくら税金が控除されるのかは、計算方法がわかれば個人でも算出が可能です。控除額は、下表のように購入する不動産や入居時期、住宅ローンの年末残高によって変わります。

| 住宅新旧等 | 住宅環境性能等 | 借入限度額 | 控除期間 | 控除割合 | |

|---|---|---|---|---|---|

| 令和4・5年入居 | 令和6・7年入居 | ||||

| 新築住宅 買取再販 |

長期優良住宅 低炭素住宅 |

5,000万円 | 4,500万円 | 13年間 | 0.7% |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | |||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | |||

| その他住宅 | 3,000万円 | 0円(※2) | 10年間(※1) | ||

| 既存住宅 | 長期優良住宅 低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 |

3,000万円 | |||

| その他住宅 | 2,000万円 | ||||

参考:国税庁「No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

参考:国税庁「No.1214 中古住宅を取得した場合(住宅借入金等特別控除)」

- ※1 新築住宅・買取再販住宅を購入し、令和4・5年中に入居した場合は13年

- ※2 一般の新築住宅のうち、令和5年12月31日までに建築確認を受けたものまたは令和6年6月30日までに建築されたものは、借入限度額を2,000万円として10年間の控除が受けられる。ただし、特例居住用家屋に該当する場合は、令和5年12月31日までに建築確認を受けたものが対象となる。

上表を用い、住宅ローン控除の控除額をシミュレーションしてみましょう。

シミュレーション条件

- 新築の省エネ基準適合住宅を購入

- 令和6年に入居

- 年末の借入残高4,000万円

新築の省エネ基準適合住宅を購入し令和6年に入居する場合、適用される住宅ローンの年末残高の上限は3,000万円です。そのため、住宅ローンの年末残高が4,000万円あったとしても、3,000万円までしか計上できません。そのため、計算式は以下のようになります。

3,000万円(借入限度額)× 0.7%(控除率)= 21万円(住宅ローン控除額)

このシミュレーションの場合、その年に受けられる住宅ローン控除額は21万円です。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

住宅ローン控除1年目の年末調整に関するよくある質問

住宅ローン控除1年目の年末調整に関するよくある質問を3つ紹介します。

- 住宅ローン控除は無収入でも受けられる?

- 住宅ローン控除を受けられない場合はどうなる?

- 住宅ローン控除で年末調整と確定申告を両方する必要はある?

それぞれ回答を見ていきましょう。

住宅ローン控除は無収入でも受けられる?

無収入の場合は、住宅ローン控除を利用できません。住宅ローン控除は、そもそも納める税金(所得税)が無ければ、住宅ローン控除(税額控除)を受ける効果が無いからです。育児休業期間中に育児休業給付金を受けていた場合も同様です。育児休業給付金は所得税の課税対象外であるため、住宅ローン控除も対象外となります。ただし、育児休業期間が終わり復職した場合は、翌年の確定申告で住宅ローン控除の適用が受けられるようになります。

住宅ローン控除を受けられない場合はどうなる?

確定申告を忘れて住宅ローン控除を受けられない場合は、還付申告をしましょう。翌年の確定申告で住宅ローン控除を申請すれば、税額控除が利用できます。ただし、住宅ローン控除の申請には5年の期限があるため注意しなければなりません。5年以内に確定申告で住宅ローン控除を申請すれば、控除を受けられます。

住宅ローン控除で年末調整と確定申告を両方する必要はある?

住宅ローン控除1年目の場合は、確定申告だけを行えば問題ありません。住宅ローン控除2年目以降は、年末調整だけを行えば手続きができます。ただし、確定申告をしなければならない以下の要件を満たした場合は、2年目以降でも年末調整ではなく確定申告をする必要があります。

- 給与の年間収入金額の合計が2,000万円を超えた

- 副業で20万円超の所得があった場合 など

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

年末調整で住宅ローン控除ができるのは2年目から

年末調整で住宅ローン控除の手続きができるのは、2年目からです。住宅ローン控除を開始するときには、必要な書類が多く手続きに手間もかかるため、自分で確定申告しなければなりません。1年目の手続きが終われば、2年目以降は簡易な手続きで住宅ローン控除が受けられるため、年末調整で控除の手続きができます。また、住宅ローン控除の確定申告で提出する書類は、自分で記載して提出しなければなりません。内容が難しい箇所もあるため、どのような記載事項があるのかあらかじめ確認してから進めていきましょう。

【最大3か月無料でお試し】弥生のクラウド給与ソフトで大幅コスト削減

「弥生給与 Next」で給与・勤怠・労務をまとめてサクッとデジタル化

弥生給与 Nextは、複雑な人事労務業務をシームレスに連携し、効率化するクラウド給与サービスです。

従業員情報の管理から給与計算・年末調整、勤怠管理、保険や入社の手続きといった労務管理まで、これひとつで完結します。

今なら「弥生給与 Next」 スタート応援キャンペーン実施中です!

この機会にぜひお試しください。