事業主貸、事業主借とは?仕訳例と注意点を税理士が解説!

執筆者: 宮原 裕一(税理士)

更新

個人事業は、事業主である自分とプライベートの自分とが常に同居しています。帳簿をつけるうえでは、事業とプライベートとを分ける必要があり、そこで使用されるのが「事業主勘定」です。

事業主勘定は事業の帳簿づけの中で、プライベートや事業所得以外の所得の動きについて使用する勘定科目のこと。これは「事業主貸(じぎょうぬしかし)」と「事業主借(じぎょうぬしかり)」とで使い分けます。実際に帳簿づけをする中で、どのようなときに使用するのか解説していきましょう。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

POINT

- 事業主勘定は、個人事業主が帳簿づけをする際、事業とプライベートを明確に区分するために欠かせない勘定科目

- 「事業主貸」は主に事業用資金を生活費として使った場合に使用する勘定科目

- 「事業主借」は主にプライベートの生活費を事業用に移した場合に使用する勘定科目

個人事業主は帳簿づけで事業とプライベートを明確に区分することが大切

個人事業主が帳簿づけをするときに最も気を付けるべきことは、事業とプライベートを明確に区分することです。

個人の税金である所得税は、その年の儲けや稼ぎに対してかかるものです。所得税の対象になる儲けや稼ぎのことを「所得」といい、所得は給与所得などの10種類に分類されます。

その中で、いわゆる個人事業は「事業所得」に該当し、その所得金額は以下のように計算します。

所得金額=収入金額-必要経費

収入金額とは主に売上のことを言い、必要経費はその売上を得るために必要となった仕入や家賃、通信費などの諸経費のことを言います。この所得金額の計算は、基本的に事業の帳簿に基づいて行うことになります。

ところで、帳簿づけをする上で、事業とプライベートの区分があいまいだったらどうなるでしょうか?例えばプライベートである夕飯の買い物が、帳簿づけの中で経費として記帳されていたら、事業に関係しない経費が売上(収入金額)から差し引かれてしまうため、所得金額が実際の儲けよりも少なく計算されてしまうことになります。そうなると、正しい所得金額が計算できなくなってしまいますね。

そこで使用するのが、「事業主勘定(じぎょうぬしかんじょう)」です。事業主勘定は事業の帳簿づけの中で、プライベートや事業所得以外の所得に使用する勘定科目で、「事業主貸(じぎょうぬしかし)」と「事業主借(じぎょうぬしかり)」とで使い分けます。事業主勘定を使用することで、事業用のお金からプライベートに関する取引が出てきた場合でも、事業所得の計算に影響することなく帳簿づけを行うことができるのです。

事業用資金を生活費として使う場合、「事業主貸」で計上

事業主勘定のうち、事業主貸とは、主に事業用資金を生活費として使った場合に使用する勘定科目です。事業主「へ」貸し、と思えばわかりやすいでしょうか。

実際にお金が動いていなくても事業主貸を使用する場合がありますので、いくつか例を挙げましょう。

「事業主貸」を使う場合の仕訳例

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 200,000 | 普通預金 | 200,000 |

これは最も基本的な事業主貸の使い方で、事業のお金をプライベートへ動かした場合です。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 100,000 | 普通預金 | 100,000 |

所得税や住民税、事業に関係しないものに関する税金などは、事業所得の経費になりません。これらは事業主貸として仕訳をします。

なお、事業所得について課される事業税や、税込経理の消費税、領収書や契約書に貼る収入印紙などは、「租税公課」などとして必要経費となります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 30,000 | 普通預金 | 30,000 |

国民年金や国民年金基金、国民健康保険料(税)など、いわゆる社会保険料の支払いは事業所得の経費になりません。これらは事業主貸として仕訳します。

なお、社会保険料は経費になりませんが、「社会保険料控除」として、その年に支払った社会保険料の金額を、所得全体から差し引くことができます。この社会保険料控除は、帳簿上ではなく、所得税の確定申告書上で適用を受けます。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 180,000 | 普通預金 | 180,000 |

生命保険料や事業に関係しないものに関する損害保険料などは、事業所得の経費になりません。これらは事業主貸として仕訳します。

なお、事業に使用している車両の自動車保険や、業務上の損害賠償責任保険など、事業に関するものは保険料などとして必要経費となります。

また、生命保険や地震保険などで「生命保険料控除」や「地震保険料控除」の対象となる場合には、これらの控除として一定の算式で計算した金額を、所得全体から差し引くことができます。これらの控除は、帳簿上ではなく、所得税の確定申告上で適用を受けます。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 70,000 | 普通預金 | 100,000 |

| 地代家賃 | 30,000 |

- ※100,000円×作業場の割合30%=30,000円

自宅兼作業場の家賃や水道光熱費など、事業の部分とプライベートの部分が混在しているものを「家事関連費」といいます。家事関連費は、使用量や面積などを使って合理的な割合で事業部分とプライベート部分とに按分する必要があります。このことを「家事按分」といいます。仕訳例では支払い時に家事按分をする形をとっていますが、次のように支払い時は地代家賃としておき、決算時に1年分をまとめて家事按分する形でも構いません。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 地代家賃 | 100,000 | 普通預金 | 100,000 |

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 840,000 | 地代家賃 | 840,000 |

- ※1,200,000円×プライベートの割合70%=840,000円

ただし、事業用の割合が少ないのに支払総額が多い場合は、家事按分を行うことで相当な数字が変わってしまいます。月ごとに所得の進捗を見ていくときは、損益を見誤らないためにも、支払いの都度家事按分を行うことをおすすめします。

生活費から事業資金を立て替えた場合、「事業主借」で計上

事業主勘定のうち、事業主借とは、主にプライベートの生活費を事業用に移した場合に使用する勘定科目です。事業主「から」借り、と思えばわかりやすいでしょうか。

実際にお金が動いていなくても事業主借を使用する場合がありますので、いくつか例を挙げましょう。

「事業主借」を使う場合の仕訳例

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 普通預金 | 200,000 | 事業主借 | 200,000 |

最も基本的な事業主借の使い方です。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 普通預金 | 100 | 事業主借 | 100 |

事業に使用する預金の利息であっても、預金利息は「利子所得」に分類されます。そのため、事業所得には関係しないものとして事業主借として仕訳します。

なお、預金利息は源泉分離課税といって、利息を受け取るときに所得税・住民税を天引きされ、それで税金の精算が済んでしまいます。このため、あらためて確定申告に含める必要はありません。

なお、個人間でお金の貸し借りをして、その利息を受け取った場合は「雑所得」となりますので、確定申告に含める必要がありますから注意してください。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金 | 300,000 | 車両運搬具 | 100,000 |

| 事業主借 | 200,000 |

事業に使用していた車両や備品などを売却した場合であっても、事業の収入ではなく動産の譲渡として「譲渡所得」に分類されます。そのため、事業所得には関係しないものとして事業主借として仕訳します。

なお、動産の譲渡は総合課税の譲渡所得として、確定申告に含める必要があります。

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 現金 | 30,000 | 事業主借 | 30,000 |

前段の事業用の動産とは異なり、生活用の動産の譲渡は非課税となっています。そのため、譲渡そのものを確定申告に含める必要はありませんが、代金を事業用のお金に入れていますので、プライベートのお金を事業に持ってきたということで事業主借として仕訳します。

なお、生活用の動産であっても、貴金属や宝石、書画、骨とうなどで1個又は1組の価額が30万円を超えるものは課税対象となりますから注意しましょう。

「事業主貸」と「事業主借」を間違えると問題あり?

事業主貸と事業主借とで、間違えやすいのが借方・貸方との位置関係です。ややこしいことに、事業主貸は貸借対照表の借方(左側)になり、事業主借は貸借対照表の貸方(右側)になるのです。

それでは、帳簿づけをしているときにこの左右を間違えて、例えば事業主貸とすべきところを事業主借としてしまった場合には、何か問題になるのでしょうか。

(例)事業用の預金から生活費として100,000円を引き出した

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 100,000 | 普通預金 | 100,000 |

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主借 | 100,000 | 普通預金 | 100,000 |

間違えて仕訳された分の100,000円は、決算などで貸借対照表を作成するときに、本来の事業主貸であれば借方(左側)にプラスの数字として集計されます。ところが、間違えて反対向きの事業主借とされているので、集計結果が貸方(右側)の事業主借としてマイナスの数字になってしまいます。

ただし、勘定科目を間違えたとしても、事業主勘定であればどちらも事業に関係しないという意味の勘定科目ですから、事業所得の計算には影響がありませんので安心してください。

確定申告時と翌期首における事業主勘定

確定申告時の処理の仕方

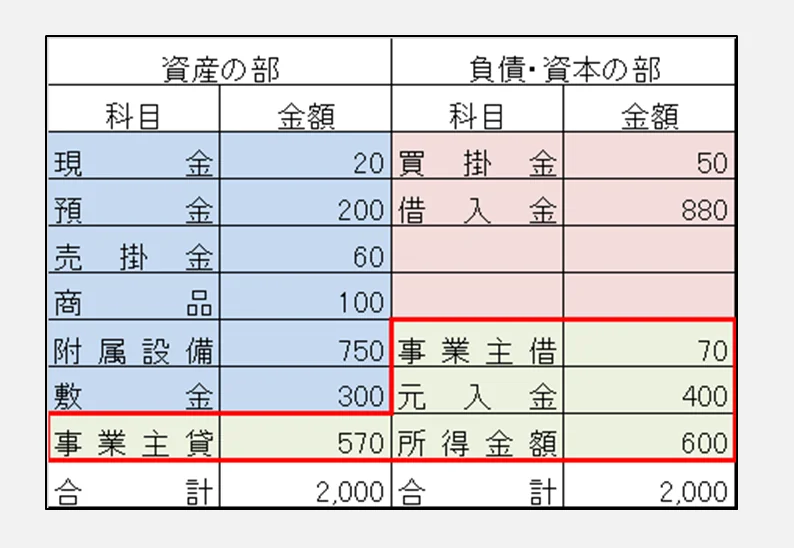

1年間の帳簿づけを終えると、確定申告のため、帳簿を基に決算書の集計・作成にとりかかります。その中で、青色申告決算書の4ページ目、貸借対照表の左下には事業主貸の金額を記載する欄、右下には事業主借の金額を記載する欄が用意されていますから、それぞれ集計した金額を埋めていきます。

ここで、事業主勘定に関して何かすることがあるでしょうか。結論としては、先ほどの家事関連費にかかる家事按分や、事業専用割合のある減価償却費について決算時に各科目から事業主勘定への振替を行う以外は、単純に集計結果の金額を記載するだけで足ります。

翌期首における事業主勘定と元入金

さて、無事に決算を終えて、翌年度の帳簿づけを始めようとするときには、その年度の貸借対照表の期末残高の金額を、翌期首の期首残高の金額へ持ってくるという繰越処理が必要になります。

このとき、その年度の損益の金額と事業主勘定は、すべて翌年度の元入金勘定に組み込むというルールがあります。

翌年分の元入金の金額は、次の算式で計算します。

元入金の期末残高+青色申告特別控除前の所得金額(※)+事業主借の期末残高-事業主貸の期末残高=翌年分の元入金の期首残高

- (※)青色申告特別控除は事業所得や不動産所得を計算する上で決算上の利益からさらに控除をしてくれるものです。帳簿上ではこの控除をする前の金額を使用します。

図の例でいうと、翌年分の元入金は以下のとおりとなります。

事業主借の期末残高(70)+元入金の期末残高(400)+青色申告特別控除前の所得金額(600)-事業主貸の期末残高(570)=翌年度の元入金の期首残高(500)

なお、計算結果がマイナスになる場合もありますが、マイナスでもかまいません。

この繰越処理により、翌年期首の損益や事業主勘定はすべてゼロになります。

まとめ

事業主勘定は、個人事業主が帳簿づけをするにあたって、事業とプライベートを明確に区分するために欠かせない勘定科目です。事業に関係しない収入や支出について、事業主勘定を使用することで適正な事業所得が計算できるのです。

また、最大65万円/55万円の青色申告特別控除の適用を受けるためには、いわゆる複式簿記での帳簿づけが必要となり、事業主勘定なしには65万円/55万円控除の要件でもある貸借対照表が作成できなくなってしまいます。

なお、最大65万円控除の青色申告特別控除を適用するためには、複式簿記での帳簿づけなどに加えて、e-Taxによる申告を行うなど一定の要件をクリアする必要があります。青色申告で得するためにも、青色申告特別控除の適用条件を理解し、事業主勘定をしっかりとマスターしておきましょう。

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の執筆者宮原 裕一(税理士)

「宮原裕一税理士事務所」代表税理士。弥生認定インストラクター。

弥生会計を20年使い倒し、経理業務を効率化して経営に役立てるノウハウを確立。経営者のサポートメンバーとして会計事務所を営む一方、自身が運営する情報サイト「弥生マイスター」は全国の弥生ユーザーから好評を博している。