簡易簿記でラクして節税!

青色申告特別控除「10万円控除」とは?

「青色申告にすると最大65万円の青色申告特別控除が受けられる」という話を聞いたことがある個人事業主の方は多いのではないでしょうか。ただ、青色申告にすると複式簿記による帳簿付けなど面倒が増えてしまいそうで、節税になると知りつつも白色申告のまま、という方も少なくありません。

そんな方々に知っていただきたいのが青色申告特別控除「10万円控除」です。複式簿記ではなく簡易帳簿でよいなど、会計にあまり詳しくない個人事業主でも簡単に節税効果を得られる手段としておすすめです。

経理負担が少なく、手軽に控除が受けられる!

青色申告特別控除は65万円が有名ですが、実は「10万円」、「55万円」、「65万円」と3種類があり、記帳や確定申告の方法によって控除金額が異なります。

10万円控除のメリットは「記帳方法は簡易簿記でOK」、「貸借対照表は不要」など経理負担が少なく、手軽に控除を受けられることです。

| 10万円控除 | 55万円控除 | 65万円控除 | |

|---|---|---|---|

| 記帳方法 | 簡易簿記 (単式簿記)でもOK |

複式簿記 | |

| 提出書類 |

|

|

|

| 申告方法 | すべてOK

|

|

|

簡易簿記とは、1つの取引に対して1つの項目で記帳を行う方法で「単式簿記」とも呼ばれます。すでに白色申告をされている方であれば、簡易簿記での記帳をされていると思いますが、複式簿記よりも簡単に帳簿付けすることができます。

「やよいの青色申告 オンライン」を利用すれば、複雑な複式簿記の帳簿付けが必要な貸借対照表も自動作成してくれるため、初心者の方でも65万円控除に対応できますが、まずはより簡単な10万円控除からチャレンジしてみる、というのもおすすめです。

10万円控除を受けるには?

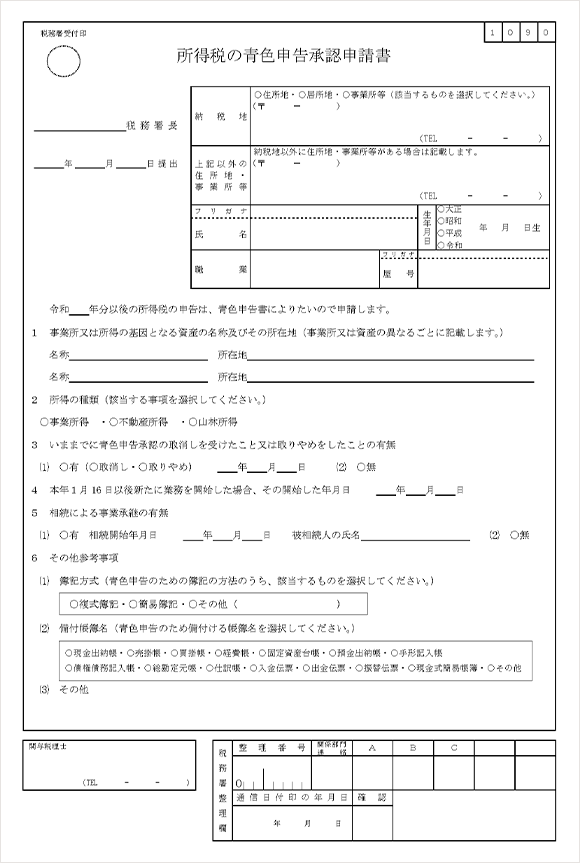

まず青色申告を利用するための申請手続きとして、所轄の税務署に「所得税の青色申告承認申請書」を提出して承認を受ける必要があります。

提出期限は青色申告をしたい年の3月15日までとなります。その年の1月16日以降に事業を開始した場合は開業した日から2か月以内に提出します。

「所得税の青色申告承認申請書」には「簿記の形式」を記載する項目があり、複式簿記か簡易簿記かを選択して提出します。10万円控除であれば簡易簿記となりますが、提出後に変更することも可能です。また、変更した場合でも申請し直す必要はありません。

なお、青色申告を利用できるのは「事業所得」「不動産所得」「山林所得」がある事業者となります。事業規模でない不動産所得、また山林所得では55万円控除、65万円控除は受けられませんが、10万円控除は受けることができます。

| 10万円控除 | 55万円控除 | 65万円控除 | |

|---|---|---|---|

| 所得の種類 |

|

|

|

| 必要な申請 | 所轄の税務署に「所得税の青色申告承認申請書」を青色申告したい年の3月15日までに提出(1月16日以降に事業を開始した場合は開業した日から2か月以内) | ||

| 確定申告の期限 | 翌年の2月16日から3月15日まで

|

||

管轄の税務署に「所得税の青色申告承認申請書」を提出して承認されると、翌年の2月16日から3月15日までに青色申告で確定申告をすることができます。

55万円控除、65万円控除を受けるには「期限内の申告」という要件を満たす必要がありますが、万が一遅れてしまっても10万円控除の適用は可能です。ただし、無申告加算税や延滞税などのペナルティが発生することもあるので、必ず期限内に申告するようにしましょう。

白色申告から青色申告にするメリット

ここまで青色申告特別控除「10万円控除」について説明してきましたが、それでも白色申告から青色申告にするのは不安、という方もいらっしゃると思います。

白色申告と青色申告で10万円控除を受ける場合を比較すると、以下のようになります。

| 白色申告 | 青色申告10万円控除 | |

|---|---|---|

| 帳簿付け | 必要 | 必要 |

| 帳簿 | 売上や仕入れ、経費などを日付順に記載する簡易な帳簿でOK | 現金出納帳や預金出納帳、などを簡易簿記で帳簿付け |

| 提出書類 |

|

|

| メリット |

|

|

青色申告の場合、簡易帳簿ではあるものの、現金出納帳、預金出納帳などの国税関係帳簿を作成し、保存しておく必要があります。

ただし、お金の出入りや残高を「お小遣い帳」のようなイメージで記録していくだけなので、そこまでハードルが高いものではありません。「やよいの青色申告 オンライン」は「やよいの白色申告 オンライン」と同じような入力方法なので、だれでも簡単に帳簿の作成が可能です。

一方で、白色申告と青色申告の最大の違いは青色申告だけの特典の多さです。10万円控除だけではなく、赤字を3年間繰り越せる「純損失の繰越控除」、家族の給与を必要経費にできる「青色事業者専従者給与」、30万円未満の固定資産を一括経費にできる「少額減価償却資産の特例」など、節税につながる優遇措置がたくさんあります。詳しくは「白色申告から青色申告に変更するメリットとは」をご覧ください。

節税によって金銭面に余裕を持たせておくことは、今後のビジネス成長にもつながります。現在、白色申告を利用している個人事業主の方々は、少ない経理負担で節税につながる青色申告特別控除「10万円控除」にぜひチャレンジしてみてはいかがでしょうか。