個人事業主の節税の裏ワザ 控除編!

制度を賢く活用して手取りを増やす方法

個人事業主の節税の裏ワザを丁寧に解説します。

例えば、この記事で紹介する節税の裏ワザの「小規模企業共済の掛け金84万円の控除」「青色申告特別控除65万円」「iDeCoの掛け金81.6万円の控除」を利用したとすると、所得税の節税額はざっくり46万円(所得税率20%で計算)。

手取りが年間46万円増えるのは大きいですね。

また、「これがなぜ節税になるの?」という方向けに、節税の仕組みも図解しています。

個人事業主の節税の裏ワザの仕組みは?「経費」と「控除」を理解しよう

まず、個人事業主の節税の裏ワザが「なぜ節税になるのか」という仕組みの部分を解説します。

仕組みを理解することで、脱税ではなく「節税」であることがわかるので、安心できるはず。

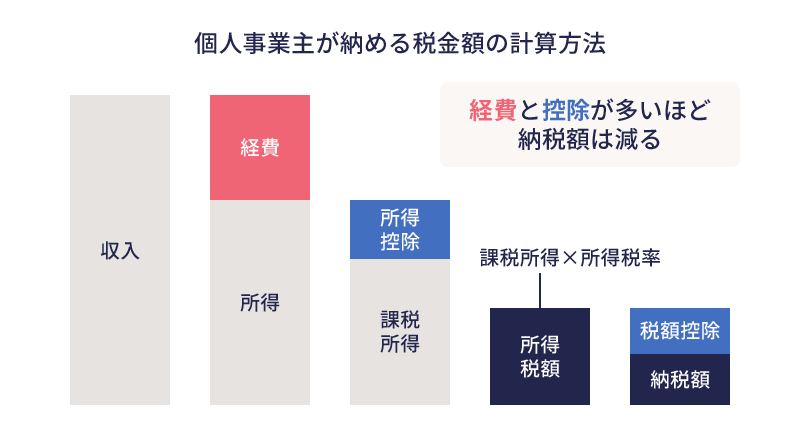

個人事業主が納める税金の金額の計算方法を図にすると、以下のようになります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円~1,949,000円 | 5% | 0円 |

| 1,950,000円~3,299,000円 | 10% | 97,500円 |

| 3,300,000円~6,949,000円 | 20% | 427,500円 |

| 6,950,000円~8,999,000円 | 23% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円~39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

- ※2013年(平成25年)~2037年(令和19年)の各年分の確定申告においては、所得税と復興所得税(原則としてその年分の基準所得税額の2.1%)を併せて申告・納税することとなります。

個人事業主が納める税金の金額は、主に所得によって決まることがわかりますね。とくに個人事業主は超過累進課税です。

課税される所得金額で、5%~45%の税率が段階で変わります。つまり所得が多いほど納める税金の金額は大きくなり、所得が少ないほど納める税金の金額は少なくなります。

計算式で示すと以下の通りです。

個人事業主が納める税金の金額の計算方法

- 1.収入-経費-青色申告特別控除=所得

- 2.所得-所得控除=課税所得

- 3.課税所得×所得税率-控除額=所得税額

- 4.納税額-税額控除=納付額

漢字が多くて難しそうに見えますが、先ほどの図と併せて見てみてください。

「経費」と「控除」が多くなるほど「所得」の金額が少なくなり、納税額が少なくなることがわかります。

したがって、できるだけ節税したいと思ったら、「経費」と「控除」を漏れなく全て申告すること。

これからご紹介する個人事業主の節税の裏ワザは、知っているかどうかで納税額に差が付く控除編です。

個人事業主の節税の裏ワザ 控除編

この章では、個人事業主が利用できる「控除」についてまとめています。節税額が大きな裏ワザもあるので、検討してみてください。

1. 所得控除を受ける

先ほど紹介したこちらの計算式を見ると、所得控除が大きいほど課税所得が減るので節税になることがわかります。

個人事業主が納める税金の金額の計算方法

- 1.収入-経費-青色申告特別控除=所得

- 2.所得-所得控除=課税所得

- 3.課税所得×所得税率-控除額=所得税額

- 4.納税額-税額控除=納付額

使える所得控除は漏れなく申告して節税につなげてくださいね。

所得控除には以下の種類があります。

| 所得控除の種類 | 概要 |

|---|---|

| 基礎控除 | 合計所得金額2400万円以下の納税者の控除額は48万円。合計所得金額が2400万円を超えると所得に応じて控除額が減り、2500万円超で基礎控除額0円 |

| 扶養控除 | 扶養親族がいる場合に条件に応じて控除 |

| 配偶者控除 | 所得が1000万円を超えない納税者に年間の所得が48万円以下の配偶者がいる場合に受けられる控除 |

| 配偶者特別控除 | 配偶者控除が受けられない場合に条件を満たせば所得に応じて受けられる控除 |

| 勤労学生控除 | 納税者自身が勤労学生の場合に受けられる控除。控除額27万円 |

| ひとり親控除 | ひとり親で合計所得金額が500万円以下の場合に受けられる控除。控除額35万円 |

| 寡婦控除 | 寡婦で合計所得金額が500万円以下など条件を満たした場合に受けられる控除 |

| 障害者控除 | 納税者自身や生計を一にする配偶者、扶養親族が障碍者に当てはまる場合に受けられる控除 |

| 寄附金控除 | 国や地方自治体、特定公益増進法人などへ寄付をした場合に受けられる控除。ふるさと納税 |

| 地震保険料控除 | 支払った地震保険料の掛け金に応じて受けられる控除 |

| 生命保険料控除 | 支払った生命保険料の掛け金に応じて受けられる控除 |

| 小規模企業共済等掛金控除 | 小規模企業共済掛金等を支払った金額に応じて受けられる控除 |

| 社会保険料控除 | 納税者自身や生計を一にする配偶者、扶養親族の社会保険料を納税者が支払った場合に受けられる控除 |

| 医療費控除 | 納税者自身や生計を一にする配偶者、扶養親族の医療費が一定の金額を超える場合に受けられる控除 |

| 雑損控除 | 災害や盗難などで資産に損失を受けた場合に受けられる控除 |

- ※概要は簡易的に示しています。詳しい条件は国税庁のホームページから確認してください。

参考

国税庁:No.1100 所得控除のあらまし

多くの個人事業主の方が使えそうな所得控除は「配偶者控除」「医療費控除」「生命保険料控除」「地震保険料控除」「社会保険料控除」です。

家族の分も社会保険料を支払っている場合は、忘れずに控除しましょう。

国民年金に上乗せして月額400円を払う付加年金も社会保険料控除の対象です。

参考

政府広報オンライン:国民年金保険料は、全額、社会保険料控除の対象です

日本年金機構:付加保険料の納付

2. 小規模企業共済に加入する

小規模企業共済とは、個人事業主や小規模な企業の経営者が退職金を積み立てることができる制度で、国の機関である中小機構が運営しています。

小規模企業共済の掛け金は月額1,000円~70,000円で設定でき、最大で年間84万円の掛け金の全額が小規模企業共済等掛金控除として、所得控除ができるので節税につながります。

退職・廃業時に掛け金に応じた共済金を受け取ることができ、一括受取りなら退職金扱い、分割受け取りなら公的年金等の雑所得の扱いになることから、受取り時にも税制上のメリットがあります。

個人事業主の方で老後に備えて貯蓄をしておきたい人は、節税しながら退職金を積み立てられるのでおすすめです。

ただし、会社員と個人事業主を兼業している人は加入できませんので注意してください。

参考

中小機構:小規模企業共済

3. 青色申告をする

青色申告をすると、最大65万円の青色申告特別控除ができて節税になります。課税所得が最大65万円減るので節税額も大きいですね。

青色申告特別控除が適用されるには条件があり、満たした要件によって特別控除額が、最大65万円、最大55万円、最大10万円となります。

青色申告特別控除の要件

- ①最大65万円:②控除額55万円の要件+e-Taxによる電子申告または、優良な電子帳簿保存

- ②最大55万円:事業所得であること、複式簿記で記帳し貸借対照表と損益計算書を添付、期日内申告であること

- ③最大10万円:所得税の青色申告承認申請書を提出していて、その年に青色申告が受けられること。上記65万円控除、55万円控除の要件を満たさない場合は10万円控除。簡易簿記でOK。損益計算書の添付要(貸借対照表の添付は不要)。

複式簿記が難しそう・・・という方は「やよいの青色申告 オンライン」などの青色申告対応ソフトを使えば、日々の取引を入力するだけで自動的に帳簿を作成してくれるから楽です。e-Taxにも対応しているので、最大65万円の特別控除が適用できます。

また、青色申告をすると青色申告特別控除のほかにもこんな節税メリットがあります。

青色申告の節税メリット

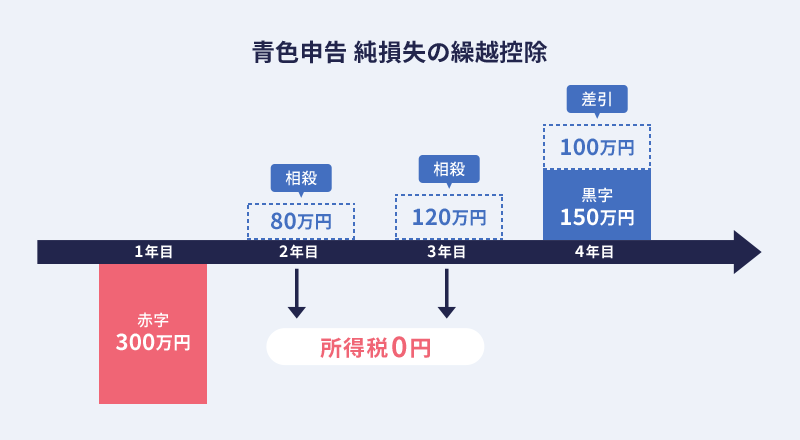

- 赤字を3年繰り越せる

- 家族の給与を経費にできる

- 少額減価償却資産の特例を受けられる

個人事業をはじめたばかりのうちは、赤字になってしまうことも珍しくありません。

例えば、1年目は300万円の赤字、2年目は80万円の黒字、3年目は120万円の黒字、4年目は250万円の黒字だった場合を考えてみます。

1年目は赤字なので、所得税は0円。2年目は黒字80万円-赤字繰越300万円=▲220万円で、2年目の所得は0円となり所得税は0円。

3年目は2年目に相殺しきれなかった赤字分220万円があるので、黒字120万円-赤字繰越220万円=▲100万円で、3年目も所得は0円となり所得税は0円。

4年目は相殺しきれなかった赤字分100万円があります。黒字250万円-赤字繰越100万円=150万円で、この相殺しきれなかった150万円にだけ所得税がかかります。

また、青色申告では生計を一にする配偶者や親族を「青色事業専従者」として届け出ることで、手伝ってもらったお給料を経費にできます。

白色申告でも専従者控除があり、生計を共にする配偶者で86万円、親族で50万円の上限があります。青色申告ならこのような上限はありません。

青色申告をするには、以下の2つの書類を提出する必要があります。

青色申告をするために必要な手続き

「所得税の青色申告承認申請書」を、青色申告をしたい年の3月15日までに提出(開業年で1月16日以後に開業の場合、開業届を出してから2か月以内に提出)

確定申告をするには、白色申告であっても簡易簿記での帳簿付けは必要です。手間は、簡易簿記で適用ができる青色申告特別控除10万円の場合とそれほど変わりません。さらに「やよいの青色申告 オンライン」などの青色申告対応ソフトを使えば、簿記の知識がなくても、かんたんに取引入力ができて、自動的に複式簿記で帳簿を作成してくれます。個人事業主の方は、節税メリットの大きい青色申告にぜひチャレンジしてみてくださいね。

4. iDeCo(確定拠出年金)で年金を積み立てる

iDeCo(確定拠出年金)とは、60歳以降に受け取る年金を自分で毎月掛け金を積み立てて運用する制度。

掛け金の全額が所得税控除になり、毎年の運用益も非課税です。

個人事業主は最大月額68,000円、年間81.6万円の所得控除が受けられるので節税メリットも大きいです。

iDeCoの注意点は次の2つです。

個人事業主がiDeCoに加入するときの注意点

- リスクのある金融商品に掛け金を投資するので元本割れのリスクがある(ただし、基本的に取るコスト平均法による投資となるので、リスクは少ないと考えられています)

- 掛け金は基本的に60歳まで引き出せない

個人事業主は厚生年金には加入できないので、会社員と比較すると将来受け取れる年金の額が少なくなります。

iDeCoを利用することで節税しながら年金を積み立てておくことで将来に備えられるので、個人事業主で手元資金に余裕のある人はメリットの大きい節税の裏ワザです。

5. ふるさと納税をする

ふるさと納税は、自己負担額2,000円を除いた寄付金額について、寄附金控除として所得控除と住民税の控除が受けられる制度です。

厳密に言えば、ふるさと納税は支払う税金の金額が少なくなるわけではありませんが、お米や肉などの「返礼品」がもらえることから、住民税を通常通り納めるよりもお得だと言えます。

確定申告を行う個人事業主は、ふるさと納税の確定申告を省略できる「ワンストップ制度」の利用ができないので、申告の際には忘れないようにしましょう。

個人事業主の節税の裏ワザ 控除編 まとめ

この記事で紹介した個人事業主の節税の裏ワザ 控除編は次の5個です。

個人事業主の節税の裏ワザ控除編

- 1.所得控除を受ける

- 2.小規模企業共済に加入する

- 3.青色申告をする

- 4.iDeCo(確定拠出年金)で年金を積み立てる

- 5.ふるさと納税をする

節税の裏ワザを利用することで、支払う税金が減って手元に残るお金を増やすことができます。個人事業主の方はご自身の事業で忙しいと思いますが、情報を集めて節税にも取り組んでいきましょう。

photo:PIXTA