電子帳簿保存法に対応してレシートを保存するには?ポイントを解説

監修者: 小林祐士(税理士法人フォース)

更新

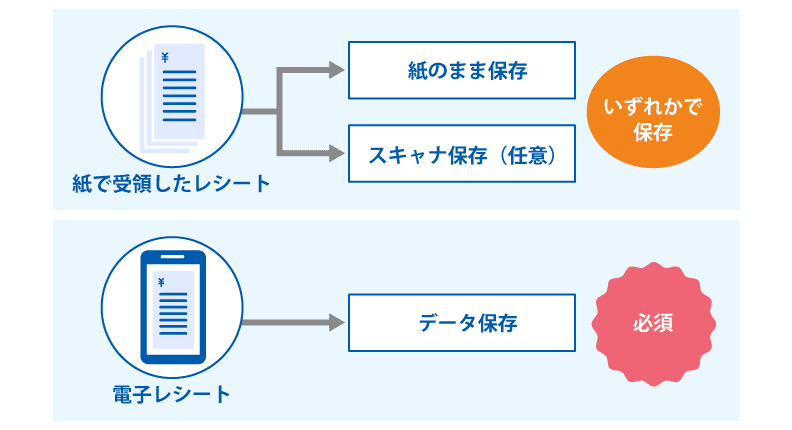

電子帳簿保存法の改正によって、2024年1月1日以後の電子取引のデータ保存が完全義務化されました。電子レシートは電子取引に該当するため、データ保存が必須です。それでは、紙で受け取ったレシートはどのように保存するのが適切なのでしょうか。

本記事では、電子帳簿保存法に則ったレシートの保存方法について解説します。保存方法の違いによる影響や、レシートを電子データで受け取った場合の対応方法についても併せてご紹介しますので、保存方法に迷った際の参考にしてください。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

紙でもらったレシートはどうする?

紙でもらったレシートの取引内容を帳簿に記帳した場合、一定期間保管しなければいけません。保存方法は、紙のまま保存するか、データ化して保存するかの2種類です。

紙のまま保存する

改正電子帳簿保存法によって、2024年1月1日以後の電子取引の取引データはデータのまま保存することが完全に義務付けられましたが、紙でもらったレシートはこれまでどおり紙のまま保存してかまいません。

データで保存する

近年では、アプリなどで電子レシートが発行されることもあります。電子データで受け取ったレシートは「電子取引データ」に当たるため、データとして保存しなければいけません。なお、電子帳簿保存法における「電子取引」とは、メール添付やクラウド上でのやりとり、スマートフォンのアプリ経由といった手段で、データとして書類を授受することです。詳細は後述します。

任意ですが、紙のレシートも、スキャンするなどして電子的に保存することができます。紙のレシートをデータ化する際は、電子帳簿保存法の「スキャナ保存」要件を満たす形での保存が必須です。

電子帳簿保存法に違反し、正しくデータが保存されていない場合、追徴課税や青色申告の承認の取消等のペナルティの対象となる可能性もあります。正しい保存方法を知っておきましょう。

罰則についてはこちらの記事で解説していますので、参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

紙のレシートを紙のまま保存したときのメリット・デメリット

紙のレシートは、紙のまま保存が可能です。この保存方法のメリットとデメリットをご紹介します。

メリット:導入コストが不要

従来の方法のため、導入コストが不要です。また、業務フローを変更せずに済む点がメリットです。

デメリット:検索性が低い

紙のレシートを紙のままで保存する場合は、従前どおりに日付別や種類別に整理してファイリングする必要があります。過去のレシートを参照するときは、ファイルの中から該当のレシートを探さなければいけません。同じ月のレシートをまとめてファイルに保存している場合などは、多くの中から1枚を探さなければならず、非効率的です。

また、電子レシートはデータ保存する義務があるので、紙レシートと電子レシートが混在した場合は、さらに検索が煩雑になることがデメリットといえます。

デメリット:感熱紙のレシートなどは印字が消えるリスクがある

紙のレシートは、感熱紙のものも多いでしょう。感熱紙は光や水、油の影響を受けやすく、保存状態や保存期間によっては、感熱紙の印字が消えて読めなくなってしまうリスクがあります。光の当たる場所や湿度の高い場所を避けて保管し、ファイリングは手に水分やハンドクリームがついていない状態で行うといった注意が必要です。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

紙のレシートを電子保存したときのメリット・デメリット

紙のレシートは、スキャナやスマートフォンなどでデータ化して電子的に保存する「スキャナ保存」も任意で行えます。この保存方法のメリット・デメリットは下記のとおりです。

メリット:検索性が高い

紙のレシートをスキャナ保存する場合、検索性を持たせることが要件の1つです。要件に従い保存することで、日付や金額など任意の項目で検索が可能になります。検索機能によっていつでも必要なレシートを呼び出せるため、過去の履歴の確認が容易です。

メリット:場所を取らない

データ化したレシートの保存場所は、クラウド上、あるいは自社のパソコンやサーバーなどです。データ化した後のレシートの原本は破棄してもよいので、物理的な場所を取らずに書類を保管できます。

メリット:経理業務の効率化

レシートを電子的に保存することで、経費の申請から承認、振込といった作業の効率化が図れます。経費の申請者や承認者、経理担当者間で紙の書類をやりとりする必要がなくなるため、リモートワークにも対応しやすくなります。

デメリット:システムの導入コストが高額

紙のレシートを電子的に保存するには、電子帳簿保存法が定める「スキャナ保存」の要件を満たす必要があります。システムを導入して対応する場合のコストは、ほかの保存方法にかかるコストよりも高額になる点がデメリットです。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子レシートはどうする?

スマートフォンのアプリなどで電子データとして受領する電子レシート(スマートレシート)は、電子取引データに該当します。そのため、電子レシートは電子データのまま保存する必要があります。電子データを保存せずに、紙に印刷したものだけを保存することはできません。これは、電子帳簿保存法「電子取引のデータ保存」でほぼすべての事業者に義務付けられた決まりです。

電子レシートを保存する手段

電子レシートをデータ保存する場合の、具体的な方法について解説します。

電子レシートは、スマートフォンのアプリに送信されることが一般的です。アプリの機能を利用してレシートデータを出力し、データ保存します。アプリでレシートを閲覧できる期間が制限されている場合もありますので、早めの出力がおすすめです。

なお、保存するファイル形式に決まりはなく、アプリで提供される形式のほか、画面のスクリーンショットを保存することも可能です。ただし、保存する際は、電子帳簿保存法の電子取引のデータ保存に関する要件を満たす必要があります。

電子取引のデータ保存要件

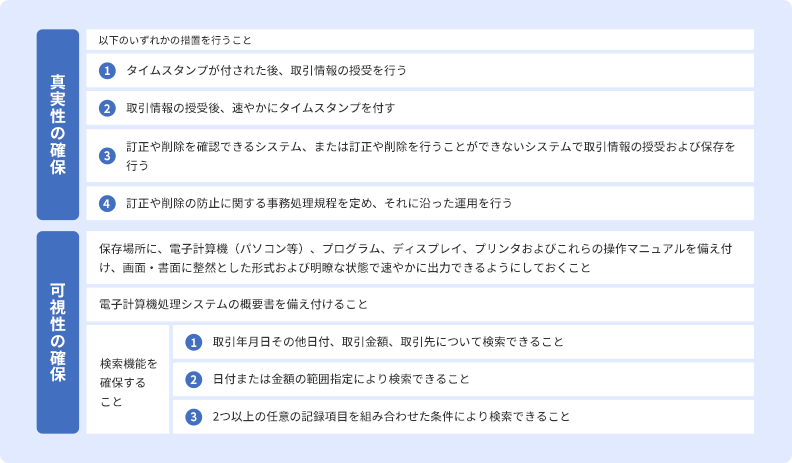

電子レシートのデータは、「真実性の確保」と「可視性の確保」をそれぞれ満たす形で保存します。

電子取引のデータ保存 真実性・可視性を確保する要件

- 真実性の確保

- 真実性の確保とは、保存されたデータが改ざんされていないことを示すための要件です。タイムスタンプの付与や、訂正・削除の履歴を残せるシステムを利用する方法のほか、改ざん防止に関する事務処理規程を設けてそれに沿った運用を行うことでも満たせます。

- 可視性の確保

- 可視性の確保では、ディスプレイやプリンターといったデータの中身を確認するための機器の設置、システムを利用する場合の概要書やマニュアルの整備に加え、検索機能の確保が求められます。ただし、電子データのダウンロードができる状態であれば、上図の検索機能の要件、(2)と(3)は満たさなくても良いとされています。電子データのダウンロードは、税務調査の際に求められる場合があります。

なお、2024年1月1日以降は条件を満たすことで、下記のように電子取引のデータ保存の要件を満たさなくても良いとされる場合があります。

電子取引のデータ保存要件が不要になる条件

| ダウンロードの求めに応じることができるようにしている場合に「検索機能」のすべてが不要 |

|

|---|---|

| 「電子取引データ保存」の保存時に満たすべき要件が不要 |

|

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

紙のレシートを電子的に保存する場合の注意点

紙のレシートをスキャンしたりカメラ撮影したりして電子的に保存する場合、「スキャナ保存」の要件に従う必要があります。「スキャナ保存」の要件を知っておきましょう。

以下にご紹介するのは、レシートなどの「資金や物の流れに直結する重要書類」をスキャナ保存する際の要件です。

2024年1月以後、見積書や注文書などの一般書類は、一部の要件が緩和されました。詳しくは以下の記事をご確認ください。

入力期間の制限

受け取ったり、作成したりしたレシートは、概ね7営業日以内、または、企業等が採用している業務処理サイクルの経過後、概ね7営業日以内に入力することとされています。

業務処理サイクルは各企業等の事務処理規程に定めておく必要があり、最長2か月です。事務処理規程が定められていない場合は、概ね7営業日以内に入力します。

一定の解像度による読み取り

レシートは、200dpi相当以上の解像度で読み取る必要があります。なお、dpiとは解像度を示す単位です。

カラー画像による読み取り

レシートは、赤、緑、青、それぞれ256階調(24ビットカラー)以上のカラー画像で読み取る必要があります。ただし、見積書や注文書などの一般書類はグレースケールでの読み取りも可能です。

タイムスタンプの付与

レシートを入力期間中にスキャナ保存したことが証明できるよう、タイムスタンプをスキャンデータに付与する必要があります。

ただし、入力期間中にスキャナ保存したことが確認できるシステムを利用している場合は、タイムスタンプを付与する必要はありません。

バージョン管理

スキャンデータが訂正や削除された場合に、訂正・削除履歴や内容などを確認できるシステムを利用して、バージョン管理を行います。あるいは、訂正や削除ができないシステムを利用して管理することも可能です。

帳簿との相互関連性の確保

スキャンしたレシートのデータと、データに関連する帳簿の記録事項の間について、重要書類 については相互に関連性を確認できるようにしておくこととされています。レシートは、資金や物の流れに直結・連動する書類なので、重要書類にあたります。

例えば、レシートと該当のレシートの内容を記載した帳簿にそれぞれ通し番号などを振り、書類と帳簿の記録を照合できるようにしておくといった対応が必要です。なお、資金や物の流れに直結・連動しない見積書・注文書などは一般の書類にあたり、帳簿との相互関連性の確保は不要です。

見読可能装置などの備え付け

見読可能装置を備え付けることも、スキャナ保存の要件の1つです。14インチ(映像面の最大サイズ35cm)以上のカラーディスプレイ、カラープリンター、操作説明書を用意する必要があります。

ディスプレイのサイズは、画面の対角線の長さで確認が可能です。A4サイズの対角線は約36.4cmで、14.3インチに相当しますから、A4サイズのパソコンであれば概ね要件を満たしていると考えてよいでしょう。持ち運びがしやすい小さいサイズのノートパソコンを使用している事業者や、プリンターを保有していない事業者は注意が必要です。

速やかに出力できるようにする

スキャンしたレシートのデータは、以下を満たす形で速やかに出力できるようにしておかなければいけません。

データ出力の要件

- 整然とした形式

- 原本の書類と同程度に明瞭

- 拡大や縮小して出力が可能

- 4ポイントの大きさの文字を認識できる

「ポイント」とは、文字のサイズを表す単位です。1ポイントが約0.35mmで、4ポイントは1.4mmに相当します。

システム概要書などの備え付け

スキャナ保存に利用するシステムの概要書や仕様書、操作説明書などは、いつでも確認できるようにしておく必要があります。

また、スキャナ保存を行う際の手順や、担当部署といった社内規程についても整備しておかなければいけません。

検索機能の確保

スキャンしたレシートデータは、以下のような方法で検索できるようにしておかなければいけません。

スキャンしたデータの検索条件

-

(1) 日付、金額、取引先それぞれの項目での検索

-

(2) 日付または金額の範囲指定検索

-

(3) 日付、金額、取引先のうち2つ以上の項目を組み合わせて検索

ただし、税務職員による質問検査権に基づくダウンロードの求めに応じることができるようにしてあれば、(2)と(3)を満たす必要はありません。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

紙のレシートを電子保存する手段

紙で受け取ったレシートを電子保存する場合は、スキャンしたりカメラ撮影したりして電子的に保存する「スキャナ保存」を行います。

なお、2022年の改正電子帳簿保存法施行によって、スキャナ保存を行う際の税務署長への事前申請は不要になりました。

読み取り方法

紙のレシートは、電子帳簿保存法が定める解像度とカラー画像の基準を満たすスキャナでスキャンするか、カメラで撮影してデータ化します。撮影する場合は、デジタルカメラだけでなくスマートフォンのカメラも使用可能です。

スキャナ保存に対応したシステムの中には、スマートフォンで専用のアプリを立ち上げてレシートを撮影すると自動で保存ができるものや、撮影画像やスキャン画像をシステムにアップロードすることで保存できるシステムなどがあります。

保存方法

電子帳簿保存法の要件に沿ってスキャナ保存を行うためには、タイムスタンプの付与や改ざんを防ぐ機能を持ったシステムの利用などが有効です。その場合は既存のシステムを導入するか、自社でシステム開発をすることになりますが、それぞれの特徴は以下のとおりです。

- スキャナ保存に対応しているシステムを導入する場合

- スキャナ保存に対応している経費清算システムや書類管理システムなどを導入することで、手間と時間をかけずにレシートのデータ保存を始められます。電子化したい紙の書類がレシートだけであれば、経費精算に特化したシステムの導入が便利です。

一方、請求書や見積書といったさまざまな書類のペーパーレス化を総合的に進めたい場合は、スキャナ保存だけでなく電子取引などにも対応できる書類管理システムが適しています。事業規模やペーパーレス化の目的に応じて検討しましょう。

- 自社でシステム開発をする場合

- 自社でスキャナ保存に対応できるシステムを開発する方法もあります。自社のニーズにマッチしたシステムを構築できる点はメリットですが、多大なコストと時間、労力が必要です。

また、今後の法改正時のアップデートやメンテナンスも自社で対応しなければいけません。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

レシートの保存期間

受け取ったレシートと、発行したレシートの控えは、いずれも一定期間の保存が義務付けられています。保存期間は、紙のまま保存する場合も、データ保存した場合も同一です。

- 法人の保存期間

- 法人は、レシートを確定申告の提出期限翌日から7年間保存しなければいけません。ただし、青色繰越欠損金が生じた事業年度などについては、10年間保存が必要です。

- 個人事業主の保存期間

-

青色申告の個人事業主は、レシートを確定申告期限の翌日から7年間保存する必要があります。ただし、前々年分の事業所得及び不動産所得の金額が300万円以下の事業者と、白色申告事業者は5年間です。

なお、インボイス制度下における適格請求書発行事業者である消費税の課税事業者は、発行したレシートをインボイスとしている場合、その写しを7年間保存しなければいけません。一方で、受け取ったレシートがインボイスとなっている場合、一般課税の方法に基づいて仕入税額控除の金額を計算するときは、同じく7年間の保存が必要です。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法の改正を機にレシートの保存方法を見直してみよう

電子帳簿保存法の改正後も、紙で受け取ったレシートは紙のまま保存可能です。しかし、電子レシートや電子データとして受け取った領収書は、電子取引の要件に従って保存しなければいけません。紙と電子のレシートが混在すると業務の混乱を招きかねないため、紙のレシートをデータ化して、電子データに統一して保存することをおすすめします。

対象の弥生製品をお使いの方は、スキャナ保存と電子取引のレシートの保存に役立つ「スマート証憑管理」を無料で利用できます。電子帳簿保存法の「スキャナ保存」と「電子取引」の両方に対応していますから、コストをかけずにレシートのデータ化と電子帳簿保存法への対応が可能です。ぜひご活用ください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

クラウド請求書サービスと証憑管理サービスなら、改正電帳法に対応

クラウド見積・納品・請求書サービスとクラウド証憑管理サービスは、法令改正に対応するのでおすすめです。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

また「Misoca」に関しては月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

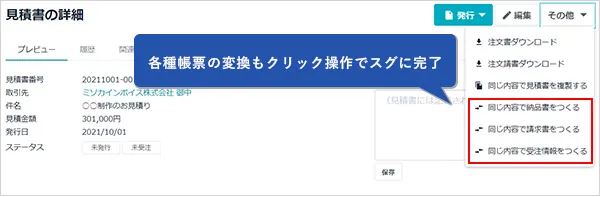

今すぐ始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

見積書・納品書・請求書をテンプレートでキレイに作成

クラウド見積・納品・請求書サービス「Misoca」は見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。また適格請求書等保存方式(インボイス制度)に対応した証憑の発行も可能です。

各種帳票の変換・請求書の自動作成で入力の手間を削減

「Misoca」は、見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。また固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。もう転記ミスや記載漏れの心配は必要ありません。

確定申告ソフトとの連携で請求業務から記帳までを効率化

「Misoca」で作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」は、電子帳簿保存法に対応!優良な電子帳簿に対応しています。しかも、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できますので、幅広く電子帳簿保存法に対応可能です。もちろん、自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。