副業は住民税でばれる?トラブルを防ぐ正しい確定申告の方法を解説

監修者: 齋藤一生(税理士)

更新

現在副業に取り組んでいる、もしくは副業を始めたいと思っている人は、「住民税で副業が勤務先にばれる」という話を聞いて不安になったことはないでしょうか。なぜ住民税が原因で副業がばれるのか、勤務先に副業の事実を知られないようにするにはどうすれば良いのか、具体的な対策を知りたい人もいるでしょう。

この記事では、副業と住民税の関係や住民税を意識すべき理由、副業が勤務先にばれた場合に起こり得る懸念事項について解説します。併せて、副業が会社にばれるのを防ぐ方法や、住民税の具体的な申告方法、ばれるリスクの低い副業も紹介していますので、参考にしてください。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

副業が勤務先にばれる理由には、住民税が関係している

副業が勤務先にばれる理由には、住民税が関係しています。副業が住民税にどう関わるのか、そもそも住民税とは所得税とどのような点が異なるのか、基本的な知識を押さえておくことが重要です。

副業の所得には住民税がかかる

住民税は、その年の1月1日に住民登録をしている地方自治体が各住民の前年の総収入をもとに納税額を算出しており、副業によって収入を得ると、その分だけ住民税額は高くなります。前年の総収入を計算する際に、勤務先から受け取っている給与や賞与に副業収入が上乗せされることから、副業収入が0円でない限り所得が増えるのは免れません。副業の所得には、ほぼ住民税がかかると考えてください。なお、例外として海外赴任者の所得については、住民税はかかりません。

住民税と所得税の違い

副業については、「副業の年収が20万円以下の範囲内に収まっているなら税金はかからない」といった話をよく耳にします。実は、この場合の「税金」は、所得税を指しています。給与所得を得ている人は、給与所得以外の所得の年間合計額が20万円以下であれば確定申告は不要とされており、所得税はかかりません。

しかし、副業で得た所得が20万円以下で確定申告が不要な場合でも、市区町村の役所に住民税の申告が必要なので忘れないようにしましょう。住民税と所得税では、納税額の算出方法が下記のように異なります。

住民税の計算方法

住民税=所得割+均等割+利子割+配当割+株式譲渡所得割

所得税の計算方法

所得税=課税所得金額✕税率-税額控除額

確定申告をすると、税務署から地方自治体へ住民の所得に関する情報が共有されます。所得税の確定申告をしないのであれば税務署から市区町村の役所が課税に必要な情報を得られなくなるため、住民税の申告が別途必要となるのです。

住民税と所得税を混同しないよう十分注意してください。

住民税で副業がばれる仕組み

副業に取り組む人が住民税に注意しなければならないのは、住民税によって副業の事実が勤務先に知られる可能性があるからです。

会社員の場合、原則として勤務先が年間所得を取りまとめ、従業員が住む地方自治体に住民税を納税します。住民税を給与から控除(天引き)し、勤務先を通じて納めることを「特別徴収」といい、一部の例外を除いて事業主には特別徴収が義務付けられているため、勤務先は従業員の住民税額の正確な把握が可能となります。

そのため、勤務先の会社は自社からの給与以外に他の会社から収入を得ている従業員がいると、収入の合算による住民税額の変動に気付き、「副収入があるようだ」と察知するのです。

勤務先の経理担当者や総務担当者がこうした事実に気づき、副業が発覚することは十分にあり得ます。

副業がアルバイトの場合、給与所得報告書の提出もある

副業所得がアルバイトによって得た給与収入だった場合はどうでしょう?

複数の勤務先から給与を受け取っている場合は、本業の勤め先で年末調整を受けたあと、所得税の確定申告をすることが必要なので、本業の年末調整からばれる可能性は、低いでしょう。

そして、副業の確定申告を行う際は、申告書に住民税の徴収方法を選ぶ欄がありますが、そこで普通徴収を選びましょう。こうすることで、副業分の住民税は普通徴収(納税者本人が納税通知書(納付書)を使って住民税を納めること)となり、給与所得にかかる住民税のみ特別徴収されます。副業によって増えた分の住民税を会社が把握できなくなるため、副業がばれにくくなるというわけです。

さらに、確定申告で重要なのは、確定申告書第一表に記載する「所得から差し引かれる金額」ですので、この金額を間違わないようにしましょう。

なお、普通徴収による納付を認めるかどうかは自治体ごとの判断に委ねられています。可能な限り特別徴収に一本化したいと考える自治体もあることから、絶対に確実な方法とはいえない点に注意してください。

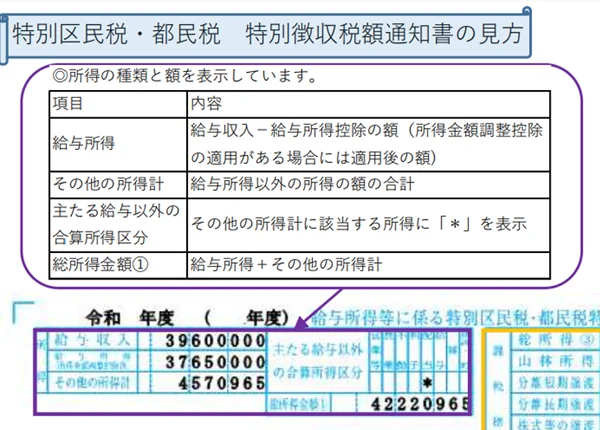

ちなみに、本業の会社が従業員の給与から住民税を天引きする場合は、自治体から「特別徴収義務者用(会社用)」と「納税義務者用(本人用)」の2種類の通知書が届きます。

会社用の通知書には、特別徴収税額(年額)と毎月の納付額が記載されています。副業所得を普通徴収にしているなら、ばれる可能性は少ないかもしれません。

一方で、本人用の通知書には下記のように、「主たる給与以外の合算所得区分」欄に記載があり、給与収入欄に勤務先が把握している所得金額よりも多い金額が記載されていることを確認されれば、本業の給与所得以外に何らかの副収入があることがばれてしまう可能性があります。しかし昨今は、個人情報保護の観点から本人用の通知は圧着はがきを使用したり、マスキングシールが貼られていたりすることもあるので一概に見られるとは限りませんが、自治体によって異なるので、注意しましょう。

東京都中野区の特別徴収税額決定通知書

-

※中野区「特別区民税・都民税 特別徴収税額通知書の見方

」より一部抜粋

副業が赤字の場合

副業が赤字の場合、雑所得であれば、所得が20万円以下なので確定申告は不要ですので問題はありません。

しかし、副業を事業所得にしていて赤字を給与所得と損益通算する場合、所得が減るので還付金が発生します。そして、所得が下がるので住民税も減ることになります。月々の給与で天引きされる特別徴収される住民税額が減ることで、そこから本業の会社に副業が発覚してしまう可能性があります。

本業の勤め先が副業禁止の会社であったり、バレたくない場合、副業に詳しい税理士などの専門家に相談することをおすすめします。

副業禁止の企業で副業がばれたときの懸念事項

2018年に厚生労働省が「副業・兼業の促進に関するガイドライン」を発表してから、副業解禁の機運が高まっているものの、さまざまな理由から副業を認めず、一律禁止あるいは許可制の企業も少なからず存在するのが実情です。

勤務先の企業が就業規則や社内規程などで副業を禁止している場合、副業がばれると下記のような事態に発展することが想定されます。

説明責任が生じる

想定される事態の1つに、副業の内容や収入の実態について説明責任が生じることが挙げられます。就業規則などで禁止されている以上、経緯と実態を把握しておかなければ管理職の責任が問われかねないからです。

勤務先が特に神経質になるのが、「競業避止義務違反」です。従業員が自社のビジネスモデルと競合関係にある事業に無断で携わっていたとすれば、自社のノウハウや技術が他社に提供されるおそれがあります。こうした事態を回避するため、就業規則や誓約書などの労働契約で、在職中はもちろん退職後の一定期間も、競合他社での就業を制限する企業は少なくありません。

機密情報の管理は企業にとって死活問題でもあるため、副業をしていることが勤務先に知られてしまった以上、実態を正直に話す他ないでしょう。説明を受けてどのように対応するかは、勤務先の判断に委ねるしかありません。

懲戒処分が科される可能性もある

副業そのものは違法ではありませんが、勤務先の規程や組織の方針に違反している場合は何らかの懲戒処分が科されることもあり得ます。

なお、公務員の副業については、国家公務員法第103条・第104条や地方公務員法第38条によって定められており、営利目的の副業を許可なく行うことは法律の規定に抵触します。ただし、国家公務員については、在籍する機関と勤務先(利害関係が発生しない非営利団体など)によっては、条件付きで兼業が認められる場合があります。そして、地方公務員についても市長や町村長など任命権者の許可があれば例外的に認められるので、副業を解禁する動きも出てきています。

懲戒処分は、厳重注意や減給、降格、懲戒解雇などが考えられますが、具体的な処分の内容は勤務先や状況によってさまざまです。勤務先に損害を与える機密漏えい行為などの疑いがある場合には、厳しく調査されて重い処分の対象になることも考えられます。

勤務先のノウハウや顧客情報、営業秘密などを意図的に持ち出して提供している場合はもちろん、故意に損害を与えるつもりがなかったとしても、自社で得た業務知識やスキルを他社に提供していたと見なされれば訴訟問題に発展することもあり得るのです。

勤務先の就業規則や秘密保持誓約書、副業に関する規程などをあらかじめよく確認したうえで、リスクを想定して実際に副業に取り組むかどうかを検討する必要があるでしょう。

住民税から副業が会社にばれるのを防ぐ方法

副業によって収入を得ている事実が勤務先に知られるリスクを低減する方法があります。下記の2つの方法は、副業がばれることを防止できる可能性があります。

住民税は忘れずに自分で納付する

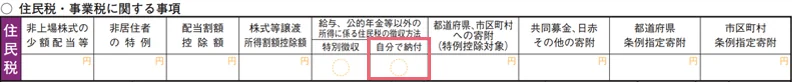

副業の所得が勤務先の給与所得に上乗せされることによって住民税額が増えると、勤務先に副業所得の存在を察知される要因となります。このリスクを回避するには、住民税の納付方法で普通徴収を選択することが有効です。

所得税の確定申告書には、「給与・公的年金等以外の所得に係る住民税の徴収方法」という欄があり、「自分で納付」に「◯」をつけると、副業所得にかかる分の住民税は普通徴収となります。この方法で所得税の確定申告を行うことにより、副業所得分の住民税のみ、自宅に納付書が郵送されるように手続きを変更できます。

ふるさと納税を行う

ふるさと納税とは、任意の地方自治体に寄付することによって所得税の還付や住民税の控除を受けられる制度のことです。ふるさと納税を行うことによって住民税額が下がるため、副業の所得によって住民税額が変化しても、勤務先が察知するリスクを軽減できる可能性があります。

ただし、副業が給与所得以外で、そもそも普通徴収にできる人がふるさと納税すると、特別徴収税額決定通知書に印がついて副業が発覚することがあるので注意しましょう。

会社員の場合、1年間での寄付先が5自治体以内など所定の条件を満たせば「ワンストップ特例制度」を活用できます。ワンストップ特例制度とは、ふるさと納税をした人が確定申告をしなくても寄附金控除が受けられる仕組みのことです。

ワンストップ特例制度を活用することによって確定申告は不要となり、寄付金額から計算した所定の金額が住民税から控除されます。ただし、副業の確定申告をするのであれば、ワンストップ特例は利用できませんのでご注意ください。

住民税以外から副業が会社にばれるのを防ぐ方法

住民税以外にも、思わぬ原因で勤務先に副業がばれることがあります。下記の2つの方法で、不用意に副業の事実が露見してしまうことを防ぎましょう。

他人の前では副業の話題にふれない

勤務先の同僚はもちろんのこと、社外の知人を含めて他人の前では副業の話題にふれないようにしてください。副業に取り組んでいることが人づてに勤務先へと伝わる事例は少なくありません。そもそも副業の話題を出さないことが、勤務先に副業がばれるリスクを回避するうえで重要な対策といえます。

特に同僚の場合、同じ職場に従事する人が自分よりも多くの収入を手にしていることに対して、良くない感情を抱く危険性もあります。

どこから情報が漏れるかは、予測できるものではありません。特に副業が順調なときほど、つい人に話したくなってしまうものです。他人との間で副業の話題は一切禁止と、自分の中で明確なルールを決めておきましょう。

個人が特定されやすい情報はSNSで発信しない

SNS経由で副業に取り組んでいることが知られることもあります。アカウントが実名か匿名かを問わず、個人が特定されやすい情報を投稿するのは控えた方が無難です。居住地域が推測可能な情報や勤務先の業種などはもちろん、勤務先の同僚や上司に話したことがある趣味の話題なども投稿するのは避けてください。

SNSのアカウントを特定するサービスもあるため、きっかけがあればアカウントが特定されて、結果的に副業が勤務先にばれてしまう可能性もあるのです。たとえ勤務先の誰にもアカウントを教えていなくても、副業に関する話題を投稿する際には細心の注意を払うことが大切です。

副業で所得が増えた際の住民税の申告方法

副業で所得が増えた場合、住民税の申告を確実に行わなければなりません。申告手続と住民税の納付は、下記のように行います。

副業の所得を地方自治体に申告

副業の所得を地方自治体に申告する方法は、申告金額によって下記の2通りに分かれます。

副業所得の地方自治体への申告方法

- 副業の雑所得や事業所得や本業以外の給与収入が年間20万円超の場合:所得税の確定申告を行えば税務署から地方自治体へ所得額が共有されるため、住民税の申告は不要です

- 本業以外の副業などの所得が年間20万円以下の場合:その年の1月1日に住民登録をしている市区町村の役所に所得額を申告します

副業での所得が20万円以下であれば所得税の確定申告は原則不要ですが、住民税の申告は別途自分で行う必要がある点に注意しましょう。地方自治体に所得を申告する際は、下記の書類が必要です。

地方自治体への住民税申告時の必要書類

| 必要書類 | 例 |

|---|---|

| 市民税・県民税申告書 |

|

| 収入金額などを証明する書類 |

|

| 各種控除の適用を受ける際の証明となる書類 |

|

| 本人確認書類 |

|

住民税の納付方法

住民税の納付方法は、普通徴収と特別徴収の2種類があります。それぞれ、下記のような手順で住民税を支払います。

普通徴収

普通徴収の場合、住民税の納付書が自宅に郵送されます。納付は4期(6月、8月、11月、翌年1月)に分けて行うことになるため、納付書に記載されている納付期限までに自分で住民税を納めましょう。納付書を銀行などの金融機関やコンビニに持ち込んで支払う他、預金口座から引き落とす手続きを行うこともできます。

また、地方自治体によっては専用Webページからクレジットカードで納付することも可能です。いずれにしても、期限までに納付するのを忘れないようにしてください。

特別徴収

特別徴収の場合、勤務先の給与から住民税額が控除されます。勤務先が給与支払報告書を市区町村に提出すると、市区町村から特別徴収税額決定通知が届き、勤務先はその記載をもとに従業員の毎月の給与から住民税を控除して、その金額を翌月に納付するという手順となります。自分で住民税を納付する必要がない点はメリットですが、勤務先から支払われた給料や賞与に加え、副業の収入が上乗せされた所得額で住民税が計算され、企業側に副業がばれるリスクが生じる点はデメリットです。

勤務先に副業所得の存在を知られたくない場合は、副業所得にかかる住民税のみ普通徴収にすることをおすすめします。

住民税の納付手続における注意点

住民税の納付手続では、押さえておかなければならない注意点があります。勤務先に納付手続をしてもらえる特別徴収と自分で納付する普通徴収は流れが大きく異なるため、下記の3点を意識しておくことが重要です。

普通徴収では申告と支払期限を事前に把握する

住民税の普通徴収で納付する場合、申告期限・支払期限は事前にしっかりと把握しておきましょう。住民税の申告期限は、所得税の確定申告と同様、原則として3月15日です。所得税の確定申告を行った場合は、原則として住民税を別途申告する必要はありません。

ただし、副業所得が20万円以下で確定申告が不要だった場合でも、別途住民税の申告を行う必要があります。申告書を作成し、必要書類をそろえたうえで、必ず申告期限までに申告してください。

申告をしたら6月ごろに、普通徴収分の住民税納付書が地方自治体から自宅へ郵送されます。納付書が届いたら4期分の納付期限を確認し、期限までに忘れずに納めましょう。

転職や退職をした際は、納付手続に注意する

年度の途中で転職・退職した場合は、住民税の納付手続で特に注意しなければならない点があります。転職した場合と退職した場合のそれぞれで、下記のような対応が必要になります。

転職した場合

転職すると、住民税の納付手続は基本的に転職先の企業での特別徴収に引き継がれ、転職先で引き続き給与から住民税が控除されるため、通常であれば自分で住民税を納付する必要はありません。注意しなければならないのは、住民税の引き継ぎに時間がかかることがある点です。

住民税の納付期限に間に合わない可能性があるようなら、前職の勤務先の給与支払い時に、新しい勤務先で特別徴収が可能になるまでの住民税をまとめて控除してもらうか、普通徴収に切り替えて自分で納付しましょう。

退職した場合

勤務先を退職した場合、退職した時期に応じて住民税の納付方法が異なる点に注意してください。6月1日~12月31日までの期間に退職した場合、退職した月以降の住民税は特別徴収によって納付できません。ですから、普通徴収に切り替えて自分で納付するか、退職月の給与や退職金から残りの住民税を一括控除してもらう必要があります。

1月1日~4月30日までの期間に退職した場合、残りの住民税が退職月の給与から一括控除されるのが一般的です。ただし、住民税額が給与額を上回っているようなら、普通徴収に切り替えて自分で支払うことになります。5月1日~5月31日までの期間に退職した場合は、特別徴収で納付することが可能です。

クレジットカードの納付では、領収証の発行がない

住民税の納付システムが整備されている地方自治体であれば、普通徴収の際に専用Webページからクレジットカードで住民税を納付できます。クレジットカード納付の場合、納税したことを証明するための領収証が発行されません。住民税の納税証明が必要な場合には、役所で納税証明書を発行してもらう必要があります。

住民税によって副業がばれるリスクが低い副業

副業の種類によっては、住民税が原因で勤務先に副業所得の存在が知られてしまうリスクを低減できる可能性があります。下記のような副業では、住民税による副業所得の発覚リスクが低いでしょう。

株や投資信託などの運用で利益を得る

株や投資信託、FXなどの運用で得た利益は配当所得や雑所得となりますが、資産運用の一環と考えられることから、年間所得が増えたとしても副業とはみなさない会社が多いです。

会社員が株取引や投資信託などで利益を得るのは、決して珍しいことではありません。勤務先が金融機関などではない限り、本業に支障が生じる可能性は低いと考えられます。よって、副業を禁止している企業でも、株取引や投資信託などの資産運用は副業に該当しないと判断されるケースが大半でしょう。副業を明確に禁止している企業に勤務している人は、このような方法で収入増を目指すことをおすすめします。

フリーマーケットアプリを活用し、不要な資産を売却する

フリーマーケットアプリによる物品販売を副業にするのも、1つの方法です。

原則的に個人の場合、使わなくなった生活用品(洋服や靴、家電やおもちゃなど)の不用品をフリマアプリなどで売った場合は、所得が20万円を超えても確定申告は必要ありません。不用品の売却の場合は「生活用動産」扱いとなり、副業とみなされないので雑所得にならないのです。ただし、貴金属や宝石、美術品などで、1点の価格が30万円を超えると課税対象になります。

しかし、不用品でも営利目的で継続的に販売し、収入を得ている場合は、雑所得になるので、所得が20万円を超えるなら確定申告が必要になります。

売却する不用品の点数が多い場合や、人気の高い高額商品を売却した場合などは、雑所得と判断され、結果的に住民税額に影響を与える可能性も否定できません。万が一、勤務先から住民税額が想定よりも高いと指摘されたとしても、不用品を売却したことを明確に伝えられれば大きな問題にはなりにくいと考えられます。

ポイ活を積極的に行う

ポイ活とは「ポイント活動」の略語で、ポイントサイトに登録して貯まったポイントをショッピングなどに利用、もしくは電子マネーやギフト券などに交換することを指します。通常のショッピングでもポイントが貯まることはあるため、ポイ活が副業と見なされるリスクは低いでしょう。

ポイントサイトには、インターネット広告の閲覧やショッピングによってポイントが貯まるものや、レビューの投稿や撮影したレシートのアップロード、アンケートモニターなどでポイントを獲得できるものなど、さまざまな種類があります。興味のあるポイ活を積極的に行い、お得に買い物をするのもおすすめです。

就業規則を確認して、不動産投資を行う

不動産投資によって得られた収入は、税制上は不動産所得や譲渡所得となります。事業所得や給与などの報酬とは異なるため、副業とは判断しない会社が多いでしょう。

ただし、企業によっては営利目的の不動産投資を禁止しているケースもあります。勤務先の就業規則を確認したうえで、問題ないようであれば不動産投資を行うのも1つの方法です。

副業所得が勤務先にばれたくない場合は、自分で住民税の申告をしよう

副業によって所得が増えると住民税額も高くなることから、副業をしている事実が勤務先に知られる可能性はあります。トラブルを未然に防ぐためにも、勤務先の就業規則をよく確認しておくことが重要です。

副業が勤務先にばれないようにする方法はいくつかあるものの、絶対にばれないという保証はありません。今後も世の中は副業解禁へと向かいつつあるとはいえ、依然として副業を禁止している会社に勤めている場合は注意が必要です。

副業に取り組むべきか、副業を始める場合は会社に届け出ておくべきかなどは、慎重に検討してください。また、副収入を得た場合には必ず確定申告や納税を適切に行い、住民税もきちんと納めましょう。そして、本業と副業をうまく両立させることで、収入を増やしながら幅広い経験や知識を得ることができるでしょう。

副業のバックオフィス業務は弥生のクラウドソフトで効率化

事業所得になる副業の確定申告は申告ソフトを使って楽に済ませよう

会社員などが副業をした場合、副業の所得が20万円を超えると、原則として確定申告が必要です。副業の収入や報酬から源泉徴収をされているなら、確定申告をすれば納めすぎた税金が返金される可能性が高いでしょう。ただ、所得税の確定申告をするには、書類の作成や税金の計算など面倒な作業が多いため、負担に感じる方もいるかもしれません。

事業所得になる副業は、帳簿付けが必要です。そんなときにおすすめなのが、弥生のクラウド確定申告ソフト『やよいの白色申告 オンライン』です。『やよいの白色申告 オンライン』はずっと無料で使えて、初心者や簿記知識がない方でも必要書類を効率良く作成することができます。e-Tax(電子申告)にも対応しているので、税務署に行かずに確定申告をスムーズに行えます。

副業の所得区分を事業所得・雑所得どちらにするか迷っている場合、まずは帳簿付けをしておきましょう。事業所得で確定申告する場合は帳簿が必要です。雑所得の場合、帳簿付けの義務はありませんが、売上や仕入・経費などの集計に帳簿がある方が便利です。

なお、『やよいの白色申告 オンライン』では、雑所得の収支内訳書と所得税の確定申告書は作成できません。もし、『やよいの白色申告 オンライン』で作成した収支内訳書から確定申告書を作成すると自動で「事業所得」に集計されます。国税庁の確定申告コーナーで、自分で収支内訳書と確定申告書に転記して申告をしてください。

【無料・税額シミュレーター】売上と経費を入力して青色と白色の税額を比較してみよう!

クラウド見積・納品・請求書サービスなら、請求業務をラクにできる

クラウド請求書作成ソフトを使うことで、毎月発生する請求業務をラクにできます。今すぐに始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

「Misoca」は月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。また会計ソフトとの連携も可能なため、請求業務から会計業務を円滑に行うことができます。