学習塾・個人塾の経営者や講師はインボイス制度への対応が必要?

更新

学習塾はインボイス制度(適格請求書等保存方式)に対応する必要があるのか、悩んでいる方もいるのではないでしょうか。学習塾・個人塾の経営者や講師は、さまざまな場面でインボイス制度の影響を受けます。ここではインボイス制度による学習塾への影響について、具体例を交えて解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度とは?

適格請求書(インボイス)とは、一定の記載要件を満たした請求書や領収書などを指します。従来の区分記載請求書等保存方式に基づく請求書や領収書に追記が必要な情報は、以下のとおりです。

- 適格請求書(インボイス)発行事業者の登録番号

- 税率ごとに区分した合計額および適用税率(税抜もしくは税込)

- 税率ごとに合計した消費税額など

インボイス制度の目的は、事業者が行う取引における消費税率と消費税額を正確に計算することです。商品やサービスを提供する事業者(売手側)は、インボイス制度のしくみや影響についてよく理解したうえで、どのように対応するか検討しなければなりません。

インボイス制度は2023年10月1日から開始されました。適格請求書発行事業者の登録申請から登録番号発行までにかかる期間の目安は、以下のとおりです。

- e-Taxによる提出:約1か月

- 書面による提出:約1.5か月

免税事業者と課税事業者の違い

免税事業者と課税事業者には、以下のような違いがあります。

| 区分 | 納税の有無 | 要件 |

|---|---|---|

| 課税事業者 | 消費税を納める必要がある |

|

| 免税事業者 | 消費税の納税義務が免除されている | 上記の課税事業者の条件に当てはまらない場合 |

基準期間・特定期間における課税売上高が1,000万円以下の事業者は「免税事業者」です。

一方、基準期間の課税売上高が1,000万円を超える事業者は「課税事業者」となります。課税事業者は消費税の確定申告と納税が必要となるため、免税事業者から課税事業者になる場合は、金銭的なコストや事務作業の負担が増加します。

なお、特定期間中の課税売上高が1,000万円を超えていても、給与等支払額の合計額が1,000万円を超えていなければ、給与等支払額によって免税事業者と判定することも可能です。

学習塾にインボイス制度への対応は必要なのか?

インボイス制度の目的は、事業者が行う取引における消費税率と消費税額を正しく把握することです。学習塾に限らず、あらゆる業種の事業者が対象となります。

ただし、適格請求書発行事業者への登録は任意です。未登録でも事業を継続できます。インボイス制度への対応は、自身(自事業)への影響の大きさを踏まえて慎重に判断しましょう。

学習塾・個人塾の講師(個人事業主・フリーランス)にインボイス制度が与える影響

個人事業主やフリーランスとして講師をしている事業者(売手側)に、インボイス制度が与える影響は主に以下の2つです。

- 適格請求書を交付する場合は適格請求書発行事業者への登録が必要

- 免税事業者の講師(売手側)と取引すると事業者(買手側)は仕入税額控除ができない

それぞれ順番に解説します。

適格請求書を交付する場合は適格請求書発行事業者への登録が必要

適格請求書を交付できるのは「適格請求書発行事業者の登録を受けた事業者」に限られます。

交付には事前登録が必要で、だれでも自由に交付できる書類ではありません。適格請求書発行事業者の登録を受けるためには、申請書に必要事項を記入し、所定の方法で提出します。

適格請求書発行事業者への登録について、こちらの記事で詳しく解説しています。

免税事業者の講師(売手側)と取引すると事業者(買手側)は仕入税額控除ができない

学習塾(買手側)が仕入税額控除の適用を受けるためには、適格請求書発行事業者の講師(売手側)と取引する必要があります。

講師(売手側)は免税事業者のままでも事業は継続できる一方、場合によっては学習塾(買手側)から消費税分の値下げを交渉されるケースもあるでしょう。ただし、買手側による立場を利用した一方的な取引条件の変更は、独占禁止法に違反する可能性があります。政府や関係機関は、法令違反にあたる交渉を持ちかけないよう、買手側にアナウンスしています。

学習塾や講師業(個人事業主・法人)の仕事例ごとにインボイス制度による影響を紹介

学習塾や講師業を営む個人事業主・法人には、以下のような仕事例が考えられます。

- 自身が経営する一般消費者向けの個人塾で月謝を得ているケース

- 講師として塾と業務委託契約を結び報酬を得ているケース

- 正社員やパートとして塾で講師を務め給与報酬を受け取っているケース

インボイス制度による影響を仕事別に解説します。

自身が経営する一般消費者向けの個人塾で月謝を得ているケース

学習塾に通う一般消費者から受け取った月謝はインボイス制度の影響を受けません。インボイス制度の対象となるのは、事業者間の取引です。

講師として塾と業務委託契約を結び報酬を得ているケース

学習塾や個人塾と業務委託契約を結び、授業を担当している講師(売手側)が該当します。業務委託契約による講師業の収入は、インボイス制度の影響を受けます。学習塾(買手側)から適格請求書の交付を求められる場合、講師(売手側)は対応について慎重に検討しましょう。

正社員やパートとして塾で講師を務め給与報酬を受け取っているケース

正社員やパートとして受け取っている報酬(給与所得)は、インボイス制度の影響を受けません。給与は消費税が不課税とされているからです。インボイス制度対応にあたって、正社員やパート側での手続きは不要です。

インボイス制度による学習塾講師の収入の変化

インボイス制度による講師の収入への影響は、以下2つに分かれます。

- 収入が下がる可能性があるケース

- 収入が変わらないケース

順番に見ていきましょう。

収入が下がる可能性があるケース

業務委託契約で勤務している講師(売手側)は、免税事業者から課税事業者になることで消費税の納税額が発生するため、消費税分の収入が下がります。また、免税事業者のまま講師(売手側)を続ける場合は、勤務先の塾(買手側)から報酬のうち消費税分の値引きを打診されるケースもあるでしょう。

収入が変わらないケース

報酬を給与で受け取っている場合には、収入に変化はありません。給与所得者の働き方には、以下の例が挙げられます。

- 正社員

- パート

- アルバイト

派遣社員(売手側)の場合、人材派遣会社(買手側)との雇用関係があるため、インボイス制度による収入への影響はありません。

学習塾がインボイス制度に対応する際の注意点

学習塾がインボイス制度に対応する際に注意するべきポイントは、以下の3つです。

- 課税事業者になると消費税の納税が必要

- インボイス制度未対応の講師(売手側)は取引条件の見直しを求められる可能性あり

- 事務作業の負担増

順番に解説します。

課税事業者になると消費税の納税が必要

適格請求書発行事業者の登録を受けられるのは、消費税の課税事業者のみです。インボイス制度に対応するため免税事業者から課税事業者になると、消費税の納税義務が発生します。免税事業者のときには納めていなかった消費税分の収入が減るため、事業資金への影響がでます。

インボイス制度未対応の講師(売手側)は取引条件の見直しを求められる可能性あり

インボイス制度開始後、講師(売手側)は学習塾(買手側)から適格請求書の交付を求められます。講師(売手側)がインボイス制度に対応していないと、学習塾(買手側)は仕入税額控除の適用を受けられません。

免税事業者の講師(売手側)は適格請求書を交付できないため、取引条件の見直しを求められる可能性があります。取引先(買手側)からどのような対応を求められるか、講師(売手側)は確認しておきましょう。

事務作業の負担増

免税事業者と比べると、適格請求書発行事業者のほうが事務作業の負担は大きくなります。

例えば課税事業者になった影響で、適格請求書発行事業者(売手側)は消費税の確定申告が必要です。また仕入先(売手側)からの請求書が、適格請求書の記載事項を満たしているかチェックする手間が増えます。帳簿付けする際もインボイス制度に則った帳簿付けと消費税の申告が必要です。

なお、納税者自身が買手側で簡易課税制度を選択している場合は、受け取る請求書は適格請求書である必要はありません。免税事業者からの仕入れについても納税する消費税額に影響を及ぼしません。よって、仕入れ税額控除は受けられますので、受け取り請求書や領収書がインボイス制度に対応しているか否かの確認は不要です。後述するインボイスを機に課税事業者になった方が適用できる2割特例を適用する場合も同様です。

しかし、適格請求書を交付する際には、要件を満たした適格請求書かどうかの確認は必要です。そのため、手書きやExcelなどで請求書を発行している場合は、インボイス制度に対応した請求書発行ソフトの利用を検討してみることをおすすめします。

帳簿付けする際もインボイス制度に対応した会計ソフトを使うと便利です。

必要に応じて事務作業の負担を軽減する方法を検討しましょう。

学習塾がインボイス制度に対応する際によくある質問

学習塾に関するインボイス制度の特例措置は?

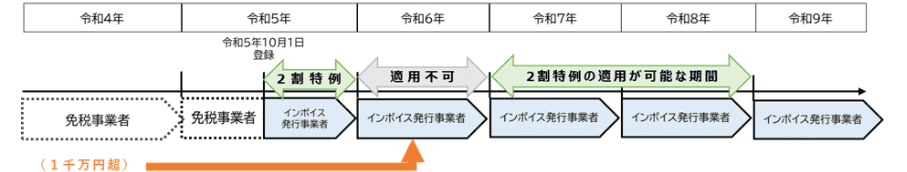

インボイス制度への対応を機に免税事業者から適格請求書発行事業者になった事業者に対して、「2割特例」という特例措置が用意されています。

「2割特例」は、税額負担や事務負担を軽減するため、消費税の納税額を売上で受け取った消費税額の2割にできるというものです。

学習塾はサービス業なので、簡易課税の場合、売上で受け取った消費税の5割を納めます。2割特例の場合、2割で済むので税額が抑えられます。2割特例を適用できる期間は、以下の範囲に属する各課税期間です。

- 開始:2023年(令和5年)10月1日

- 終了:2026年(令和8年)9月30日

事前登録や申請は必要ありません。消費税の確定申告の際に適用を受ける旨を追記するのみで、対象事業者は「2割特例」を適用できますので、積極的に活用しましょう。

ただし、2割特例は基準期間における課税売上高が1,000万円を超える課税期間がある場合は、適用ができません。申告する年分において、基準期間の課税売上などが1,000万円を超えていないかを必ず確認をしましょう。

例えば、以下の図は、インボイスを機に2023年(令和5年)10月1日から課税事業者になった個人事業主の例です。2023年(令和5年)分の消費税の確定申告は、2割特例が適用できます。しかし、基準期間2022年(令和4年)分の課税売上高が1,000万円を超えているので、2024年(令和6年)分は課税事業者になっていた判断となります。したがって、2024年(令和6年)分については、2割特例が適用できません。

2024年(令和7年)分については、原則的に2023年(令和5年)分が基準期間となるのでそれによって、2割特例が適用できるかの判断となります。

学習塾の収入が1,000万円以下でもインボイス制度への対応が必要?

課税売上高1,000万円以下の事業者は原則として消費税が免除されるため、本来であれば納付義務はありません。ただし、適格請求書発行事業者への登録は自身(自社)の取引に与える影響を踏まえて判断する必要があります。

インボイス制度に関係ない事業者はある?

買手側が一般消費者である場合、売手側はインボイス制度の影響を受けません。取引先(買手側)が免税事業者や簡易課税事業者の場合も同様です。

学習塾はインボイス制度による影響をしっかりと理解しよう

業務委託契約で勤務する講師(売手側)や、仕入先(売手側)との取引がある学習塾(買手側)は、インボイス制度の影響を受けます。

学習塾の経営者や講師は、インボイス制度に対応するメリット・デメリットを比較して、自身(自社・自事業)の方針を慎重に検討しましょう。

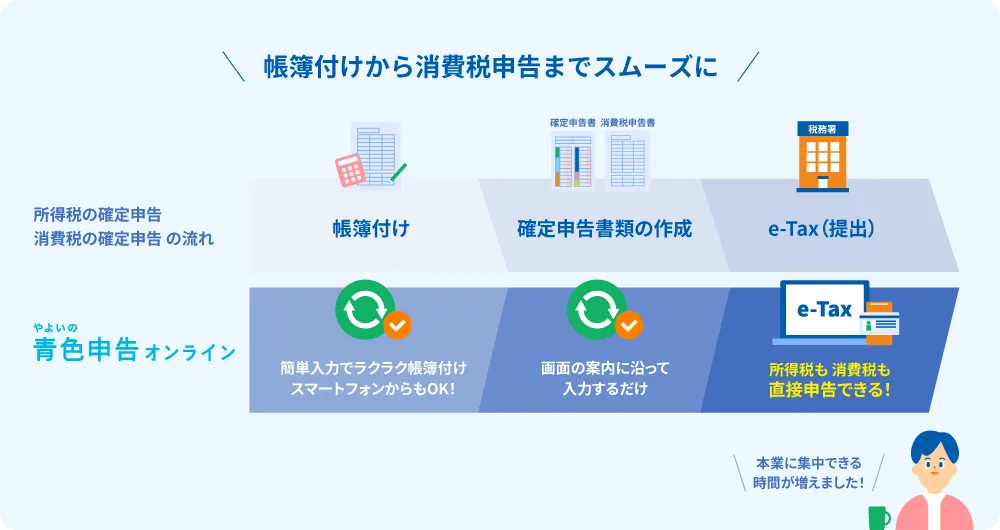

弥生の申告ソフトなら迷わず自分でカンタンに消費税申告ができる

弥生のクラウド青色申告ソフト「やよいの青色申告 オンライン」なら、はじめての消費税申告もラクに完了!

今すぐに始められて、初心者でも簡単に使える、「やよいの青色申告 オンライン」は初年度無料です。無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。

わかりやすい操作で日々の取り引き情報から所得税・消費税の両方の確定申告書が自動作成されます。

もちろん、所得税も消費税の確定申告もe-Taxでの申告が可能です!

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の交付ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

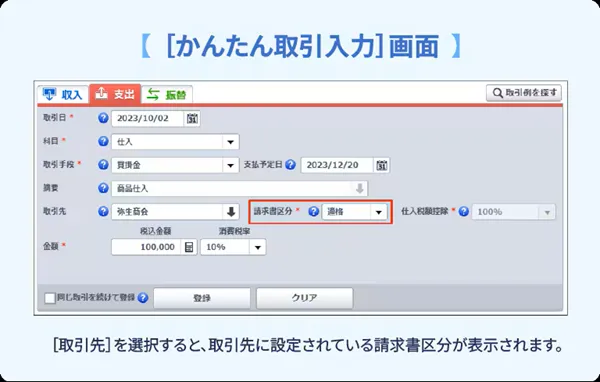

取引先の請求区分でインボイス取引も簡単に仕訳

「やよいの青色申告 オンライン」は、取引先の請求区分でインボイス取引も簡単に仕訳できます。

免税事業者などからの仕入れについても、仕入税額控除の経過措置に対応しています。

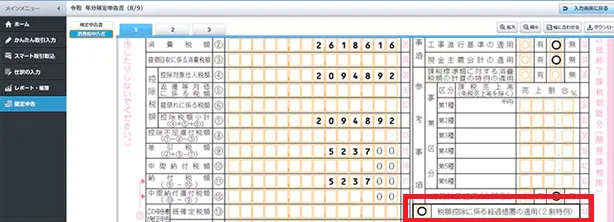

ステップに従って簡単に消費税の確定申告書も作成

初心者でも画面案内に沿って入力するだけで、所得税・消費税の両方の申告書が完成します。

消費税申告で2割特例の適用を受けたい場合も、画面上にチェックを入れるだけで済むのでとてもかんたんです。

さらに「やよいの青色申告 オンライン」なら、消費税申告だけでなく、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。