インボイス制度とは?概要や対応方法をわかりやすく簡単に解説

監修者: 中川 美佐子(税理士)

公開

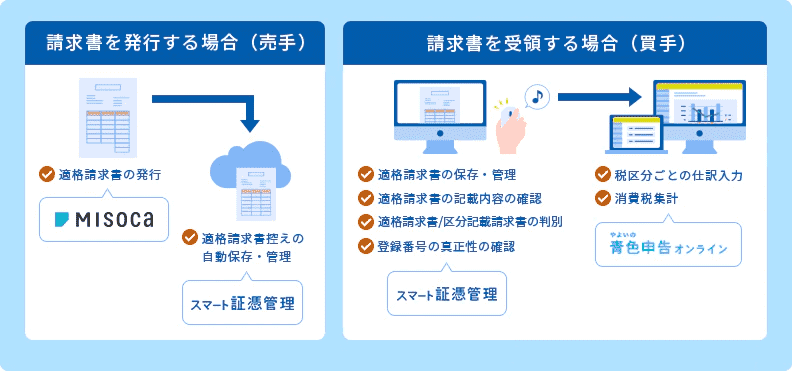

2023年(令和5年)10月1日からインボイス制度がスタートしました。インボイス制度の導入によって「売手側として請求書を発行する際」も「買手側として請求書を受け取る際」も変更点が生じます。また現在、免税事業者・課税事業者のどちらであるかによっても対応すべき点が大きく異なります。本記事ではインボイス制度の概要や対処方法、経過措置の制度などについて解説します。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度とは?

インボイス制度とは、正式名称を「適格請求書等保存方式」といい、事業者が消費税を正しく納めるための制度です。2023年10月1日から施行され、消費税の仕入税額控除をするためには「インボイス(適格請求書)」の保存が必要になりました。

課税事業者は消費税申告書を提出し、納付する必要があります。その際に「課税売上にかかる消費税額」から「課税仕入にかかる消費税」を差し引いて、納めるべき税額を算出します。消費税を正確に計算するためには「仕入税額控除」の要件を理解することが大切です。

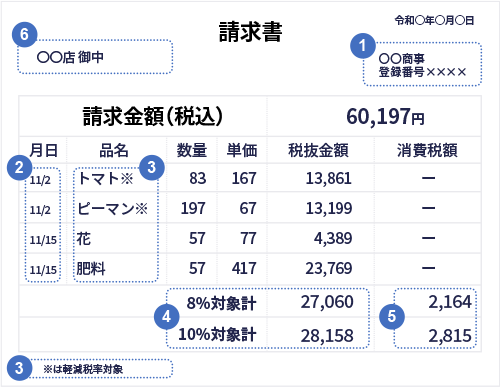

インボイス制度は複数税率に対応した仕入税額控除の方式として開始されました。仕入税額控除の要件として、取引先から発行されたインボイス(適格請求書)の保存が必要となります。インボイス(適格請求書)は、売手側が買手側に対して、①登録番号 ②適用税率 ③消費税額 を記載する必要があります。なお、免税事業者は、インボイス(適格請求書)を発行することはできません。

インボイス(適格請求書)の記載例は以下のとおりです。

インボイス制度で変更になること

インボイス制度で変更になることとして、以下の3点があげられます。

- インボイス(適格請求書)がないと仕入税額控除ができなくなる

- インボイス(適格請求書)の発行は適格請求書発行事業者しかできない(免税事業者は発行不可)

- インボイス(適格請求書)は交付義務・写しの保存義務がある

それぞれ詳しく解説します。

インボイス(適格請求書)がないと仕入税額控除ができなくなる

買手側の課税事業者が仕入税額控除を受けるためには、売手側からインボイス(適格請求書)の交付を受け、それを保存しなければなりません。インボイス(適格請求書)がない場合、その取引について仕入税額控除を行うことはできません(経過措置あり)。

なお、消費税申告で簡易課税制度を選択している場合は、買手側がインボイス(適格請求書)を保存しなくても仕入税額控除が可能です。また、2029年(令和11年)9月30日まではインボイス(適格請求書)がない取引でも、一定の割合までは仕入税額控除できる経過措置があります。

インボイス(適格請求書)の発行は適格請求書発行事業者しかできない

インボイス(適格請求書)を発行できるのは、登録番号を持つ「適格請求書発行事業者」です。

適格請求書発行事業者になるためには「適格請求書発行事業者の登録申請手続き」を行い、納税地を管轄する税務署長の承認を受ける必要があります。既に課税事業者であっても、適格請求書発行事業者の登録がないとインボイス(適格請求書)を発行することはできません。

また、免税事業者が適格請求書発行事業者に登録する場合は、「課税事業者選択届出書」を提出する必要があります。課税事業者になった場合は、基準期間(前々年または前々事業年度)の売上金額にかかわらず必ず消費税の納税義務が発生します。

インボイス(適格請求書)は写しを保存しなくてはならない

適格請求書発行事業者がインボイス(適格請求書)を交付した場合、法人・個人ともに写しを保存しなくてはなりません。

交付したインボイス(適格請求書)の写しは、交付した日、または提供した日を含む課税期間の末日の翌日から2か月を経過した日から7年間保存しなくてはならないと定められています。さらにその保管地は「納税地又はその取引に係る事務所、事業所」に限定されます。

インボイス制度導入で事業者が対応することとは?

インボイス制度で事業者が対応することを、4つのパターンにわけて解説します。

- 【免税事業者】売手側

- 【免税事業者】買手側

- 【課税事業者】売手側

- 【課税事業者】買手側

課税事業者については、こちらの記事でも詳しく解説しているのでぜひ参考にしてください。

【免税事業者】売手側

現在の仕事状況からインボイス(適格請求書)の発行が必要ないと判断した場合は、免税事業者のまま業務を続けることが可能です。インボイス(適格請求書)の発行が必要な場合は、課税事業者を選択する必要があります。まずはインボイス制度を理解することが大切です。

【免税事業者】買手側

買手側の免税事業者の場合、インボイス制度による大きな影響はないケースが多いでしょう。免税事業者は消費税申告・納付の義務がないため、仕入税額控除の計算は不要です。

【課税事業者】売手側

適格請求書発行事業者の登録を受けないと、課税事業者であってもインボイス(適格請求書)を発行することはできません。「適格請求書発行事業者の登録申請書」を納税地を所轄する税務署長に提出し申請が認められると、13桁の登録番号が交付されます。インボイス(適格請求書)を発行するためには、適格請求書発行事業者(インボイス発行事業者)としての登録が必要となりますので、必要な方は早めに手続きを済ませましょう。

【課税事業者】買手側

買手側の課税事業者が取引先に行うことは、適格請求書発行事業者であるか否かの確認です。取引先が「適格請求書発行事業者」であるかは、自社の仕入控除税額にかかわり、消費税の納税額に影響します。まずは、取引先の状況を確認することが大切です。

個人事業主が課税事業者になる要件

個人事業主が消費税の課税事業者になる要件には、以下のようなものがあります。

- 基準期間(前々年)・特定期間(前年の1月から6月)の課税売上高が1,000万円を超えた場合

- 適格請求書発行事業者の申請手続きを行った場合

なお、売上高の規定の他にも細かい要件はいくつかあります。詳しくは以下の記事でも解説しています。

基準期間・特定期間の課税売上高が1,000万円を超えた場合

課税事業者になるかどうかは、前々年(※法人の場合は前々事業年度)の課税売上高が1,000万円を超えているかが1つの判断基準です。なお、特定期間(法人の場合は原則前年度の期首から6か月の期間、個人の場合は前年の1月から6月まで)に、課税売上高または支払った給与等の額が1,000万円を超える場合も課税事業者になります。

課税売上は、2年前が課税事業者であった場合は税抜金額で判定し、免税事業者の場合はもともと消費税を預かっていないため総額で判定することが原則です。

適格請求書発行事業者の登録を受けた場合

売上が1,000万円を超えない場合でも、課税事業者を選択することが可能です。適格請求書発行事業者の登録を受けたすべての事業者は、課税事業者になります。つまりインボイス(適格請求書)を発行できる事業者は、あわせて消費税の納税義務者となります。

インボイス制度に関する経過措置・特例

インボイス制度に伴って、経過措置や特例が施行されています。消費税の申告を行う方に関係のある制度になっているため、内容をチェックしておきましょう。

- 2割特例

- 少額特例

適格請求書発行事業者の概要や特例については、こちらの記事でも解説しています。

2割特例

インボイス制度を機に免税事業者から課税事業者になった事業者だけが適用できるのが2割特例です。

2割特例は、納める消費税額を売上税額の2割とすることができる特例(経過措置)のことで、事前の登録申請は不要です(申告書付記が必要)。2割特例は、2023年(令和5年)10月1日〜2026年(令和8年)9月30日までの日の属する課税期間において適用できます。なお2割特例は、一般課税または簡易課税のどちらを選択していても適用可能です。

少額特例

基準期間における課税売上高が1億円以下、または、特定期間における課税売上高が5千万円以下の事業者が対象となる特例です。基準期間と特定期間の範囲は、次のように定められています。

- 基準期間:個人事業者はその年の前々年、事業年度が1年である法人の場合はその事業年度の前々事業年度

- 特定期間:個人事業者は前年1月から6月までの期間、法人については前事業年度の開始の日以後6月の期間

少額特例では、税込1万円未満の課税仕入(経費等)についてはインボイス(適格請求書)がなくても一定の事項を記載した帳簿を保存することで、仕入税額控除を行うことができます。また、仕入先が免税事業者の場合も適用可能です。少額特例は、2023年(令和5年)10月1日~2029年(令和11年)9月30日までに行う課税仕入が適用対象です。

インボイス制度導入に関する補助金

インボイス制度導入に関する補助金を2つ紹介します。次の補助金制度は、2024年(令和6年)3月現在の情報です。補助金事業は年度ごとに内容や要件が変わることもあるため、検討する際は最新の情報をよく確認してください。

- IT導入補助金

- 小規模事業者持続化補助金(インボイス枠)

IT導入補助金

IT導入補助金は、中小企業・小規模事業者の業務効率化・売上アップをサポートするために、業務の効率化やDX(デジタルトランスインフォメーション)の推進、セキュリティ対策に向けたITツール等の導入を支援する制度です。インボイスに関する制度としては、次の2つの枠が用意されています。

- インボイス枠(インボイス対応類型):インボイス制度への対応に特化した支援枠で「会計ソフト」「決済ソフト」や、パソコンなどを導入する際の費用の一部が支援される

- インボイス枠(電子取引類型):インボイス制度に対応したITシステムを、商流単位で導入する企業に対する支援

2024年(令和6年)2月16日より、2024年の登録申請の受付が開始されました。

参照:IT導入補助金2024

小規模事業者持続化補助金(インボイス枠)

小規模事業者持続化補助金とは、小規模事業者向けの生産性向上と持続的発展を図ることを目的とし、持続的な経営に向けた経営計画に基づく販路開拓の取組を支援する制度のことです。さまざまな要件で小規模事業者向けに補助を行っていますが、インボイス特例では免税事業者から適格請求書発行事業者に転換する事業者を対象に、すべての枠で補助上限を50万円上乗せする措置がとられています。

参照:小規模事業者持続化補助金

課税事業者が確認しておくこと

課税事業者がインボイス制度について把握しておくべき実務上のポイントを解説します。

- 仕入税額控除の要件を満たす取引か確認する

- 請求書がない取引の扱いを確認する

- 社内の経費精算の方法を決める

- 仕入税額控除できない取引を把握する

仕入税額控除の要件を満たす取引か確認する

仕入税額控除の要件を満たす取引の要件は以下3点です。

-

1.売手が交付するインボイス、または簡易インボイス

-

2.買手が作成する仕入明細書等

-

3.卸売市場において委託を受けて卸売の業務として行われる取引であること

請求書がない取引の扱いを確認する

インボイス制度では、仕入税額控除の適用を受けるためにインボイス(適格請求書)が必要です。インボイス(適格請求書)は請求書だけではなく、簡易インボイスによることも可能です。

- ※簡易インボイスとは、不特定多数の者に対して小売業や飲食等を行う事業者の場合に、インボイスに代えて、記載事項が簡略化された書類のこと

また、適格請求書発行事業者は「相手からインボイス(適格請求書)の発行を求められた場合、応じる義務がある」と定められています。買手側・売手側、どちらの立場に立った場合でも、請求書の発行方法を取引先と再確認しておくとよいでしょう。

社内の経費精算の方法を決める

インボイス制度によって、社内での経費精算の処理に影響が出るおそれがあります。例えば、法人カードを使用した際は必ず領収書を保存しておき、取引内容によって仕訳しなくてはなりません。経理担当者の手間が増えるケースがあるため、できるだけスムーズに業務が行えるよう、体制を整えておくことが大切です。

仕入税額控除できない取引を把握する

免税事業者との取引は仕入税額控除できません(仕入税額控除相当額の一定割合を仕入税額控除できる経過措置あり)。仕入税額控除できない取引が多い場合、インボイス制度の開始前後で自社の収益に差が出るおそれがあります。経過措置の期間内は比較的影響が少ないことが予想されますが、長期的な目線でシミュレーションしておくことが重要です。

インボイス制度に関するよくある質問

インボイス制度に関するよくある質問には、次のようなものがあります。

- インボイス(適格請求書)のテンプレートはある?

- 適格請求書発行事業者登録をやめたい場合の手続き方法は?

インボイス(適格請求書)のテンプレートはある?

インボイス(適格請求書)の公式なテンプレートはありません。必要事項が記載されていればどのような書式でもよいので、自身が使いやすいものを使用しましょう。なお、インボイス(適格請求書)に必要な記載事項は以下のとおりです。インボイス(適格請求書)の公式なテンプレートはありません。必要事項が記載されていればどのような書式でもよいので、自身が使いやすいものを使用しましょう。なお、インボイス(適格請求書)に必要な記載事項は以下のとおりです。

- 適格請求書発行事業者の氏名または名称

- 取引年月日

- 取引内容(軽減税率の対象品目である場合はその旨)

- 交付先の相手方(売上先)の氏名または名称

- 登録番号

- 税抜価額または税込価額を税率ごとに区分した合計額および適用税率

- 税率ごとに区分して合計した消費税額等

インボイス(適格請求書)の書き方については、こちらの記事でも詳しく解説しています。

インボイス登録をやめたい場合の手続き方法は?

インボイス制度の申請を取り下げたい場合は「適格請求書発行事業者の登録の取消しを求める旨の届出書」を提出する必要があります。また、「課税事業者の選択適用届出書」を提出している事業者が免税事業者になるためには、「消費税課税事業者選択不適用届出書」の提出も必要です。

翌課税期間から取りやめたい場合は、翌課税期間の初日から起算して15日前の日までに届出書を提出すると、翌課税期間の初日にその資格を失効します。申請用紙は国税庁のホームページからダウンロード可能です。

インボイス制度に関する正しい情報を知ろう

インボイス制度に対応するために重要なのは、正しい情報を得ることです。わからないことは、特設サイトや相談窓口などを利用し理解することが大切です。課税事業者の方は、インボイス制度の導入とあわせて請求書のフォーマットを整えたり、保管システムを変更したりする必要があるかもしれません。インボイス制度の導入とあわせて、社内のシステムについて一度見直してみましょう。

弥生のクラウドサービスなら、無料でインボイス制度に対応

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。

この記事の監修者中川 美佐子(税理士)

税務署の法人税の税務調査・申告内容の監査に29年勤務後、令和3年「たまらん坂税理士法人」の社員税理士(役員)に就任。法人の暗号資産取引を含め、法人業務を総括している。