繰越欠損金とは?利用条件や控除を受ける際のメリット、注意点を解説

監修者: 税理士法人 MIRAI合同会計事務所

更新

「繰越欠損金(くりこしけっそんきん)」を利用すると、当期発生した赤字の金額を翌期以降の黒字の金額と相殺して法人税の課税所得を減らすことができます。ただし、繰越欠損金は全ての企業が無条件に適用できるわけではありません。繰越欠損金を利用するには、一定の条件があるため注意が必要です。

本記事では、繰越欠損金の仕組みや利用条件、欠損金の繰越控除を受けるメリットの他、繰越欠損金を適用する際の注意点についても解説します。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

繰越欠損金とは、過去の赤字と当期の黒字を相殺することができる制度

繰越欠損金とは、法人税額の計算にあたり、翌事業年度以降の黒字の金額から差し引くことができる赤字の金額のことです。

法人税の課税所得は、売上収入や売却収入などの益金から売上原価や販売費、損失費用などの損金を引いて求めます。このとき、益金よりも損金の方が大きければ課税所得はマイナス、つまり赤字になります。この税務上の赤字のことを、欠損金といいます。

法人税の税額は課税所得に応じて決まるので、課税所得がマイナスなら法人税の納税額はゼロです。欠損金が10万円でも100万円でも、赤字の事業年度の法人税はゼロで変わりありません。そして、その翌事業年度が黒字であれば、課税所得に応じて法人税が課せられることになります。

しかし、所定の要件を満たした法人は、税務上の赤字である欠損金を、翌期以降の黒字と最大10年間(2018年4月1日前に開始した事業年度の欠損金については9年間)にわたって相殺することが認められています。

例えば、欠損金が10万円なら10万円分を、100万円なら100万円分を翌期以降の黒字から差し引き、将来の課税所得を少なくすることができます。課税所得が減れば、法人税の税額も少なくなります。このように、翌期以降に繰り越せる欠損金のことを繰越欠損金といいます。

繰越欠損金を適用できるのは、欠損金が生じた事業年度に青色申告をしている法人です。なお、法人税の青色申告を行うには、青色申告をしようとする事業年度開始の日の前日までに、「青色申告の承認申請書」を税務署に提出する必要があります。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

繰越欠損金の税効果会計とは?

課税所得から控除する繰越欠損金は、税務上の損金と見なされますが、会計上の費用ではありません。そのため、繰越欠損金によって企業会計と税務会計にズレが生じた場合は、「税効果会計」という会計処理を行います。

そもそも、会計上の利益と税務上の課税所得は、必ずしも一致しません。例えば、会計上は収益や費用として計上できても、税法上は益金や損金と認められないものもあります。そうなると、損益計算書には、「会計上の利益」と「税法上の課税所得に対応する税額」という、異なるルールによって算出された数値が同時に存在することになります。このようなズレを調整し、企業の損益を正しく示すために決算時に行う会計処理が税効果会計です。

翌期以降の黒字と相殺される繰越欠損金は、会計上と税務上のルールの違いによる一時的なズレであり、将来的には解消されることが見込まれます。このような場合、税効果会計では、繰越欠損金の額に法定実効税率を掛けて、「繰延税金資産」という勘定科目で計上します。法定実効税率とは、税務会計上の所得に対する法人税、住民税、事業税の表面税率を使って、所定の方法で計算される総合的な税率のことです。繰越欠損金の税効果会計の仕訳については、のちほど例を挙げて解説します。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

繰越欠損金を利用するための条件

繰越欠損金の制度を利用するためには、下記のような条件を満たす必要があります。事前準備が必要な条件もあるので、しっかり確認しておきましょう。

欠損金が生じた事業年度に青色申告で確定申告をしている

繰越欠損金を利用するには、まず、その欠損金が生じた事業年度に青色申告をしていることが条件となります。たとえ赤字であっても、その事業年度に青色申告をしていなければ、繰越欠損金は適用できません。

前述したように、法人が青色申告をするには、「青色申告によって申告書を提出しようとする事業年度開始の日の前日まで」に、納税地を所轄する税務署に「青色申告の承認申請書」を提出しなければなりません。提出期限を過ぎると、その事業年度は青色申告ができなくなってしまうので気をつけましょう。

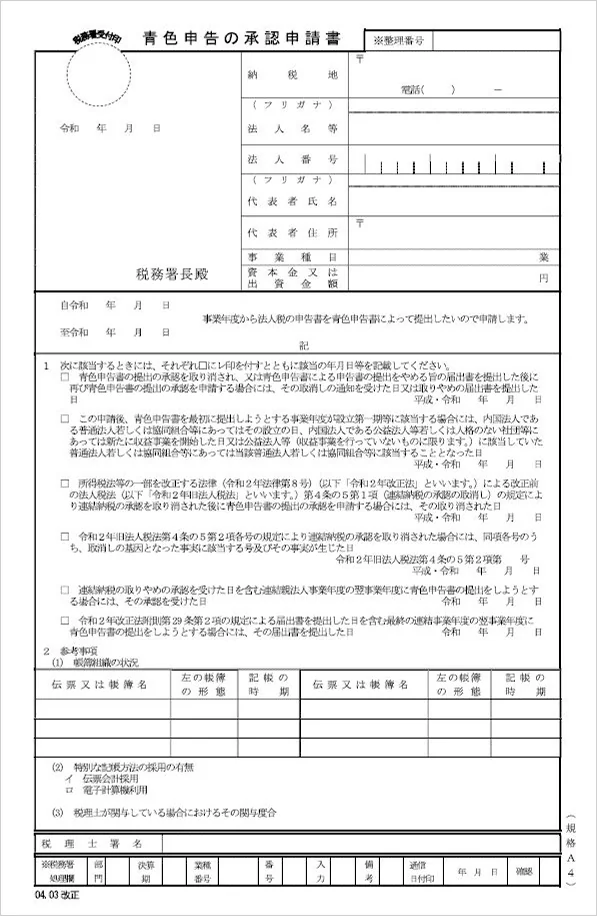

青色申告の承認申請書

-

※国税庁「[手続名]青色申告書の承認の申請

」

なお、新たに会社を設立し、設立1期目から青色申告を行いたい場合は、「設立日から3か月を経過した日の前日(それより前に1期目の事業年度が終わる場合は、事業年度終了の日の前日)まで」に、青色申告の承認申請書の提出が必要です。

欠損金が生じた事業年度以降も、連続して確定申告をしている

繰越欠損金を適用するためには、欠損金が発生した事業年度以降も、連続して確定申告を行っている必要があります。なお、あまり起こらないケースかもしれませんが、欠損金が生じた事業年度が青色申告であれば、以降の事業年度が白色申告であったとしても繰越欠損金は適用されます。

帳簿書類などを保存している

繰越欠損金の有無にかかわらず、企業には、帳簿書類等を一定期間保存することが義務付けられています。帳簿には、総勘定元帳、仕訳帳、現金出納帳、売掛金元帳、買掛金元帳、固定資産台帳、売上帳、仕入帳などが、また書類には、棚卸表、貸借対照表、損益計算書、注文書、契約書、領収書などが該当します。

このとき気をつけなければならないのが、税法上定められた帳簿書類等の保存期間が原則7年であるのに対して、繰越欠損金を適用する場合は10年間(2018年4月1日前に開始した事業年度は9年間)の保存が必要だということです。また、保存期間は、帳簿書類等を作成した日からではなく、その事業年度の確定申告書の提出期限の翌日から数えます。

つまり、繰越欠損金を適用するには、欠損金が発生した事業年度の確定申告書の提出期限の翌日から10年間、帳簿書類等の保存が必要になります。なお、会社法では、会計帳簿を10年間保存しなければならないと定めています。そのため、法人の場合は、帳簿書類の保存期間を10年間と考えておくといいでしょう。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

法人税の繰越欠損金で控除を受けるメリット

繰越欠損金を適用するメリットは、将来的な法人税額を少なくできることです。赤字を繰り越して翌期以降の黒字と相殺することで、その事業年度の課税所得を減らし、法人税の納税額を低く抑えることができます。

例えば、150万円の欠損金が発生し、その翌事業年度の所得金額が100万円だったと考えてみましょう。繰越欠損金を適用すれば、赤字の150万円のうち100万円が、翌事業年度の損金に算入されます。その結果、所得金額がゼロになり、法人税額も2期続いてゼロということになります。さらに、相殺しきれなかった50万円分の赤字は、翌々期以降の黒字から控除できます。

その一方で、繰越欠損金を適用できなければ、赤字の期が法人税額ゼロなのは変わりませんが、その翌事業年度は100万円の課税所得に応じた法人税を納付しなければなりません。繰越欠損金を適用するかしないかで、法人税額が大きく変わってくるのです。

なお、この例は、資本金1億円以下の中小企業などの場合です。資本金が1億円を超える大企業は、繰越控除できる欠損金の額に上限が設けられています。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

法人税の繰越欠損金の仕訳方法

ここからは、繰越欠損金の税効果会計における具体的な仕訳方法を解説していきます。

税効果会計を行うのは、決算のときです。仕訳では、繰越欠損金の金額をそのまま記載するのではなく、その金額に法定実効税率を掛けて、該当する事業年度の法人税額を算出して計上します。

欠損金が発生したときの仕訳

150万円の欠損金が発生し、それを繰越欠損金として計上するときの仕訳例は、以下のとおりです。この場合は、借方に「繰延税金資産」、貸方に「法人税等調整額」を計上します。なお、法定実効税率は30%とします。このとき、150万円✕30%=45万円で繰越欠損金は45万円となります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 繰延税金資産 | 450,000円 | 法人税等調整額 | 450,000円 |

繰越欠損金を解消する仕訳

欠損金が発生した翌事業年度に100万円の黒字となり、上記の欠損金を繰越控除した場合の仕訳例は以下のとおりです。この場合、150万円の欠損金のうち100万円を、繰越欠損金とします。また、法定実効税率は同じく30%とします。このとき、100万円✕30%=30万円で解消する繰越欠損金は30万円となります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 法人税等調整額 | 300,000円 | 繰延税金資産 | 300,000円 |

さらに、次の事業年度に50万円の黒字となり、繰越欠損金の残り50万円分を計上した場合の仕訳例は以下のとおりです。このとき、50万円✕30%=15万円で解消する繰越欠損金は15万円となります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 法人税等調整額 | 150,000円 | 繰延税金資産 | 150,000円 |

これで、繰越欠損金が全て解消されました。

繰越欠損金の回収可能性がなくなったときの仕訳

欠損金が発生した事業年度に、翌期以降に繰り越すつもりで計上しても、翌期以降が黒字でなければ繰越欠損金を適用することができません。欠損金を繰り越せず、計上した繰延税金資産を回収できないと判断される場合は、繰延税金資産を取り消す仕訳を行います。

150万円を繰越欠損金として計上したものの、回収不可能と判断された場合の仕訳例は以下のとおりです。このとき、150万円✕30%=45万円で取り消す繰越欠損金は45万円となります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 法人税等調整額 | 450,000円 | 繰延税金資産 | 450,000円 |

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

繰越欠損金の注意点

繰越欠損金には、前述した利用条件の他にも、いくつかの注意点があります。繰越欠損金を適用する際には、あらかじめ次の点を確認しておきましょう。

繰越欠損金は最も古い年度から利用する

企業によっては、欠損金が連続、または断続的に発生することもありますが、この場合は、欠損金の繰越控除を最も古い事業年度から順番に行っていく必要があります。

例えば、5年前に100万円、3年前に300万円、1年前に200万円の欠損金が発生し、当期の課税所得が200万円だったとしましょう。この場合、繰越欠損金として前年の200万円をあてたり、3年前の300万円をあてたりすることはできません。まず、当期の課税所得の200万円から5年前の欠損金100万円を繰越控除し、それから3年前の欠損金300万円のうち100万円分を控除する、という順番になります。

なお、繰越控除が可能なのは、各事業年度開始の日以前の10年(2018年4月1日前に開始した事業年度に生じた欠損金については9年)以内に開始した事業年度において発生した欠損金です。

繰越欠損金の利用をスキップすることはできない

欠損金が生じた事業年度の翌期と翌々期が黒字だった場合、翌期をスキップして翌々期の課税所得から欠損金を控除することはできません。

例えば、1期目に500万円の欠損金が生じ、2期目の課税所得が500万円、3期目の課税所得が1,000万円だったとします。資本金1億円以下の中小企業の法人税率は、課税所得が年800万円までは15%、800万円を超える部分については23.2%です。そのため、このようなケースでは、「2期目をスキップして、3期目の課税所得1,000万円に繰越欠損金を利用すれば、2期連続で法人税率は15%となり節税になるのでは」と考える方がいるかもしれません。

しかし、繰越欠損金は、次の黒字から順番に適用することになっています。上の例でいえば、1期目の欠損金500万円は、2期目の課税所得500万円と相殺しなければなりません。その結果、2期目は課税所得500万円-繰越欠損金500万円で課税所得がゼロになりますが、3期目は1,000万円の課税所得に応じた法人税が課税されます。

繰越欠損金と所得の相殺を目的とした合併には制限がある

節税目的のためだけに赤字会社を買い取って合併しても、基本的に欠損金の繰越控除は認められません。確かに、欠損金を多く抱える法人と合併し、自社の課税所得に繰越欠損金を適用すれば、計算上、法人税の納税額は少なくなるはずです。

しかし、法人税法では、このようなケースで繰越欠損金を利用できる要件を細かく定めています。事業目的としての実態がない合併では、繰越欠損金は認められない可能性が高いでしょう。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計ソフトなら日々の帳簿付けや決算書作成もかんたん

「弥生会計 Next」は、使いやすさを追求した中小企業向けクラウド会計ソフトです。帳簿・決算書の作成、請求書発行や経費精算もこれひとつで効率化できます。

画面を見れば操作方法がすぐにわかるので、経理初心者でも安心してすぐに使い始められます。

だれでもかんたんに経理業務がはじめられる!

「弥生会計 Next」では、利用開始の初期設定などは、対話的に質問に答えるだけで、会計知識がない方でも自分に合った設定を行うことができます。

取引入力も連携した銀行口座などから明細を取得して仕訳を登録できますので、入力の手間を大幅に削減できます。勘定科目はAIが自動で推測して設定するため、会計業務に慣れていない方でも仕訳を登録できます。

仕訳を登録するたびにAIが学習するので、徐々に仕訳の精度が向上します。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

自動集計されるレポートで経営状態をリアルタイムに把握!

例えば、見たい数字をすぐに見られる残高試算表では、自社の財務状況を確認できます。集計期間や金額の累計・推移の切りかえもかんたんです。

会社全体だけでなく、部門別会計もできるので、経営の意思決定に役立ちます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

繰越欠損金を活用して賢く節税対策をしよう

「思うように売上が上がらなかった」「多額の経費がかかった」など、事業を営んでいると赤字になってしまうこともあるでしょう。しかし、青色申告をしている法人なら、繰越欠損金を利用して赤字を翌期以降の黒字と相殺し、将来の法人税額を減らすことができます。繰越欠損金は、白色申告にはない青色申告の大きなメリットといえます。

青色申告をするには、税務署に対して事前に承認手続きを行ったうえで、複式簿記という正規の簿記の原則に従って帳簿を作成する必要があります。簿記の知識がないと、「複式簿記はハードルが高い」と感じるかもしれませんが、弥生のクラウド会計ソフト「弥生会計 Next」を使えばさほど手間はかかりません。赤字が出てしまったときは繰越欠損金を活用し、上手に節税対策を行いましょう。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者税理士法人 MIRAI合同会計事務所

四谷と国分寺にオフィスのある税理士法人。税理士、社会保険労務士、行政書士等が在籍し確定申告の様々なご相談に対応可能。開業、法人設立の実績多数。

「知りたい!」を最優先に、一緒に問題点を紐解き未来に向けた会計をご提案。