雇用保険料の計算方法とは?雇用保険の対象者や計算の注意点を解説

監修者:税理士法人古田土会計 社会保険労務士法人エムケー人事コンサルティング

2024/03/18更新

企業に所属していて一定の条件を満たす従業員は、必ず雇用保険に加入する必要があり、失業時や育児休業時などには給付金を受け取ることができます。加入対象者は雇用保険料を支払う必要があり、保険料は毎月の給与計算時に算出しなくてはなりません。

ここでは、雇用保険の概要や加入しなければならない対象者の他、雇用保険料の具体的な計算方法と、計算をする際の注意点について解説します。

【初年度0円】クラウド給与計算ソフトで大幅コスト削減【全機能無料でお試し】

【初年度0円】給与明細をかんたん作成・スムーズ発行【法令改正に自動対応】

雇用保険とは社会保険の1つ

雇用保険は、企業に雇用されている人が加入する社会保険の1つです。社会保険は、広義の社会保険と狭義の社会保険の意味で使用される場合があり、狭義の社会保険に含まれない雇用保険と労災保険は、まとめて「労働保険」と呼ばれます。

| 広義の社会保険 | 狭義の社会保険 | 健康保険 |

|---|---|---|

| 厚生年金保険 | ||

| 介護保険 | ||

| 雇用保険 | ||

| 労災保険 | ||

雇用保険の被保険者は、失業時の失業保険や、育休時の育児休業給付金、キャリア形成を目的とした学習に費用が支給される教育訓練給付金といった給付制度を利用できます。企業に雇用される従業員の安定的な暮らしを守っていくための保険だといえるでしょう。

雇用保険の対象者

雇用保険は、従業員を雇用するすべての事業者が対象です(農林水産業の一部を除く)。業種や規模を問わず、従業員を雇用していれば雇用保険加入の適用事業となります。

例えば、個人事業主であっても、アルバイトなどを雇用しているのであれば雇用保険の対象事業になります。ただし、個人事業主は原則として、自身や同居している親族を雇用保険に加入させることができません。雇用保険が事業主に雇用される従業員のため保険であることから、労働者としての性質が認められない人は加入できないためです。そのため、例えば、別居している親族であれば加入することが可能です。また、経営側の役員などは、雇用関係のある労働者と認められる場合以外は、原則として加入できません。

事業主が雇用する従業員については、下記の要件すべてに該当する場合に、加入対象者となります。

雇用保険の加入対象となる従業員の条件

- 1週間の所定労働時間が20時間以上

- 31日以上継続して雇用される見込みである

- 昼間部の学生ではない(休学中など一部例外あり)

事業主が該当する従業員を雇用したときは、「雇用保険被保険者資格取得届」をハローワークに提出して、従業員に「雇用保険被保険者証」と「雇用保険被保険者資格取得等確認通知書(被保険者通知用)」を交付する必要があります。

無料お役立ち資料【「弥生のクラウド給与サービス」がよくわかる資料】をダウンロードする

給与や賞与から算出される雇用保険料

雇用保険料とは、雇用保険の掛金のことで、従業員と事業主それぞれに対して法律で決められた雇用保険料率を、支給される給与や賞与などに掛けて算出します。なお、雇用保険料は下記のような賃金に対してかかります。

| 雇用保険の対象になる賃金 | 雇用保険の対象にならない賃金 |

|---|---|

|

|

定期代などを支給する通勤手当は、所得税の対象にはなりませんが、雇用保険料を算出する際は含めて計算します。また、賞与にも、給与と同じように雇用保険料がかかります。

一方、お見舞金などについては、雇用保険をはじめとする社会保険料がかかりません。出張旅費規程に基づいて支給される、出張手当や出張旅費も対象外です。出張にかかった費用が実費精算でなかったとしても、雇用保険料はかかりません。

健康保険料や厚生年金保険料は毎月納付しますが、雇用保険料と労災保険料は1年分をまとめて支払います。このとき、事業主負担分の雇用保険料を併せて納付するため、忘れずに予定しておきましょう。

なお、雇用保険や労災保険では、年度の初めにその年の概算保険料を事前に納付し、翌年度の初めに実際の保険料との差額と、次の年の概算保険料を併せて納付します。これを労働保険の年度更新といいます。年度更新は、毎年6月1日~7月10日に手続きを行わなければなりません。それまでに、前年4月1日から3月31日までの給与支給総額を取りまとめて、保険料の計算を行う必要があります。

雇用保険料の計算方法

雇用保険料の具体的な計算方法について、例をあげながら解説します。毎月の給与計算の際に迷わないように、基本を改めて確認しておきましょう。

雇用保険料の計算式は下記のとおりです。

雇用保険料の計算式

従業員負担の雇用保険料=給与額(賞与額)×従業員負担の雇用保険料率

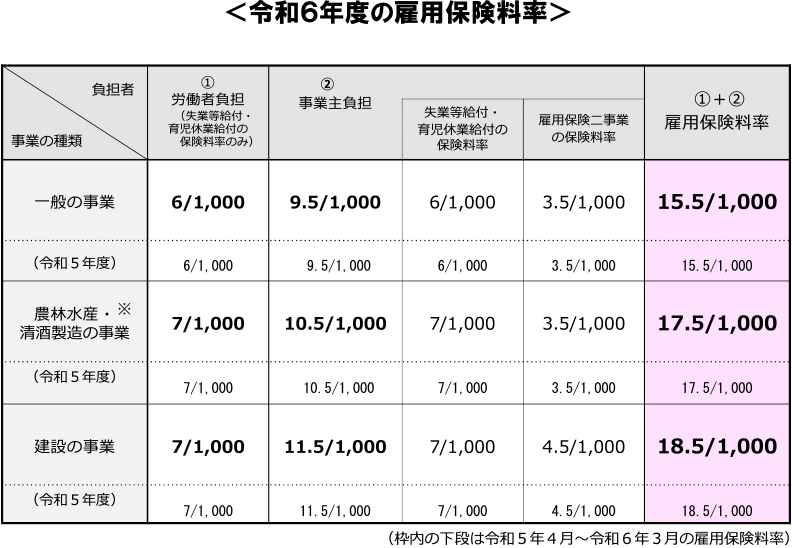

計算式に出てくる雇用保険料率とは、従業員の給与や賞与にかかる雇用保険料の割合です。雇用保険料率は「一般の事業」「農林水産・清酒製造の事業」「建設の事業」の3区分ごとに決められ、定期的に見直されています。

また、下記のとおり、雇用保険料率は従業員に比べて事業主の負担が大きくなっています。雇用保険料は労使折半ではないのと、事業の種類によっても保険料率が変わってくるため注意が必要です。

雇用保険料率(2024年4月1日~2025年3月31日)

- ※園芸サービス、牛馬の育成、酪農、養鶏、養豚、内水面養殖および特定の船員を雇用する事業については一般の事業の率が適用されます。

-

※厚生労働省「令和6年度の雇用保険料率について

」

雇用保険料の計算例

計算式を使って、下記の場合における従業員の雇用保険料の計算例を見ていきましょう。

従業員の1か月の給与

基本給:20万円

役職手当:5万円

資格手当:1万円

残業手当:4万3,210円

精勤手当:5,000円

通勤手当:1万2,000円

欠勤控除:1万円

この従業員の支給合計額は、基本給から通勤手当までを足し、欠勤控除を引いた31万210円です。欠勤控除や遅早控除があった場合は、引いた後の金額に雇用保険料率を掛けます。

この従業員が一般の事業を営む事業所に雇用されている場合、従業員負担の雇用保険料率は6/1,000です。

ある従業員の給与から計算する雇用保険料

31万210円×6÷1,000=1,861.26円

端数は50銭以下切り捨てですから、この従業員の給与からは、1,861円の雇用保険料を徴収します。

また、事業主負担分の保険料は、対象となる従業員すべての1年分の給与と賞与の合計から算出をするため、月々計算をする必要はありません。

雇用保険料を計算する際の注意点

続いて、雇用保険料の計算において、注意したいポイントを3つご紹介します。雇用保険を含め、社会保険関連の制度や手続きは、随時見直しが行われています。最新の法令をチェックし、間違いのないように対応しましょう。

賞与からも雇用保険料を控除する

雇用保険料は、毎月の給与だけでなく賞与からも控除する必要があります。賞与にかかる雇用保険料の計算方法は、通常の給与の保険料計算と同一です。なお、賞与分の事業主負担の雇用保険料に関しては、年間の給与と賞与をすべてまとめて計算するため、毎月個別に計算する必要はありません。

端数を正しく処理する

雇用保険料の計算時は、端数を正しく処理する必要があります。端数が出た場合は50銭以下を切り捨て、50銭1厘以上を切り上げで処理します。四捨五入ではないので注意しましょう。

なお、何らかの理由で給与からの天引きではなく、従業員が事業主に現金で雇用保険料を支払う場合は、50銭以上が切り上げ、50銭未満が切り捨てになります。

例えば、一般の事業を営む事業所に勤める従業員の月の給与(雇用保険対象賃金)が32万4,321円だった場合の雇用保険料は、下記のとおりです。

ある従業員の給与から計算する雇用保険料

32万4,321円×6÷1,000=1,945.926円

従業員負担の雇用保険料率は6/1,000です。端数は92銭6厘ですから切り上げになり、この従業員の給与から徴収する雇用保険料率は、1,946円です。

65歳以上の従業員も雇用保険への加入が必要

65歳以上の従業員についても、65歳未満の従業員と同様に雇用保険への加入が必要です。65歳以上の従業員を新規に雇用した場合や、65歳未満で雇用した従業員が継続雇用で65歳以上になった場合も、要件を満たすのであれば雇用保険の加入対象となります。なお、雇用保険料率は、65歳未満の従業員と同一です。

65歳以上の従業員も、育児休業や介護休業を取得した場合は、給付金を受け取れます。失業時にも、高齢求職者給付金を受け取れる可能性があります。従業員に対して、必要な情報の周知を行いましょう。

また、2022年1月1日からは、65歳以上の従業員を対象に「雇用保険マルチジョブホルダー制度」がスタートしています。通常、雇用保険は1週間当たり20時間以上勤務しないと加入対象になりません。しかし、マルチジョブホルダー制度では、2つの事業所の勤務時間合計が20時間を超え、双方の事業所で31日以上継続雇用見込みであれば雇用保険加入が認められます。

例えば、下記の働き方をしている65歳以上の人は、ハローワークに申し出ることでジョブホルダー制度を利用できます。

65歳以上の人の働き方の例

- Aスーパーで15時間/週

- B株式会社で6時間/週

- Cレストランで5時間/週

ただし、合計する2つの事業所は、それぞれ5時間以上20時間未満の所定労働時間である必要があります。例えば、上記の例の労働時間が「Aスーパー17時間、B株式会社4時間、Cレストラン3時間」だった場合は対象外です。

従業員がジョブホルダー制度の申し出を行った場合、雇用している企業側は、必要書類の記入を行わなければなりません。記入済みの書類は、従業員がハローワークに提出します。雇用保険の加入が認められる場合、勤務先である企業宛てに通知が届くため、雇用保険料の徴収および納付を行ってください。

雇用保険料の計算は給与計算ソフトでミスを防ごう

雇用保険料は、給与や賞与の金額にその都度料率を掛けて算出します。毎月数字が変わる可能性があるため、計算ミスを防ぐためには、自動計算が可能な給与計算ソフトの活用がおすすめです。

弥生の給与計算ソフト「弥生給与」と「弥生給与 Next」「やよいの給与計算」は、給与計算業務に必要な機能を網羅し、給与・賞与計算、社会保険料の計算、年末調整を確実にできるうえ、労働保険料集計表の自動作成も可能です。また、クラウドソフト「やよいの給与明細 Next」は、給与・賞与明細書の作成・発行を効率化でき、Web明細にも対応しています。社会保険料の計算を自動化することで、ミスや手間の少ない給与計算を実現しましょう。

無料お役立ち資料【「弥生のクラウド給与サービス」がよくわかる資料】をダウンロードする

【無料】お役立ち資料ダウンロード

パート従業員の社会保険加入チェックと対策ガイド

社保加入が必要なのはフルタイム従業員だけじゃない!「年収の壁」問題と対策を知りたい方におすすめです。

弥生のクラウド給与サービスなら給与計算・年末調整がスムーズに

弥生のクラウド給与サービスは、初心者でも給与・賞与計算から年末調整まで、”かんたん”に行えるソフトです。

従業員規模や利用目的など、お客さまに最適な「給与計算ソフト」をお選びいただけます。

今なら初年度無償で使えるキャンペーンを実施中です!

まずはお気軽にお試しください。

年末調整までご自身で行いたい方におすすめな「弥生給与 Next」

弥生給与 Nextは、毎月の給与計算から年末調整業務を効率化するクラウド給与ソフトです。

勤怠情報を入力すれば残業代や社会保険料などは自動計算で、給与明細書の作成はラクラク。

また作成した給与明細書は、Web配信で従業員のスマホ・PCに配付することができます。

さらに年末調整に必要な控除申告書の回収、法定調書の作成、源泉徴収票の従業員への配付もオンラインでスムーズです。

年末調整の法定調書作成を委託されている方向けの「やよいの給与明細 Next」

やよいの給与明細 Nextは、年末調整を会計事務所に委託している方にピッタリのソフトです。

給与・賞与明細書の作成から配付はオンラインでスムーズ。

年末調整は控除申告書のWeb回収まで可能です。

- ※年末調整の法定調書作成を自社で対応したい方は弥生給与 Nextをお申し込みください。

また、外部委託先へデータ連携の共有がかんたんだから、データの転記や控除申告書のPDF化などの手間が大幅に削減されます。

この記事の監修者税理士法人古田土会計

社会保険労務士法人エムケー人事コンサルティング

中小企業を経営する上で代表的なお悩みを「魅せる会計事務所グループ」として自ら実践してきた経験と、約3,000社の指導実績で培ったノウハウでお手伝いさせて頂いております。

「日本で一番喜ばれる数の多い会計事務所グループになる」

この夢の実現に向けて、全力でご支援しております。

解決できない経営課題がありましたら、ぜひ私たちにお声掛けください。必ず力になります。