電子帳簿保存法の対応ソフトは?システム要件や導入時の選び方を解説

2024/04/08更新

この記事の監修辻・本郷 税理士法人/辻・本郷ITコンサルティング

国税関係の帳簿や書類を電子データで保存する際には、電子帳簿保存法で定められた要件を満たす必要があります。2022年1月1日から施行された改正電子帳簿保存法により、書類の電子保存に関する要件が大幅に緩和され、電子帳簿保存の導入がしやすくなりました。一方で、改正に伴って電子取引情報の電子保存が義務化されたのです。2023年12月31日までの宥恕期間があるとはいえ、電子取引のデータを紙に印刷して保管することができなくなりました。

電子帳簿保存法にスムースに対応するには、どのようなシステムを導入すればいいのでしょうか。ここでは、改正電子帳簿保存法のポイントや、電子帳簿保存法に対応するために必要なシステムについて、システム導入までのステップと併せて解説します。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

そもそも電子帳簿保存法とは?

電子帳簿保存法は、国税関係(法人税法や所得税法)の帳簿や書類を電磁的記録(電子データ)で保存することを認める法律です。2022年1月に電子帳簿保存法の改正が施行され、書類の電子保存を進めるための抜本的な要件緩和が行われました。そのため、電子帳簿保存法に対応した電子化のハードルは大幅に下がったといえるでしょう。

一方で、2022年1月からは、電子帳簿保存法の改正に伴う電子取引における電子データの保存が義務化され、電子メールやオンライン上で受け取った領収書や請求書などを紙で保存することはできなくなりました。ただし、この電子取引の保存に関しては、事業者のシステム対応が必要であるため、施行後2年間(2023年12月まで)の宥恕期間が設けられています。

なお、令和5年度税制改正大綱において、電子帳簿保存法での電子取引の電子データ保存に関して、二つの改正が示されています。

- ①

電子取引の電子データを電子帳簿保存法の要件に従って保存できなかったことについて「相当の理由がある」場合には、電子データの出力書面を保存しておくなどの条件を満たしたうえで、他の要件を満たさずに電子データを保存することができる

- ②

電子取引の電子データの出力書面を取引年月日等及び取引先ごとに整理・保存するなどの要件を満たしたうえで、検索機能なしに電子データの保存を可能とする。※電子帳簿保存法の他の要件を満たす必要はあります。

いずれも2024年(平成6年)1月1日以後に保存が行われる電子取引に関してのものです。②の条件は示されております。①は、条件は明示されているものの「相当の理由がある」がどのような場合が該当するかについては、現時点では、必ずしも明らかではありません。そのため、税制改正が可決され、詳細情報が公開された段階で、本記事を更新予定です。

いずれにしろ、法人・個人事業主にかかわらず、電子データで受領した領収書や請求書は、電子データとして保存することが必須になります。

電子帳簿保存法に対応しているシステムを整える必要がある

電子帳簿保存法は、前述したように、オンラインで受け取った領収書や紙で保存することができなくなりました。そのため、電子帳簿保存法に対応するシステムが必要です。「JIIMA認証」を得たシステムは、この電子帳簿保存法に対応したシステムといえます。そのため、JIIMA認証を取得したシステムやサービスを利用することは、リスク回避に有効だと考えられます。

JIIMA認証を受けた市販ソフトウェアとは、公益社団法人日本文書情報マネジメント協会(JIIMA)によって、電子帳簿保存法の要件を満たしていると確認されたものです。JIIMA認証のソフトウェアを利用すれば、たとえ電子帳簿保存法を深く把握できていなくても、法令に準拠した電子帳簿保存が可能になります。なお、 JIIMA認証は、どの電子帳簿保存法の要件で認証を受けているかによって、異なります。自社に必要なシステム要件を確認することが重要になります。

【参考】

無料お役立ち資料【「Misoca」がよくわかる資料】をダウンロードする

電子帳簿保存に対応するシステムを選ぶ際のポイント

電子帳簿保存に対応するシステムにはさまざまな種類があり、何を基準に選べばいいのか迷ってしまいがちです。導入するシステムを検討する際には、次のポイントに注目して選ぶといいでしょう。

国税関係書類を一括管理できるか

電子帳簿保存法の対象となる国税関係書類は、請求書、見積書、納品書、領収書、注文書など多岐にわたります。例えば、「請求書は電子保存できるが、納品書や見積書は対応できない」といったように、別々のシステムで管理していると、かえって業務の管理に手間がかかります。システムを検討する場合は、対応可能な書類を確認したうえで、すべての国税関係書類を一括管理できるシステムを選ぶようにするといいでしょう。また、効率化を重視する場合、重要な請求書などはシステムで管理し、数量の少ない資料等はフォルダ保存などを併用するといった運用上の工夫も重要です。

スキャナ保存要件のタイムスタンプに対応しているか

タイムスタンプとは、その電子データがある時刻に存在していたこと、それ以降、改ざんされていないことを証明する仕組みのことをいいます。国税関係書類をスキャナ保存する場合は、所定の期間内にタイムスタンプを付与するか、データの訂正や削除の履歴が残るシステムへの保存が必要です。

電子帳簿保存のシステムとは別にタイムスタンプの専用システムを準備するとなると、手間もコストもかかります。スキャナ保存の要件となるタイムスタンプに対応しているかどうかは、電子帳簿保存システムを選ぶ際の大きなポイントになるでしょう。

電子帳簿保存法に対応するシステムを導入するメリット

電子帳簿保存法に対応するシステムを導入すると、いったいどのようなメリットがあるのでしょうか。4つの主なメリットについて見ていきましょう。

書類管理にかかる時間が大幅に短縮できる

電子帳簿保存システムによって国税関係の帳簿や書類を電子化すれば、ファイリングの手間や保管スペースの管理作業などが不要になります。さらに、書類を確認したいときにも、検索機能を使って必要なデータをすぐに探し出すことが可能です。書類管理にかかる時間が大幅に短縮され、業務効率化につながります。

保管スペースや人的面でコスト削減ができる

書類を紙で保存していると、用紙や印刷代、保管スペースの確保などのコストや、書類管理に関わる人的コストが発生します。電子帳簿保存法に対応したシステムの導入によって、これらのコストを削減することが可能です。

データの改ざんや不正防止で内部統制が強化される

電子帳簿保存法に対応するシステムには、タイムスタンプの付与や訂正削除の記録といった、データの改ざんや不正を防止する機能が備わっています。紙の書類から電子帳簿保存に切り替えることで、内部統制が強化されるでしょう。

書類の紛失や盗難のリスクが軽減される

帳簿や書類を電子化することで、重要書類の紛失リスクや盗難リスクが軽減します。また、紙の書類は破損すると元に戻すことはできませんが、電子データはバックアップさえとっていれば取り出すことが可能です。

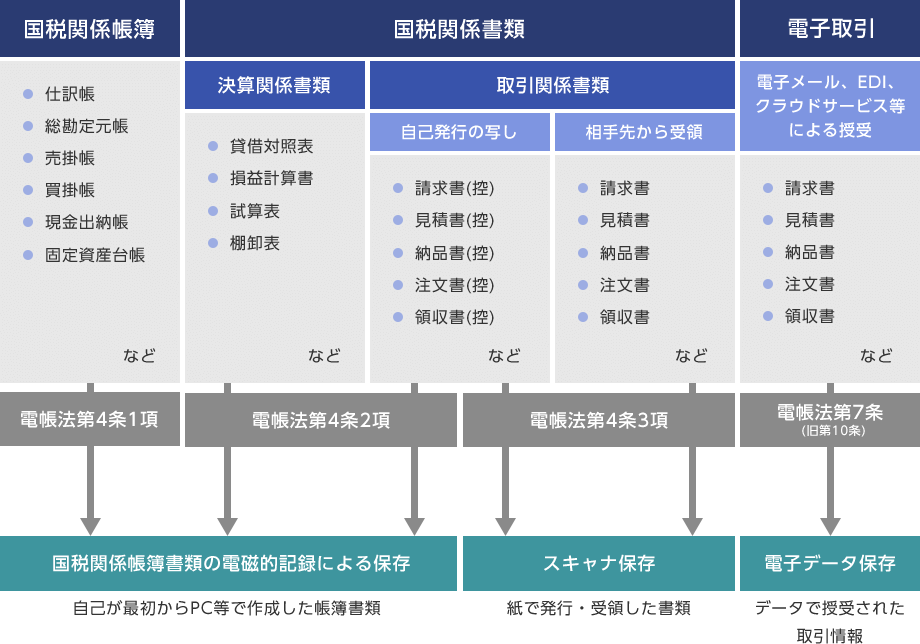

電子帳簿保存法の対象文書

電子帳簿保存法の対象となるのは、「国税関係帳簿」「国税関係書類」「電子取引」の3種類です。それぞれの書類がどのようなものなのか確認しておきましょう。

電子帳簿保存法の対象文書

国税関係帳簿:国税に関係し、保存が義務付けられている帳簿

国税関係帳簿とは、法人税法や所得税法など、国税にかかわる法律によって保存が義務付けられている帳簿です。具体的には、仕訳帳や総勘定元帳、売掛帳、買掛帳、現金出納帳、固定資産台帳などが該当します。

国税関係書類:決算関係書類と取引関係書類すべてが含まれる

決算関係書類と取引関係書類をまとめて、国税関係書類と呼びます。決算関係書類には、貸借対照表や損益計算書、試算表、棚卸表などが該当します。また、取引関係書類には、請求書、見積書、納品書、領収書、注文書などが挙げられます。

請求書などの取引関係書類は、相手先から受領したものと自身が交付したものの控えの両方が対象となります。

電子取引:電子データでやりとりする取引情報の記載事項すべてが含まれる

電子取引とは、「取引情報の授受を電磁的方法によって行う取引」のことで、書面ではなく電子データでやりとりされる取引情報の記載事項すべてを指します。具体的には、取引に関する請求書、見積書、納品書、領収書、注文書などの書類を、電子メールやEDI(電子データ交換)、クラウドサービス等によって受け取ったり送付したりすることが電子取引にあたります。

電子データの保存方法

電子帳簿保存法で認められている電子保存の方法には、「電子帳簿等保存」「スキャナ保存」「電子取引データの保存」の3つがあります。それぞれどのような方法なのか見ていきましょう。

電子帳簿等保存:法改正で税務署への届出が不要に

電子帳簿等保存とは、電子データで作成した帳簿や帳票、書類をそのままデータで保存する方法のことです。国税関係帳簿や国税関係書類は、電磁的記録(電子データ)による保存が認められています。電子帳簿等保存を行うには、電子帳簿保存法によって満たすべき要件が定められており、その保存要件に対応した会計ソフトなどを準備しなくてはなりません。

以前は、帳簿や証票書類を電子的に保存するには税務署への届出が必要でしたが、電子帳簿保存法改正で事前承認制度が廃止され、電子帳簿等保存を導入しやすくなりました。なお、電子帳簿等の保存対応は、必須ではなく任意です。

スキャナ保存:所定の要件で保存をすれば、紙の原本を処分してもよい

スキャナ保存制度とは、請求書や領収書といった紙の書類をスキャンして電子データに変換してから保存する方法をいいます。スキャナやスマートフォン、デジタルカメラなどで読み取ってデジタル化したデータを、所定の要件に従って保存していれば、紙の原本は処分しても問題ありません。

スキャナ保存の対象になる書類は、相手先から受け取った請求書などの取引書類と、自分で作成して取引先に提出する請求書や見積書といった書類の写し(控え)です。なお、スキャナ保存対応は、必須ではなく任意です。

電子取引データの保存:取引情報をデータのまま保存する

電子取引データの保存とは、電子データでやりとりした取引の情報を、所定の要件を満たしたうえでデータのまま保存する方法のことです。これまでは、電子取引で受領した取引情報を印刷して書面保存することも認められていましたが、電子帳簿等保存の改正で、2022年1月から電子取引の電子データでの保存がすべての事業者に義務付けられました。ただし、経過措置として、2023年12月末までは従来どおり、印刷して紙での書面保存も認められています。

対象は、電子的に授受した取引情報すべてです。例えば、メール添付で受け取った請求書などのPDFファイルや、インターネット上でダウンロードしたクレジットカード、交通系IC系カードの利用明細なども電子取引データの保存対象となります。

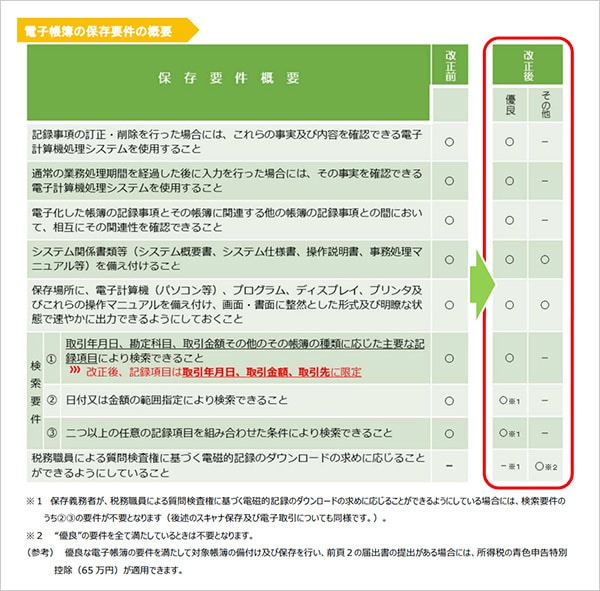

電子データの保存方法には「真実性」と「可視性」を備えることが重要

電子帳簿等保存法に従って電子データを保存するための要件は、「真実性の要件」と「可視性の要件」の大きく2つに分けられます。2つの要件の目的は、それぞれ次のとおりです。

- 真実性の確保:保存されたデータが改ざんされていないこと

- 可視性の確保:保存されたデータを検索・表示できること

データの訂正・削除の履歴が残るシステムや検索機能に対応したソフトの導入など、真実性の確保と可視性の確保を備えた保存方法を決めましょう。

電子帳簿の保存要件の概要

- ※ 国税庁「電子帳簿保存法が改正されました

」

これらの要件をすべて満たすには、上記の表のような対応が必要です。なお、電子帳簿がどの要件を満たしているかによって、「優良な電子帳簿」と「その他の電子帳簿」に区分されます。

電子データを表示・印刷できる機器の設置

電子データを保存するにあたり、保存しているデータを表示・印刷できるパソコンやプリンターなどの機器の設置が必要となります。また、データはきちんと整理し、税務調査などで求められた場合は、すぐに印刷できる状況にしておかなければなりません。

電子データの検索要件の整理

保存した電子データは、取引年月日、取引金額、取引先の項目で検索できるようにしておく必要があります。ファイル名に各項目を含めるか、該当する情報を含めた一覧表などを作成しておきましょう。ただし、基準期間の売上高が年間1,000万円以下の場合は、税務職員の求めに応じて書類をダウンロードできる状態になっていれば、検索要件のすべてが不要となります。基準期間とは、原則、電子取引が行われた日の属する事業年度の前々事業年度(個人事業主は前々年の1月1日から12月31日まで)を指します。

電子データの改ざんや不正の防止措置

タイムスタンプの付与や、訂正・削除の履歴が残るシステムでの保存など、電子データの改ざんや不正を防ぐための措置が必要です。データに応じて複数の改ざん防止措置が混在しても問題ありません。

改正電子帳簿保存法に対応するためのステップ

ここからは、改正電子帳簿保存法に対応するための具体的なステップを解説していきます。たとえ準備不足であったとしても、2024年1月1日からは、すべての事業者が電子取引の保存に対応しなければなりません。2023年12月末までの2年の猶予期間(正確には宥恕)のうちにとるべき対策について、ステップごとに見ていきましょう。

1. 自社の現状を確認する

まず、自社が現在どのような形で書類を保存しているかを整理しましょう。各種書類を紙とデータのどちらで保存しているか、データならどのような形式かといった現状を把握することが、電子帳簿保存への第一歩です。

2. データの保存方法を確定する

データの保存方法や要件は、電子帳簿保存法の対象となる書類の種類によって異なります。下記に挙げる国税関係帳簿、国税関係書類、電子取引、それぞれの書類に応じて、どのような形式で保存するのかを決めましょう。

国税関係帳簿

総勘定元帳や仕訳帳などの国税関係帳簿に認められている保存方法は、電子帳簿等保存です。電子帳簿保存法に対応した会計ソフトなどを利用して、帳簿を始めから電子データで作成している場合に限り、電子保存が可能です。紙の帳簿をスキャンしての保存は認められていません。

国税関係書類

国税関係書類のうち、決算関係書類と自分が発行した取引関係書類(請求書など)の控えは、電子帳簿等保存が可能です。また、相手先から紙の取引関係書類を受け取った場合は、スキャナ保存を行うことができます。

電子取引

電子メールやクラウドサービスなどを利用した電子取引に関しては、電子データによる保存が義務付けられています。ただし、2022年1月から2023年12月末までは、一定の要件下において出力した書面での保存も認められます。

3. データの保存場所を確定する

保存した電子データは、必要に応じていつでも内容の参照や印刷ができるように、きちんと整理しておきましょう。部署ごとに違う場所や方法で保管することのないように、データの保存場所を確定させる必要があります。また、万が一のデータ破損などに備え、バックアップ体制を構築しておくことも大切です。

4. 承認や業務のフローを確定する

要件を満たした電子保存を確実に行うには、業務フローの見直しも必要です。データの保存方法ばかりに着目して承認や業務フローのデジタル化が遅れると、電子帳簿保存法への対応が難しくなってしまう可能性があります。電子帳簿保存に伴う社内ルールを設定し、適切に運用していくように心掛けましょう。

無料お役立ち資料【「Misoca」がよくわかる資料】をダウンロードする

弥生のクラウドアプリなら、電帳法に無料で対応

弥生のクラウドアプリは、電子取引の証憑や帳簿、書類の電子保存に無料で対応します。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

またクラウド会計ソフトの「弥生会計 オンライン」「やよいの青色申告 オンライン」に関しては、作成した決算書や帳簿を製品内で電子保存することが可能です。

- ※その他の帳簿に対応

今ならお得な各種キャンペーンを実施中!まずはお試しください。

請求業務を効率化するMisoca

Misocaは、見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料で、月15枚以上の請求書作成なら初年度無料になるキャンペーンを実施中!

日々の仕訳、決算業務をスムースにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

法人の方は、初年度無料ですべての機能が使える「弥生会計 オンライン」、個人事業主の方は、初年度無料ですべての機能が使える「やよいの青色申告 オンライン」をご検討ください。

- ※優良な電子帳簿保存には、対応していません。

この記事の監修辻・本郷税理士法人

国内最大規模の税理士法人。専門分野に特化した総合力を活かし、一般企業の税務顧問をはじめ、医療法人、公益法人、海外法人など多種多様なお客様へサービスを提供。開業支援から事業承継、相続・贈与対策、オーナー向けの資産承継など、法人・個人問わずお客様のニーズに柔軟かつ的確に応えるべく、幅広いコンサルティングを行っている。

Webサイト:https://www.ht-tax.or.jp

この記事の監修辻・本郷ITコンサルティング

国内最大級の税理士法人である辻・本郷 税理士法人のグループ会社として2014年に創業。実践した数多くのDX化ノウハウをグループ内外に展開。バックオフィスに課題を抱える組織のコンサルティングから導入までをワンストップで行う。電子帳簿保存法やインボイス制度対応等、最新のコンサルティング事例にも精通。「無数の選択肢から、より良い決断に導く」をミッションとし、情報が多すぎる現代において、お客様にとっての「より良い」を見つけるパートナーを目指す。