2024年1月から電子取引の書類は紙保存が廃止!改正電子帳簿保存法

監修者: 小林祐士(税理士法人フォース)

更新

電子帳簿保存法は税制改正によって、2022年1月から大幅に見直されて施行されています。

特に電子取引のデータ保存については、2023年12月31日に宥恕期間が終了し、2024年1月1日からは、完全義務化されて電子取引の書類は、データ保存をすることなく、紙だけで保存することができなくなっています。

電子メールなどを使って電子データで請求書や領収書などのやりとりをしている法人・個人事業主に関わらず国税関係帳簿書類の保存をしなければならないすべての事業者は、書類の保存は対応をしなければなりません。

ここでは、電子帳簿保存法の改正によって変更された電子取引の書類の電子データ保存方法について、詳しく解説します。2024年1月からの変更点も含めてケース別の適切な保存方法や、その要件も見ていきましょう。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子取引による書類の紙保存ができなくなる

電子帳簿保存法は、国税関係(法人税や所得税)の帳簿や書類を電子データ(電磁的記録)で保存することを認める法律です。

特に2022年1月1日施行の税制改正では大きく改正され、その中でも「電子取引のデータ保存」が義務化となりました。2023年12月31日までは宥恕措置が取られていましたが、2024年1月1日以後の電子取引からは完全義務化されています。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子取引に該当する取引

電子帳簿保存法における電子取引とは、電子的にやりとりを行った取引のことです。

電子的とは、メールやクラウドサービスのようなインターネットを介した取引のほか、電子データの保存媒体に保存して、対面や郵送でやりとりした場合なども含みます。

電子取引の例

- メールに添付して送信した領収書や請求書

- インターネット通販などでマイページからダウンロードした領収書

- 受発注管理を行うクラウドサービスを介してやりとりした請求書

- USBメモリに保存された状態で受け取った見積書

上記のような取引は、すべて電子取引に該当します。昨今では、請求書や領収書を、インターネットを介して交付する通信会社や電気会社なども増えています。また、請求書を郵送ではなくメール添付やクラウドサービス上で発行する企業も多くあります。

法人や個人事業主のほとんどが、日常的に電子取引を行っているといえるでしょう。

電子取引については、以下の記事で詳しく解説していますので参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

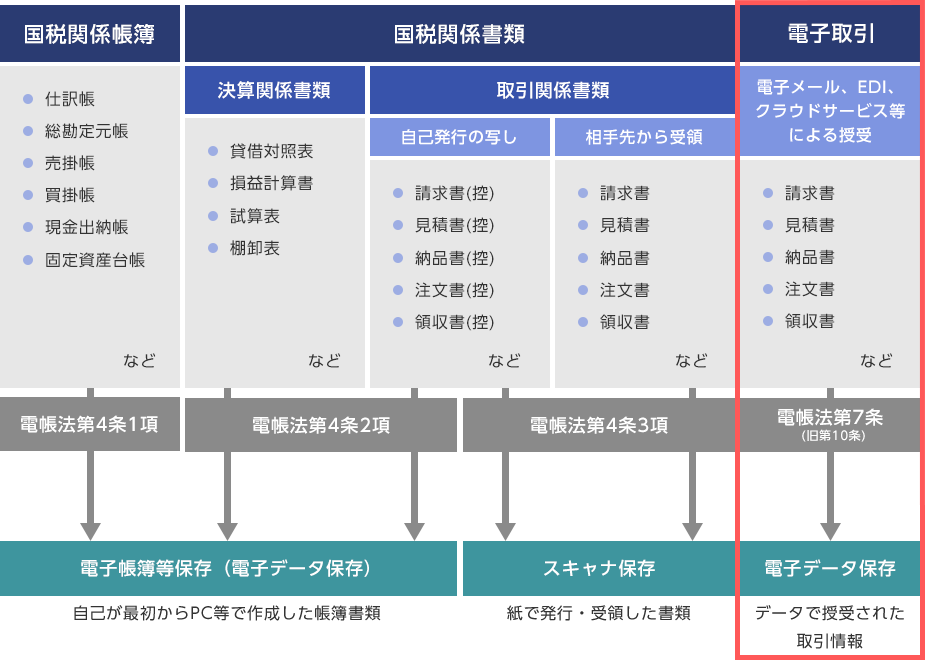

電子取引される書類

電子取引される書類は、電子メールやEDI取引、クラウドサービスなどによって授受される請求書や見積書、納品書、注文書、領収書などが該当します。なお、EDI取引とは、電子データ交換のことで、企業間の取引においてやりとりされる請求書や発注書などの証憑書類を電子化し、専用の回線を用いてやりとりする取引のことです。

これらの書類がデータで授受された場合は、電子取引データの保存をする必要があります。電子帳簿保存法の対象となる文書は下記表のとおりです。

電子帳簿保存法の対象文書

「電子取引のデータ保存」とは、電子データでやり取りした取引は、電子データのまま保存することが義務付けられるもので、ほぼすべての事業者が対象となります。ただし、紙の書類もすべて電子データで保存しなくてはならないということではありません。ケース別に見ていきましょう。

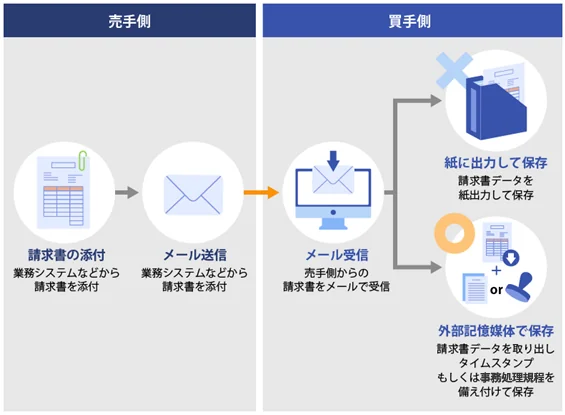

電子取引されたデータは電子データのまま保存しなくてはならない

これまでは電子メールに添付されていたPDF形式の請求書を紙に印刷して保存していた事業者は、電子取引データの保存要件を満たす形式で電子データのまま請求書を保存しなければなりません。

なお、この電子取引による書類の紙保存の廃止は、宥恕(猶予)措置として、2023年12月31日までの猶予期間が認められていました。やむを得ない理由などによって電子取引データの保存に対応が間に合わなかった事業者は、2023年12月31日までは、電子データで受け取った請求書などの書類を紙に印刷して、保存することができました。宥恕期間に準備をすすめたうえで、2024年1月1日からの電子取引のデータ保存の完全義務化が施行されたのです。

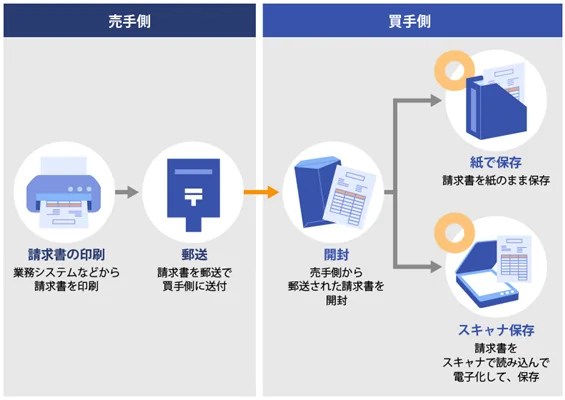

紙で受け取った書類は紙で保存するかスキャナ保存する

電子取引に該当しない紙での取引については、「取引先から受け取る書類」と「自社または自分が作成した書類」とで保存方法が変わってきます。

紙で受領した書類

取引先から紙で受け取った請求書などの書類については、紙のまま保存してかまいません。スキャンして電子データとして保存することもできます。ただし、スキャンする場合は電子帳簿保存法の「スキャナ保存」の要件を満たす必要があります。スキャナ保存については任意なので、対応したい事業者が対応すればよい制度です。

スキャナ保存に対応して、一定の要件に従って保存することで、紙の書類は処分することができます。

スキャナ保存については、以下の記事で詳しく解説していますので参考にしてください。

紙で発行した書類

自社または自分が紙で発行した書類の控えについても紙のまま保存してかまいません。また、保存要件を満たすことで電子保存することもできます。電子で作成した見積書や請求書、領収書などを取引先に紙で送付するなどした場合、その控えは紙または電子データのどちらでも、任意の方法で保存することが可能です。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

ケース別:改正電子帳簿保存法での書類の保存方法

大幅に改正された電子帳簿保存法が2022年1月から施行されたことで、取引される書類の保存方法は大きく変わることとなりました。

電子帳簿保存法では、書類の保存形式を「電子取引のデータ保存」「国税関係帳簿書類の電磁的による保存(電子帳簿等保存)」「スキャナ保存」の3つの区分に分けて規定しています。このうち義務化となっているのは「電子取引のデータ保存」だけで、「国税関係帳簿書類の電磁的による保存」「スキャナ保存」への対応は任意となります。

ここでは、取引される書類の作成方法や取引方法別に、どの保存形式で保存すべきなのか?さらに令和5年度税制改正によって2024年1月から「電子取引のデータ保存」についても見直しがなされているので合わせて説明します。

電子的に作成した帳簿・書類

自社または自分が電子的に作成した帳簿や書類は、電子保存するかは任意となります。国税関係帳簿書類の電磁的による保存(電子帳簿等保存)の要件に従って保存するか、紙に印刷して保存するかを選択できます。総勘定元帳や仕訳帳といった国税関係帳簿のほか、貸借対照表や損益計算書などの国税関係書類がこれに該当します。

また、電子的に作成した見積書や請求書、領収書などを取引先に紙に印刷して、販売先に渡した場合の書類の控えも、電子データと紙どちらか任意の方法で保存できます。例えば、エクセルで請求書を作成し、紙に印刷して取引先に郵送した場合は、控えを紙で保存することも、電子データとして保存することも可能です。なお、電子データとして保存を行う場合は、電子取引のデータ保存の要件を満たす必要があります。

取引先に電子データで送付した書類

電子的に作成した見積書や請求書、領収書などを取引先に電子データで送付した場合は、その書類の控えを「電子取引のデータ保存」の要件を満たして保存しなければいけません

例えば、エクセルで作成した請求書をPDFデータに変換し、メールに添付して送信した場合は、その控えを電子保存しなければなりません。この場合は、紙に印刷して保存することはできないため注意しましょう。

取引先から電子取引で受領した書類

取引先から電子データで受領した書類も、電子取引のデータ保存の要件を満たして保存する必要があります。紙に印刷して保存することはできません。メールやクラウドサービス、保存媒体など受け渡しの方法を問わず、電子データで受け取った書類はすべて電子データのまま保存します。

取引先から紙で受領した書類

取引先から紙で受け取った書類は、紙のまま保存するか、スキャンしてスキャナ保存するかを選べます。

スキャンして保存する場合は、「スキャナ保存」の要件を満たす必要があります。

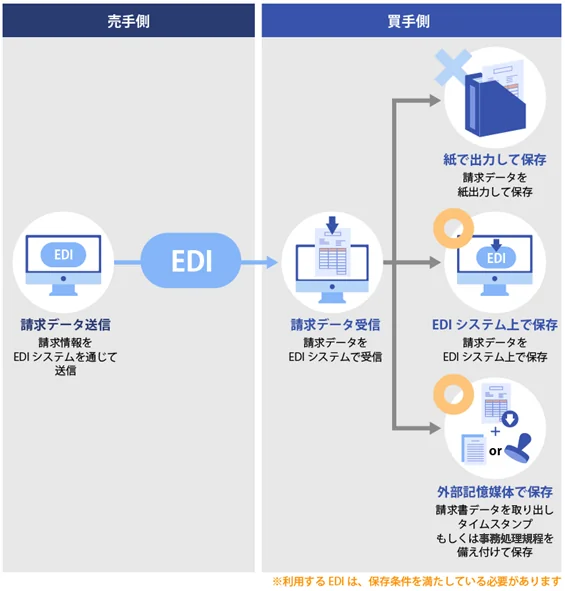

EDI取引で受領した書類

EDI取引では、専用回線や通信回線を介して発注書や納品書、請求書などの電子データをやりとりします。

特定の取引に関係したEDIシステムを利用してデータの授受を行った場合は、電子データのままでの保存が必要です。電子データは「電子取引のデータ保存」の要件を満たしたうえで、EDIシステム上か、外部記憶媒体で電子データ保存します。

EDIについては、以下の記事で詳しく解説していますので参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

「電子取引のデータ保存」の保存要件

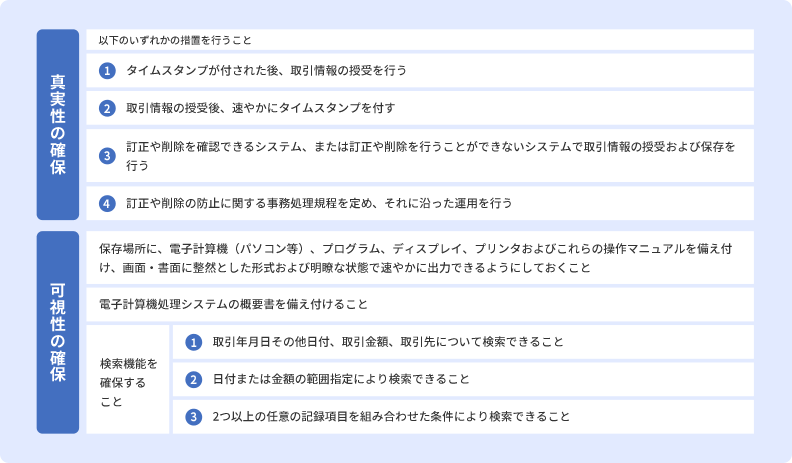

前述した通り、義務化となる「電子取引のデータ保存」には保存する際のルールがあります。電子取引された書類は、真実性と可視性を確保できる形で保存する必要があります。それぞれどのような保存要件があるのか確認していきましょう。また、保存要件が不要となるケースもご紹介します。

電子データの真実性・可視性を確保する要件

真実性の確保

保存する帳簿や書類の電子データの改変が行われていないことを担保するために、下記の要件のいずれかを満たす必要があります。

電子データの真実性を確保する要件

- タイムスタンプを付した後で授受する

- 授受後、すみやかにタイムスタンプを付する

- 訂正や削除を確認できるシステムの導入

- 訂正削除防止規程を備え付け、運用する

可視性の確保

保存した帳簿や書類の電子データは、必要なときにいつでも確認できるように管理する必要があります。そのため、下記の要件をすべて満たす必要があります。

電子データの可視性を確保する要件

- 保存場所に、電子計算機(パソコンなど)、プログラム、ディスプレイ、プリンターおよびこれらの操作マニュアルを備え付け、画面・書式に整然とした形式および明瞭な状態ですみやかに出力できるようにしておくこと

- 電子計算機処理システムの概要書を備え付けること

- 検索機能を確保すること

なお、検索機能の担保については、下記の電子帳簿の検索要件を満たす必要があります。

検索機能を担保する要件

- 取引年月日、取引金額、取引先で検索できる

- 日付または金額の範囲指定で検索できる

- 2つ以上の任意の検索項目を組み合わせて検索できる

保存時に求められる要件が不要となる場合

令和5年度税制改正にも電子帳簿保存法の改正が含まれています。2024年1月1日から電子取引の電子データ保存について、保存要件の見直しや緩和が行われたことで、保存時に求められる要件が不要となるケースもあります。

税務調査が入ったときに調査担当者から電磁的記録のダウンロードを求められた際、その要請に対応できる状態である場合です。この条件に該当する場合、上記の可視性を確保する要件に含まれる、検索機能を確保することの「日付または金額の範囲指定で検索できる」および「2つ以上の任意の検索項目を組み合わせて検索できる」という要件が不要となります。

また、基準期間(法人なら2事業年度前、個人なら前々年)の売上高が5,000万円以下(改正前は1,000万円以下)の事業者については、上記のように調査担当者のダウンロードの要請に応じられるようにしている場合は、検索要件のすべてが不要となります。

ただし、どのケースにおいても、電子データのまま保存することは必要です。

保存要件への対応が難しい場合

2024年1月1日以降、「電子取引のデータ保存」の要件に従って保存することができなかった場合、次の2つに該当すれば「真実性の確保」「可視性の確保」は不要です。ただし、電子取引データを印刷して保存していても元の電子データのまま保存することは必要です。

- 保存要件を満たせなかったことについて、所轄税務署長が相当の理由があると認める場合(事前申請等は不要)

- 税務調査等の際に、電子取引データのダウンロードの求めおよびその電子取引データを印刷した書面の提示・提出の求めにそれぞれ応じることができる場合

電子取引のデータ保存の要件については、以下の記事で詳しく解説していますので参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子取引による書類の保存方法

電子取引された書類の保存方法は、使用するシステムや社内ルールによって細かい手順は異なりますが、基本的な流れは同じです。

ここでは、「通信販売でオフィス用品を購入し、領収書はPDFデータをダウンロードする」という電子取引を例に、書類の保存手順を見ていきましょう。

1. データをダウンロードする

まずは、領収書のPDFデータをダウンロードします。

PDFデータは、電子メールに添付されていたり、メール本文にPDFの保存先のURLが記載されていたりします。URLが記載されている場合は、そのURLをクリックしてPDFをダウンロードします。

2. 検索要件に従ってファイル名を変更する

ダウンロードした領収書のPDFデータは、ファイル名を内容がわかるものに変更しておくと、管理の手間が省けます。ファイル名の付け方の法則を決めて、電子データを保存する際には法則に従ってファイル名をつけるといいでしょう。

例えば、「日付」「取引先」「金額」とした場合、ファイル名は、「20240101_◯◯ショップ_1000」となります。

3. 所定の場所にデータを保存する

ダウンロードして名称も変更した領収書のPDFデータを、所定の場所に保存します。

保存場所は、クラウド上でもパソコンのハードディスクでも問題ありません。

さまざまな電子データが混在してしまわないよう、領収書フォルダや請求書フォルダ、顧客別のフォルダなど、電子データの内容ごとにフォルダを分けて作っておき、その中に保存します。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子データの保存期間

電子データは一定期間保存しておかなくてはなりません。また、その保存期間は、法人の場合と個人事業主の場合、副業の場合で異なります。

電子帳簿保存法の保存期間については、以下の記事で詳しく解説していますので参考にしてください。

法人の場合

法人の場合、法人税法上、電子データを含む帳簿書類の保存期間は確定申告書の提出期限翌日から7年です。ただし、欠損金の繰越控除を受ける場合は、保存期間が延びて10年間となります。もっとも、会社法上では会計帳簿は10年間の保存義務があります。期間が長い方に合わせるので、法人の場合は「10年」保存が必要となります。

また、保存期間の起算点は書類の発行日や領収日ではなく、法人税法上では、その事業年度における確定申告の提出期限の翌日となる点にも注意が必要です。

個人事業主の場合

個人事業主の場合、帳簿や書類の種類に応じて5年間もしくは7年間保存します。

| 白色申告 | 青色申告 | |

|---|---|---|

| 7年保存 |

|

|

| 5年保存 |

|

|

-

※国税庁「記帳や帳簿等保存・青色申告

」

副業の雑所得の場合

雑所得を生ずべき業務を行う方で、2022年分の申告からは、前々年分のその業務に係る収入金額が300万円を超える場合、現金預金取引等関係書類を5年間保存する必要があります。したがって、請求書などは取引等関係書類として5年間保存が必要です。この場合、所得ではなく収入金額である点に注意しましょう。

インボイス制度に対応した保存期間

2023年10月よりスタートしたインボイス制度においては、適格請求書(インボイス)の保存期間は7年間と定められています。

インボイス登録をしている事業者は、適格請求書(インボイス)の保存(控え含む)が仕入税額控除の要件なので、インボイス制度の要件に従って適切に保存するようにしましょう。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法に関する罰則

2022年1月施行の電子帳簿保存法の改正では、保存要件の見直しや緩和が行われた一方で、保存規定違反などがあった場合の罰則が強化されています。

ここでは、電子帳簿保存法に関する罰則を3つに分けて見ていきましょう。

青色申告の承認取り消し

「帳簿書類を提示しない」「保存要件に従っていない」といった違反をした場合、青色申告の承認を取り消される可能性があります。

しかし、電子帳簿保存法の改正を契機にして、電子データの一部を保存せずに書面を保存していた場合には、その事実だけで、青色申告の承認が取り消されたり、税務調査で経費として認められなかったりするわけではありません。

従来と同様に、その取引が正しく記帳されて申告に も反映されていて、保存すべき取引情報の内容が書面を含む電子データ以外から確認できるような場合には、それ以外の特段の事由が無いにも関わらず、直ちに青色申告の承認が取り消されたり、金銭の支出がなかったものと判断されたりすることはないとされています。

-

※国税庁「電子帳簿保存法一問一答【電子取引関係】

」

追徴課税

保存する電子データの改ざんや隠蔽などが判明した場合は、重加算税の対象となり、さらにペナルティとして10%が加重されます。

会社法による罰則(法人の場合)

電子データの保存では、電子帳簿保存法だけでなく会社法も守る必要があります。

保存要件の違反などがあった場合、100万円以下の罰金が科せられる可能性があるため注意が必要です。

電子帳簿保存法の罰則については、以下の記事で詳しく解説していますので参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電磁的記録に役立つシステムも活用しながら電子取引の紙保存廃止に対応しよう

電子取引データの紙保存は2023年12月31日に宥恕期間が終わり、2024年1月1日以後の電子取引から完全義務化されています。

電子保存すべき文書を紙に印刷して保存していた事業者は、データ保存が必要です。どのような方法で保存するのかを検討し、2024年1月1日以降は、書類を適切に管理しましょう。

電子保存を効率化するために、電子保存に対応できるシステムを導入するのもおすすめです。ただし、電子保存に対応した新しいシステムを導入する場合は、電子取引のデータ保存の要件を満たすシステムを選ぶ必要があります。どのような書類を電子保存するのかによっても必要な機能が変わってくるため、まずは自社の取り扱う電子データをもとに、要件を明確にすることが重要です。

また、システムは運用のしやすさに大きく影響する電子データの管理のしやすさや検索のしやすさも重視します。さらに、データの自動読み取りができたり、紙の書類を速やかに電子化できたりするシステムであれば、管理業務の効率化にもつながります。

弥生製品の各機能をご活用いただくことで、電子帳簿保存法の「電子取引のデータ保存」「国税関係書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」に対応できます。

電子帳簿保存法の対応システムの選び方については、以下の記事で詳しく解説していますので参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

クラウド請求書サービスと証憑管理サービスなら、改正電帳法に対応

クラウド見積・納品・請求書サービスとクラウド証憑管理サービスは、法令改正に対応するのでおすすめです。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

また「Misoca」に関しては月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

今すぐ始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

見積書・納品書・請求書をテンプレートでキレイに作成

クラウド見積・納品・請求書サービス「Misoca」は見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。また適格請求書等保存方式(インボイス制度)に対応した証憑の発行も可能です。

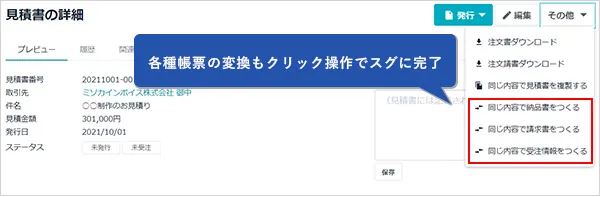

各種帳票の変換・請求書の自動作成で入力の手間を削減

「Misoca」は、見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。また固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。もう転記ミスや記載漏れの心配は必要ありません。

確定申告ソフトとの連携で請求業務から記帳までを効率化

「Misoca」で作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」は、電子帳簿保存法に対応!優良な電子帳簿に対応しています。しかも、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できますので、幅広く電子帳簿保存法に対応可能です。もちろん、自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。