元入金とは?資本金との違いや計算方法・仕訳方法について解説

監修者: 齋藤一生(税理士)

更新

元入金(もといれきん)は、個人事業主が事業を行う際の「元手」となる資金のことで、個人事業主であれば誰もが扱わなければならないものです。確定申告時にも記載が必要なものですから、特徴や書き方を理解しておくことが大切です。

元入金がどのようなものなのか、法人の「資本金」との違いや仕訳方法などを含め詳しく解説します。

個人事業主の元入金とは会社の資本金のようなもの

元入金は、個人事業主が事業を行う際に、最初に用意するお金のことです。個人事業主は、法人に比べて少ない元手で事業をスタートできる場合もあるでしょう。それでも、事業のスタートに際しては、必要な物品を買い求めたり、仕入を行ったりするはずです。このような資金をまかなうのが「元入金」です。

元入金の考え方の例

1個70円でりんごを仕入れて、1個100円で売る商売をしたい

上記の場合、まずは、りんごを仕入れるためのお金を用意する必要があります。さらに、りんごを販売する店舗を用意したり、商売の宣伝をするためのチラシを印刷したりする必要もあるかもしれません。商売が軌道に乗れば、売上を次の仕入や宣伝にあてられますが、それまでは資金を個人の資産などから用意することになります。

個人事業主は、事業にかかる資金とプライベートのお金の区別があいまいになりがちです。しかし、経費や利益を正しく計算するためには、事業用のお金のプライベートのお金は区別して計算する必要があります。そこで、元入金を用意するのです。

上記の例で、元入金を準備しないまま、「まずりんごを100個仕入れたいから、7,000円個人のお金から出した」「次に宣伝をしたいから個人のお金から1,000円出してチラシを印刷した」「その次にりんごを販売する棚を買うために個人のお金から100円出した」といったことを繰り返していると、どんどん収支が把握しづらくなってしまいます。

「最初に元入金として1万円を用意して、そこから仕入れや経費を支払っていく」という方法なら、今いくら使ったのか、いくら残っているのかをしっかり把握できるでしょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

元入金と資本金の違い

個人事業主が事業を開始する際に用意する元入金に対して、法人が事業を開始する際には「資本金」を用意します。似た意味を持つ元入金と資本金ですが、実際の処理方法や性質には違いがあります。

元入金の正しい意味を把握するためにも、資本金との考え方の違いを知っておきましょう。

開業時の違い

元入金は個人事業主の開業に必須ではありません。しかし、法人の設立には資本金が必須です。元入金は個人事業主の開業時に必要な資金ではありますが、実際には、元入金を0円で個人事業をスタートさせることも可能です。税務署への開業届に元入金を記載する欄はなく、元手の必要ない事業であれば、元入金0円でスタートさせることも、不可能ではありません。

しかし、法人を設立するためには、1円以上の資本金が必須です。法人の設立登記をする際、事業用口座に資本金が入金されていないと設立が認められません。さらに、企業のウェブサイトなどを見ると、資本金が明記されていることがあります。法人にとって資本金は、一定の資金力があることのアピールにもつながります。

個人事業主の元入金は、あくまでも帳簿に自己申告で記載するもので、実情を第三者が確認するわけではありません。そのため、元入金が多いからといって法人のように社会的信用に直結するとはいえないでしょう。

しかし、金融機関が個人事業主への融資を検討する際は、決算書などをチェックします。元入金の額も確認されますから、正しく記載する必要があるのです。

会計処理上の違い

元入金と資本金は、会計処理上も違いがあります。下記の3つの視点から、性質の違いを見ていきましょう。

貸借対照表上

個人事業主の年間の損益は、翌年の元入金に算入されます。例えば、ある年の利益が100万円だった個人事業主は、翌年の元入金に利益の100万円を加算します。反対に、ある年に50万円の損失が出ていた場合は、翌年の元入金を計算する際、期首の元入金から50万円が差し引かなければなりません。一方、企業の資本金は損益の影響を受けません。法人の利益は利益剰余金となり、資本金とは別の勘定科目で管理します。

会計処理時

元入金は、事業が赤字になるとマイナスになる可能性があります。一方、法人の場合は、事業が赤字となっても資本金がマイナスになることはありません。

金額の変動

元入金は、個人事業主の損益や事業主借、事業主貸の金額に応じて毎年変動します。期中の変動はないものの、決算時に1年間の事業活動をまとめて決算仕訳を行う必要があります。しかし、法人の資本金は、減資や増資を行わなければ変動しません。減資、増資をするためには一定の手続きを経る必要があり、簡単に変動するものではありません。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

元入金はマイナスになる可能性がある

元入金は、事業の状況によってはマイナスになる可能性もあります。計算した結果、元入金がマイナスになってしまった年があったとしても、「計算を間違えているのでは?」と心配する必要はありません。ただし、元入金がマイナスの状況が続くのは、健全な事業とはいえないでしょう。融資などを受ける際、不利になる可能性もあるので、改善を目指していくことが大切です。元入金がマイナスになる主な理由と改善策は、下記のとおりです。

事業が赤字になっている

事業が赤字の場合、元入金もマイナスになる可能性があるため、注意が必要です。ただし、元入金は事業主借を足して算出します。赤字で利益が出ていなくても、その分を個人の貯金から補填している場合は、元入金の額がマイナスにならない可能性もあります。

しかし、生活費からの持ち出しで、事業をやりくりし続けるわけにはいきません。赤字が発生している場合は、事業計画を見直し、経営の改善をはかる必要があります。ただし、「一時的な設備投資や大規模な宣伝、新商品の開発などに資金がかかって元入金がマイナスになっているが、来年以降回復が見込める」といったケースであれば、大きな問題はないと考えられます。

事業主貸が多くなっている

個人事業主は、事業の利益を事業主の生活費にもあてることになります。法人のように給与を明確に定めるわけではないため、事業の利益に対して生活費が過大だと、元入金がマイナスになってしまうおそれがあるでしょう。

事業主の生活費は「事業主貸」という勘定科目で処理します。例えば、年間の利益が300万円で、事業主が生活費として事業用口座から取り出した金額が200万円だった場合、事業主貸が200万円で残りの利益が100万円ということになります。

一方、年間の利益が300万円なのに、事業主が生活費や遊行費に400万円使ってしまった場合、事業主貸が400万円になり、利益の300万円を超えてしまいます。前期の元入金と事業主借の金額が100万円未満であれば、元入金はマイナスになります。

事業主貸については、以下の記事で詳しく解説しています。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

元入金の計算方法

2年目以降の元入金の金額は、毎年の利益、事業主借、事業主貸の額によって決まります。

元入金の計算式

元入金=前年の元入金+その年の純利益+その年の事業主借-その年の事業主貸

事業主借とは、事業のために事業主個人のお金を支出することです。例えば、事業に使う1万円分の消耗品を個人の財布から支払った場合は、下記のように仕訳をします。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 消耗品費 | 10,000 | 事業主借 | 10,000 |

一方、事業主貸は、事業のお金を個人的に使用した場合に使います。個人事業主の支払う住民税や健康保険料、年金保険料、生活費などは、すべて事業主貸で処理します。

例えば、生活費として事業用の口座から20万円を引き出した場合の仕訳は、下記のとおりです。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 200,000 | 普通預金 | 200,000 |

下記のケースで、翌年の元入金の計算をしてみましょう。

決算例

- 期首の元入金:10万円

- 年間の売上高:400万円

- 年間の経費:100万円

- 事業主借:50万円

- 事業主貸:200万円

上記決算例に基づいた元入金の計算式

400万円-100万円=300万円(当期の利益)

10万円+300万円+50万円-200万円=160万円

よって、翌年の元入金は160万円です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

元入金の仕訳方法

元入金の勘定科目を使用するのは、開業時と決算時のみです。それ以外の期中の取引中に元入金が増減したり、元入金の仕訳を行ったりすることはありません。

前述のとおり、元入金は事業主借や事業主貸、損益に応じて増減しますが、期中に事業主借や事業主貸を行った際に仕訳はしません。期中のこれらの仕訳は、すべて事業主借や事業主貸として処理を行い、決算時に振替仕訳を行います。

開業時と決算時、それぞれの仕訳方法は下記のとおりです。

開業時の仕訳方法

開業時に用意した事業用の資金は、元入金勘定で仕訳を行います。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 普通預金 | 100,000 | 元入金 | 100,000 |

上記は、事業用の口座に10万円を入金して開業資金とした場合の仕訳方法です。摘要には「開業資金」などと記載しましょう。日付は開業日と同一です。

なお、預金口座を用意せず、現金で元入金を準備した際は下記のようになります。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 現金 | 100,000 | 元入金 | 100,000 |

決算時の仕訳方法

元入金は、開業時と期首にのみ使う勘定科目ですから、基本的に決算時まで変動がありません。開業時に用意した元入金が10万円だった場合、12月31日の元入金も同じく10万円です。期をまたぐタイミングで、翌期の元入金を算出して仕訳を行います。翌期の元入金は、もともとの元入金に利益と事業主借を足し、事業主貸を引いた金額です。

下記の場合の仕訳例を見ていきましょう。

決算例

- 期首の元入金:10万円

- 年間の売上高:400万円

- 年間の経費:100万円

- 事業主借:50万円

- 事業主貸:200万円

まずは、利益、事業主借、事業主貸を、それぞれ元入金に振替仕訳します。すべて日付は12月31日付けです。

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

|---|---|---|---|

| 利益 | 3,000,000 | 元入金 | 3,000,000 |

| 事業主借 | 500,000 | 元入金 | 500,000 |

| 元入金 | 2,000,000 | 事業主貸 | 2,000,000 |

利益と事業主借は元入金に加算する金額、事業主貸は元入金から差し引く金額です。借方と貸方を間違えないようにしましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

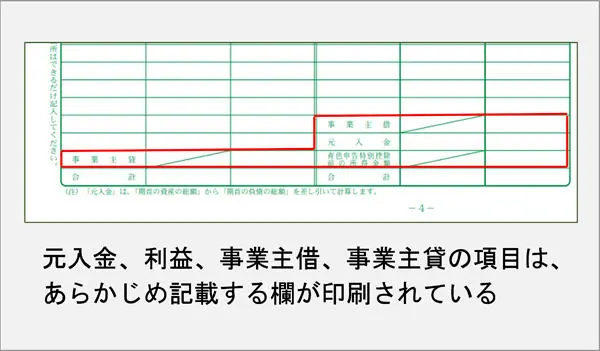

元入金の確定申告書への書き方と注意点

確定申告をする際、元入金は所得税青色申告決算書の「貸借対照表(たいしゃくたいしょうひょう)」下部にある、「元入金」という欄に金額を記入します。ただし、確定申告書に記載する元入金の額は、下記のように定められています。

元入金を確定申告書に記載する際の注意点

- 事業主借と事業主貸を反映させない

- 損益勘定は青色申告特別控除前の所得金額を用いる

所得税青色申告決算書に記入する元入金は、期首の金額を記入することになります。上記の例でいえば、「元入金10万円」が該当します。

このことから、所得税青色申告決算書に記入する元入金は、翌期の期首の元入金とは一致しません。翌期の期首の元入金を計算したい場合は、所得税青色申告決算書の「元入金」の額と青色申告特別控除前の所得金額(=売上から経費を引いた金額)と事業主借を足し、事業主貸を引くことで算出できます。これらの数字は、すべて貸借対照表上に記載されるものです。

会計ソフトなどを使用する場合は自動で調整されますが、手書きで確定申告書を作成している場合は注意しましょう。なぜなら、事業規模の大小にかかわらず、複式簿記の帳簿づけを行う以上、元入金が必要だからです。

なお、白色申告や最大10万円控除の青色申告では貸借対照表を作成しないため、元入金を使用せずに事業主借で代用してもよいでしょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

決算時には元入金の計算と仕訳を忘れずに

事業を開始したときだけでなく、決算のタイミングでも、元入金の計算と仕訳、決算書への転記が必要です。正しい申告を行うために、忘れずに行うことが大切です。

元入金の計算を簡単に行うには、「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」の利用がおすすめです。申告ソフトを利用することで、翌年への元入金の繰越し処理も自動で簡単に行えます。決算と確定申告にかかる業務効率化にお役立てください。

- ※「やよいの白色申告 オンライン」では、資産管理をしている場合に使用できる機能です。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

よくあるご質問

元入金とは何ですか?

元入金(もといれきん)は、個人事業主が事業を行う際の「元手」となる資金のことで、個人事業主が使用する勘定科目のひとつです。元入金は資産と負債の差額を調整する勘定科目で、純資産に該当します。 元入金は、個人事業主の損益や事業主借、事業主貸の金額に応じて毎年変動します。事業の状況によってはマイナスになる可能性もあります。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。