個人事業主の廃業手続きガイド

事業の「いま」と「これから」を考えて、法人化(法人成り)を決めたら——

では、個人事業はどうしたらよいのでしょう?

法人化の準備とあわせて進めたいのが、個人事業の「廃業手続き」と「確定申告」です。

このページでは、事業を止めずに法人へスムーズにつなぐための手続きの流れと注意点を解説します。

自分で設立を進めたい方

弥生のかんたん会社設立

税理士に相談してみたい方

税理士紹介ナビ

監修者:渋田貴正(税理士、司法書士、行政書士、社会保険労務士)

法人化(法人成り)した年は、会社と個人事業の確定申告が必要!

法人化(法人成り)をした法人設立初年度は、個人の確定申告と、新たに設立した法人の確定申告の両方を行います。

法人化した年は、廃業届を出して個人事業主としての手続きが完了するわけではなく、個人事業主としての最後の確定申告を行うことが必要です。

個人の確定申告では、法人設立前までの所得と、法人設立後に会社から受け取る役員報酬(年末調整の対象外となる場合が多い)を申告します。 一方、法人化した会社では、設立日以降の売上や経費を基に決算・法人税申告を行います。

このページでは、法人化(法人成り)した年に必要な、個人事業の廃業手続きと確定申告の流れをわかりやすく解説します。

法人化での個人事業廃業の流れ

個人事業主から会社をつくる「法人化」では、会社(法人)を設立する手続きと、個人事業を終えるための手続きを同時に進める必要があります。

それぞれの流れやタイミングをあらかじめ知っておくことで、無理なく事業の切り替えができます。 ここでは、法人化を考えはじめた段階から、会社を設立し、個人事業をきちんと廃業してスタートを切るまでの流れをわかりやすく紹介します。

必要な書類や提出の時期を押さえて、スムーズに手続きを進めましょう。

法人設立日=個人事業廃業日

- ※

一部の取引先との契約で個人での契約が続く場合、廃業日がずれることがあります

廃業日から1か月以内

廃業日の翌年の確定申告期間(通常2月16日から3月15日)に実施

個人事業主廃業の流れ

法人化に伴い個人事業を廃業するときの主な流れを法人設立の手続きとあわせて時系列で整理しました。廃業準備から確定申告までのスケジュールと全体像を確認して、スムーズに手続きを進めましょう。

| 個人事業の廃業の流れ | 法人設立でのおおよその時期の目安 | スムーズに進めるポイント |

|---|---|---|

| ① 廃業日を決める | 会社の基本事項を決める頃(商号・事業目的・資本金など) | 廃業日=設立日としてそろえておくと、税務署や金融機関への説明がしやすくなります。帳簿の切り替えも明確になるため、会計処理の整理がスムーズです |

| ② 廃業準備をする(取引・契約・資産の整理など) | 法人用の実印を作成する頃 | 法人設立前に、取引先へ「法人化します」と早めに伝えておきましょう。請求書や契約書の名義変更など、事務的な手続きがスムーズに進み、誤請求の防止にもつながります |

| ③ 売掛金・買掛金などを整理する/廃業準備資料をまとめる | 定款を作成し、公証役場で認証を受ける頃 | 提出が必要な書類を事前に確認しておくと安心です。廃業時点の取引残高を整理し、未処理の支払いや入金を明確にしておきましょう |

| ④ 資産・負債の引継ぎ内容を整理する | 資本金を払い込み、登記申請を行う頃 | 引き継ぐ資産は「時価(適正な価格)」で評価するのが原則です。また、引き継ぎ方も決める必要があります。現物出資、売買、無償譲渡など引き継ぎ方によって税金上の取り扱いが変わるので、税理士など専門家に相談し、契約や引継ぎ条件を文書化しておくと安心です |

| ⑤ 廃業届や関連届を準備・提出する | 法人登記完了後、法人設立届出書の提出や税務手続を行う頃 | 廃業届は廃業日から1か月以内の提出が原則です。登記と並行して進めると効率的です。期限を過ぎないよう、早めの準備を心がけましょう |

| ⑥ 個人事業の最後の確定申告をする(原則翌年2月16日から3月15日) | 法人の会計業務が進行している頃 | 廃業日以降に発生する入出金(売掛金の回収など)は個人の帳簿で処理します。法人との区分を明確にして、混同しないよう注意しましょう |

法人化ワンポイントアドバイス

個人事業で発生した取引は廃業日後も個人事業側で

個人事業の廃業日後に発生する売掛金の入金や買掛金の支払いでも、取引のもとが個人事業のものなら個人事業として処理します。会社の取引の帳簿に記載しないようにしましょう。なお、個人として売掛金の回収や買掛金の支払いを行うことについては、廃業後でも差し支えありません。あくまで売上やそれに伴う費用が、いつ会社に移行するのかという点で廃業を捉えてください。

名義変更や取引口座の取引先への周知は抜け漏れなく

個人事業で使用していた店舗やオフィスの契約、取引口座などを会社(法人)名義へ切り替えます。

法人化に向けて取引先への周知を含めて、抜け漏れがないように整理しておいて一つひとつ丁寧に確認と対応を行うことが大切です。ただし、もし契約名義の変更が法人化後になったとしても、法人の経費として計上することは問題ありません。

個人事業の廃業時に必要な書類

法人化を進めるときには、個人事業として行っていた活動をきちんと締めくくる「廃業手続き」も大切です。具体的には各官公庁への書類提出や資産の引き継ぎなどがありますので、自事業に関係する事がらを確認をしておきましょう。

個人事業を廃業するときには、さまざまな書類を提出する必要があります。状況によって、提出の要否が変わる書類もあります。

廃業時に提出が必要になる可能性のある主な書類は、以下の6種類です。

個人事業の廃業時に提出が必要な主な届出書類

| 書類名 | 提出先 | 内容 | 提出期限 |

|---|---|---|---|

| 個人事業の開廃業等届出書 | 税務署 | 個人事業をやめたことを税務署に知らせるための届出です | 廃業した年の翌年3月15日まで |

| 所得税の青色申告の取りやめ届出書 | 税務署 | 個人事業で青色申告をしていた方が、青色申告を終了することを届け出ます | 廃業した年の翌年3月15日まで |

| 事業廃止届出書(給与支払事務所等の廃止届出書) | 税務署 | 従業員をやとっていた場合に、給与支払事務所を廃止したことを届け出ます | 廃業日から1か月以内 |

| 消費税の事業廃止届出書 | 税務署 | 消費税課税事業者だった場合に事業をやめたことを報告します | 廃業日からできるだけ早く |

| 所得税の予定納税額の減額申請書 | 税務署 | 廃業などで所得が減る見込みがあるとき、すでに予定されている納税額の減額を申請するための書類です | 第1期:7月1日~7月15日、 第2期:11月1日~11月15日 |

| 個人事業税の廃業等申告書(個人事業税) | 都道府県税事務所等(自治体) | 個人事業税の法定業種に該当する場合、その納税義務がなくなることを知らせる届け出です | 廃業日からできるだけ早く ※都道府県により異なる |

法人化ワンポイントアドバイス

所得税の青色申告の取りやめ届出書は、廃業届と一緒に出すのがおすすめ

「所得税の青色申告の取りやめ届出書」は、個人事業の開業・廃業等届出書(廃業届)と同時に提出するのが一般的です。 同時に出しておくと提出忘れを防げます。廃業届には「同時提出の有無」を記載する欄があるので、提出する場合は◯をつけましょう。

インボイス登録は法人化後に改めて申請を

個人事業主としてインボイス制度に対応し「適格請求書発行事業者」に登録している場合でも、法人化した会社に登録番号は引き継げません。個人事業としては「事業廃止届出書(消費税)」を提出し、新しい会社(法人)として改めて「適格請求書発行事業者の登録申請」を行いましょう。 なお、個人で事業廃止届出書(消費税)を提出すれば、適格請求書発行事業者の登録の取り消しを求める手続きは不要です。

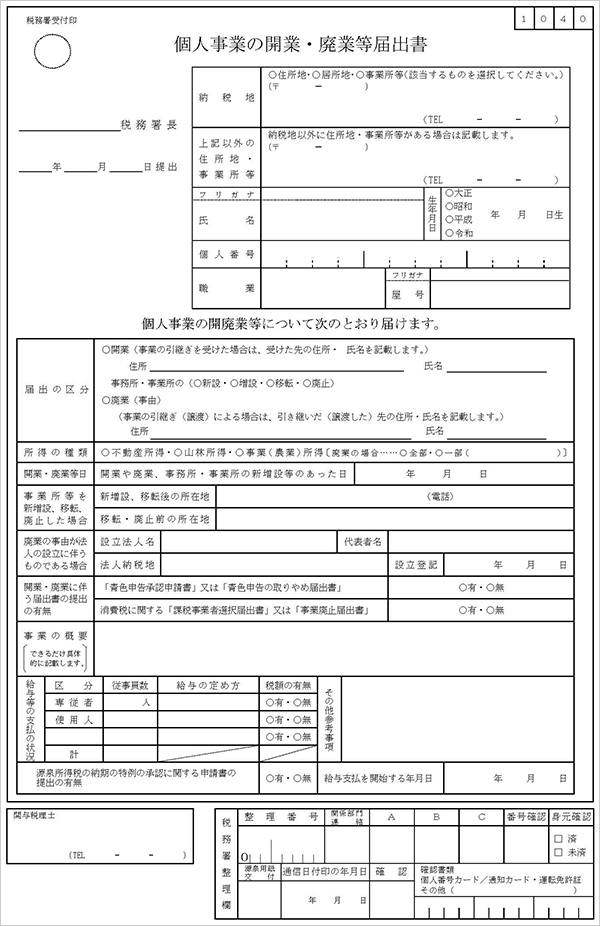

個人事業の廃業届の書き方

個人事業を廃業する際は、廃業日から1か月以内に「個人事業の開業・廃業等届出書(廃業届)」を管轄の税務署に提出します。

提出方法は、管轄の税務署への持ち込み、郵送、e-Taxのいずれかです。持ち込みまたは郵送の場合は、マイナンバーと身元確認ができる本人確認書類の写しを添付しましょう。

法人化する場合は、会社の設立日を廃業日と同日に設定して手続きを進めると、届出や会計処理の切り替えがスムーズです。ここでは、記入項目ごとの書き方を紹介します。

廃業届の主な記載項目

| 項目 | 内容 | ポイント |

|---|---|---|

| 税務署名 | 届出書右上の「〇〇税務署長 殿」の〇〇部分に、あなたの住所を管轄する税務署名を書きます | 国税庁のサイトで確認できます |

| 提出日 | この届出書を提出する日を記入します | 廃業日ではなく、実際に提出する日を書きます。郵送ならポスト投函日を提出日とします |

| 納税地 | 現在の住所を書きます。電話番号も忘れずに書きましょう | 引っ越している場合は、今の住所を書きます |

| 上記以外の住所地・事業所等 | 事業所や店舗が自宅と別の場合に記入します | 該当しない場合は空欄で大丈夫です |

| 氏名・生年月日・マイナンバー | 氏名と生年月日を記入します(印鑑は不要です)。マイナンバー欄には12桁の番号を書きます | 本人確認書類のコピーを添付します。マイナンバーカードがあれば1枚でOKです。マイバーカードがない場合、番号確認書類(マイナンバー記載の住民票など)+身元確認書類(運転免許証など)を添付します |

| 職業 | 現在の事業内容を簡単に書きます(例:飲食業、デザイン業 など) | 難しく書く必要はありません。わかりやすい言葉で大丈夫です |

| 屋号 | お店や事業の名前(屋号)がある場合は書きます | 屋号がない場合は空欄のままで大丈夫です |

| 届出の区分 | 「廃業」にチェックを入れ、事由の欄には「法人化のため」と書きます | 法人設立で個人事業をやめる時は一般的な書き方です |

| 所得の種類 | 該当する所得欄にチェック。事業をやめる場合は通常「事業所得」にチェック。 | 正確にチェックしましょう |

| 届出の区分 | 「廃業」にチェックを入れ、事由欄には「法人化のため」などと書きます。 | 法人設立で個人事業をやめる際の一般的な書き方です |

| 所得の種類 | 営んでいた事業の種類にチェックを入れます。すべての事業をやめる場合は「全部」を選びます | 正確にチェックしましょう |

| 開業・廃業等日 | 実際に事業をやめた日を書きます | 法人化の場合は会社設立日と同日にするのが一般的です |

| 廃業の理由が法人の設立に伴うものである場合 | 設立した会社名、代表者名、本店所在地、設立登記日を記入します | 法人化による廃業のときはこの欄も必ず記入します。 |

| 開業・廃業に伴う届出書の提出の有無(青色申告事業者の場合) | 青色申告をしていた場合で廃業届と同時に「青色申告の取りやめ届出書」を提出する場合、「有」を選択します | 「廃業届」と同時に提出することをおすすめです。提出漏れがないように |

| 開業・廃業に伴う届出書の提出の有無(消費税課税事業者の場合) | 消費税の課税事業者である場合、廃業届と同時に「消費税の事業廃止届出書」を提出する場合、「有」を選択します | 「廃業届」と同時に提出すると提出漏れがないのでおすすめです |

| 事業の概要 | これまでの事業内容を簡単に書きます(例:ネットショップ運営、デザイン制作など) | 廃業届の場合、事業の概要は記載しなくても差し支えありません |

| 給与の支払の状況 | 従業員がいる場合は「有」にチェックし、最後に給与を払った日を記入します | 従業員がいる場合は社会保険や雇用保険の手続きも忘れずに行いましょう |

個人事業の資産・負債の引継ぎ手続き

個人事業から法人化して設立した会社(法人)に事業に関わる資産や負債を引き継ぐことができます。

ただし、資産の種類と引き継ぐ方法は決まっています。

法人に引き継げる具体的な資産は下記のとおりです。

法人に引き継げる資産

商品や製品などの棚卸資産

事業で使う車やバイクなどの車両

パソコンや冷暖房器具、デスクといった備品

内装費用や内部造作なども含んだ建物

引き継ぐ方法はいくつかありますが、譲渡や賃貸によって資産を引き継ぐ方法が一般的です。

なお、商品などの棚卸資産を引き継ぐ場合は、引継価額を事業所得の売上高に加算するなどの処理を行います。備品などの減価償却資産を引き継ぐ場合は、譲渡所得となりますので、個人の確定申告での所得に注意が必要です。悩む場合は、税務署や税理士などの専門家に相談することをおすすめします。

また、個人事業主として金融機関などから借入金がある場合には「借入金を法人へは引き継がず個人として返済する」「借入金は個人で返済しつつ新たな借入金は法人として銀行から借りる」「借入金を法人で引き継ぐ」といったケースが想定されます。

いずれの方法を選ぶにしても融資を受けている金融機関への相談と確認は必要ですので忘れずに行いましょう。

記載内容や対応方法に迷ったら、最寄りの税務署や法人化を相談している税理士などの専門家に相談することをおすすめします。

法人化の判断に迷う方におすすめ!

新規開業の準備から法人決算まで、事業に関わる様々な悩みや課題をお持ちの方に、弥生が厳選した豊富な経験と実績のある税理士・会計事務所を無料でご紹介するサービスです。

個人事業での最後の確定申告を忘れずに

法人化で、個人事業を廃業する時は、廃業届を出して個人事業主としての手続きが完了するわけではなく、確定申告を行うことが必要です。「個人事業主だった期間」と「法人として運営している期間」に分けて、2つの確定申告を行う必要があります。

例えば、7月1日に法人化した場合、その年の1月1日~6月30日までの事業所得は個人事業主として計算し、7月1日以降は法人の所得として計算を行わなければなりません。

法人化で廃業した年の確定申告の期間は、基本的には通常の確定申告の期限と変わりません。

1月1日から廃業日までの売上や経費を取りまとめて、原則として翌年2月16日から3月15日までに申告します。

そのため、廃業したタイミングによっては、廃業日から確定申告までに長い期間が空くこともあります。

多忙になり、個人の確定申告に時間を割けない可能性もあります。法人化で設立した会社の事業成長に注力をするためにも早めに個人事業分の確定申告の準備を進めておきましょう。

なお、廃業した年の確定申告でも、青色申告決算書の提出が必要です。決算書上部には、「自」「至」といった形で、いつからいつまでの決算書なのかを記す欄があります。「至」には、廃業日を記入してください。ただし、廃業日の後にも個人で多少の収入があれば、雑所得で申告することになります。

廃業後の費用も経費に計上できる

廃業日より後に支払った費用も、廃業したことで発生した費用は事業上の経費として計上可能です。個人事業の廃業にあたっては、廃業日以降に関連する支出が生じる可能性もありますが、「事業を廃止した場合の必要経費の特例」によって、経費への計上が認められています。

事業を廃業した後で発生する経費の例としては、在庫や備品などの処分費、電気代や電話代などの後払い料金などがあります。一方で、法人化後の事業に関する費用は、法人で計上することになります。

個人事業税の納付を忘れずに!

法定業種で法人化で個人事業主を廃業した場合、都道府県税事務所に対して「個人事業税の事業開始(廃止)等申告書」を提出します。

通常、個人事業税は確定申告をした翌年の必要経費ですが、法人化で個人事業を廃業では、翌年の事業所得は生じないことになります。そのため、事業廃止の年の個人事業税は課税見込み額を事業廃止の年の必要経費として計上できるので忘れずに計上しましょう。

自分で設立を進めたい方、費用をなるべく抑えたい方におすすめ!

会社設立に必要な書類の作成や、定款作成、オンラインでの登記申請まで、かんたんに行えるサービスです。画面に沿って操作するだけで、誰でもかんたんにご利用いただけます。

法人化について、法人化のスケジュールについては、以下のページでも詳しく解説していますので、ぜひ参考にしてみてください。

よくある質問(Q&Aブロック)

廃業と同時に法人化する場合、どちらが先ですか?

法人化手続きが先です。会社設立の登記申請を行った日(会社設立日)=個人事業の廃業日とするのが一般的です。会社設立後に廃業届を出します。廃業届の提出期限は翌年3月15日ですが、忘れないように会社設立後に速やかに提出しておくことをおすすめします。

詳細は、こちらを参照ください

廃業後も青色申告ソフトのデータは使えますか?

法人化したら、個人事業の廃業届を出すだけで完了ですか?

いいえ。廃業日までの個人事業としての所得は、確定申告をする必要があります。確定申告書は廃業前の所在地を管轄する税務署へ提出します。

法人化しても個人事業で使っていた口座を事業用で使ってもよいですか?

いいえ。法人化したら、会社名義(法人名義)の口座を開設して、その口座を使用する必要があります。

個人事業の資産や契約はどうなりますか?

法人に引き継ぐには、名義変更または譲渡手続きが必要です。設備や在庫は法人資産として計上できます。

税金の扱いはどう変わりますか?

所得税が法人税に変わり、経費にできる範囲が広がります。ただし、法人の場合、赤字でも均等割(法人住民税)は発生します。資産の移行の方法は税金の問題が絡むので、税理士に相談しながら進めることをおすすめします。

自分で設立を進めたい方

弥生のかんたん会社設立

税理士に相談してみたい方

税理士紹介ナビ

監修者

渋田貴正(税理士、司法書士、行政書士、社会保険労務士)

税理士、司法書士、社会保険労務士、行政書士、起業コンサルタント®。

1984年富山県生まれ。東京大学経済学部卒。

大学卒業後、大手食品メーカーや外資系専門商社にて財務・経理担当として勤務。

在職中に税理士、司法書士、社会保険労務士の資格を取得。2012年独立し、司法書士事務所開設。

2013年にV-Spiritsグループに合流し税理士登録。現在は、税理士・司法書士・社会保険労務士として、税務・人事労務全般の業務を行う。