法人税とは?計算方法や税率、課税対象となる法人をわかりやすく解説

監修者: 高崎 文秀

更新

法人税とは、法人が得た所得を対象に課される税金です。法人化した場合、法人税は税務署に正確に申告し、納付する必要があります。個人事業主と法人では税金のしくみが異なるため、法人税について正確に理解しておくことが重要です。

ここでは、経理担当者やこれから法人設立を検討している方を対象に、法人税の税率や課税対象をわかりやすく解説します。また、計算方法や申告・納付の手順、さらには所得税との違いについても取り上げています。適切な税務対応を行うための参考にしてください。

法人税とは法人の所得にかかる税金のこと

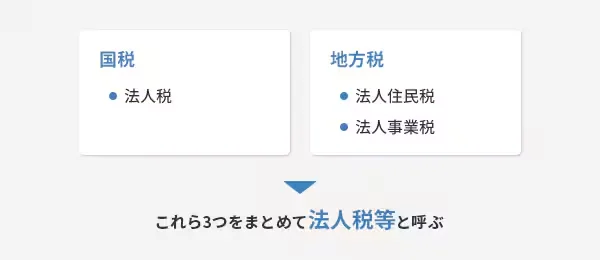

法人税とは、法人の事業活動で得た所得にかかる税金のことです。法人に関わる税金は、国に納める国税と、都道府県や市町村に納める地方税に分類されますが、法人税は国税にあたります。法人に課せられる税金には、国税である法人税の他に特別法人事業税や、地方税である法人住民税と法人事業税もあり、これらを総称して「法人税等」と呼ぶことが一般的です。

事業年度所得の法人税

一般的に「法人税」としてイメージされるのが、事業年度の所得に基づいて課される法人税です。事業年度とは、法人が定めた決算月を起点にした1年間を指します。例えば3月を決算月にした場合、事業年度は4月1日から翌年の3月31日までです。そして、法人税の税額は、事業年度内に得た所得に法人税率を乗じて算出されます。

退職年金の法人税

退職年金の法人税とは、企業年金の積立金などに課税される法人税の一種です。一般的には「特別法人税」として知られています。対象となるのは、厚生年金基金、確定拠出年金、確定給付企業年金などです。積立金の1.173%(国税として1%、地方税として0.173%)が毎年課税されるしくみです。ただし、1999年4月1日から特別法人税は凍結されており、この措置は2026年3月31日まで継続されることが決定しています。

法人税の課税対象法人

法人とは、法人設立手続きを行い、法律によって権利や義務の主体になることを認められた組織のことです。法人には、株式会社を始めとするさまざまな形態があります。法人はその形態に応じて、法人税の課税対象になる法人と、課税対象にならない法人に分けられます。以下では、それぞれの法人の形態について詳しく解説します。

法人税が課せられる法人の形態

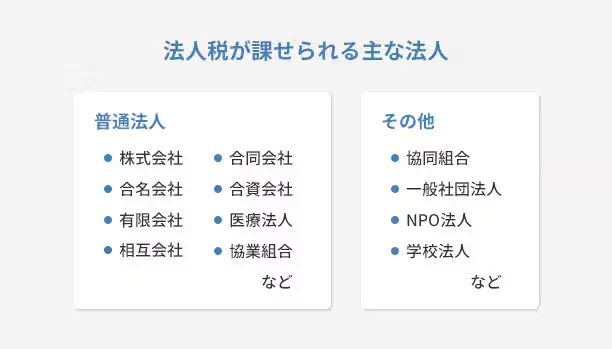

法人とは、法人設立手続きを行い、法律により権利や義務の主体になることを認められた組織です。法人には、株式会社をはじめとした多様な形態があります。税法上で法人税を課される法人は、株式会社や合同会社などの「普通法人」、協同組合や一般社団法人などの「その他の法人」の2つに分けられます。なお、日本政策金融公庫などの公共法人には法人税がかかりません。法人税が課せられる主な法人は以下のとおりです。

法人税が課せられない法人の形態

法人税を課されない法人は、大きく3つに分類されます。まず、地方公共団体や日本政策金融公庫などが該当する「公共法人」です。そして、一般社団法人やNPO法人のような「公益法人等」と、PTAやマンションの管理組合のような「人格のない社団等」です。ただし、「公益法人等」と「人格のない社団等」は、収益事業を営む場合に限り、その事業から得た所得に法人税が課されます。法人の詳細については下記のとおりです。

- 【課税対象にならない法人】

- 公共法人;地方公共団体、日本政策金融金庫、地方独立行政法人、日本年金機構、日本放送協会、国立大学法人、日本中央競馬会など

- 【収益事業以外からの所得は課税対象にならない法人】

- 公益法人等:一般社団法人(非営利型法人)、一般財団法人(非営利型法人)、公益社団法人、公益財団法人、NPO法人、学校法人、宗教法人、社会福祉法人など、

人格のない社団等:PTA、マンションの管理組合、同業者団体など

法人税が課せられる所得

法人税が課せられる所得とは、「益金」から「損金」を引いた金額のことを指します。益金とは、商品・製品などの販売による売上収入や土地・建物の売却収入などです。損金とは、売上原価や販売費、災害などによる損失などの費用や損失に当たるものです。法人税が課せられる所得は、計算式にすると下記のようになります。

所得=益金(売上収入や売却収入など)-損金(売上原価や販売費、損失費用など)

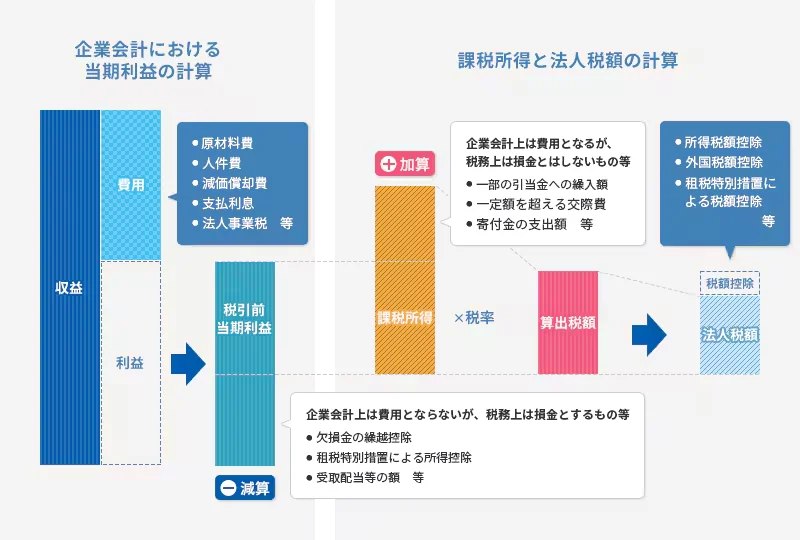

なお、益金と損金は法人税法上の考え方であり、企業会計上の収益や費用(経費)とは必ずしも金額が一致しません。実際には、収益から費用(経費)を引いた利益に、法人税法の規定に基づく「税務調整」を行ったものが、課税所得となります。

税務調整とは

税務調整とは、法人の利益と課税所得を調整することです。企業会計と税法の計算方法が異なるため、法人税等を正確に計算するためには、税務調整が必要になります。

企業会計の目的は、適正な損益計算を行い、企業の利益を正しく把握することです。税法の目的は、公平に課税を行えるよう、課税所得を把握することです。このような目的の違いから、企業会計上は費用(経費)に含まれても、公平な課税を行うためには損金に計上できないものが出てきます。その逆に、企業会計上では費用として計上されないものが税法上は損金となる場合もあります。このようなズレを調整するのが、税務調整です。

税務調整が行われるケースには、次のような例があります。

交際費

法人の交際費は、企業会計上で上限金額はありませんが、法人税法上、中小企業については年間800万円を超える部分は、損金とみなさず「損金不算入」とされています。損金不算入とは、会計上は費用(経費)として認められるものの、税法上は損金として認められない支出のことです。例えば、年間で交際費を1,000万円使用した場合、決算書では全額を費用(経費)として扱えます。ただし、税法上の交際費の損金上限額は800万円までなので、超過した200万円は税務調整の対象となり、課税所得に加算されます。

寄附金

法人の寄附金は、企業会計法上では寄附先に関係なく費用計上可能です。一方、税法上では寄附の内容や資本金等の額によって法人税法上の損金上限額が変動します。損金上限額を超過した分は税務調整の対象となり、課税所得に加算されます。なお、例外として国や地方公共団体への寄附金は全額を損金にすることが可能です。

減価償却費

法人の減価償却費については、法人税法上で耐用年数と償却方法などが決まっています。会社が減価償却費として費用計上した金額のうち、損金として認められるのは、法人税法上の償却限度額までです。償却限度額を超過した分は税務調整の対象となり、課税所得に加算されます。

上記のように、企業会計と法人税法の違いなどは、会計や税務の知識がないと、判断が難しいものです。課税所得は節税にもつながる大切なものですので、会計や税務については税理士に相談することをおすすめします。

法人税の計算方法

法人税の基本的な計算式は以下のように示せます。

法人税額=税務調整後の課税所得×法人税率-税額控除額

計算の流れとしては、まず課税所得額を算出してから、適用される「法人税率」を確認して乗算し、そこから「税額控除額」を差し引きます。法人税率および税額控除額の概要に関しては、以下で解説します。

法人税の計算方法について、以下の記事でも詳しく解説しています。

関連記事

税率

法人税率は、法人の形態や資本金、年間の課税所得額に応じて15%~23.2%の範囲内で変動します。以下は、普通法人の法人税率です。

| 区分 | 税率 | ||

|---|---|---|---|

| 資本金1億円以下の普通法人 | 年間所得800万円以下の部分 | 下記以外の法人 | 15.0% |

| 適用除外事業者※ | 19.0% | ||

| 年間所得800万円超の部分 | 23.2% | ||

| 資本金1億円超の普通法人 | 23.2% | ||

- ※※適用除外事業者とは直近3事業年度の所得合計額が15億円超の中小法人を指します

参照:国税庁「No.5759 法人税の税率」

普通法人で法人税率の分かれ目となるのは、「資本金が1億円以下か超か」、そして「年間の課税所得が800万円以下か超か」です。資本金1億円以下の中小企業は、年間所得が800万円以下の部分は15%、800万円超の部分は23.2%の法人税率が適用されます。資本金が1億円を超える法人の法人税率はすべて23.2%です。

なお、個人の所得税最高税率が45%であるのと比較すると、法人税の最高税率は約半分です。所得が一定以上の個人事業主が法人化を検討する理由の1つに、この税負担の違いがあります。

税額控除額

税額控除額とは、課税所得に税率をかけて算出した法人税額から差し引ける金額です。税額控除の制度は、二重課税の回避や政策目標を実現するために設けられています。代表例は以下の3つです。

- ・所得税額の控除

- 預金利息や配当金に対して源泉徴収された所得税を法人税額から差し引き、二重課税を防ぐことを目的にした控除です。

- ・外国税額の控除

- 外国で納めた税額を法人税額から差し引き、国際取引の公平性を確保するための控除です。

- ・租税特別措置法上の控除

- 賃上げや投資の奨励を目的とした政策的な控除です。

これらの控除を適用するには、所定の要件を満たし、必要な手続きを行う必要があります。

法人税の納付方法

法人税の納付方法は、以下の多様な手段が認められています。納付の手間なども考慮し、適した方法を選択しましょう。

クレジットカード納付

法人税は「国税クレジットカードお支払いサイト」を通じて、クレジットカードで納付が可能です。VisaやMastercard、JCB、アメリカン・エキスプレスなど、幅広いブランドのカードが使えます。クレジットカード納付ならではの利点として、カード利用によるポイントが貯まることが挙げられます。他方で、納付額に応じた決済手数料が発生することや、領収書が発行されないことには注意が必要です。

電子納付

ダイレクト納付およびインターネットバンキング納付による電子納付もできます。

ダイレクト納付は、e-Taxを利用して申告書を提出し、納税者名義の銀行口座から直接引き落とす方法です。即日または期日指定での納付が可能です。ただし、事前にe-Taxの利用開始登録と、税務署や金融機関への届出が必要となります。

インターネットバンキング納付は、オンライン口座を利用して納付する方法です。この方法も、e-Taxの利用登録や、インターネットバンキングの口座開設を事前に済ませておく必要があります。

どちらの方法でも、領収書は発行されないため、電子記録を残しておきましょう。

現金納付(窓口納付)

所轄の税務署または金融機関の窓口に直接現金を持参して納付する方法です。この方法では、窓口で領収書が発行されるため、納付の記録を確実に残すことができます。また、手数料が発生しないのもメリットです。

なお、納税額が30万円以下の場合は、コンビニエンスストアでも現金納付できます。コンビニ納付は税務署や銀行に出向く時間がない場合に便利な選択肢です。

振替納税

振替納税は、納税者名義の銀行口座から引き落としで法人税を納付する方法です。この方法を利用するためには、事前に税務署または金融機関に専用の届出書を提出し、口座を登録しておく必要があります。一度登録を済ませれば、毎回自動的に引き落としが行われるため、納付忘れの心配がないのが大きなメリットです。

スマートフォンからの納付

納税額が30万円以下の場合、国税庁が指定する「国税スマートフォン決済専用サイト」を利用して、スマートフォンから納付することもできます。対応する決済手段は、PayPayやd払い、au PAY、LINE Payなど豊富に用意されています。ただし、この方法でも領収書は発行されないため、支払履歴などを保存しておきましょう。

法人税を納付しないとどうなる?

法人税は、納税者自身が納めるべき税金を計算して、税務署に申告・納付する申告納税方式の税金です。法人税の申告・納付は、定款で定められた事業年度ごとに計算し、その事業年度が終了した翌日から2か月以内に行わなければなりません。

法人税を期限までに申告・納付しなかった場合、下記のようなデメリットがあります。

延滞税がかかる

期限内に法人税を納めなかった場合、自動的に利息に相当する延滞税が課されます。延滞税の金額は、法定納期限の翌日から実際の納付完了日までの日数に応じて計算されます。

延滞税の割合は、年によって変動しますが、2024年11月15日現在では下記のとおりです。

納期限の翌日から2か月を経過する日まで

原則として年7.3%、あるいは「延滞税特例基準割合+1%」のいずれか低い方が適用されます。「延滞税特例基準割合+1%」は、2022年1月1日~2024年12月31日までの期間は年2.4%です。

参照:「No.9205 延滞税について 」

納期限の翌日から2か月を経過した日以後

原則として年14.6%、あるいは「延滞税特例基準割合+7.3%」のいずれか低い方が適用されます。

「税特例基準割合+7.3%」は、2022年1月1日~2025年12月31日の期間まで年8.7%です。

最新の延滞税の税率や延滞税特例基準割合については国税庁の「No.9205 延滞税について 」をご確認ください。

なお、納期限を過ぎてから納付するときは、現金に納付書を添え、金融機関または所轄の税務署の窓口で、延滞税を納めます。

参照:「No.9205 延滞税について 」

無申告加算税が追徴課税される

法人税の申告を期限内に行わないと無申告となり、本来の納付額に15%~30%の無申告加算税が課せられます。また、前年度・前々年度から無申告を続けていた場合、さらに10%税額が加算される恐れがあります。なお、法人税を納付していても、税務調査によって隠蔽や書類の改ざんなど不正事実が発覚した場合には、納付額に対して35%~40%の重加算税が追加される点にも注意が必要です。

2期連続で申告期限を過ぎると青色申告が取り消される

確定申告を期限内に2期連続行わなければ、青色申告は取り消されます。青色申告が取り消されると、赤字の繰り越しの他、さまざまな節税メリットが受けられなくなるため注意しましょう。

赤字決算の場合は利益がないため、法人税はかかりませんが、確定申告は必要です。また、赤字でも法人住民税の均等割分は課税されます。

税負担を抑えるテクニックは、以下の記事で詳しく解説しています。

関連記事

法人税と所得税の違い

法人税と所得税では、課税方法や税率、税額計算の対象期間、申告期間が異なります。法人税と所得税の主な違いは下記のとおりです。

| 法人税 | 所得税 | ||||

|---|---|---|---|---|---|

| 課税対象 | 法人の所得(法人の利益から税務調整した金額) | 個人の所得 | |||

| 課税方法 | すべての所得に課税される | 所得が10種類に分類され、種類ごとに計算方法が異なる ※医療費など所得控除が設けられている |

|||

| 税率 | 資本金1億円以下の普通法人 | 年間所得800万円以下の部分 | 下記以外の法人 | 15.0% | 超過累進税率(事業所得)

|

| 適用除外事業者 | 19.0% | ||||

| 年間所得800万円超の部分 | 23.2% | ||||

| 資本金1億円超の普通法人 | 23.2% | ||||

| 税額計算の対象期間 | 定款に定めた1年以下の期間、事業年度 | 1月1日~12月31日 | |||

| 申告期間 | 事業年度終了の日の翌日から2か月以内に確定申告書を提出 | 翌年2月16日~3月15日の確定申告 | |||

- ※法人税は普通法人の前提です。

課税方法

所得税は、事業所得や給与所得、不動産所得など10種類の所得の分類があり、それぞれ計算方法が異なります。一方、法人税は所得区分がなく、法人が得た所得に対して、すべて同じ方法で法人税が計算されます。

税率

所得税は累進課税となるため、所得が増えれば税率が段階的に上がり、最大の税率は45%になります。対して、法人税の税率は一定ですが、法人の規模や種類によって異なります。また、法人税等(法人税・特別法人事業税・法人住民税・法人事業税)の額は、法人税の税率プラス10%程度が目安です。

なお、法人税等のうち特別法人事業税・法人事業税は、損金への算入が可能です。特別法人事業税・法人事業税を損金算入すると、法人税の対象となる課税所得は減るため、実際の税率は上記の表とは若干の差が生じます。このように、法律で定められた税率を「表面税率」(上記表の税率)といい、事業税を損金算入したうえで法人税を計算した税率を「実効税率」といいます。実効税率は、表面税率よりも下回り、実際の納付額に近いものです。

対象期間と申告期間

所得税と法人税では、課税対象期間や申告期間にも違いがあります。また、法人税には「中間申告」という制度があるのも特徴です。以下では、それぞれの概要を解説します。

確定申告の対象期間・納付期限

所得税の対象期間は、毎年1月1日~12月31日までで、翌年の2月16日~3月15日に確定申告を行います。一方、法人税の対象期間は、定款によって定められた1年以下の期間である事業年度で計算し、事業年度終了日の翌日から2か月以内に確定申告を行います。

なお、法人税の申告期限については、納税地を所轄する税務署長に「申告期限の延長の特例の申請書」を提出することで、申告期限を1か月間伸ばすことが可能です。

また、令和2年度税制改正により、法人税の延長をしている企業に限り、消費税の申告も1か月延長できる特例が追加されました。消費税の申告期限を延長する場合は、納税地を所轄する税務署長に「消費税申告期限延長届出書」を提出することが必要です。延長申請を行っておけば無申告加算税を回避することができるので安心でしょう。延長申請を行う場合は、各書類の提出期限を国税庁のWebサイトであらかじめご確認ください。

中間申告の対象期間・納付期限

中間申告とは、事業年度の中間にあたる時期に法人税を納付する手続きです。事業年度が6か月以上経過している普通法人で、中間申告で10万円を超える納付額が見込まれる場合に義務付けられます。中間申告の期限は、事業年度の開始日から数えて6か月を経過した日より2か月以内です。例えば、4月1日が事業年度の開始日だとすると、11月30日までに中間申告をしなければなりません。なお中間申告書の提出が必要な事業者が提出期限までに中間申告書を提出しなかったときは、その提出期限の日に中間申告書の提出があったものとされ、前事業年度の法人税の年税額を基準にして計算された法人税額が確定することとなります。

一方、個人事業主向けにも「予定納税」という類似した制度があります。これは前年の所得税額を基に計算された予定納税基準額が15万円以上の場合、その年の所得税の一部を年2回に分けて前払いするしくみです。2024年の例では、第1期の納付期間が7月1日から9月30日、第2期が11月1日から12月2日となっています。

法人税の節税方法

法人税は課税所得を基準に算出されるため、適切な節税対策を講じることで負担を軽減できます。代表的な節税方法は以下のとおりです。

- 役員報酬の増額

- 福利厚生の充実

- 不要在庫の処分

- 赤字の繰り越し

- 交際費の活用

役員報酬の増額

役員報酬は、定期同額給与などの要件を満たせば損金として計上可能です。ただし、課税所得を減らせる一方で、役員個人の所得税や社会保険料が増えるため、全体的な負担を考慮する必要があります。

福利厚生の充実

社員旅行や健康診断の実施、借り上げ社宅の提供などは福利厚生費として計上できます。福利厚生の充実は従業員の満足度を高めるためにも有効です。

不要在庫の処分

不要な在庫を処分した場合、帳簿上から削除できます。そして、処分費用を損金として計上することが可能です。

赤字の繰り越し

青色申告している法人は、最大10年間まで赤字を繰り越せます。これにより、将来の黒字と相殺して課税所得を減らすことが可能です。

交際費の活用

取引先との接待や飲食費などを交際費として計上できます。中小法人の場合、年間800万円まで損金算入が可能です。

その他の方法

未払費用の計上や中小企業倒産防止共済制度の利用なども有効です。これらは課税所得を減らすだけでなく、経営リスクへの備えとしても役立ちます。

法人にかかる税金一覧と概要

法人は、法人税以外にもさまざまな税金を納付する必要があります。以下がその税金一覧と簡単な概要です。

| 税金の名称 | 概要 |

|---|---|

| 法人税 | 法人の所得に対して課される国税 |

| 地方法人税 | 法人税額に10.3%を乗算した国税で、地方自治体に配分 |

| 法人住民税 | 法人税額と資本金を基準に課される地方税で、法人税割と均等割で構成 |

| 法人事業税 | 法人の所得または事業規模に応じて課される地方税 |

| 特別法人事業税 | 法人事業税に付加される国税で、地方自治体に配分 |

| 消費税 | 商品やサービスの売上(課税売上)に課される国税 |

| 地方消費税 | 消費税に付随し、地方自治体に配分される税金 |

| 固定資産税 | 法人が保有する土地や建物、設備に課される地方税 |

| 償却資産税 | 法人が所有する償却資産(機械、設備など)に課される固定資産税の一種 |

| 自動車税 | 法人名義で保有する車両に課される地方税 |

| 軽自動車税 | 軽自動車を法人名義で保有する場合に課される地方税 |

| 印紙税 | 契約書や領収書など、法人が作成する一定の文書に課される国税 |

| 登録免許税 | 不動産登記や法人設立登記の際に課される国税 |

納付時期も納付方法もさまざまですが、事業運営していくために法人はこれらの税務処理をこなす必要があります。

法人税について相談できる税理士を探す方法

法人税の計算や申告はとても複雑なため、税務や会計の専門知識がなければ正しく行うことは困難でしょう。申告時の誤りを防ぐためにも、税務の専門家である税理士に相談するのが安心です。しかし、自力で税理士を探そうとすると手間や時間がかかります。そのような場合は、弥生株式会社の「税理士紹介ナビ 」がおすすめです。

「税理士紹介ナビ」は、起業全般や税、経理業務などに関する困りごとをお持ちの方に、弥生が厳選した経験豊富で実績のある専門家をご紹介するサービスです。業界最大規模の全国12,331のパートナー会計事務所から、ぴったりの税理士や会計事務所を最短で翌日にご案内できます。完全無料で、会社所在地や業種に合わせた最適な税理士をご紹介します(2023年5月現在)。

「税理士紹介ナビ」には、事業者のお困りごとに沿って弥生スタッフが最適な税理士や会計事務所を紹介する「税理士紹介サービス」と、ご自身で自由に税理士を探すことのできる「税理士検索

」の2つのサービスがありますので、ご自身の状況に合ったサービスをご活用ください。

「税理士紹介ナビ」はこんな方におすすめ

「税理士紹介ナビ」は、特に次のような方におすすめです。

初めて会社を設立する方

会社を設立する際には、必要な手続きや資金調達など多くの不安や疑問が生じることがあります。「税理士紹介ナビ」なら、これから事業を始める方の悩みや困りごとに合わせて、最適な税理士探しをサポートします。個人事業主から法人成りを予定している方にもぴったりです。

起業後の会計処理や決算が不安な方

会社を運営するうえでは、法人税や地方税、消費税など、さまざまな税や固定資産の知識が必要になります。そのような場合も、会計処理や決算に関することをまとめてプロに相談できます。

できるだけ節税したい方

「節税したいが方法がわからない」という方にも「税理士紹介ナビ」はおすすめです。税理士からのアドバイスで節税方法を理解できれば、戦略的な経営にも役立つでしょう。

記帳業務を丸ごとプロに任せたい方

日々の取引を記帳するには手間や労力がかかります。売上が増えるとともに経理作業量も増え、負担が大きくなってしまうでしょう。記帳業務を税理士に丸投げできれば、その分しっかり本業に集中できるようになります。

以下の記事でも詳しく解説しています。

関連記事

法人税の申告は税理士の力を借りよう

法人税は法人の所得に基づいて課される国税であり、法人運営において重要な義務です。課税対象や税率、税務調整のしくみを正しく理解することは、適切な納税や節税につながります。しかし、法人税の申告には複雑な計算や税額調整が伴い、自力で対応するのは容易ではありません。慣れない作業に時間を取られ、申告期限を過ぎてしまうと、延滞税や加算税が発生するリスクがあります。

こうした税務上のリスクを回避するためには、税理士に相談するのがおすすめです。税理士に相談すれば、節税対策に関して有効なアドバイスを得られる可能性もあります。信頼できる税理士を探したい場合は、ぜひ弥生の「税理士紹介ナビ 」をご活用ください。

この記事の監修者高崎 文秀

高崎文秀税理士事務所 代表税理士/株式会社マネーリンク 代表取締役

早稲田大学理工学部応用化学科卒

都内税理士事務所に税理士として勤務し、さまざまな規模の法人・個人のお客様を幅広く担当。2019年に独立開業し、現在は法人・個人事業者の税務顧問・節税サポート、個人の税務相談・サポート、企業買収支援、税務記事の監修など幅広く活動中。また通常の税理士業務の他、一般社団法人CSVOICE協会の認定経営支援責任者として、業績に悩む顧問先の経営改善を積極的に行っている。