電子帳簿保存法に個人事業主はどう対応する?ポイントを解説

監修者: 小林祐士(税理士法人フォース)

更新

電子帳簿保存法とは、国税関係の帳簿や書類などの電子保存に関する法律です。電子帳簿保存法では、法律が適用される保存義務者について、「国税に関する法律の規定により国税関係帳簿書類の保存をしなければならないこととされている者」と定義しています。法人だけでなく個人事業主も保存義務者に該当するため、法人と同様の対応をとらなければいけません。

特に、2022年1月施行の電子帳簿保存法改正では「電子取引のデータ保存の義務化」という大きな変更が行われました。2024年1月1日以後の電子取引から完全義務化されています。

本記事では、個人事業主が必ず行わなければならない「電子取引のデータ保存」、電子的に授受した取引情報の保存要件などを中心に、個人事業主が対応すべき電子帳簿保存法のポイントについて解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

電子帳簿保存法「電子取引のデータ保存」はほぼすべての事業者の対応が必須

電子帳簿保存法「電子取引のデータ保存」は、ほぼすべての法人、フリーランスなどの個人事業主に加え、一定規模の副業を行う方は対応が必須となります。2022年1月施行の改正で、電子取引のデータでの保存が義務付けられました。これにより、本来、紙での保存が原則であった領収書や注文書などの取引情報を、電子取引で授受した場合、データのまま保存する必要があります。

これまで、取引で電子データとして受け取った書類を紙に印刷してファイリングしていた場合も、2024年1月1日以後の電子取引からは書類をデータで授受した場合はデータのまま保存が必要です。

副業も電子取引のデータ保存の対象

副業をしている会社員であっても、収入の規模によっては電子帳簿保存法の「電子取引のデータ保存」対象になる可能性があります。

電子帳簿保存法の対象は、「国税関係帳簿書類の保存をしなければならないこととされている者」と定められています。副業をしている方のうち、所得を雑所得として申告しており、前々年分の業務に係る雑所得の収入金額が300万円を超える場合、電子帳簿保存法の対象です。そのため、電子データで請求書や領収書を授受した際は、電子取引のデータ保存を行わなければいけません。

-

※国税庁「電子帳簿保存法一問一答(2023年6月)

」

【初年度0円】連携でAIが自動仕訳!忙しいシーズンも帳簿付けが驚くほどラクに

電子帳簿保存法の概要

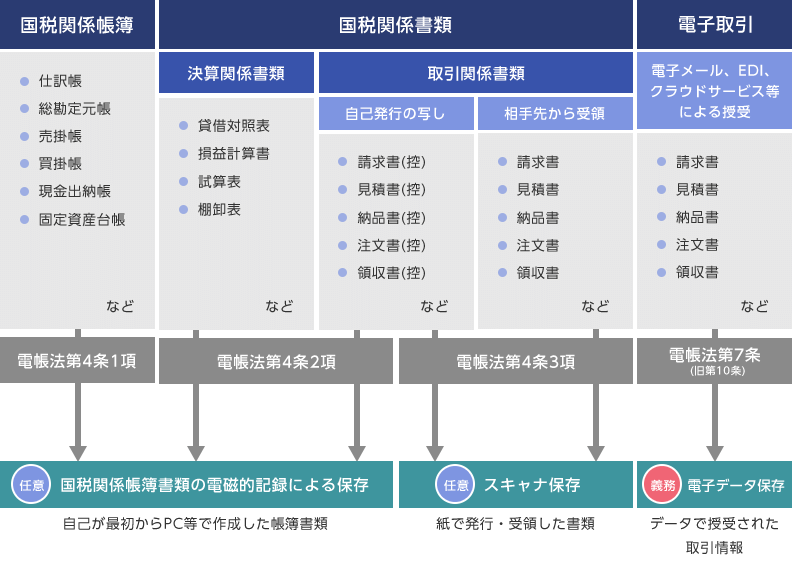

電子帳簿保存法では、対象文書を3つに区分してそれぞれの保存要件を定めています。「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」「電子取引のデータ保存」に区分され、電子帳簿等保存とスキャナ保存への対応は任意となります。

電子帳簿保存法の対象書類と保存区分

個人事業や企業で作成する帳簿や書類のうち、電子帳簿保存法の対象は、国税関係帳簿と国税関係書類のみで、それ以外の書類については対象外です。例えば、雇用契約書や鍵の預かり証などは、電子帳簿保存法の対象にはなりません。

電子帳簿等保存、スキャナ保存、電子取引のデータ保存のどれに該当するかは、作成した帳簿や書類の種類、または授受方法によって決まります。帳簿や書類の種類別に、どの区分に該当するのかは下記のとおりです。

国税関係帳簿

国税関係帳簿とは、国税に関する法律で備付及び保存が義務付けられている帳簿類のことです。具体的には、下記のような帳簿が該当します。

主な国税関係帳簿

- 仕訳帳

- 総勘定元帳

- 売掛帳

- 買掛帳

- 現金出納帳

- 固定資産台帳

国税関係帳簿のうち、自己が最初から一貫してパソコンなどで電子的に作成されたものについては、電子帳簿保存法の「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」の区分に該当します。国税関係帳簿であっても、手書きで作成された帳簿は電子帳簿保存法の対象外です。

電子帳簿保存法では、電子的に作成された国税関係帳簿のうち、一定の要件を満たすものについては電磁的記録等による保存等が認められます。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の要件についてはこちらの記事で解説していますので、参考にしてください。

なお、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)は任意です。電子的に作成した帳簿を紙に印刷し、ファイリングして保存していても問題ありません。

国税関係書類

国税関係書類とは、国税に関する法律により保存をしなければならないとされた書類です。具体的には、「決算関係書類」と「取引関係書類」に大別されます。

決算関係書類

決算関係書類とは、決算に関連して作成された書類です。代表的なものに、青色申告をしている個人事業主が確定申告の際に提出しなければならない貸借対照表および損益計算書、試算表、棚卸表が挙げられます。

これらの書類のうち、自己が最初から一貫してパソコンなどで電子的に作成されたものは、国税関係帳簿と同じ国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)に該当します。決算関係書類をデータで保存する場合は、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の要件を満たせば、データのまま保存することが可能です。ただし、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)は任意のため、帳簿と同様、紙に印刷して保存することも認められています。

取引関係書類

取引関係書類とは、他者との商取引において作成、または受け取った書類です。請求書や見積書、納品書、注文書、領収書などが該当します。取引関係書類は、電子帳簿保存法のすべての区分に該当する可能性があります。該当する区分によって保存方法や、電子データ保存する義務があるかどうかが変わるため、十分な注意が必要です。

| 取引関係書類 | 区分 |

|---|---|

| 自社がパソコンなどで電子的に作成して取引先に紙で交付した取引関係書類の控え | 国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存) |

| 取引先から紙で受け取った取引関係書類や、自社が紙で作成した取引関係書類の控え | スキャナ保存 |

| 取引先と電子データでやりとりした取引関係書類 | 電子取引のデータ保存 |

また、取引先から受領した書類と、自社が作成して交付した書類の保存方法の違いについては、下記をご確認ください。

| 受け取り方法 | 保存方法 |

|---|---|

| 紙で受け取った場合 | スキャナ保存の対象(対応は任意) |

| 電子データとして受け取った場合 | 電子取引のデータ保存対象(電子データでの保存が必須) |

| 交付方法 | 保存方法 |

|---|---|

| 手書きして作成し、郵送などで交付した場合 | スキャナ保存の対象(対応は任意) |

| 電子データで作成し、印刷して交付した場合 | 国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存の対象(対応は任意) |

| 電子データで作成し、電子的に取引先に交付した場合 | 電子取引のデータ保存対象(電子データでの保存が必須) |

なお、押印は加筆にあたらないため、例えば、電子データで作成した請求書を印刷し、代表者印等を押印して取引先に送付した場合でも、それ以外に加筆等による情報の追加がない限り、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対象になります。ただし、電子データで作成した請求書の内容を手書きで訂正してから送付した場合は、一貫してパソコンなどで電子的に作成したとはいえず、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の対象にはなりません。

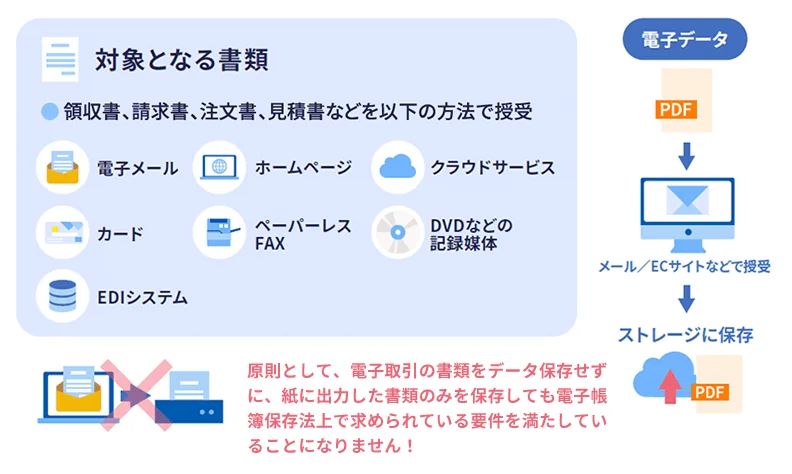

電子取引

電子取引とは、請求書や見積書などの取引情報のうち、電子的にやりとりしたものを指します。電子取引に該当する取引情報は、2024年1月1日以降、電子データとしての保存が完全義務化されました。

| 2024年1月から完全義務化のもの | 2024年1月以降も任意のもの |

|---|---|

|

|

【初年度0円】連携でAIが自動仕訳!忙しいシーズンも帳簿付けが驚くほどラクに

電子データで受領した取引関係書類は電子保存の義務がある

2024年1月1日以降に電子取引でデータを受領した取引関係書類は、電子帳簿保存法「電子取引のデータ保存」の要件を満たす方法で、データのまま保存する必要があります。電子データで受領した取引関係書類には、下記のようなケースが該当します。

電子データで受領した取引関係書類に該当するケース

- メールに添付されたPDFの見積書

- ECサイトのマイページからダウンロードした領収書・クラウド請求書発行システム上で受領した請求書

- フラッシュメモリなどの保存媒体に保存した状態で受け取った発注書

これまで電子データで受領した取引関係書類を紙に印刷して保存していた事業者は、電子取引のデータ保存への対応が必要です。なお、紙で受け取った請求書などの取引関係書類については、従来どおり紙のまま保存しても問題ありません。ペーパーレス化したい場合は、スキャナ保存を利用します。

※ECサイトを利用した場合の領収書等のデータのダウンロードについて

ECサイト提供事業者が、物品の購入者などの電子取引に係る保存義務者において満たすべき真実性の確保及び検索機能の確保の要件を満たしている場合は、当該ECサイト上でその領収書等データの確認が随時可能な状態である場合には、必ずしもその領収書等データをダウンロードして保存していなくても差し支えありません。

また、例えば、税務職員による質問検査権に基づく電磁的記録の提示等の求めに応じることができるようにしている場合には、判定期間に係る基準期間(通常は2年前です。)の売上高が5,000万円以下の事業者又は電磁的記録を出力した書面を取引年月日その他の日付及び取引先ごとに整理されたものを提示・提出できるようにしている事業者については、すべての検索機能の確保の要件が不要とされることから、ECサイト上の購入者の購入情報を管理するページ内において、検索機能の確保がなされている必要はありません。

なお、領収書等データの保存期間について、各ECサイトでの確認可能な期間を確認しておく必要があります。

スキャナ保存の要件についてはこちらの記事で解説していますので、参考にしてください。

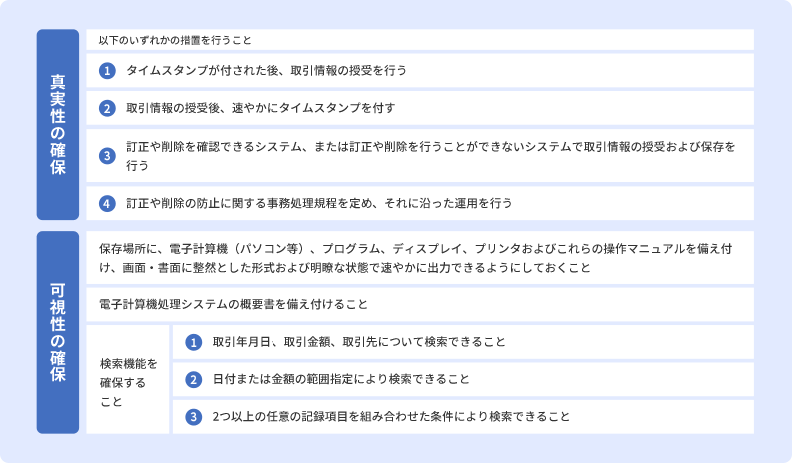

電子帳簿保存法「電子取引のデータ保存」の要件

電子帳簿保存法では、電子取引のデータ保存に関する要件が定められています。2024年1月1日から完全義務化の電子取引のデータ保存について、要件を確認しておきましょう。電子取引のデータ保存では、真実性と可視性の確保が必要です。ここでは、それぞれの要件について解説します。

真実性の確保

真実性の確保では、上図の(1)~(4)のいずれかの措置をとれば良いとされています。実質的には、電子取引のデータ保存に対応したシステムを利用するか、訂正や削除の防止に関する事務処理規程を定めるか、どちらかの方法をとることになるでしょう。

例えば、対象の弥生製品をお使いであれば、「スマート証憑管理」というサービスを利用することで、(3)の措置に該当するので、真実性の確保が満たせます。

可視性の確保

可視性の確保では、ディスプレイやプリンターといったデータの中身を確認するための機器の設置、システムを利用する場合の概要書やマニュアルの整備に加え、検索機能の確保が求められます。ただし、電子データのダウンロードができる状態であれば、上図の検索機能の要件、(2)と(3)は満たさなくても良いとされています。電子データのダウンロードは、税務調査の際に求められる場合があります。

なお、2024年1月1日以降は条件を満たすことで、下記のように電子取引のデータ保存の要件を満たさなくても良いとされる場合があります。

| ダウンロードの求めに応じることができるようにしている場合に「検索機能」のすべてが不要 |

|

|---|---|

| 「電子取引データ保存」の保存時に満たすべき要件が不要 |

|

さまざまな措置が設けられているため、自分の場合は何をすれば良いのか確認しておきましょう。

例えば、前々年の売上高が5,000万円以下の個人事業主であれば、「電子帳簿保存法に対応したシステムを導入し、要件を満たす方法でデータを保存する」「事務処理規程を定め、要件を満たさず、単純に電子データを保存し、印刷した書類を取引先や日にち別に整理して保管する」といった対応が考えられます。

青色申告者が電子帳簿保存法「電子取引のデータ保存」の要件に違反した場合

電子取引のデータ保存は、電子帳簿保存法に定められている義務です。

青色申告については、災害などのやむを得ない事情がなく、電子取引のデータ保存が満たすべき要件に不備があったとしても、それをもって直ちに青色申告が取り消しとなるわけではありません。青色申告の承認の取り消しは、国税庁の事務運営指針である「個人の青色申告の承認の取消しについて(事務運営指針)」「法人の青色申告の承認の取消しについて(事務運営指針)」に基づき、検討したうえで判断されます。したがって、例え、一部をデータ保存していなかった場合でも、書面などの電子データ以外から取引の事実が確認でき、それ以外の特段の事由がないのであれば、すぐに青色申告の承認が取り消されるようなことや、金銭の支出がなかったと判断されることはないでしょう。

ただし、税務調査の際に帳簿書類の提示を求めたにもかかわらず、その提示を拒否した場合などでは、法人税法・所得税法に則り、青色申告の承認の取消事由に該当することになります。

こうした事態を防ぐためには、電子帳簿保存法の概要を確認し、税務職員からの問い合わせなどにスムーズに対応できるようにしておく必要があります。正しく記帳されていることを客観的に示せるようにしておくことが重要です。

参考

国税庁

【初年度0円】連携でAIが自動仕訳!忙しいシーズンも帳簿付けが驚くほどラクに

個人事業主が電子帳簿保存法「電子取引のデータ保存」に対応するにはシステム利用がおすすめ

個人事業主が電子取引のデータ保存に対応する方法のひとつが、システムの導入です。電子帳簿保存法に対応したシステムを利用すれば、要件を満たしているかどうかを個人事業主自身がチェックする必要はなくなります。

個人事業主の中には、取引先によって請求書のフォーマットが違う、受取方法が異なるなど、さまざまな事情を持つ事業者も多いのではないでしょうか。また、営業から経理まですべての業務を個人で行うことが多いため、細かい要件の確認や遵守が難しい場合もあります。電子取引のデータ保存要件を満たすとともに、データを有効活用して経理業務の効率化を図るためにも、クラウド電子システムの利用を検討してみましょう。

なお、2023年10月からスタートしたインボイス制度でも、適格請求書(インボイス)の取り扱いに関するルールが設けられています。課税事業者の個人事業主は、電子取引のデータ保存とインボイス制度の両方に対応したシステムを利用するのが効率的です。

個人事業主が電子帳簿保存法に対応したシステムを利用するメリット

個人事業主が電子帳簿保存法に対応したシステムを利用するメリットは、効率的に保存ができることだけではありません。ほかにも、下記のようなメリットがあります。

取引データの管理に役立つ

個人事業主がシステムを利用するメリットのひとつは、取引データの管理が容易になることです。電子帳簿保存法に対応したシステムには、国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)、スキャナ保存、電子取引のデータ保存に対応したシステムがあります。まずは、義務である電子取引のデータ保存に対応したシステムの導入を考えましょう。

なお、取引先もあることなので、すべてを電子取引にするのが困難なこともあるでしょう。紙の書類も引き続き管理していかなければならないとすると、紙と電子データと分けて管理すると、どちらで保存しているのか煩雑になってしまうことも考えられます。任意ですが、スキャナ保存を併用すれば、取引データの管理に役立ちます。

スキャナ保存に対応したシステムの場合、紙で受け取った請求書や領収書などの書類をスキャナやスマートフォンで読み取って、電子データとしてストレージに保存できます。そのため、紙の書類をファイリングしたり、保管のためのスペースを確保したりする必要もなくなります。電子取引のデータ保存の書類と一緒に電子データで管理できるというわけです。

なお、要件に従って電子化した場合、元の紙の書類は廃棄が可能です。電子データは、書類の保存期間に従って一定期間の保存が必要です。

業務効率化、ペーパーレス化につながる

書類をデータのまま保存することで、ペーパーレス化につながります。データで受け取った書類をすべて印刷してファイリングしていると、年々ファイルが増えていき、保存すべき書類は増える一方です。また、保存期間が過ぎた書類の処分も、紙の場合は溶解処理など機密事項が漏れない方法をとる必要があり、手間とコストがかかります。電子保存であれば、扱いや管理に手間がかかりません。

書類の確認がすぐにできる

電子帳簿保存法に対応したシステムでは、書類の検索機能の要件を満たす方法で保存が可能なため、書類の確認が簡略化されます。日付や取引先などの条件で絞り込み、請求履歴を検索することもできます。ファイルをさかのぼって書類を探す手間がなくなり、業務効率化につながるでしょう。

【初年度0円】連携でAIが自動仕訳!忙しいシーズンも帳簿付けが驚くほどラクに

個人事業主もシステムを活用して電子帳簿保存法に対応しよう

フリーランスなどの個人事業主も、法人と同様に電子帳簿保存法「電子取引のデータ保存」に対応しなければいけません。課税事業者の個人事業主は、加えてインボイス制度への対応も必要です。どちらも請求書の保存や形式に関連する制度のため、対応方法を検討しておきましょう。

弥生製品では、電子帳簿保存法やインボイス制度に対応しています。電子帳簿保存法の3つの区分「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」、すべてに対応可能な製品が揃っており、インボイス制度に則った書類の発行、保存、会計処理が可能です。

最新の法令対応方法を考えている個人事業主は、ぜひ弥生製品の利用をご検討ください。

【初年度0円】連携でAIが自動仕訳!忙しいシーズンも帳簿付けが驚くほどラクに

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。