電子帳簿保存法の要件とは?対象書類もわかりやすく解説

監修者: 小林祐士(税理士法人フォース)

更新

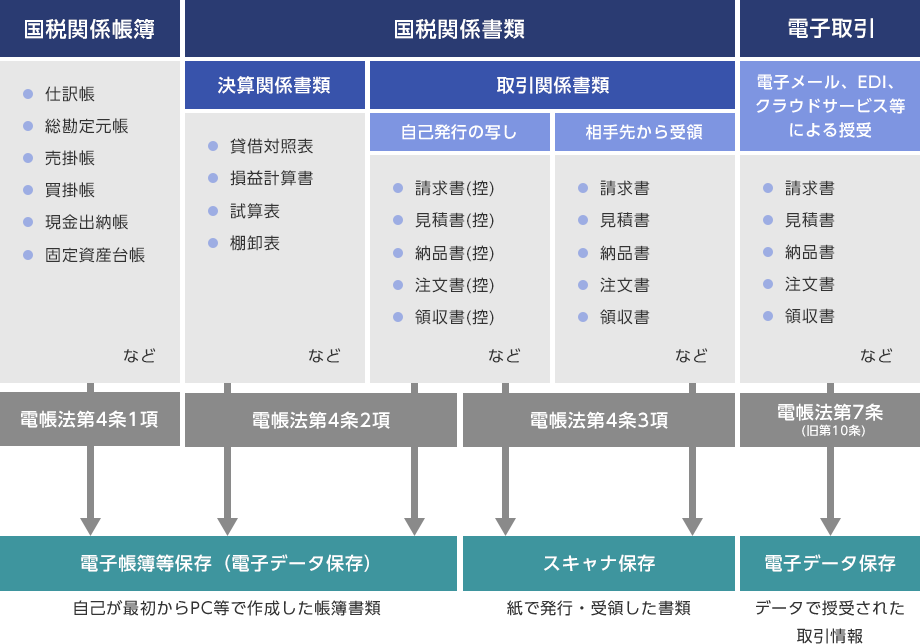

電子帳簿保存法では、書類の電子保存を行う際の要件を区分ごとに定めています。対象となる書類と区分の考え方、それぞれの保存要件を知っておくことが大切です。

「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」「電子取引のデータ保存」について、区分ごとの保存要件と、2022年1月1日施行の電子帳簿保存法の大幅改正および「令和5年度税制改正」での変更内容を含めて、2024年1月1日から対応が必要な内容のポイントをわかりやすく解説します。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法とは、国税関係の帳簿・書類などの電子保存に関する法律

電子帳簿保存法とは、国税関係の帳簿や書類を電子データとして保存する際の要件を定めた法律です。国税関係帳簿や書類は紙で保管するのが原則でしたが、電子帳簿保存法ができたことで、電子データとして保存できるようになりました。

電子帳簿保存法の対象になる文書と、対象にならない文書について詳しく説明します。

電子帳簿保存法の対象になる文書

電子帳簿保存法の対象になる文書は、一定の要件を満たす国税関係帳簿と国税関係書類です。具体的には、下記の文書が該当します。

国税関係帳簿

国税関係帳簿とは、仕訳帳や総勘定元帳、現金出納帳、売掛帳、買掛帳といった国税に関する法律で保存が義務付けられた帳簿類のことです。このような帳簿類のうち、事業者自らがパソコンなどで作成したものについては、電子帳簿保存法の対象になります。

国税関係書類

国税関係書類は、「決算関係書類」と「取引関係書類」に大別できます。

決算関係書類とは、貸借対照表や損益計算書、試算表、棚卸表など、決算に関連して作成された書類です。これらの書類も、事業者がパソコンなどで作成したものについては電子帳簿保存法の対象です。

一方、取引関係書類については、相手から受領したものや紙で発行したものも電子帳簿保存法の対象になります。取引関係書類とは、請求書や見積書、領収書のように、取引の際に生じる書類のことです。このような書類は、自社の控え、相手から受領した書類、どちらも電子帳簿保存法の対象になります。

ただし、紙で受領したものはスキャナ保存、データで受領したものは電子取引に区分されるため、保存の要件が変わる点に注意が必要です。

電子帳簿保存法の対象となる書類・データ

電子帳簿保存法の対象にならない文書

電子帳簿保存法の対象にならない文書には、国税関係書類に該当しない書類と、事業者自らパソコンなどのコンピューターで作成していない国税関係帳簿および決算関係書類以外です。

国税関係書類に該当しない書類

履歴書や図面など、国税関係書類に該当しない書類は、電子帳簿保存法の対象外です。なお、国税関係書類に該当しない書類の電子保存については、e-文書法という法律で別途規定されています。

事業者自らがコンピューターで作成していない国税関係帳簿および決算関係書類

仕訳帳や総勘定元帳、現金出納帳などの国税関係帳簿を事業者自らがパソコンなどのコンピューター機器で作成していない場合、電子帳簿保存法の対象にはなりません。また、貸借対照表や損益計算書などの決算関係書類についても同様です。例として、手書きの帳簿や税理士事務所などに作成してもらった紙の決算書類などが該当します。電子帳簿保存法の対象にならない書類は、紙で原本を保存する必要があります。

一方、請求書や領収書などの取引関係書類に関しては、手書きのものでもスキャナ保存の対象です。手書き、および紙に印字された状態で受け取った取引関係書類はスキャナ保存、データとして受け取った取引関係書類は電子取引に区分されます。

電子帳簿保存法の対象書類については、以下の記事で詳しく解説していますので参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法の要件

電子帳簿保存法では「電子取引のデータ保存」「国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」の3つの区分ごとに保存要件が定められています。区分ごとの保存要件を詳しく見ていきましょう。

電子取引のデータ保存(義務)

電子取引のデータ保存は、電子データとして受け渡しを行った請求書や領収書などの取引関係書類を保存する際の要件です。

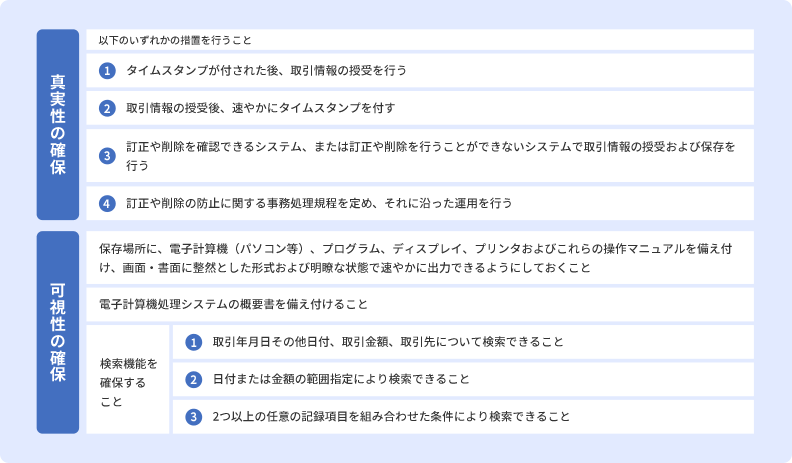

改ざんされていないことを示す「真実性」と、だれもが視認できることを示す「可視性」の2つの要件を満たす必要があります。

なお、2022年1月1日以後、電子的に授受した書類について、電子データでの保存をしなければならなくなりました。2023年には宥恕(猶予)措置がありますが、2024年1月1日からは完全義務化となります。この規定は義務のため、法人・個人事業主にかかわらず、要件に該当する副業の雑所得の方でも対応が必要です。

紙で受け取った書類については、引き続き紙で保存して問題ありません。

電子取引のデータ保存要件

税務調査の際に、税務署員から電磁的記録のダウンロードを求められる場合があります。この求めに対応できる状態であれば、検索要件の(2)(3)は不要となります。

また、基準期間の売上高が5,000万円以下の方は、上記と同様にダウンロードの求めに応じることができるようにしている場合、検索要件のすべてが不要とされます。

真実性の要件については、4種類のいずれかの方法をとればいいとされています。タイムスタンプの付与や、訂正や削除を確認できるシステムを利用する場合は、電子帳簿保存法に対応したシステムの導入が必要です。システムを導入しない場合は、(4)の事務処理規程を定める方法をとることになります。

事務処理規程については、国税庁が「電子取引データの訂正及び削除の防止に関する事務処理規程」の例を法人と個人事業主それぞれについて用意しています。こちらの例を参考に作成することがおすすめです。

可視性の要件については、すべてを満たす必要があります。また、検索機能に関しては、ファイル名を「yymmdd_取引先名_金額」などにすることで、日付、取引先、金額での検索が可能です。

なお、令和5年度税制改正において、電子取引のデータ保存について事業者の負担を軽減するために、下記2点の大きな見直しが行われています。

2024年1月以後にやりとりする電子取引データが対象です。

税務署長が認める場合、電子取引のデータ保存の要件を満たす必要がなくなる

税務署長が、保存要件に従って取引データの保存を行えなかったことについて「相当の理由がある」と認めた場合や、税務調査などを受けた際に取引データのダウンロードの求めと、出力した書面の提示や提出に応じられるようにしてある場合、その事業者は電子取引のデータ保存の真実性、可視性双方の要件を満たさなくてもいいとされました。

「税務署長が認める」という条件に関して、事前の届出は不要です。なお、上記に該当する場合でも、税務職員の求めに応じて取引データのダウンロードや書面の提出が必要である点には注意してください。データ自体はすぐに取り出せるよう、整理して保存しておく必要があります。

検索要件が不要となる対象者の拡大

電子取引では「取引年月日」「取引金額」「取引先」ごとに検索できるようにしておくことが義務付けられていますが、前々年度の売上高が一定以下の事業者については検索機能が不要になります。

従来は対象者が1,000万円以下の事業者でしたが、令和5年度税制改正によって、5,000万円以下に対象者が拡大されました。また、対象者に「電子取引のデータをプリントアウトした書面を取引年月日および取引先ごとに整理して提示、提出できるようにしている保存義務者」も追加されています。

ただし、検索要件が不要となるのは税務職員のダウンロードの求めに応じられるようにしてある場合のみです。必要に応じてデータを呼び出せるようにしておきましょう。

電子取引のデータの保存要件については、以下の記事で詳しく解説していますので参考にしてください。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)(任意)

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)では、パソコンで作成した国税関係帳簿や国税関係書類に関する保存要件を定めています。国税関係帳簿については、2022年1月から「優良」と「その他」の2種類になりました。その他を満たせば帳簿の電子保存が可能です。なお、電子帳簿等保存は任意ですから、対応したい事業者が行えば良いものです。あくまでも、帳簿・書類のデータとして国税関係帳簿や国税関係書類を保存する場合に満たさなければならない要件です。

それぞれの保存要件は下記の表をご覧ください。

| 保存要件概要 | 国税関係帳簿 | 国税関係書類 | |||

|---|---|---|---|---|---|

| 優良 | その他 | ||||

| 記録事項の訂正・削除を行った場合には、これらの事実および内容を確認できる電子計算機処理システムを使用すること | |||||

| 通常の業務処理期間を経過した後に入力を行った場合には、その事実を確認できる電子計算機処理システムを使用すること | |||||

| 電子化した帳簿の記録事項とその帳簿に関連する他の帳簿の記録事項との間において、相互にその関連性を確認できること | |||||

| システム関係書類等(システム概要書、システム仕様書、操作説明書、事務処理マニュアル等)を備え付けること | |||||

| 保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンターおよびこれらの操作マニュアルを備え付け、画面・書面に整然とした形式および明瞭な状態ですみやかに出力できるようにしておくこと | |||||

| 検索要件 | (1) | 取引年月日その他日付、取引金額、取引先により検索できること |

|

||

| (2) | 日付または金額の範囲指定により検索できること |

|

|

||

| (3) | 2つ以上の任意の記録項目を組み合わせた条件により検索できること |

|

|||

| 税務職員による質問検査権にもとづく電磁的記録のダウンロードの求めに応じることができるようにしていること |

|

|

|||

- ※1: 保存義務者が、税務職員による質問検査権にもとづく電磁的記録のダウンロードの求めに応じることができるようにしている場合には、検索要件のうち(2)(3)の要件が不要となります。

- ※2: 優良の要件をすべて満たしているときは不要となります。

- ※3: 取引年月日その他の日付により検索ができる機能及びその範囲を指定して条件を設定することができる機能を確保している場合には、「ダウンロード の求めに応じることができるようにしておくこと」の要件は不要となります。

-

※国税庁「はじめませんか、帳簿・書類のデータ保存(電子帳簿等保存)【令和6年1⽉以降⽤】

」より引用

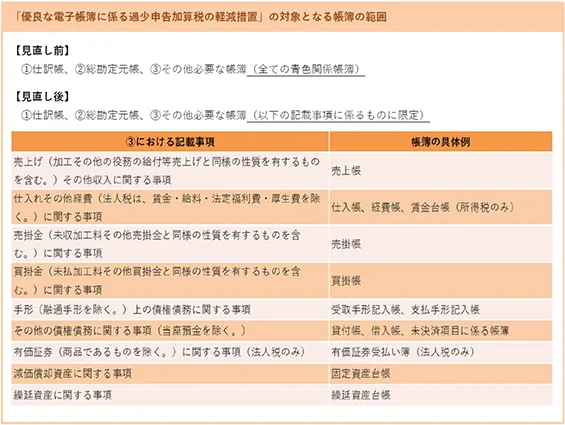

優良の要件を満たす場合、下記のようなメリットがあります。なお、その他でも帳簿の電子保存は可能ですが、下記のメリットは得られません。

優良帳簿のメリット

- 過少申告加算税の5%軽減

- 優良の電子帳簿を保存していて、税務署に届出を行っている場合、電子帳簿に誤りがあって修正申告などをした場合の過少申告加算税が5%軽減されます。

なお、令和5年度税制改正において「優良な電子帳簿に係る過少申告加算税の軽減措置」の適用を受ける場合、対象となる帳簿の範囲が見直されました。2024年1月1日以後に法定申告期限等が到来する申告所得税・法人税について適用になります。消費税についてこの措置の適用を受ける場合に優良な電子帳簿として作成しなければならない帳簿の範囲は、変更はありません。

「優良な電子帳簿に係る過少申告加算税の軽減措置」の対象となる帳簿の範囲

-

※国税庁「電子帳簿保存法の内容が改正されました

」(2023年4月)より引用

- 最大65万円の青色申告特別控除(個人事業主の場合)

優良な電子帳簿を要件に従って作成・保存していて、税務署に届出を行っている場合、最大65万円の青色申告特別控除の要件の1つを満たすことができます。なお、65万円の青色申告特別控除は、最大55万円の青色申告控除の要件をすべて満たしたうえでe-Taxによる電子申告もしくは優良な電子帳簿の保存でも対象になります。事前準備や保存要件を満たす環境などが必要な優良な電子帳簿保存よりもe-Taxでの申告の方が、最大65万円の青色申告特別控除を受けやすいといえるでしょう。

「国税関係帳簿の電磁的記録等による保存等に係る65万円の青色申告特別控除・過少申告加算税の特例の適用を受ける旨の届出書」はこちらです。

スキャナ保存(任意)

スキャナ保存とは、紙で受け取った書類や紙で発行した書類の控えなどをスキャン、またはスマートフォンなどで撮影して電子データとして保存することです。2022年1月1日以後にスキャナ保存を開始する場合は、特に届出は不要です(過去分の重要書類のスキャナ保存については、届け出が必要)。

読み取った画像を紙の代わりに保存することになるため、解像度やカラー、サイズなどに関する細かい要件が設けられています。

なお、スキャナ保存では、書類を「重要書類」と「一般書類」の2種類に分けて要件を設けています。重要書類は、契約書や請求書、領収書、納品書のように、資金や物の流れに直結する書類です。一般書類は、見積書や注文書、検収書のように、資金や物の流れに直結しない書類を指します。

| 書類の区分 | 重要書類 | 一般書類 |

|---|---|---|

| 資金や物の流れに直結・連動する書類 | 資金や物の流れに直結・連動しない書類 | |

| 例:契約書、納品書、請求書、領収書など | 例:見積書、注文書、検収書など |

より重要度の高い書類については、スキャナ保存の要件も厳しく設定されています。スキャナ保存を行う際は、どちらに該当するのかを検討して対処することが必要です。

スキャナ保存の要件は下記のとおりです。スキャナで読み取った画像を紙の代わりとして利用できるようにするため、いくつかの要件が必要とされていますのでご注意ください。

なお、令和5年度税制改正において、スキャナ保存に関して見直しがあります。2024年1月1日以後にスキャナ保存が行われる国税関係書類について適用されます。対象については以下の要件の補足情報に記載をしています。

| 項目 | 内容 | 補足 |

|---|---|---|

| 一定水準以上の解像度およびカラー画像での読み取り |

|

「一般書類」の場合、カラー画像であることを要しないとされています。書類の区分(一般書類、重要書類)については、国税庁パンフレット |

| 表示・印刷など | 整然とした形式や4ポイント以上の大きさの文字を認識できる、すみやかに検索し出力できる | 対応するソフトウェアを利用する場合、通常意識する必要はありません。 |

| 帳簿との相互関連性 | 書類に対応する帳簿との間で相互にその関連性を確認できる | 2024年1月1日以後は「重要書類」のみ確認できればよく、「一般書類」では不要です。 |

| 訂正や削除ができないシステムに保存する、またはタイムスタンプに保存するなど |

|

|

| バージョン管理 | 書類を訂正、または削除した場合は、その事実および内容が確認できる | |

| 検索機能の確保 | 次の要件による検索が可能

|

すみやかに表示できるシステムである必要があります。税務職員によるデータのダウンロードの求めに応じられる場合は、「2つ以上の任意の項目を組み合わせての条件設定」といった検索機能にかかる一部要件は不要です。 |

| 見読可能装置 |

|

|

| システム書類 |

|

| 項目 | 内容 | 補足 |

|---|---|---|

| 帳簿との相互関連性 | 書類に対応する帳簿との間で相互にその関連性を確認できる | 2024年1月1日以後に行うスキャナ保存については、「一般書類」の場合、帳簿との相互関連性確保が不要です。 |

| 訂正や削除ができないシステムに保存するなど | 訂正や削除ができないシステムに保存する | タイムスタンプを付与する方法でもいい。書類の受領等後または業務の処理にかかる通常の期間(最長2か月以内)を通過した後、すみやか(概ね7営業日以内)に付与が必要です。 |

| バージョン管理 | 書類を訂正、または削除した場合は、その事実および内容が確認できる | |

| 検索機能の確保 |

次の要件による検索が可能

|

すみやかに表示できるシステムである必要があります。税務職員によるデータのダウンロードの求めに応じられる場合は、「2つ以上の任意の記録を組み合わせての条件設定」といった検索機能にかかる一部要件は不要です。 |

| 項目 | 内容 | 補足 |

|---|---|---|

| 入力者などの情報の確認 | 書類の登録者、またはその者を管理する人に関する情報が確認できること | 2024年1月1日以後に行うスキャナ保存については、入力者などの情報の確認自体が不要になりました。 |

| 各種書類の備え付け |

|

| 項目 | 内容 | 補足 |

|---|---|---|

| 解像度情報などの保存 | 解像度や階調、書類の大きさに関する情報を保存すること | 2024年1月1日以後に行うスキャナ保存については、解像度情報などの保存自体が不要になりました。 |

スキャナ保存については、実施したことによる特例などは用意されていません。これまで紙で保管していた書類を電子データ化することによる業務効率化や省スペース化など、ペーパーレス化そのものがメリットです。導入に際して、税務署長に届出をする必要もありません。

スキャナ保存については、以下の記事で詳しく解説していますので参考にしてください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

2022年施行の改正電子帳簿保存法のポイント

2022年1月に、改正電子帳簿保存法が施行されました。この改正によって、国税関係帳簿書類の電子保存(電子帳簿等保存)やスキャナ保存の要件が見直され、対応しやすくなりました。一方で、電子取引のデータ保存が義務化され、罰則が強化されるといった変更も実施されています。主な変更点について、3つの区分ごとに解説します。

電子取引のデータ保存の改正のポイント

電子取引に関するデータ保存については、2022年1月1日から電子取引の電子データ保存の義務化が挙げられます(2023年12月31日まで宥恕期間)。

電子取引のデータの保存の義務化

電子的に授受した書類について、電子データでの保存をしなければならなくなりました。

重加算税の加重措置

スキャナ保存と同様、隠ぺいや仮装があった場合に重加算税が10%加重されます。

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)の改正のポイント

国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)に関しては、下記の3点が大きな変更点です。なお、電子帳簿等保存への対応は任意であり、従来どおり紙で保存しても問題ありません。

税務署長の事前承認制度の廃止

これまで、国税関係帳簿を電子的に保存するためには、税務署長の事前承認が必要でした。しかし、改正電子帳簿保存法によって、2022年1月1日から事前承認制度が廃止されています。それにより、2022年1月1日以降は電子的に作成された国税関係帳簿や書類については、事前の届出なく電子保存が可能です。

最低限の要件を満たす電子帳簿の電子データ保存が可能に

ディスプレイの備え付けなど、最低限の要件を満たす電子帳簿についても、電子データで保存できるようになりました。一方、従来の電子帳簿等保存の要件と同等の要件を満たす帳簿については、「優良」な電子帳簿とみなされます。

優良な電子帳簿に対する過少申告加算税の軽減措置

「優良」の要件を満たす電子帳簿について、事前の届出があれば過少申告加算税が5%軽減される措置が設けられました。

スキャナ保存の改正のポイント

スキャナ保存の2022年1月1日からの改正ポイントは下記のとおりです。なお、スキャナ保存も対応は任意です。

税務署長の事前承認制度の廃止

電子帳簿等保存と同様に、2022年1月1日から税務署長の事前承認制度が廃止されました。

タイムスタンプ要件や検索要件などの大幅緩和

タイムスタンプの付与期間が最長約2か月と概ね7営業日に延長された他、受領者がスキャナで読み取る場合の書類への自署も不要になりました。訂正または削除の記録が残るシステムについては、タイムスタンプの付与が不要となっています。

検索要件については、取引年月日、取引金額、取引先の3点に検索条件が限定されると共に、ダウンロードの求めに応じられるようになっていれば、範囲指定と項目の組み合わせで検索できる機能を持たせる必要がなくなりました。

事務処理要件の廃止

従来は、相互牽制、定期的な検査および再発防止策の社内規程整備といった規定がありましたが、すべて廃止されています。

重加算税の加重措置

スキャナ保存された国税関係書類に関して、隠ぺいや仮装があった場合、該当の申告によって生じた申告漏れに対して課せられる重加算税が10%加重されます。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

2024年1月1日以後適用の電子帳簿保存法の改正

令和5年度税制改正において、電子帳簿保存法にもいくつかの変更が行われました。いずれも2024年1月1日以後が対象です。変更内容は、それぞれの「電子帳簿保存法の要件」の各項目にて解説をしています。

令和5年度税制改正における電子帳簿保存法の変更

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法に対応するシステムを導入するメリット

電子帳簿保存法に対応するためには、システムの導入が便利です。

電子帳簿保存法の国税関係帳簿書類の電磁的記録による保存(電子帳簿等保存)やスキャナ保存は、緩和されたとはいえ、満たすべき要件が多いことから、専用のシステムを使わないと要件をクリアするのは困難といえます。電子取引のデータ保存については、かなり要件が緩和されましたが、2024年1月からの完全義務化に対応するためシステム活用が欠かせません。

電子帳簿保存法は、これまでにも繰り返し見直されてきている法律です。クラウド型のシステムであれば、自動で最新の法律に対応できるようアップデートが行われますから、今後の改正にも備えられます。

また、属人的な管理をやめることで、担当者間の引き継ぎなどもスムーズに行えるようになります。紙の書類をやりとりする手間を省くことで、業務効率化にもつながるはずです。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

電子帳簿保存法の要件に正しく対応し、業務を効率化しよう

電子帳簿保存法の改正によって、電子取引のデータ保存の義務化や罰則の強化といった見直しが行われました。その一方で、電子保存をより行いやすくするための見直しも多く、デジタル化を進めていくうえではメリットもある改正となっています。

電子帳簿保存法の要件を確認し、正しい電子データの保存や運用が行えるようにしておくことが大切です。電子帳簿保存法は、都度改正がなされています。帳簿や書類のペーパーレス化は、コストの削減や業務効率化にもつながります。この機会に、経理業務の抜本的な見直しを行いましょう。

弥生製品の各機能をご活用いただくことで、電子帳簿保存法の「電子取引のデータ保存」「国税関係書類の電磁的記録による保存(電子帳簿等保存)」「スキャナ保存」に対応できます。ぜひご活用ください。

【無料】実務対応もこれで安心!電子帳簿保存法の完全ガイドをダウンロードする

クラウド請求書サービスと証憑管理サービスなら、改正電帳法に対応

クラウド見積・納品・請求書サービスとクラウド証憑管理サービスは、法令改正に対応するのでおすすめです。

クラウド見積・納品・請求書サービス「Misoca」で発行した請求書や取引先から受領した証憑は、「スマート証憑管理」と連携することで、電子帳簿保存法の要件を満たす形で電子保存・管理することができます。

また「Misoca」に関しては月10枚までの請求書作成ならずっと無料、月11枚以上の請求書作成の有償プランも1年間0円で使用できるため、気軽にお試しすることができます。

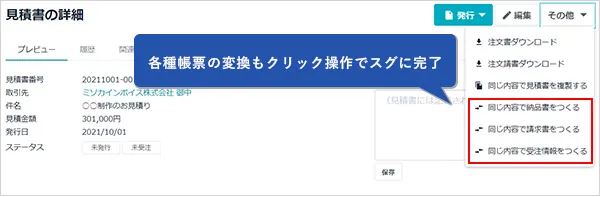

今すぐ始められて、初心者でも簡単に使えるクラウド見積・納品・請求書サービス「Misoca」の主な機能をご紹介します。

見積書・納品書・請求書をテンプレートでキレイに作成

クラウド見積・納品・請求書サービス「Misoca」は見積書 ・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票ができます。また適格請求書等保存方式(インボイス制度)に対応した証憑の発行も可能です。

各種帳票の変換・請求書の自動作成で入力の手間を削減

「Misoca」は、見積書から納品書・請求書への変換や、請求書から領収書・検収書の作成もクリック操作でスムーズにできます。また固定の取引は、請求書の自動作成・自動メール機能を使えば、作成から送付までの手間を省くことが可能です。もう転記ミスや記載漏れの心配は必要ありません。

確定申告ソフトとの連携で請求業務から記帳までを効率化

「Misoca」で作成した請求書データは、弥生の確定申告ソフト「やよいの青色申告 オンライン」に連携することが可能です。請求データを申告ソフトへ自動取込・自動仕訳できるため、取引データの2重入力や入力ミスを削減し、効率的な業務を実現できます。

【利用料0円】初めての方でも安心カンタン・個人事業主におすすめ【青色申告ソフト】

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」は、電子帳簿保存法に対応!優良な電子帳簿に対応しています。しかも、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できますので、幅広く電子帳簿保存法に対応可能です。もちろん、自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

この記事の監修者小林祐士(税理士法人フォース)

東京都町田市にある東京税理士会法人登録NO.1

税理士法人フォース 代表社員

お客様にとって必要な税理士とはどのようなものか。私たちは、事業者様のちょっとした疑問点や困りごと、相談事などに真剣に耳を傾け、AIなどの機械化では生み出せない安心感と信頼感を生み出し、関与させていただく事業者様の事業発展の「ちから=フォース」になる。これが私たちの法人が追い求める姿です。