インボイス制度で注文書は変わる?適格請求書の記載要件についても解説

更新

2023年10月1日から開始されたインボイス制度では、請求書とそれに関する証憑について記載要件が厳しく定められていますが、注文書については従来通りのフォーマットのままで変更はありません。

本記事では、注文書の概要や役割の他、取引上、適格請求書(インボイス)として取り扱える証憑について解説します。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

注文書はインボイス制度の影響を受けない

インボイス制度とは「適格請求書等保存方式」のことで、消費税の納税にかかわる制度です。インボイス制度では、消費税の仕入税額控除を適用するために記載要件を満たした適格請求書が必要になります。そのため、インボイス制度は、主に「請求」に関連する証憑に関わってきます。

しかし、注文書や注文請書は、商品やサービスを発注する・受ける証憑であるため、インボイス制度の影響を受けません。そのため、フォーマットや記載要件に影響はなく、現在使用しているものをそのまま継続して使用できます。

なお、請求書や領収書、納品書の場合は、「支払」に関する証憑のため、記載要件を満たせば適格請求書として取り扱うことができます。

注文書の役割

注文書とは、注文する側、注文を受ける側の両者に注文の内容の証拠を残し、認識の相違がないようにするためのもので、「発注書」とも呼ばれる証憑です。また、取引の内容を注文書という正式な書類とすることで、取引先(発注側)との信頼関係を構築できるというメリットもあります。

なお、注文を受ける側は、発注書を受け取ったことを証明するための注文請書を交付する場合もあります。

一般的な注文書の記載要件

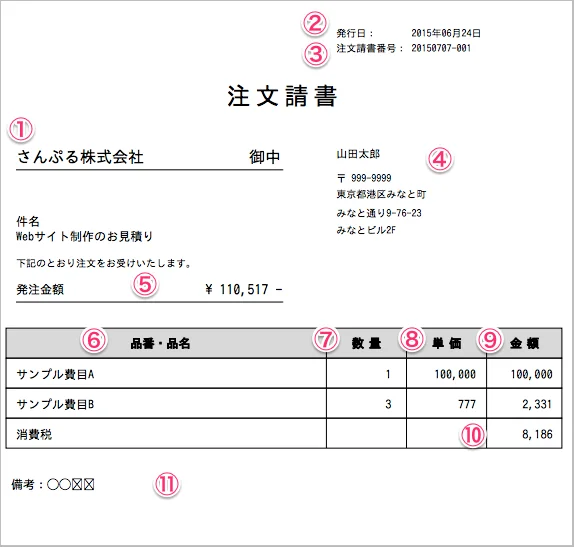

注文書のフォーマットは特に決まっておらず、注文内容に関する必要事項を記載します。注文請書の例をもとに、記載要件を確認していきましょう。

注文請書の記載例

注文書の記載項目例

-

1.宛先注文をする側の会社名や屋号、もしくは氏名を記載します。

-

2.文書の発行日注文(請)書を発行した日付を記載します。

-

3.注文書番号・通番注文(請)書の番号を記載します。該当する取引の見積書や請求書と紐付けておくと便利です。

-

4.交付者の会社名、住所、電話番号など注文を請けた側の会社名や連絡先を記載します。

-

5.合計金額取引内容の合計金額を記載します。

-

6.商品またはサービス名取引の内容を記載します。

-

7.商品の数量取引する商品やサービスの数量を記載します。

-

8.商品の単価取引する商品やサービスの単価を記載します。

-

9.商品の金額取引する商品やサービスごとの合計金額を記載します。

-

10.消費税取引する商品やサービスの消費税を記載します。

-

11.備考納品場所や納品期日、支払い方法など、取引に関する詳細や注意事項などを記載しておくと安心です。

取引の内容によって、納品場所や納品期日などは、別途、記載欄を設けた方が良い場合もあります。なお、前述のとおり、注文書はあくまでも取引に関する証憑のため、収入印紙は必要ありません。しかし、注文書が契約書としての要件を兼ねるケースがあります。その際には、収入印紙や割印など、契約書のやりとりに必要な処理をしなければならない場合があるため注意が必要です。

そもそも「インボイス制度」とは?

インボイス制度は、2023年10月1日から開始された消費税の仕入税額控除に関する新たな制度です。インボイス制度では適格請求書(インボイス)発行事業者のみが適格請求書を交付することができ、消費税の仕入税額控除が適用されます。

前述のとおり、注文書を適格請求書として取り扱うことはありませんが、関連する納品書や請求書、領収書などは、記載要件を満たすことで適格請求書として取り扱うことが可能です。

インボイス制度において、売り手の適格請求書発行事業者が買手側(課税事業者)から適格請求書を求められた場合は、適格請求書を交付しなければなりません。また、交付した適格請求書の写し(控え)を保存しておく必要もあります。

買手側も、仕入税額控除の適用を受けるためには、原則として適格請求書発行事業者から交付された適格請求書を保存しておく必要があります。

ただし、買手側については、みずからが作成した仕入明細書などのうち、適格請求書に必要な一定の項目が記載されており、取引相手の確認を受けたものを保存しておけば、仕入税額控除の適用を受けることも可能です。適格請求書の交付を受けることが難しい取引についても、帳簿のみの保存で仕入税額控除が認められます。

インボイス制度についてはこちらの記事で解説していますので、参考にしてください。

免税事業者は適格請求書を交付できない

適格請求書を交付できるのは、適格請求書発行事業者のみです。また、適格請求書発行事業者になれるのは課税事業者のみとなります。そのため、免税事業者は適格請求書を交付できません。

適格請求書発行事業者になるには、所轄の税務署で登録申請をする必要があります。適格請求書発行事業者として登録申請をすると、税務署より登録番号が通知されますが、この登録番号は適格請求書の記載要件の1つでもあります。

請求書、納品書、領収書を適格請求書とするための記載要件

前述のとおり、注文書はインボイス制度の影響を受けないため、記載要件は定められていません。しかし、請求書をはじめ、納品書や領収書など、取引の支払いや請求に関する証憑は、記載要件を満たすことで適格請求書として取り扱うことができます。

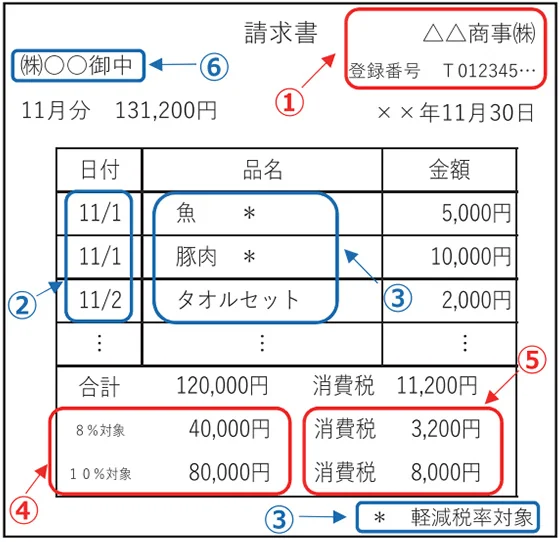

適格請求書の記載要件は、下記のとおりです。

適格請求書の例

適格請求書の記載要件

-

1.適格請求書発行事業者の氏名または名称および登録番号適格請求書を発行した事業者の氏名または名称と適格請求書発行事業者に割り振られる登録番号を記載します。登録番号は、納税地を所轄する税務署長に登録申請書を提出し、税務署長の登録を受けた場合に事業者に通知されます。法人は「T+13桁の法人番号」、個人事業主や人格のない社団等は「T+13桁の数字」になります。

-

2.取引月日品物やサービスの売買が行われた月日を記載します。

-

3.取引の内容販売した商品の名前やサービス名を記載します。売買内容に軽減税率の対象があれば、その旨も記載します。

-

4.税率ごとに区分して合計した対価の額および適用税率税率ごとに、税抜または税込金額の合計額を記載します。適用税率は、内容に応じて10%、8%のどちらかを記載します。

-

5.税率ごとに区分した消費税額等消費税率10%の合計額、消費税率8%の合計額をそれぞれ記載します。

-

6.受領者の氏名または名称適格請求書の受け取り手である取引先(買手側)事業者の名称を記載します。

業種によっては適格簡易請求書を交付できる

小売業や飲食業など、不特定多数に向けて事業を営む事業者は、記載事項が簡易化された「適格簡易請求書」をレシートなどで交付することも可能です。適格簡易請求書を受け取った場合でも、適格請求書を受け取った場合と同じように、仕入税額控除の適用を受けられます。

通常の適格請求書と適格簡易請求書との違いは2点です。まず、受領者の氏名または名称は省略できます。また、「適用税率」と「税率ごとに区分した消費税額等」のどちらか一方が記載されていれば、他方は省略可能です。

適格簡易請求書を交付できる事業者は、下記のとおりです。

適格簡易請求書を交付できる事業者

- 小売業

- 飲食店業

- 旅行業

- タクシー業

- 写真業

- 駐車場業(不特定かつ多数の者に対するものに限る)

- その他、これらの事業に準じる事業で、不特定多数の人に資産の譲渡などを行う事業

複数の証憑で1つの適格請求書として取り扱うこともできる

適格請求書は定められている記載要件をすべて満たす必要がありますが、1枚の請求書や納品書などで満たす必要はありません。

例えば、請求書と納品書の2種類の書類で、適格請求書の記載要件を満たすことも可能です。その場合、請求書に必要項目の一部を記載し、残りの項目が納品書に記載されていれば、両方を合わせて適格請求書として認められます。ただし、複数の書類を適格請求書とするには、請求書に納品書番号を記載するなど、それぞれの書類同士の関連性を明確にしておく必要があります。

インボイス制度に影響のある書類・ない書類をしっかり理解しよう

インボイス制度により、適格請求書に該当する書類は記載要件が定められ、要件を満たさなければ正しい取り扱いができません。事業においては、さまざまな書類や証憑がやりとりされます。注文書もその1つですが、注文書はインボイス制度の影響を受けることはありません。

インボイス制度で日々の業務にどのような影響があるのか、正確に理解し、抜け漏れなく書類のやりとりを進められるように、速やかに対応しましょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

弥生のクラウドサービスなら、無料でインボイス制度に対応

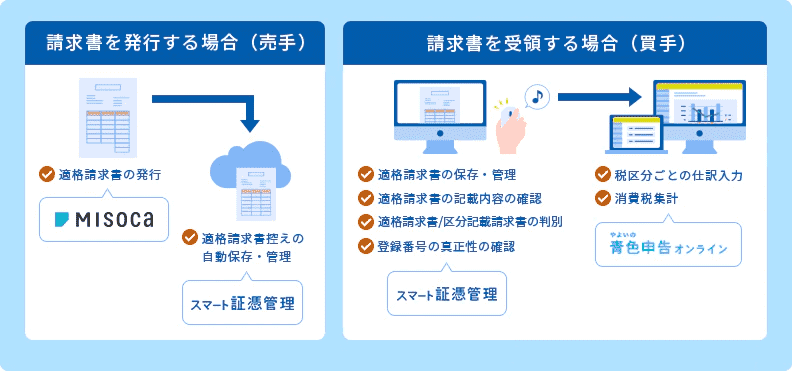

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。