インボイス制度で水道料金は仕入税額控除できる?対応方法を解説

更新

2023年10月1日からインボイス制度が開始されました。インボイス制度では、仕入税額控除を受けるために「適格請求書(インボイス)」の交付を受けて保存する必要がありますが、この制度開始に伴い、水道料金は仕入税額控除をどのような要件で適用できるのか知りたい方もいるのではないでしょうか。

水道料金の仕入税額控除については、交付される適格請求書の内容によって対応が変わってくるため、制度について正しく理解し、対処できるようにしておくことが大切です。

そこで本記事では、インボイス制度開始に伴う水道料金の仕入税額控除の要件について解説します。また、そもそもインボイス制度とはどのような制度なのか、適格請求書への記載要件などについても併せて見ていきましょう。

弥生のクラウドソフトならインボイス制度の対応もかんたん、あんしん

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

インボイス制度で水道料金にも適格請求書が必要になる

インボイス制度では、仕入税額控除を受けるために、一定の要件が記載された帳簿や請求書などといった適格請求書の交付を受けて保存しなければなりません。

しかし、水道料金は見積額を基に未払費用として計上するケースも多いため、請求書が未着のまま処理しなければならないこともあります。水道料金は検針に一定期間が必要なため、利用した月ではなく、翌月以降の請求となるからです。このように、継続的に受けているサービスなどに対して、課税仕入を行った課税期間の末日までに支払対価の額が確定しない費用のことを未払費用といいます。

インボイス制度においても水道料金の見積額が記載された適格請求書を保存するか、適正に金額を見積もることで、見積額による仕入税額控除を受けられます。その後、確定した水道料金が記載された適格請求書の交付を受けて保存することで、仕入税額控除を受けられるのです。

ここではまず、適格請求書の交付に関する、各水道局の対応について確認しておきましょう。

各水道局は適格請求書の交付に必要な登録番号を取得しているケースが多い

事業者が適格請求書を交付するためには、「適格請求書(インボイス)発行事業者」として登録する必要があります。各地方自治体の水道局の多くは、この適格請求書発行事業者へ登録し、適格請求書の交付に必要な登録番号を取得しています。そのため、登録番号を取得した水道局からであれば、適格請求書の交付を受けて仕入税額控除を適用することが可能です。

なお、水道局の適格請求書発行事業者の登録番号は、各地方自治体のWebサイトに掲載されています。地方自治体によっては、登録番号を取得していない可能性がある点には注意が必要です。

水道局によっては媒介者交付特例を適用している場合もある

例えば、横浜市水道局のように「媒介者交付特例」を適用し、水道局の登録番号のみを適格請求書に記載するケースもあります。媒介者交付特例とは、売手側と買手側の間に媒介者を挟んで取引が行われる委託販売において、委託販売の委託販売事業者(受託者)が、売手側(委託者)に代わって適格請求書を交付できる制度です。

水道料金には、上水道と下水道の料金が両方含まれますが、上水道事業は厚生労働省、下水道事業は国土交通省と管轄が異なるため、会計も異なります。

本来であれば、上水道事業と下水道事業がそれぞれの登録番号を記載した適格請求書が必要です。しかし、水道局が両者を取りまとめて水道料金として請求しているため、媒介者交付特例を適用して、水道局の登録番号のみを記載した適格請求書を交付しているのです。

水道料金は見積額でも仕入税額控除を適用できる

水道光熱費のような未払費用の場合、見積額で仕入税額控除を行います。その場合、下記2つのようなケースが考えられます。それぞれどのように適用するのか詳しく見ていきましょう。

見積額が記載された適格請求書の交付を受ける場合

水道料金の見積額が記載された適格請求書が交付されることはほとんどありませんが、インボイス制度導入後は見積額であっても、適格請求書に記載されていればその金額に基づいた仕入税額控除を受けられます。

ただし、仕入税額控除を適用するにはその後、確定した金額が記載された適格請求書の保存が必要です。

水道料金が確定したら、その金額に基づく消費税額を計算します。その消費税額と、見積額に基づく消費税額が異なる場合は、差額をその確定した日の属する課税期間における課税仕入の消費税額に加算または減算して修正します。

最終的な適格請求書の交付を受けて保存することで、仕入税額控除を受けられるようになるのです。

見積額が記載された適格請求書の交付を受けられない場合

一般的に、水道料金をはじめとした継続的に行われる光熱費の取引については、適格請求書発行事業者から見積額の記載された適格請求書は交付されません。そのため、見積額が記載された適格請求書の保存は必須ではありません。

見積額が記載された適格請求書が交付されない場合は、金額が確定したときに交付される適格請求書を保存することを条件に、課税仕入を行う事業者が、課税期間の末日の現況から適正に見積もった金額で仕入税額控除を行います。

なお、見積額が記載された適格請求書の交付を受ける場合と同様に、確定した水道料金が見積額と異なるときは、その分を加算または減算して修正する必要があります。

- ※国税庁軽減税率・インボイス制度対応室「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」(2023年4月改訂)

そもそも「インボイス制度」とは

インボイス制度では、水道料金に限らず消費税が発生する取引は、適格請求書があれば仕入税額控除を適用できます。インボイス制度とは正式名称を「適格請求書等保存方式」といい、消費税の仕入税額控除に関わる制度です。

ここでは、仕入税額控除の仕組みや適格請求書の交付方法について見ていきましょう。

仕入税額控除の仕組み

消費税の課税事業者は、原則として課税売上に係る消費税から、仕入に係る消費税を差し引いて納める税額を計算します。この仕組みが仕入税額控除です。

例えば、年間の売上額が3,300万円(うち消費税額300万円)で、仕入額が1,100万円(うち消費税額100万円)の場合、仕入税額控除を適用しないと、納付すべき消費税額は、年間の売上額に係る300万円です。

その一方で、仕入税額控除を適用すると、売上に係る消費税額300万円から、仕入れに係る消費税額100万円を差し引きます。したがって、差額の200万円を申告・納付することとなるのです。

インボイス制度は、こうした消費税の正確な税率と税額を伝えるための制度となります。

適格請求書を交付するには適格請求書発行事業者への登録が必要

2019年10月の消費税引き上げに伴い軽減税率が導入され、複数の消費税率が混在するようになりました。その結果、売手側は買手側に対して正確な適用税率と消費税額を伝える必要が出てきました。

インボイス制度では、適格請求書が正確に適用税率を伝えるために必要な書類となります。また、適格請求書の交付を受けたうえで保存することは、仕入税額控除を適用する要件にもなっています。

この適格請求書を交付するためには、事前に登録申請を行う必要があります。所轄の税務署で登録申請をすることで、事業者ごとに登録番号が通知されます。この登録番号は、適格請求書の記載要件の1つです。

なお、適格請求書発行事業者に登録できるのは課税事業者のみのため、免税事業者の場合は、課税事業者になる必要もあります。

インボイス制度についてはこちらの記事で解説していますので、参考にしてください。

適格請求書の記載要件

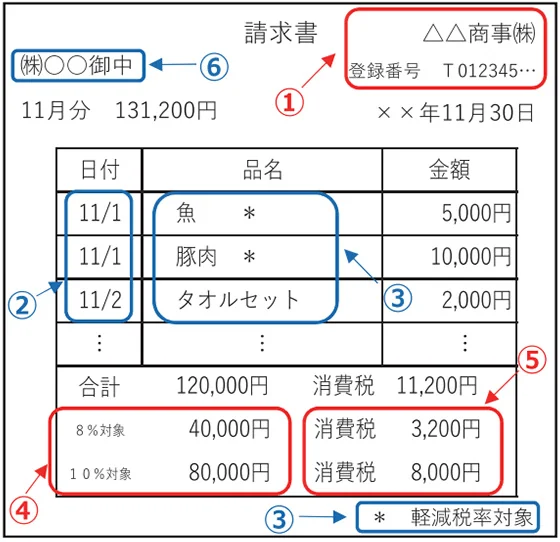

インボイス制度で交付される適格請求書には、記載が義務付けられている要件があります。なお、適格“請求書”と呼ばれていますが、領収書や納品書、見積書なども、記載要件を満たしているものであれば適格請求書として取り扱うことが可能です。

適格請求書に記載しなければならない項目は、下記のとおりです。

適格請求書の例

適格請求書の記載要件

-

1.適格請求書(インボイス)発行事業者の氏名または名称および登録番号

-

2.取引年月日

-

3.取引の内容

-

4.税率ごとに区分して合計した対価の額および適用税率

-

5.税率ごとに区分した消費税額等

-

6.受領者の氏名または名称

インボイス制度開始後の仕入税額控除に関する経過措置

インボイス制度では、適格請求書発行事業者以外の事業者(免税事業者)からの課税仕入については、原則として仕入税額控除を適用できません。しかし、制度開始から6年間は、仕入税額相当額から一定の割合を仕入税額とみなして控除ができる経過措置が設けられています。

仕入税額控除に関する経過措置を適用できる期間と割合は、下記のとおりです。

| 期間 | 割合 |

|---|---|

| 2023年10月1日~2026年9月30日 | 仕入税額相当額の80% |

| 2026年10月1日~2029年9月30日 | 仕入税額相当額の50% |

この経過措置による仕入税額控除を受けるには、区分記載請求書と同様の事項が記載されている請求書や、経過措置の適用を受ける旨を記載した帳簿を保存する必要があります。区分記載請求書等保存方式とインボイス制度の違いを正確に理解して対応するようにしましょう。

インボイス制度での水道料金の仕入税額控除の処理方法を確認しよう

インボイス制度では、仕入税額控除を適用するために適格請求書の交付を受けて保存する必要がありますが、水道料金のように期末に見積額をもとに未払費用として計上する費用科目は、見積額による仕入税額控除を受けられます。最終的には確定額をもとに金額を修正し、確定額の記載された適格請求書の交付を受けて保存しなければなりません。

インボイス制度への対応に際しては、適格請求書発行事業者への登録や請求書の記載要件の変更など、新たに設けられた手続きや要件が多くあります。自社の状況を踏まえてスムーズに対応するようにしましょう。

無料お役立ち資料【インボイス制度まるわかり資料セット】をダウンロードする

弥生のクラウドサービスなら、無料でインボイス制度に対応

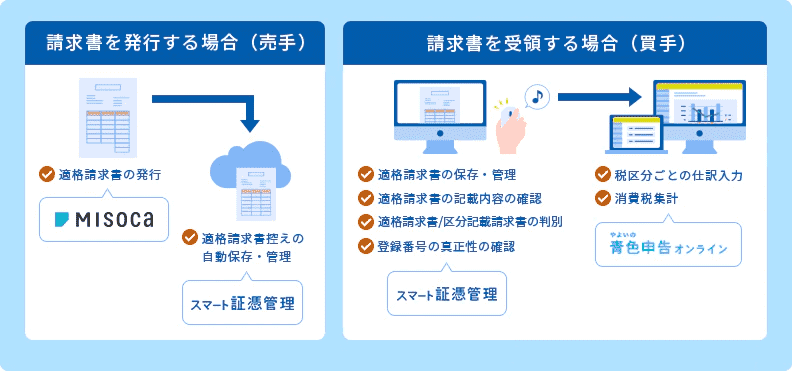

適格請求書の発行ができる「Misoca」をはじめ、適格請求書/区分記載請求書の入力・仕訳に対応の個人事業主向けクラウド申告ソフト「やよいの青色申告 オンライン」、Misocaで作成した請求書や受領した請求書等の登録番号等から適格請求書/区分記載請求書を自動判定して、自動保存・管理できる「スマート証憑管理※1」など、弥生のクラウドサービスならインボイス制度にまるっと無料で対応できます。

今なら1年間無料になるキャンペーンを実施中!まずはお試しください。

- ※1スマート証憑管理は、製品によって利用できるプランが異なります。詳細はこちらをご確認ください。

請求業務を効率化するMisoca

クラウド請求書発行ソフトMisocaは、見積書・納品書・請求書・領収書・検収書の作成が可能です。取引先・品目・税率などをテンプレートの入力フォームに記入・選択するだけで、かんたんにキレイな帳票が作成できます。

さらに固定取引の請求書を自動作成する自動作成予約の機能や、Misocaで作成した請求データを弥生の会計ソフトで自動取込・自動仕訳を行う連携機能など、請求業務を効率化する機能が盛り沢山です。

月10枚までの請求書作成ならずっと無料!月15枚以上の請求書作成なら初年度無料になるキャンペーン実施中です。

日々の仕訳、決算業務をスムーズにする「弥生のクラウド会計ソフト」

弥生のクラウド会計ソフトは、銀行口座・クレジットカードの明細、レシートのスキャンデータを自動取込・自動仕訳するから、日々の取引入力業務がラクにできます。

また決算書類の作成も流れに沿って入力するだけ!経理初心者の方でも、”かんたん”に会計業務を行うことができます。

個人事業主の方は、「やよいの青色申告 オンライン」をご検討ください。Misocaとのセットがお得です。

今なら、すべての機能が1年間無料でご利用いただけます。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

法人向けクラウド会計ソフト「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。もちろん、インボイスの対応も万全です。