会計期間とは?累計期間との違いや決め方のポイントなどを解説

監修者: 奥 典久(奥典久税理士事務所)

更新

会計期間は、企業が損益計算を行うために区切った期間で、決算や税務申告の基礎となります。そのため、会社を設立する際は、会計期間を決めなければなりません。この会計期間は、決算業務の負担や納税のタイミング、さらには資金繰りにまで影響が及ぶため、設立後の変更も含め、しっかりと理解することが重要です。

本記事では、会計期間の意味や、累計期間・事業年度との違い、設定時のポイントをわかりやすく解説します。これから会社を設立する方や、会計期間を見直したい方にも役立つ内容です。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計期間とは、決算書を作成するにあたり対象となる一定の期間のこと

会計期間とは、企業が決算書を作成するにあたって対象となる一定の期間のことで、「事業年度」または「会計年度」とも呼ばれます。すべての企業は、会計期間ごとに損益をまとめ、その期間の経営状態や財務状況を明らかにするために決算を行う必要があります。

会計期間は、開始日(期首)から終了日(期末)までの期間を1つの区切りとして扱い、「第1期」「第2期」のように期数で表します。会計期間の最終月を「決算期」または「決算月」といい、決算月の最終日を「決算日」といいます。また、会社を設立する際は必ず決算日を決める必要があり多くの企業では会計期間を事業年度として定款に記載しています。定款(ていかん)に記載する際は「事業年度は、毎年○月○日から翌年○月○日までとする」と記載し、記載がない場合は設立後2ヶ月以内に、税務署へ届け出る必要があります。

会計期間は自由に決められる

企業の会計期間は、1年を超えない範囲でいつからいつまでにするのかを自由に決めることができます。多くの企業が会計期間を1年間としていますが、6か月など1年未満の期間としても問題はありません。

決算日も、必ずしも月末にする必要はなく、例えば15日や20日など、月末以外の日を決算日としても差し支えありません。ただ、実際には、締め日との関係で会計処理が煩雑になるのを防ぐため、月末を決算日にしている会社が大半でしょう。

なお、会計期間とは別に、企業によっては、1年の会計期間を半年ごとに分けた「中間決算」や、3か月ごとに分けた「四半期決算」が行われる場合もあります。非上場企業では任意で実施されるため、実施していない企業もあります。

会計期間は変更もできる

設立時に決めた決算期は、後から変更することも可能です。ただし、決算期の変更にはさまざまな手続きが必要になります。決算期を変更すると、当然のことながら会計期間(事業年度)が変わります。ほとんどの企業では定款に会計年度を記載しているので、決算期の変更に伴い定款も変更することになります。

株式会社の場合、定款を変更するには、原則として株主総会での特別決議が必要です。特別決議は、議決権のある株式の過半数を有する株主が出席し、出席した株主の議決権の3分の2以上の賛成があると成立します。また、合同会社の場合、定款に記載した事項を変更するには、原則として全社員による決議と承認が必要です。

さらに、会計年度を変更した後は、所轄税務署や都道府県税事務所、市役所に対して、所定の書類と共に届出を行わなければなりません。決算期の変更は多くの煩雑な手続きが必要になります。できるだけ決算期を変更せずに済むように、よく検討したうえで決めましょう。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

累計期間や事業年度との違い

会計期間と似ている用語に、「累計期間」や「事業年度」があります。それぞれの意味や使われ方が少しずつ異なるため、正しく理解することが大切です。ここでは、これらの用語の違いと、会計期間との関係について解説します。

会計期間と累計期間の違い

累計期間とは、四半期決算において、期首(会計期間の開始日)から各四半期末までの期間を累積的に捉えたものです。各四半期単独の業績ではなく、期首から累計した業績を把握することで、年間を通じた業績推移や通期予想に対する進捗状況を正確に把握できます。

上場企業は、株式取引所の規則により四半期ごとの決算短信の開示も求められます。以前は、上場企業には、決算期に行う本決算に加えて、四半期(3か月)ごとの報告義務がありましたが、2024年4月以降廃止され、現在では半期ごとの決算報告が法律で義務付けられています。

累計期間は、期首からの業績を合計して把握するために用いられるもので、各四半期の経営成績を正確に比較・分析する際に欠かせません。

例えば、3月決算の企業の場合、会計期間および累計期間は以下の表のようになります。

| 会計期間:4月1日~翌3月31日 | ||

|---|---|---|

| 四半期 | 当該四半期の期間 | 期首からの累計期間 |

| 第1期 | 4月~6月 | 4月~6月 |

| 第2期 | 7月~9月 | 4月~9月 |

| 第3期 | 10月~12月 | 4月~12月 |

| 第4期 | 翌年1月~翌年3月 | 4月~翌3月 |

非上場企業の場合、あまり累計期間という言葉を使う機会はないかもしれませんが、混同しないように違いを知っておきましょう。

無料お役立ち資料【一人でも乗り越えられる 会計業務のはじめかた】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計期間と事業年度の違い

事業年度とは、法人税の計算対象となる期間のことです。企業は、この事業年度ごとに損益を計算し、納付すべき法人税を算出します。一方、会計期間は、決算書(財務諸表)を作成するために区切られた会計上の期間区分を指します。

実務ではほとんどの企業が会計期間と事業年度を同一の期間として設定しているため、実務上ほぼ同じ期間を指して用いられることが多い用語です。

会計期間と事業年度の違いについて、詳しくは以下の関連記事をご覧ください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計期間(事業年度)の期首・期中・期末とは?

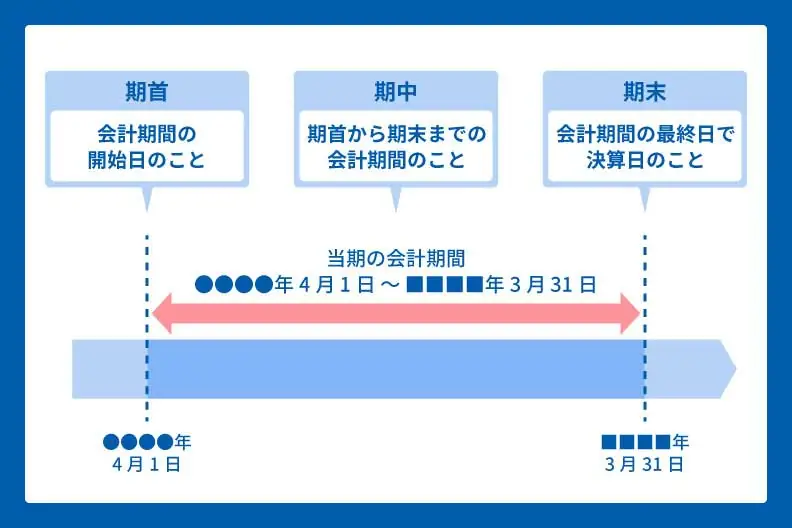

会計期間と共に把握しておきたい用語が、「期首」「期中」「期末」です。

それぞれの用語の意味は、以下のとおりです。

| 内容 | |

|---|---|

| 期首 | 会計期間の開始日のこと。会計期間が4月1日~翌3月31日の場合、期首は4月1日になる |

| 期中 | 期首から期末までの会計期間の途中・最中のこと。会計期間が4月1日~翌3月31日の場合、期中は4月1日~翌3月31日となる |

| 期末 | 会計期間の最終日で決算日のこと。会計期間が4月1日~翌3月31日の場合、期末は3月31日となる |

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計期間の最終月を3月や12月にする企業が多い理由

会計期間は1年以内であれば自由に設定できますが、実際には3月末または12月末を決算期とする企業が圧倒的に多く見られます。これは、企業の成り立ちに関係する理由や、それぞれの時期に応じて得られるメリットがあるためです。

3月決算の企業が多い理由

日本では多くの企業が3月決算を採用しています。官公庁や自治体の会計年度が4月1日から翌年3月31日までとされていることが主な理由の1つです。また、企業活動を行政の予算・会計サイクルに合わせることで、補助金の申請や公共事業の会計処理などがスムーズに行えるというメリットもあります。

さらに、法改正や税制改正が新年度の4月から施行されるケースが多いため、3月決算にしておくと制度変更の影響を把握しやすく、会計処理上の混乱を防ぐことも可能です。

一方で、年度末は多くの企業が一斉に決算業務を行うため、税理士や会計事務所のスケジュールが非常に混み合います。そのため、専門家の確保が難しくなるというデメリットもあります。

12月決算の企業が多い理由

12月決算を採用する企業も少なくありません。まず、背景として、海外の企業では12月決算が主流であることが挙げられます。海外取引を行う企業や、国際会計基準(IFRS)を導入している企業では、海外の取引先やグループ会社と会計期間を揃えることで、連結決算や比較分析が容易になるというメリットがあります。

また、12月決算はカレンダーイヤー(暦年)と一致するため、期間の把握や資料作成が直感的にわかりやすいのも利点です。特に個人事業主から法人化した場合、個人事業主の会計期間(1月~12月)と同じ期間で管理しやすいことから、そのまま12月決算を採用するケースも見られます。

このような理由から、グローバル展開企業や中小企業には12月決算が多い傾向にあります。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計期間の決め方でのポイント

会計期間は、会社の事業計画や節税対策に深くかかわる基本的な要素です。自由に設定できるからこそ、会社設立時にしっかりと検討しておくことが大切です。ここでは、会計期間を決める際のポイントについてわかりやすく解説します。

繁忙期と決算が重なるのを避ける

あらかじめ繁忙期と閑散期の時期が把握できている場合は、繁忙期と決算期をずらして会計期間を設定するのも一案です。

法人の決算では会計処理の他、剰余金の配当・処分などの株主総会の決議事項に伴う総会対応や各種書類の整備が必要な場合もあります。さらに、決算後には法人税などの確定申告も控えており、繁忙期と決算のタイミングが重なってしまうと、通常業務に支障が出るだけでなく、経理担当者の負担が大きくなり、ミスが発生しやすくなる可能性があります。

また、自社の繁忙期だけではなく、決算や税務申告を依頼する税理士の繁忙期を避けるという考え方もあります。一般的に税理士の繁忙期は、年末調整や法人の決算対応が集中する4~5月、個人の確定申告など業務が集中する11月~5月頃です。

決算や節税について税理士とじっくり相談したい場合は、この時期に決算月が重ならないよう会計期間を決めるのも有効です。

会社設立日から1年後が決算期になるよう設定する

会計期間は1年を超えない範囲で自由に決められますが、決算期はなるべく設立日から期間を空けて設定するのが望ましいでしょう。

会社設立後は登記手続きや開業準備、営業活動などで非常に忙しくなります。さらに、初めての決算は煩雑な事務作業が多く、必要以上に時間と労力を費やすことが想定されます。設立直後の業務と決算業務が続くと、本業に支障が出ることも少なくありません。

会社設立日から1年後を決算期に設定すれば、初めての決算にかかる時間や労力をある程度先送りでき、設立後は余裕をもって業務に集中できます。

売上が伸びる月を期首にする

シーズンによって売上が変動する業種では、売上が伸びる月を予想し、売上ピーク月が期首になるように会計期間を設定するのも有効です。

売上が伸びる月を期首に設定すると、会計期間を通した売上見込みが立てやすくなります。「今期の売上がどれくらいになりそうか」ということを比較的早い時期につかむことができるため、設備投資の計画なども立てやすくなります。

また、会計期間全体の売上を予測することで、設備投資の前倒しなど、節税対策も可能になります。

決算月には支払いが多い月を避ける

会計期間を設定する際は、会社のキャッシュフローを考慮し、支払いが集中する月が決算月に重ならないようにすることもポイントです。

法人税や法人事業税、法人住民税、消費税の申告・納付期限は、原則として期末(決算日)の翌日から2か月以内です。まとまった仕入れ代金の支払いやボーナスの支給など、会社の支出が多いタイミングに申告・納付期限が重なると、納税のために資金繰りが悪化してしまう可能性があります。

その他にも、法人が納める税金には、固定資産税や自動車税、都市計画税などがあります。キャッシュフローの悪化を防ぐには、これらの税金の納付時期も考慮したうえで会計期間を決めるとよいでしょう。

会社の設立日と決算日が近くなりすぎないようにする

会計期間を決める際には、会社の設立日と決算日が近くなりすぎないようにすることも大切です。

会社を設立してしばらくの間は、思うように売上が上がらないことも少なくありません。そのため、会社の設立日と決算日が近いと、1期目の会計期間が短くなり、赤字で決算を迎えることになる恐れがあります。

そのような場合、決算書を見た株主や金融機関に、マイナスの印象を与える可能性があります。また、会社にかかる税金のうち法人住民税の均等割分は、たとえ赤字であっても課税されるため、その分が負担となります。

会社設立と決算日が近くなりすぎないように気をつけましょう。

消費税の免税期間を有効活用する

消費税の免税期間を有効活用できるように、会計期間を決める企業も少なくありません。

会社を設立する際、決算期をいつにするかによって消費税の節税効果が期待できます。原則として、資本金1,000万円未満の会社を設立した場合、設立初年度と翌期の2期分は消費税の納税義務が免除されます。そのため、最初の会計期間をできるだけ長く設定すれば、免税期間を実質的に延長できるというメリットがあります。

例えば、設立日から1年後を決算日に設定すれば、消費税の免税期間は2年間です。一方、設立から最初の決算日までが半年だった場合、免税期間は1年半となります。

ただし、特定期間の課税売上高または給与等支払額の合計が1,000万円を超えると、2期目から消費税の申告・納付が必要になる点には注意が必要です。また、インボイス制度(適格請求書等保存方式)に対応するために、設立時から課税事業者を選択した場合は、1期目から消費税の納税義務が発生します。

インボイス制度の詳細については、以下の関連記事もあわせてご覧ください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計期間に関するよくある質問

ここでは、会計期間に関するよくある質問をまとめて解説します。

会計期間はいつからいつまでですか?

会計期間は、期首(きしゅ)から期末(きまつ)までの期間を指します。1年を超えない範囲で自由に定めることができ、6か月など1年未満に設定することも可能です。

ただし、事務手続きの効率や経営管理のしやすさを考慮し、多くの企業は1年間を会計期間としています。

詳しくは、こちらで解説しています。

会計期間の始まりはいつにする?

会計期間の始まり(期首)は、会社が自由に決められます。一般的には4月1日を期首にする企業が多いですが、設立日や事業内容に合わせてどの月から始めても問題ありません。

ただし、繁忙期を避ける、売上が伸びやすい時期を期首にするなど、事務処理や資金繰りを考慮して決めることが大切です。

詳しくは、こちらで解説しています。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計期間について正しく把握しよう

会計期間は、企業の財務状況や経営成績を一定の区切りで把握するための大切な基準です。原則として1年を超えない範囲で自由に設定でき、会社の事業特性や資金繰り、節税対策といった視点から柔軟に決められます。繁忙期の業務負担の軽減や、資金繰りなど、どの期間で設定すればよいのかをしっかりと検討し、場合によっては会計期間を変更することも考慮に入れましょう。

経理業務の負荷が高いが会計期間の変更などはできない、という場合は会計ツールの導入がお勧めです。

クラウド会計ソフト「弥生会計 Next」は、経理業務の自動化機能で作業負担を軽減できる他、決算書作成まで会計業務を支える機能やサポートが充実しています。「弥生会計 Next」を活用することで経理業務の効率化を図り、業務に専念する時間を確保しましょう。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者奥 典久(奥典久税理士事務所)

奥典久税理士事務所 代表

簿記専門学校で税理士講座講師として勤めたのち、会計事務所で勤務。その後独立し、奥典久税理士事務所を開業。相続(贈与)対策や事業承継コンサルティング経営、財務コンサルティングから各種セミナーなど、幅広く税理士業務に従事。