財務キャッシュ・フローとは?増減に関わる要素や確認すべき点を解説

監修者: 税理士法人 MIRAI合同会計事務所

更新

財務キャッシュ・フローは、資金調達や返済といった企業の財務活動によるキャッシュの動きを表すものです。借り入れや増資などで資金調達を行っている企業は、財務キャッシュ・フローを意識する必要があります。

本記事では、財務キャッシュ・フローを構成する要素や財務キャッシュ・フローにおいて確認すべき点、財務キャッシュ・フローがマイナスの場合の対処法などについて解説します。

無料お役立ち資料【はじめての決算、サクッと攻略!】をダウンロードする

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

財務キャッシュ・フローは財務活動におけるキャッシュの動きを表すもの

財務キャッシュ・フローは、資金調達に関連する現金の流れを示すものです。具体的には、金融機関などからの融資の借り入れや返済、株式や社債の発行、配当金の支払いなどによる現金の増減を表します。

財務活動によるキャッシュ・フローの増減は、企業の経営方針や経営者の意思決定によって変わります。例えば、さらなる事業拡大を目指して資金調達をした場合などは、財務活動によるキャッシュ・フローはプラスになります。一方この項目がマイナスなら、金融機関などへの返済が進んでいることが読み取れます。

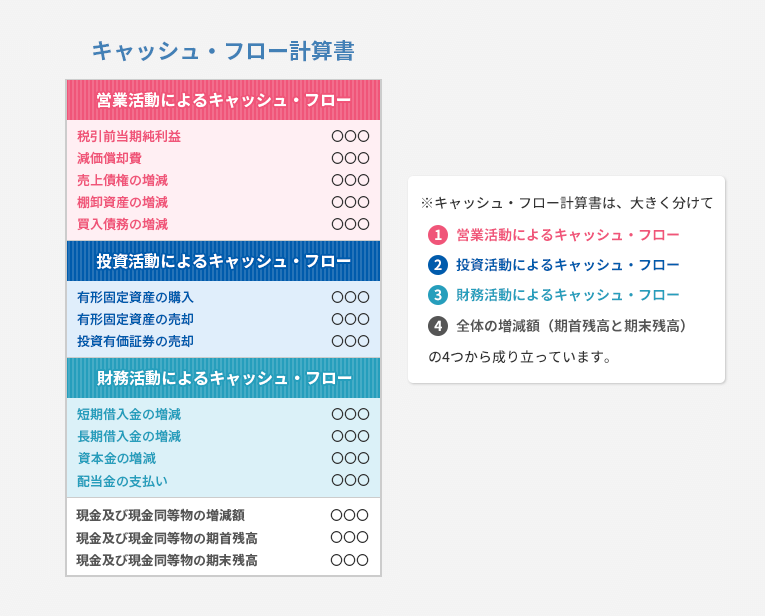

また、財務キャッシュ・フローは、一定期間の企業におけるキャッシュの増減をまとめたキャッシュ・フロー計算書に記載される項目の1つです。金融商品取引法が適用される上場企業などでは、貸借対照表や損益計算書と共に、決算時においてキャッシュ・フロー計算書の作成が義務付けられています。

キャッシュ・フロー計算書の記載項目

なお、キャッシュ・フロー計算書に記載する項目は、財務キャッシュ・フローの他にも、営業キャッシュ・フロー(営業活動によるキャッシュ・フロー)、投資キャッシュ・フロー(投資活動によるキャッシュ・フロー)の2つがあります。

キャッシュ・フロー計算書についてはこちらの記事で解説していますので、参考にしてください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

財務キャッシュ・フローの増減に関わる要素

財務キャッシュ・フローには、企業が営業活動や投資活動を維持するために必要なキャッシュの流れが記載されます。財務キャッシュ・フローの増減に関わる要素は、次のとおりです。

借入金の借り入れによる収入や、返済による支出

金融機関から融資を受けたり、他企業から借り入れを行ったりした場合、手元のキャッシュが増えるので財務キャッシュ・フローはプラスになります。反対に、借入金を返済すると、キャッシュが減って財務キャッシュ・フローはマイナスになります。借り入れによる収入と支出を比べると、企業の借入金が増加傾向なのか、それとも返済期に入っているのかを把握することができるでしょう。

なお、借入金に関しては、一時的な借り入れと1年を超える長期的な借り入れを分類して表示することもあります。企業によっては、短期借入金と長期借入金の増減を分けて管理すると、それぞれの状況がわかりやすくなるかもしれません。また、借り入れにより支払利息は、財務キャッシュ・フローか営業キャッシュ・フローのいずれかの区分で表示します。

社債の発行による収入や、償還による支出

社債の発行による収入や償還による支出は、新規事業の立ち上げや投資などのための資金調達とみなすもので、財務キャッシュ・フローの増減に関わる要素の1つです。社債の発行時は、財務キャッシュ・フローがプラスになります。逆に、満期日に社債の保有者へ額面金額を支払い、社債を償還した際には、財務キャッシュ・フローはマイナスになります。

新株式の発行による収入

新株式を発行し、増資を行った際には、財務キャッシュ・フローがプラスになります。増資した資金は借入金のように返済の必要がないため、余剰資金の増加につながります。ただし、後述する「配当金の支払い」による支出の増加には注意が必要です。

自己株式の取得による支出や、売却による収入

自己株式の取得による支出は、企業が株主から自社の株式を買い入れたときに発生します。自己株式を取得して対価を支払うと、財務キャッシュ・フローはマイナスになり、逆に、取得した自己株式を第三者に売却した場合、財務キャッシュ・フローはプラスになります。

配当金の支払い

株主に対して配当金を支払うと、手元のキャッシュが減少します。そのため、財務キャッシュ・フローはマイナスになります。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

財務キャッシュ・フローのチェックポイント

企業が成長するためには、借り入れや増資などによる資金調達が不可欠といえます。そのため、財務キャッシュ・フローは、プラスとマイナスのどちらが良いとは一概にいえません。キャッシュの状態や他の項目とのバランスを考慮しながら確認していく必要があるでしょう。

では、財務キャッシュ・フローを見るときには、どのようなポイントをチェックすればいいのでしょう。財務キャッシュ・フローがプラスの場合とマイナスの場合に分けて、それぞれ解説します。

財務キャッシュ・フローがプラスとなっている場合

財務キャッシュ・フローがプラスの場合は、金融機関や投資家からの資金調達が積極的に行われていることを意味します。この場合は、資金調達の方法や目的、資金の使い道などを詳しく確認することが大切です。新規事業や設備投資といった前向きな目的のための資金調達なのか、現在の事業の資金繰りが厳しいための資金調達なのかで、判断はまったく違ったものになるといえます。

また、財務キャッシュ・フローを見るときには、他の項目とのバランスもチェックすることが大切です。例えば、財務キャッシュ・フローと営業キャッシュ・フローがプラスで、投資キャッシュ・フローがマイナスの場合、本業の営業活動で十分なキャッシュを生み出したうえで積極的な融資も受け、その資金で将来に向けた投資を行っている状態です。新たな事業展開を目指す成長企業に多く見られるパターンであり、経営状態をあまり心配する必要はないでしょう。

それに対し、財務キャッシュ・フローと投資キャッシュ・フローがプラスで営業キャッシュ・フローがマイナスという場合は注意が必要です。この場合、事業で十分なキャッシュが生み出せておらず、赤字を埋めるために借り入れなどによって資金調達を行っている可能性があります。今後大幅な収入が見込めるなどの事情がない限りは、早急な改善が必要といえます。

営業キャッシュ・フローや投資キャッシュ・フローについてはこちらの記事で解説していますので、参考にしてください。

財務キャッシュ・フローがマイナスとなっている場合

財務キャッシュ・フローがマイナスの場合は、調達した資金よりも、返済や配当金の支払いを多く行っているということです。借入金の返済が滞りなく進んでいるという点で見れば、キャッシュの流れは悪くないといえます。単純に、財務キャッシュ・フローがマイナスだから企業の状況が悪いと判断せず、なぜマイナスになっているのかをきちんと分析することが大切です。

例えば、営業活動によって得た利益で借入金の返済が行えていて、新たな借り入れが必要なければ、財務キャッシュ・フローはマイナスになります。このような場合は、経営状況に問題はないといえるでしょう。

その一方で、資金調達をしたいのに希望どおりの融資が受けられずに、財務キャッシュ・フローがマイナスとなっている場合もあります。営業キャッシュ・フローや投資キャッシュ・フローとのバランスを見ながら、借入金の返済ができて安定しているのか、それとも新規資金調達が難しい状態なのかを見極めていく必要があります。

無料お役立ち資料【はじめての決算、サクッと攻略!】をダウンロードする

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

財務キャッシュ・フローに問題があると考えられる状況

次のような状況は、一般的にあまり良くないといわれています。財務キャッシュ・フローをチェックして該当した場合は、早急に対策を検討した方がいいでしょう。

手元のキャッシュが不足しているのに財務キャッシュ・フローがマイナス

手元のキャッシュが不足しているということは、一般的に考えれば、追加の運転資金が必要になるはずです。それにもかかわらず財務キャッシュ・フローがマイナスということは、金融機関から追加融資を断られている、株主が追加の増資をためらっている、などの状況が考えられます。このような場合、借り入れをしようとしても金利が高くなってしまったり、借入先が見つからずに資金繰りに行き詰まってしまったりする可能性があります。

営業キャッシュ・フローのマイナスが続いており、財務キャッシュ・フローもマイナス

営業キャッシュ・フローが継続してマイナスということは、本業である営業活動でキャッシュが生み出せていない、もしくは事業拡大などによる先行支出が生じているなどの可能性があります。このような場合、通常は資金調達が必要ですが、財務キャッシュ・フローがマイナスということは、必要な額の資金を調達できていないということです。

特に、業績悪化により営業キャッシュ・フローがマイナスに傾いている場合、融資が受けられなければ資金不足に陥ってしまうでしょう。その際は、早急に資金繰りの対策を考える必要があります。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計ソフトなら、日々の帳簿付けや決算書作成もかんたん

財務キャッシュ・フローを正確に記載し、キャッシュ・フロー計算書を正しく作成するためには、日々の帳簿付けが大切です。帳簿付けをスムーズに進める大きなポイントが、使い勝手の良い会計ソフトを選ぶこと。そんなときにおすすめなのが、弥生のクラウド会計ソフト「弥生会計 Next」です。

だれでもかんたんに経理業務がはじめられる!

「弥生会計 Next」では、利用開始の初期設定などは、対話的に質問に答えるだけで、会計知識がない方でも自分に合った設定を行うことができます。

取引入力も連携した銀行口座などから明細を取得して仕訳を登録できますので、入力の手間を大幅に削減できます。勘定科目はAIが自動で推測して設定するため、会計業務に慣れていない方でも仕訳を登録できます。

仕訳を登録するたびにAIが学習するので、徐々に仕訳の精度が向上します。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

自動集計されるレポートで経営状態をリアルタイムに把握!

例えば、見たい数字をすぐに見られる残高試算表では、自社の財務状況を確認できます。集計期間や金額の累計・推移の切りかえもかんたんです。

会社全体だけでなく、部門別会計もできるので、経営の意思決定に役立ちます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

財務キャッシュ・フローの分析を経営判断に役立てよう

キャッシュ・フロー計算書に記載される財務キャッシュ・フローは、資金調達や返済などの財務活動によるキャッシュの動きを表します。財務キャッシュ・フローを見ると、企業の資金調達の動きや、資金的な問題があるかどうかなどを判断することができます。ただし、財務キャッシュ・フローは、プラスかマイナスかだけを見るのではなく、営業キャッシュ・フローや投資キャッシュ・フローと併せて分析していくことが大切です。

企業のお金の動きを把握するために利用したいのが、会計ソフトです。会計ソフトで日々の取引を記帳していれば、いつ、どんな理由で、いくらお金が出入りしたかを的確につかむことができます。財務キャッシュ・フローをきちんと理解し、健全な企業経営に活かしましょう。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者税理士法人 MIRAI合同会計事務所

四谷と国分寺にオフィスのある税理士法人。税理士、社会保険労務士、行政書士等が在籍し確定申告の様々なご相談に対応可能。開業、法人設立の実績多数。

「知りたい!」を最優先に、一緒に問題点を紐解き未来に向けた会計をご提案。