流動資産とは?貸借対照表への記載方法、流動比率の計算式などを解説

監修者: 税理士法人アンサーズ会計事務所

更新

会社の資産は、その性質によって、大きく流動資産と固定資産、繰延資産に分けられます。このうち、短期間で現金化しやすい資産が「流動資産」です。とはいえ、流動資産が具体的に何を指すのか、よくわからないという方も多いかもしれません。また、流動資産を用いた経営指標として、会社の短期的な安全性を分析する「流動比率」があります。

本記事では、流動資産の種類や貸借対照表への記載方法に加え、流動比率の計算式や、流動比率によってわかることなどについても解説します。

今なら「弥生会計 Next」スタート応援キャンペーン実施中!

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

流動資産とは1年以内に現金化できる資産のこと

流動資産とは、会社が保有する資産のうち、短期間で現金化できる資産を指します。具体的には、1年以内に現金化できる流動性の高い資産のことです。流動資産は、決算書の1つである貸借対照表の資産の部に含まれます。流動資産に対して、現金化に1年以上かかる資産が固定資産です。

なお、貸借対照表の資産の部には、流動資産と固定資産の他、繰延資産もあります。繰延資産とは、既に支払い済みまたは支払い義務が確定し、サービスや物の提供を受けており、その効果が将来にわたって影響を与える費用のことです。繰延資産は資産の部に計上しますが、実際に現金化できるものではありません。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

流動資産の種類とは?

流動資産として代表的な現金や預貯金の他、流動資産にはさまざまな種類があり、「当座資産」と「棚卸資産」、「その他の流動資産」に大きく分けられます。ここからは、流動資産に含まれる資産の種類について紹介していきます。

当座資産

当座資産は、販売活動を行わなくてもすぐに現金化できる資産です。当座資産には、次のようなものが該当します。

現金・預貯金

社内に保有する現金の他、銀行預金や郵便貯金、金銭信託もすぐに現金化できるので当座資産に含まれます。また、1年以内に満期を迎える定期預金も該当します。

受取手形

受取手形は、商品やサービスを販売したときに対価として受け取る手形です。満期日と取引銀行が指定され、期日が来れば支払いを受けることができます。

売掛金

売掛金とは、商品やサービスを販売し、後日支払われることを約束した代金のことで、将来代金を請求できる権利ともいえます。

有価証券

売買や満期保有を目的とする株券や債券などのうち、満期日が1年以内の有価証券は当座資産に該当します。ただし、売買を目的としないものや満期までの期間が1年を超えるものなどは、「投資有価証券」として固定資産に分類されます。

棚卸資産

棚卸資産とは、販売や消費目的で仕入れた物品のうち社内にとどまっているものを指し、一般的には「在庫」と呼ばれます。販売しなければ現金化できないため、当座資産に比べると現金化に時間がかかるのが特徴です。棚卸資産には、主に次のようなものがあります。

商品

商品とは、仕入れた物品のうち加工を行わなくてもそのまま販売できるものを指します。

製品

製品とは自社で製造や加工を行ったもので、主とする製品の製造過程から派生する副産物や、製品の製造に使った原材料の残りも含まれます。

原材料

原材料とは製品を作るために必要な原料や材料、部品などが該当します。

仕掛品

仕掛品(しかかりひん)とは、製造途中でまだ完成していない状態の製品のことです。原材料を少しでも加工していれば、仕掛品になります。

その他流動資産

当座資金や棚卸資産に該当しない流動資産が、その他の流動資産です。主に次のようなものが挙げられます。

前払金(前渡金)

前払金とは、事業に必要な商品などの購入時に代金の一部または全部を前払いした費用のことで、前渡金とも呼ばれます。

未収入金

未収入金とは、固定資産や有価証券を売却した場合など、営業活動以外の取引によって生じた債権を指します。

前払費用

前払費用とは、継続的なサービスを受けるために前払いした費用のうち、期末時点でまだサービスの提供を受けていない部分についての費用です。

貸倒引当金

将来貸倒れが起こるかもしれないリスクに備えて、事前に計上するのが貸倒引当金です。貸し倒れとは、取引先の倒産などによって、売掛金や受取手形、貸付金などの債権を回収できなくなることです。

仮払金

仮払金とは、経費の用途や金額が決まっていない場合に、会社が一時的に支払うお金のことです。旅費交通費、交際費などの概算払いに用いられるケースが多いです。

貸付金

決算日の翌日から1年以内に返済期日を迎える貸付金は、「短期貸付金」として流動資産に計上します。なお、返済期日までの期間が1年を超える場合は、「長期貸付金」として固定資産に分類されます。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

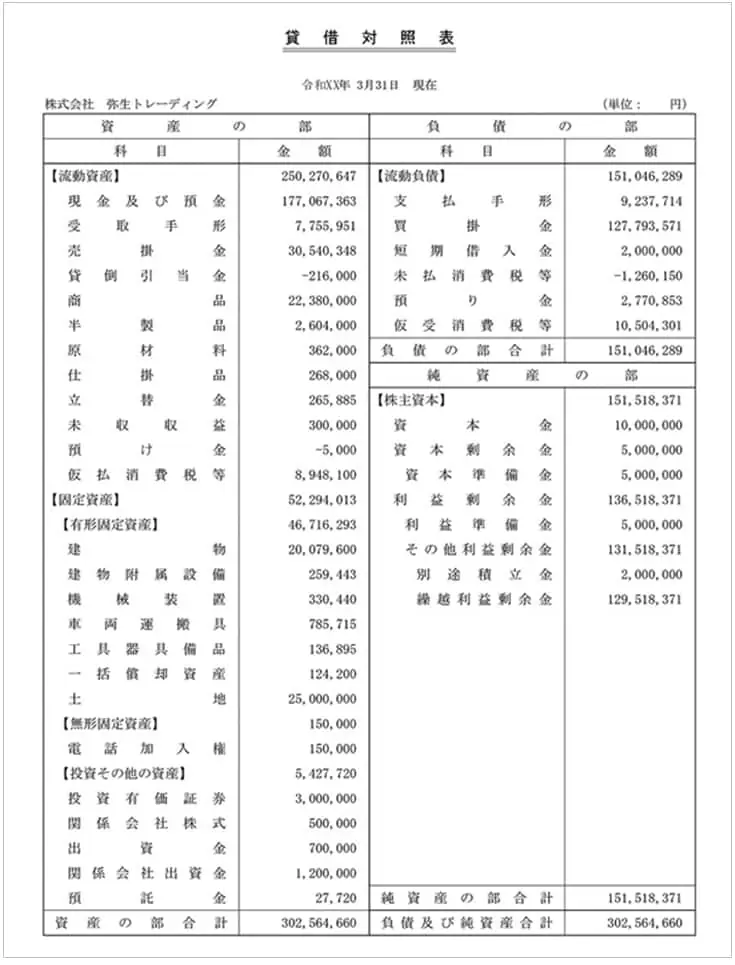

流動資産の貸借対照表への記載方法

流動資産は、決算書の1つである貸借対照表の左側上部にある「資産の部」に記載します。資産の部は、資産の性質によって流動資産、固定資産、繰延資産の3つに分類しますが、一般的には、現金化しやすいものから順に、上から流動資産、固定資産、繰延資産と並べます。流動資産の中でも現金化しやすいものから並べるため、ほとんどの場合、一番上は現金・預貯金になります。この並べ方を「流動性配列法」といいます。

また、固定資産の占める割合が極めて高い企業に限り、流動性の低い資産から順に並べる「固定性配列法」が認められています。この場合は、流動資産よりも固定資産が上に記載されます。

なお、1年以内に返済しなければならない債務である流動負債も貸借対照表に記載します。流動負債には、仕入れ代金などの買掛金や支払手形、1年以内に返済期限を迎える借入金、従業員へ翌期に支給する賞与に備える賞与引当金などが該当し、貸借対照表の「負債の部」に記載します。

流動資産と流動負債の比率を計算すると、会社の短期的な安全性を分析することができます。この比率が流動比率です。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

流動比率の計算方法と数値の目安

流動比率は、自社の資金繰りの状況を把握するうえで重要な指標になります。ここでは流動比率の計算方法と数値の目安について説明します。

流動比率とは?

流動比率は、流動資産を流動負債で割って求められる数値で、流動負債に対して流動資産がどのぐらいの割合かを示すものです。会社の短期的な支払い能力を判断するための指標となるため、流動比率が大きいほど、資金繰りに余裕があり、急な返済が必要になった場合の対応力も高いと考えられます。反対に、流動比率が小さくなると、資金繰りが苦しく、会社の安全性は低いとみなされます。

安定した経営のためには、流動負債よりも流動資産の方が多い状態が望ましいといえるでしょう。流動資産の額が流動負債の額よりも大きければ、流動比率は100%を超えます。

流動比率の目安

一般的に、流動比率は120%以上が安全性の目安といわれています。100%を切ると資金繰りがショートする可能性があるため、早急に対策が必要になってきます。

ただし、流動比率の目安は業種によっても大きく異なります。例えば、情報通信業やサービス業は流動比率が高く、卸売業や小売業、宿泊・飲食業などは流動比率が低くなる傾向があります。流動比率を見るときは、数値だけに着目するのではなく、同業他社と比較して分析するようにしてください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

流動資産のチェックポイント

自社の流動資産を確認するときは、特に次の点について細かくチェックしてください。流動資産を確認する際のチェックポイントについて解説します。

在庫を持ちすぎない

健全な財政状況を維持するためには、在庫(棚卸資産)を増やしすぎないことが必要です。在庫は、販売しなければ現金にならないため、現金化までに時間がかかります。さらに、在庫が増えれば保管のためのスペースが必要になり、その分コストも発生します。経年劣化などによって在庫の価値が低下すれば、最終的に破棄することになるかもしれません。在庫は適正量を保ち、きちんと管理することが大切です。

売掛金や受取手形の動向を確認する

流動資産の中には、商品やサービスの代金が後日支払われる「売掛金」や「受取手形」が含まれます。これらは金額を計上するだけではなく、その動向についてもきちんと確認してください。例えば、受取手形には支払い期日があり、手続き期間を過ぎると決済ができなくなってしまいます。また、売掛金も、請求書を発行したまま放置していると、期日を過ぎても入金されないことがあるかもしれません。売掛金や受取手形は、内訳や動向をこまめに確認するようにしましょう。

キャッシュフローを把握し対策を講じる

流動資産の中には現金化が難しい資産もあります。また、売掛金や受取手形の未回収リスクだけでなく、例えば棚卸資産が販売できないまま残ってしまい、現金化が困難になるケースも考えられます。流動資産が予定どおりに現金化できないと、資金繰りが悪化してしまう可能性があります。流動資産がキャッシュフローに及ぼす影響も考慮し、これらのリスクに備えましょう。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

会計ソフトなら、日々の帳簿付けや決算書作成もかんたん

決算や税の申告に関わる業務をスムーズに進める大きなポイントが、使い勝手の良い会計ソフトを選ぶこと。そんなときにおすすめなのが、弥生のクラウド会計ソフト「弥生会計 Next」です。

だれでもかんたんに経理業務がはじめられる!

「弥生会計 Next」では、利用開始の初期設定などは、対話的に質問に答えるだけで、会計知識がない方でも自分に合った設定を行うことができます。

取引入力も連携した銀行口座などから明細を取得して仕訳を登録できますので、入力の手間を大幅に削減できます。勘定科目はAIが自動で推測して設定するため、会計業務に慣れていない方でも仕訳を登録できます。

仕訳を登録するたびにAIが学習するので、徐々に仕訳の精度が向上します。

会計業務はもちろん、請求書発行、経費精算、証憑管理業務もできる!

「弥生会計 Next」では、請求書作成ソフト・経費精算ソフト・証憑管理ソフトがセットで利用できます。自動的にデータが連携されるため、バックオフィス業務を幅広く効率化できます。

自動集計されるレポートで経営状態をリアルタイムに把握!

例えば、見たい数字をすぐに見られる残高試算表では、自社の財務状況を確認できます。集計期間や金額の累計・推移の切りかえもかんたんです。

会社全体だけでなく、部門別会計もできるので、経営の意思決定に役立ちます。

「弥生会計 Next」で、会計業務を「できるだけやりたくないもの」から「事業を成長させるうえで欠かせないもの」へ。まずは、「弥生会計 Next」をぜひお試しください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

流動資産の管理と分析には会計ソフトを活用しよう

流動資産を正しく管理することは、財政状況を分析するうえで非常に重要です。しかし、流動資産は流動性が高く、細かい動きがある可能性もあるため、日々の流れを正確に把握するのは大変かもしれません。そのような場合は、会計ソフトの利用がおすすめです。

会計ソフトを使えば、流動資産や流動負債を自動で可視化できるうえ、貸借対照表をはじめとした決算書の作成もスムーズです。流動資産を効率良く管理するためにも、ぜひ、自社に合った会計ソフトの導入を検討してください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

よくあるご質問

流動資産とは?

流動資産とは、会社が保有する資産のうち、短期間で現金化できる資産を指します。具体的には、1年以内に現金化できる流動性の高い資産のことです。流動資産は、決算書の1つである貸借対照表の資産の部に含まれます。詳しくはこちらをご確認ください。

流動資産と固定資産の違いは?

流動資産は1年以内に現金化できる流動性の高い資産のことであるのに対し、固定資産は現金化に1年以上かかる資産のことを指します。固定資産についての詳細は、固定資産とは?定義や流動資産との違い、種類などについて解説をご確認ください。

流動資産にはどんなものが含まれる?

流動資産には、現金・預貯金や受取手形、売掛金などの「当座資産」をはじめ、商品や製品などの「棚卸資産」、前払金(前渡金)や未収金など「その他流動資産」があります。詳しくはこちらをご確認ください。

会計・経費・請求、誰でもカンタンまとめて効率化!法人向けクラウド会計ソフト「弥生会計 Next」

【無料】お役立ち資料ダウンロード

「弥生会計 Next」がよくわかる資料

「弥生会計 Next」のメリットや機能、サポート内容やプラン等を解説!導入を検討している方におすすめ

この記事の監修者税理士法人アンサーズ会計事務所

吉祥寺にオフィスを構えて10年以上の実績と、40名以上のスタッフのマンパワーで、個人事業主から従業員100名を超える会社まで、幅広く対応中。司法書士、社会保険労務士など他士業との連携で法人のお悩み事にワンストップで対応可能。