個人事業主が生活費を事業用資金から出した際の仕訳は?勘定科目を解説

監修者: 齋藤一生(税理士)

更新

個人事業主は、事業の収入が自分の収入なので、そのお金を生活費などのプライベートな支出にも使います。

ただし、確定申告を正しく行うためには、「どれが事業に関係する支出か」「どれがプライベートな支出か」をきちんと区別する必要があります。その際に使用するのが「事業主貸」「事業主借」という勘定科目です。

ここでは、個人事業主の生活費に関する仕訳方法や、勘定科目、確定申告での処理について解説します。

日付や金額などを入力するだけで、確定申告に必要な帳簿や申告書類が完成します

初年度無料ですべての機能が使用できます。

e-Taxも製品から直接できるので、自宅からかんたんに確定申告が可能です

個人事業主の生活費は経費にできる?

個人事業主は、事業によって得た収入を生活費として使用します。しかし、確定申告では事業で得た利益に対して課税されるため、生活費などのプライベートな支出は経費にできません。そのため、事業に関する支出とプライベートな支出を帳簿上で正確に仕訳する必要があります。

例えば、事業用の預金口座から生活費や生命保険料などを支払う場合は、「事業とは無関係のもの」として処理しなければならず、そのときに使うのが「事業主貸(じぎょうぬしかし)」という勘定科目です。

一方、個人の資金から事業用の備品を購入した場合などは「事業主借(じぎょうぬしかり)」の勘定科目を使って仕訳を行います。

- 事業主勘定の種類

-

- 事業主貸:事業用資金をプライベートな費用に使ったときの勘定科目

- 事業主借:個人資金を事業に使ったときの勘定科目

この2つの勘定科目は、節税のためのものではなく、あくまでも「事業と個人のお金を仕訳するためのもの」です。青色申告者は基本的に確定申告の際、「貸借対照表」の提出が必要になります。税額に直接影響するわけではありませんが、事業と個人の資金の出入りをこの2つの勘定科目で仕訳しなければ、帳簿と貸借対照表との整合性がとれなくなってしまいます。

なお、事業用と個人用の口座を分けて管理することで、記帳の手間やミスを減らすことができます。生命保険料など、事業主貸で処理する必要がある支出は、個人口座から引き落とすようにすることをおすすめします。

事業主貸:事業用資金をプライベートな費用に使った場合の仕訳方法

個人事業主が、事業用資金から食費などのプライベートな支出を行った場合は、事業主貸という勘定科目で記帳します。事業主が個人に資金を貸すようなイメージです。

例えば、事業用の口座から生活費として30万円を引き出した場合は、事業主貸を使って以下のように仕訳を行います。

事業用の口座から生活費として30万円を引き出した場合

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 300,000 | 普通預金 | 300,000 |

また、プライベート用の現金の持ち合わせがなく、手元にあった事業用の現金でプライベート用の消耗品を購入した場合は、以下のように仕訳をします。

事業用の現金からプライベート用の買い物で1万円を使った場合

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 10,000 | 現金 | 10,000 |

事業用の口座から、プライベートな支出の引き落としが行われた場合も、事業主貸による仕訳が必要です。例えば、住民税は経費にならない税金であるため、プライベートな支出となります。この場合は、以下のように仕訳をします。

事業用の口座から個人の住民税5万円が引き落とされた場合

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 50,000 | 普通預金 | 50,000 |

なお、自宅兼事務所の家賃など、事業とプライベートの両方で併用している支出については、家事按分と呼ばれる処理を行う必要があります。家事按分とは、1件の支出金額の中で事業に使った割合とプライベートに使った割合を計算し、事業用の部分だけを必要経費として処理する方法です。

事業とプライベートの両方で利用されるケースが多い費用の例としては、以下のようなものがあげられます。

- 家事按分が必要な主な費用の例

-

- 自宅兼事務所の場合の家賃

- 自宅兼事務所の場合の水道光熱費

- パソコンやスマートフォンを事業とプライベートの両方で使っている場合の通信費

- 車を事業とプライベートの両方で使っている場合のガソリン代などの車両費

家事按分で事業用に利用した部分の割合を計算する際は、使用時間などを基準に合理的に算出するのが一般的です。例えば、自宅兼事務所の家事按分では、床面積を基準にする方法があります。

自宅兼事務所全体の床面積が100平方メートルで、事業専用のスペースの床面積が30平方メートルだった場合は、事業用の部分の割合は「30平方メートル÷100平方メートル=30%」です。

この例で家賃10万円が事業用の口座から引き落とされた場合、以下のような仕訳をします。

自宅兼事務所の月額家賃10万円(事業での使用分は30%)が事業用の口座から引き落とされた場合

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 70,000 | 普通預金 | 100,000 |

| 地代家賃 | 30,000 |

上記のように仕訳を行うと、地代家賃の3万円だけを必要経費に計上可能です。このように、家事按分では事業に関係する部分だけを必要経費として処理し、残りの部分は事業主貸として処理します。

家事按分については、毎月の支払時には必要経費として処理して、年末にまとめて家事按分する方法を選ぶことも可能です。上記と同様、自宅兼事務所の月額家賃が10万円(年間120万円)、プライベートでの使用分が70%(120万円×0.7=84万円)だった場合は、以下のように仕訳をします。

自宅兼事務所の月額家賃10万円の支払時(毎月計上)

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 地代家賃 | 100,000 | 普通預金 | 100,000 |

年末にまとめて家事按分する時

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 事業主貸 | 840,000 | 地代家賃 | 840,000 |

なお、家事按分によって事業使用分とプライベート使用分を合理的に区別できない場合は、全額が必要経費に計上できなくなる可能性があります。業務での使用時間の記録をとる方法や、電気代であれば使用しているコンセントの数で区分する方法など、合理的な区分の基準を検討してください。

家事按分ついては以下の記事で詳しく解説していますので参考にしてください。

事業主借:個人のお金を事業で使った場合の仕訳方法

個人事業主が、個人用の口座などにあるお金を事業に使用した場合には、事業主借という勘定科目を使って仕訳します。事業主貸とは逆に、個人が事業主に資金を貸すようなイメージです。

例えば、生活費用の口座から事業用の口座に資金を移した場合の仕訳例は、以下のとおりです。

生活費用の口座から事業用資金の口座に10万円を移動した場合

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 普通預金 | 100,000 | 事業主借 | 100,000 |

また、個人用のクレジットカードで事業用の消耗品を購入した場合には、以下のように仕訳を行います。この場合、3万円は消耗品費として必要経費になります。

個人用のクレジットカードで3万円分の事業用の消耗品を購入した場合

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 消耗品費 | 30,000 | 事業主借 | 30,000 |

なお、事業用口座に預けていた資金に対して利息がついた場合、その利息は事業からの収入とはならず、個人の利子所得となります。そのため、事業用口座から生じた利息であっても、以下のように事業主借で処理します。

事業用口座に利息100円が付与された場合

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 普通預金 | 100 | 事業主借 | 100 |

この利息は、受け取る時点で金融機関が所得税を源泉徴収しており、個人が改めて確定申告を行う必要はありません。記帳は必要ですが、事業収入ではない収入となります。

確定申告時の事業主貸・事業主借の処理

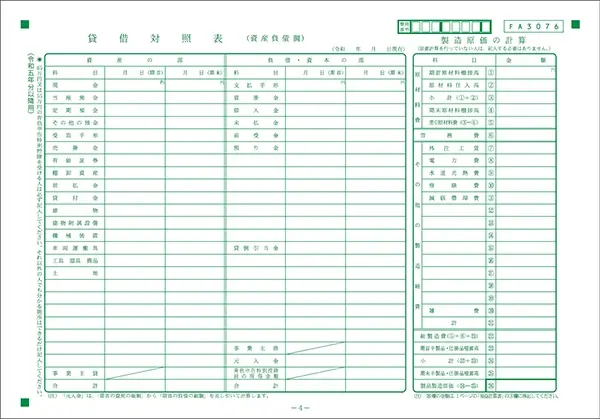

青色申告の場合、事業主貸や事業主借で処理した取引は、確定申告時に青色申告決算書の貸借対照表に記載する必要があります。貸借対照表は、青色申告決算書の4ページにあります。

青色申告決算書の4ページにある貸借対照表

-

※国税庁「所得税の確定申告

」

事業主貸や事業主借は、日々の必要経費や売上といった損益に関する項目ではなく、資金の移動を記録するものなので、損益計算書には記載しません。貸借対照表に記載することで、事業用の資金がどの程度プライベートに使われたのか、あるいは個人がどの程度事業を支えているのかが明確になります。

貸借対照表には、期末時点でのそれぞれの残高を記載することになります。事業主貸の残高を記載するのは貸借対照表の「資産の部」で、事業主借の残高を記載するのは貸借対照表の「負債の部」です。

なお、ここでいう残高とは、年間を通した金額の累計のことです。事業主貸の残高は、1年間に事業用の資金からプライベート用に移した資金の総額となります。例えば、月に10万円ずつ生活費として引き出していれば、事業主貸の残高は「10万円×12か月=120万円」となります。ちなみに、儲かっている場合ほど、個人口座に多額の資金を移していることが多いので、事業主貸の金額が大きくなる傾向にあります。

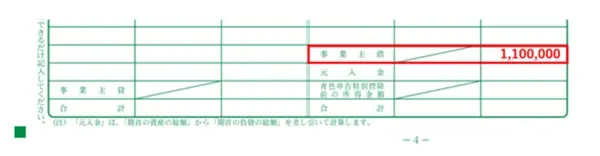

事業主貸の記入欄

一方、事業主借の残高は、個人事業主がプライベートの財産から事業に投入した資金の年間の総額を指します。例えば、事業拡大のため年初に100万円を事業用口座に入金して、さらに年の途中で生活費用の口座から事業用のパソコンの購入費用10万円を出した場合、「100万円+10万円=110万円」が、事業主借の残高です。なお、事業が赤字のためにプライベート口座から事業口座に資金移動を繰り返している場合には事業主借の額が大きくなります。

事業主借の記入欄

年間の残高を算出する際は、日々の仕訳で記録してきた金額を基に、年末時点での累計額をまとめます。正確な金額を算出するためには、以下の点に注意が必要です。

- 事業主勘定の集計時の注意点

-

- 記帳をこまめに行い、年末に慌てて集計しない

- 事業主貸と事業主借の違いを正しく把握し、科目名を間違えない

- 家事按分などの調整分は、按分後の額を確定させておく

適切な記帳と集計によって正確に残高を計上すれば、事業の財務状況も明確になります。正しく確定申告ができるだけでなく、将来の資金計画や金融機関への融資申請にも役立ちます。

翌期首時点での事業主貸・事業主借の処理

個人事業主の場合、決算書の作成が終わって翌期首に入る際に、事業主貸・事業主借の残高を0円にする処理が必要です。これらの勘定科目は、翌期へ残高を繰り越しません。

これは、事業主貸・事業主借が、個人事業主の個人と事業主での資金のやりとりであり、次期に持ち越すべき性質のものではないと考えられているためです。事業主貸・事業主借の残高は、翌期首時点ですべて元入金という1つの勘定科目にまとめます。

元入金とは、個人事業主が事業の元手として投入した自己資金を表す勘定科目で、法人における資本金と似た概念です。事業主貸・事業主借と並んで、個人事業主に特有の科目として使われます。翌期首時点での元入金は、以下の計算式に基づいて求められます。

例えば、期末に事業主貸が50万円、事業主借が20万円残っていた場合は、両科目を相殺し、その差額30万円を元入金から控除します。逆に、事業主借が40万円、事業主貸が10万円の場合は、30万円を元入金に加算して翌期首の残高に反映させます。こうして期首には、事業と個人の資金関係がすべて元入金に集約されます。

- 翌期首時点での元入金の計算式

- 元入金の翌期首残高=元入金の前期末残高+事業主借の前期末残高-事業主貸の前期末残高+青色申告特別控除前の所得金額

つまり、毎期末での事業主借と事業主貸を相殺した上で、元入金の前期末の残高、前期に稼いだ所得と合計した金額が、翌期首時点での元入金になります。

元入金の計算例は、以下のとおりです。

- 元入金の計算例

-

- 事業主借の前期末残高:120万円

- 事業主貸の前期末残高:30万円

- 青色申告特別控除前の所得金額:300万円

- 元入金の前期末残高:100万円

- 元入金の翌期首残高:元入金の前期末残高100万円+事業主借の前期末残高120万円-事業主貸の前期末残高30万円+青色申告特別控除前の所得金額300万円=490万円

上記は元入金がプラスになる例ですが、事業主貸が多い場合、事業主借が少ない場合、事業が赤字の場合には元入金がマイナスになるケースもあります。以下は、元入金がマイナスになる場合の計算例です。

- 元入金がマイナスになる場合の計算例

-

- 事業主借の前期末残高:30万円

- 事業主貸の前期末残高:120万円

- 青色申告特別控除前の所得金額:-100万円(赤字)

- 元入金の前期末残高:100万円

- 元入金の翌期首残高:元入金の前期末残高100万円+事業主借の前期末残高30万円-事業主貸の前期末残高120万円-青色申告特別控除前の所得金額100万円=-90万円

元入金がマイナスの場合でも、確定申告で特に問題となることはありません。ただし、事業が赤字になっている場合や過大な生活費によって事業主貸が増えた場合に元入金が減少することとなるため、金融機関の融資審査で不利になる可能性もあります。

なお、事業主借・事業主貸から元入金への振替処理は、確定申告書に添付する決算書の作成時点では実施せず、翌期首に行いましょう。決算書には事業主貸・事業主借の残高を記載し、翌期の開始と共に元入金への振替仕訳を帳簿に記載します。確定申告ソフトを活用すれば、こうした処理も自動で計算・反映されるため、ミスなく簡単に管理できます。

元入金への振替処理などについては以下の記事で詳しく解説していますので参考にしてください。

事業主勘定で事業用資金と生活費を明確に区別しよう

個人事業主にとって、事業資金と生活費の区別は重要です。生活費は事業の必要経費にできず、事業用の資金から生活費を払った場合は、帳簿上で事業主貸として記録する必要があります。反対に、個人の資金を事業に使った場合は事業主借として記帳しなければなりません。

事業主借と事業主貸は、青色申告決算書への記載が必須です。さらに、翌期首には事業主勘定の残高を0円に戻し、元入金への振替処理を行う点も忘れてはなりません。こうした処理を正しく行うことで、正確な確定申告が可能になります。

日々の記帳や仕訳作業に不安がある場合は、「やよいの青色申告 オンライン」「やよいの白色申告 オンライン」の活用がおすすめです。日々の記帳から青色申告決算書や確定申告書の作成まで対応していて、自動や元入金の計算も自動で行えるため、確定申告をミスなく効率的に行うことができます。

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告やe-Taxでの申告が可能です!

【損してない?】青色申告でいくら安くなる?売上・経費を入れて今すぐ比較!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データは自動取込&AIの自動仕訳で入力の手間を大幅に削減!

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。