基礎控除とは?所得と控除の関係や確定申告と年末調整の方法を解説

監修者: 齋藤一生(税理士)

更新

基礎控除とは、確定申告で所得税額の計算をする際に所得から差し引ける所得控除の1つです。所得控除にはさまざまな種類があり、それぞれ要件が違いますが、基礎控除は所得が2,500万円以下のすべての方が利用できます。

本記事では、多くの方が利用できる基礎控除の特徴や対象者、申告方法などを解説します。併せて、その他の所得控除や税額控除についても紹介していますので、確定申告時にお役立てください。

基礎控除とは所得控除の1つ

基礎控除とは、一定の所得以下の場合に利用できる控除制度です。基礎控除の適用を受けることで、所得税額を節税できます。なお、2019年分以前の基礎控除の金額は、納税者本人の合計所得金額にかかわらず、一律38万円です。

基礎控除は給与所得者でも個人事業主でも適用され、業種や事業的規模も問いません。ただし、適用されるのは、年間の合計所得金額が2,500万円以下の場合のみです。納税者の合計所得額に応じて段階的に控除金額が変わります。

| 納税者本人の合計所得金額 | 基礎控除額 |

|---|---|

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

-

※国税庁「No.1199 基礎控除

」

基礎控除は、税制改正により、2020年分から給与所得控除額と公的年金等控除額が一律10万円引き下げられたのと同時に、基礎控除の最高額が48万円に引き上げられています。10万円の引き下げと引き上げが同時に行われているため、原則的に合計所得額が2,400万円以下の給与所得者や年金所得者が納める税額はこれまでと変わりません。一方、合計所得金額が2,400万円を超える場合は、納税額が増加しました。

所得控除についてはこちらの記事で解説していますので、参考にしてください。

年間所得が48万円以下の場合、確定申告は不要

年間の合計所得金額が48万円以下の方は、確定申告の必要がありません。所得税の額は所得額から所得控除の額を差し引いた「課税所得額」をもとに計算しますが、所得が48万円の場合、所得から基礎控除を差し引いた後の金額は0円です。所得税は発生しませんから、申告も必要ないのです。

ただし、個人事業主は、事業所得含む合計所得金額が48万円以下で、基礎控除で全額を課税所得金額から差し引くと所得税が発生しなかったとしても確定申告をしておいた方がいいでしょう。確定申告をすることで、年間の売上と経費などを客観的に証明できるからです。また、所得証明が必要な場合にも、確定申告をしておきましょう。

なお、青色申告特別控除を受けるためには確定申告が前提となるため、青色申告特別控除を引く前の金額が48万円以内におさまるかどうかで判断してください。また、赤字決算の場合、青色申告事業者なら確定申告をすることで翌年以降3年間の赤字の繰越が可能になります。

事業所得や青色申告特別控除についてはこちらの記事で解説していますので、参考にしてください。

無料お役立ち資料【「弥生のクラウド確定申告ソフト」がよくわかる資料】をダウンロードする

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

基礎控除の申告方法

基礎控除の申告は、年末調整や確定申告で行います。給与所得がある方のうち、年収2,000万円以下で12月末日に企業に在籍している方は年末調整、それ以外の方は確定申告で申告しましょう。

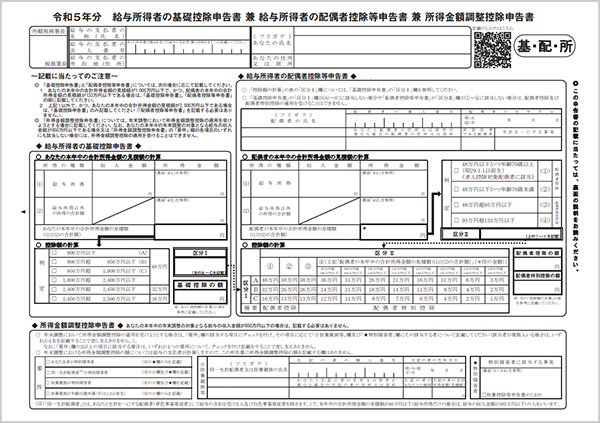

年末調整の場合

企業などに雇用されて働いている方は、毎年11月~12月初旬ごろに勤務先から年末調整書類の提出を求められます。年末調整書類は複数枚ありますが、このうち基礎控除の申告に利用するのは「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」です。

給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書

-

※国税庁「各種申告書・記載例(扶養控除等申告書など)

」

1枚の用紙に「給与所得者の基礎控除申告書」「給与所得者の配偶者控除等申告書」「所得金額調整控除申告書」の3つの申告書が含まれています。

給与所得の基礎控除申告書は、用紙の左側です。(1)欄に給与所得の収入金額と所得金額を記入した後、(2)欄に副業所得などの給与以外の所得について記入し、合計します。副業所得がない場合は、給与所得をそのまま下に下ろしましょう。

計算結果をもとに「控除額の計算」欄を確認し、該当するチェックボックスにチェックを入れます。次に、表の右側の「48万円」「32万円」「16万円」のうち、所得金額に沿って該当の金額を「基礎控除の額」欄に記入してください。所得が2,400万円以下なら「48万円」、該当しない場合は「0円」です。

なお、「基礎控除の額」の上側に記載されている「区分II」は、配偶者控除の計算に用います。「控除額の計算」の表の「900万円以下」「900万円超950万円以下」「950万円超1,000万円以下」のいずれかに該当する方は、横に記載されている(A)(B)(C)のアルファベットのうち、該当のものを記入しましょう。

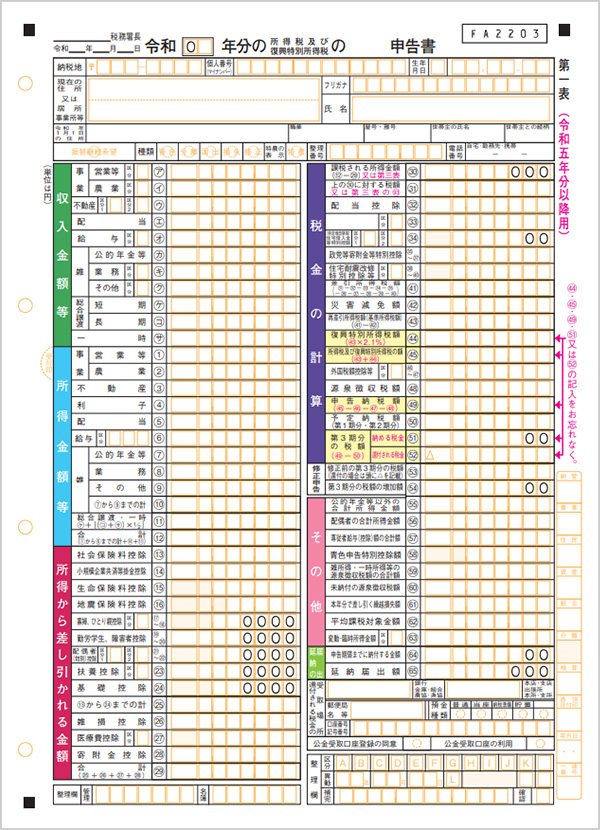

確定申告の場合

事業所得などを得ていて確定申告をする方は、確定申告書に基礎控除の金額を記入して申告を行います。

確定申告書(第一表)

-

※国税庁「所得税の確定申告

」

確定申告書 第一表の左側下部「所得から差し引かれる金額」が、所得控除を記入する欄です。「24」に基礎控除がありますから、ここに該当の金額を記入してください。記入する基礎控除の額は、所得額に応じて決まります。確定申告書を作成する際は、左上から順番に、決算書などをもとに記入していきましょう。

「収入金額等」に売上などを書いた後、「所得金額等」に経費を差し引いた後の金額を記入します。「所得金額等」の「12」が、所得金額の合計です。2,400万円以下であれば、基礎控除の欄に「48」を書き足して、48万円の申告をします。それ以外の場合も、所得額に応じた申告をしてください。

なお、国税庁の確定申告書等作成コーナーを利用する場合は、入力した所得金額に応じた基礎控除の額が自動入力されます。自分で基礎控除額を調べる必要はありません。

確定申告のやり方については、こちらの記事で解説していますので参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

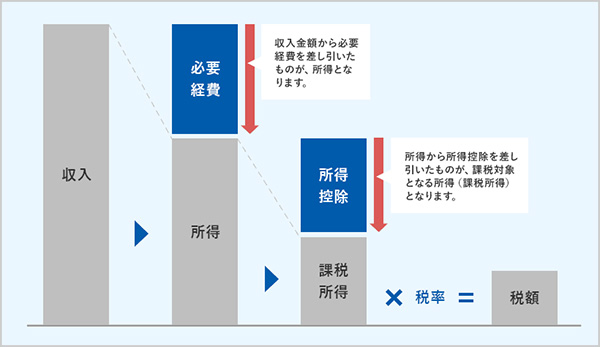

所得と所得控除の基本的な考え方

所得控除の一種である基礎控除について理解を深めるためには、まず、所得や所得控除について知っておく必要があります。基礎知識として確認しておきましょう。

所得:収入から経費や仕入額を差し引いた金額

所得とは、個人の収入から経費や仕入などの経費を差し引いた金額です。利益と言い換えるとイメージしやすいでしょう。年収や売上と混同されがちですが、意味が違います。

例えば、ある年に合計500万円の商品を販売した場合、年間売上は500万円ですが、所得は500万円ではありません。そこから仕入などにかかった必要経費を差し引いて算出します。仮に経費が200万円だった場合、所得は300万円ということになります。

なお、給与所得者の所得金額の算出方法は、給与額から給与所得控除を差し引いた額です。給与所得控除の額は年収に応じて決まります。

所得控除:税金の計算前に所得額から一定の金額を差し引く制度

所得控除とは、税金を計算する際に所得額から一定の金額を差し引く制度です。所得税は所得額によって変わるため、所得控除で税金を計算する前の所得額から一定の金額が差し引かれることで、所得税の節税につながります。所得控除は全部で15種類あり、金額はそれぞれ異なります。

収入・所得・所得控除の関係

所得控除は申告に応じて適用されます。確定申告時に利用できる控除を漏れなく申告することで、その分、納税額を抑えられるでしょう。基礎控除の他にもさまざまな種類がありますから、種類を知っておきましょう。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

所得控除の種類

所得控除の種類は、基礎控除を含め全部で15種類です。大きく2つに分けられ、7種類の物的控除と8種類の人的控除があります。

物的控除

物的控除とは、納税者が支払った金額に対して受けられる控除です。全部で7種類あり、代表的なものに、社会保険料控除、生命保険料控除、小規模企業共済等掛金控除などがあります。

社会保険料控除

社会保険料控除は、国民年金保険料や厚生年金保険料、健康保険料などを支払った際に利用できる控除です。申告する年に支払った金額の全額が控除対象になります。なお、国民年金保険料の2年前納制度を利用している個人事業主は、一括計上するか、各年で申告するかを選択できます。

社会保険料控除についてはこちらの記事で解説していますので、参考にしてください。

生命保険料控除

生命保険料控除は、民間の生命保険などに加入している方が利用できる控除です。控除額は、支払った保険料を一定の計算式に当てはめて算出します。

生命保険料控除は、生命保険の種類によって「一般の生命保険」「介護保険」「年金保険」の3つの区分に分けて計算します。控除限度額は合計で12万円です。どれに該当するかは、生命保険会社から送られてくる控除証明書に記載されています。また、控除の適用を受けるためには、保険金の受取人の名義などに関する要件を満たす必要があります。

生命保険料控除についてはこちらの記事で解説していますので、参考にしてください。

小規模企業共済等掛金控除

小規模起業共済等掛金控除は、小規模企業共済やiDeCoなどに加入している方が利用できる控除です。申告する年の拠出金が全額控除されます。

小規模企業共済等掛金控除についてはこちらの記事で解説していますので、参考にしてください。

人的控除

人的控除とは、納税者本人や家族などに関する控除です。基礎控除も人的控除に該当します。人的控除は、要件に当てはまりさえすれば、一定金額が控除されます。物的控除のように、支払額をもとに控除額計算をする必要はありません。基礎控除以外の人的控除の代表的なものには、配偶者控除や配偶者特別控除、扶養控除などが挙げられます。

配偶者控除

配偶者控除は、年間の合計所得金額が48万円以下の配偶者を扶養している場合に利用できる控除です。ただし、本人の所得が1,000万円を超える場合は申告できません。また、配偶者が青色申告事業専従者や白色申告事業専従者に該当する場合も、配偶者控除の対象外です。なお、所得金額48万円以下とは、給与所得のみの場合の年収103万円以下に該当します。

配偶者控除については、こちらの記事で解説していますので参考にしてください。

配偶者特別控除

配偶者特別控除は、配偶者の所得額によって配偶者控除の対象外になってしまった方が利用できる可能性のある控除です。配偶者の所得額が48万円を超え、133万円以下であれば、配偶者特別控除の対象になります。申告者本人の年収要件や、事業専従者が対象外である点などは、配偶者控除と同様です。

配偶者特別控除についてはこちらの記事で解説していますので、参考にしてください。

扶養控除

納税者と生計を一にする6親等以内の血族または3親等以内の姻族、里子などのうち、「16歳以上」「年間の所得金額が48万円以下」「青色申告事業専従者や白色申告事業専従者ではない」「配偶者以外」のすべての要件に当てはまる方を扶養している場合に利用できる控除です。

扶養控除についてはこちらの記事で解説していますので、参考にしてください。

| 所得控除の種類 | 控除を受けられる主な条件と控除額 | |

|---|---|---|

| 物的控除 | 雑損控除 | 災害や盗難などによって資産が損害を受けた場合の控除。 |

| 医療費控除 |

病気やケガなどで一定額以上の医療費を支払った場合の控除。支払った医療費の合計額(最高200万円)から10万円および保険金などを差し引いた金額が控除額される(家計を同じにする家族の分も含めることができる。総所得金額が200万円未満の場合は総所得の5%の金額)。

|

|

| 寄附金控除 | ふるさと納税などの「特定寄附金」を支出した場合に受けられる控除。特定寄附金の額の合計金額から2,000円を引いた額、もしくは、その年の合計所得金額の40%の金額から2,000円を引いた額のうち、いずれか低い金額が控除される。 | |

| 社会保険料控除 | 健康保険料や国民年金などの社会保険料を支払った場合、または生計を一にする配偶者や子供、親族の社会保険料を支払った場合の控除。 | |

| 小規模企業共済等掛金控除 | 小規模企業共済で支払った掛金の全額が所得から差し引かれる。 対象:小規模企業共済の掛金、企業型確定拠出年金(企業型DC)、個人型確定拠出年金(iDeCo)、障害者扶養共済制度の掛金 |

|

| 生命保険料控除 | 生命保険料や介護医療保険料、個人年金保険料などの生命保険料を支払った場合の控除。 | |

| 地震保険料控除 | 特定の損害保険のうち、地震による損害部分の保険料や掛金を支払った場合の控除。 | |

| 人的控除 | ひとり親控除 | 納税者本人がひとり親である場合の控除で、控除額は35万円。ひとり親に該当するには、生計を一にする子がいること、子の合計所得金額が48万円以下であること、事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと、納税者本人の合計所得金額が500万円以下であることのすべての要件を満たす必要がある。 |

| 寡婦控除 | 納税者本人が所得税法上の寡婦である場合の控除で、控除額は27万円。寡婦とは、合計所得金額が500万円以下で、夫と離婚した後に婚姻しておらず扶養親族がいる者(ひとり親控除との併用はできない)。 | |

| 勤労学生控除 | 納税者本人が所得税法上の勤労学生で、合計所得金額が75万円以下などの要件に当てはまる場合の控除。控除額は27万円。 | |

| 障害者控除 | 納税者本人や配偶者、扶養親族が障害者または特別障害者である場合の控除。控除額は障害者の場合27万円、特別障害者の場合40万円、同居特別障害者の場合75万円。 | |

| 配偶者控除 | 配偶者の合計所得が48万円以下(給与のみの場合給与収入が103万円以下)の場合の控除。控除額は13万~38万円で、納税者本人の合計所得によって異なる(配偶者が70歳以上で老人控除対象配偶者の場合は16万~48万円)。 | |

| 配偶者特別控除 | 納税者本人の合計所得が1,000万円以下かつ配偶者の合計所得が48万円を超えて133万円以下である場合の控除。控除額は1万~38万円で、納税者本人の合計所得によって異なる。 | |

| 扶養控除 | 控除対象となる扶養家族がいる場合の控除。控除額は38万~63万円で、扶養親族の年齢や同居の有無等によって異なる。 | |

| 基礎控除 | 一定の所得以下のすべての納税者が受けられる、所得に応じて一定の金額を差し引く控除。 | |

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

所得控除の他に税額控除もある

税金の計算をする際に利用できる控除には、所得控除と税額控除があります。所得控除が所得から差し引ける控除であるのに対し、税額控除は税額から直接差し引ける控除です。

下記の計算によって算出された額が、最終的な納税額になります。

所得税額の計算の手順

-

1.収入から経費を差し引いて所得を算出する

-

2.所得額から所得控除の額を引く

-

3.「2」の額に税率を掛ける

-

4.「3」の額から税額控除を引く

所得控除が所得額からの控除であるのに対し、税額控除は税額から直接控除されます。その分、所得控除よりさらに節税効果の大きい控除だといえるでしょう。

税額控除の代表的なものには、住宅借入金等特別控除(住宅ローン控除)が挙げられます。一定の要件を満たす住宅を購入した際、住宅ローンの年末残高に応じた税額控除が受けられます。住宅ローンを組んでいない場合は対象外です。

なお、住宅ローン控除の対象になるのは、マイホームのみです。個人事業主が事業に利用する不動産を建築した場合等には利用できないので注意してください。持ち家を家事按分して経費計上する場合も、住宅ローン控除の対象になるのは居住部分のみです。

| 税額控除の種類 | 控除を受けられる主な条件 |

|---|---|

| 配当控除 | 総合課税の配当所得がある。 |

| 分配時調整外国税相当額控除 | 集団投資信託の分配金から外国所得税が控除されている。 |

| 外国税額控除 | 日本で課税される所得に対し、海外の法令による所得税が課税されている。 |

| 政党等寄附金特別控除 | 政党や政治資金団体に寄附をした。 |

| 認定NPO法人等寄附金特別控除 | 認定NPO団体に寄附をした。 |

| 公益社団法人等寄附金特別控除 | 公益社団法人等に寄附をした。 |

| 住宅借入金等特別控除 | 住宅ローンを組んでマイホームを買った、または増改築した。 |

| 住宅耐震改修特別控除 | 一定の要件を満たす住宅耐震改修工事をした。 |

| 住宅特定改修特別税額控除 | 一定の要件を満たす特定の住宅改修工事等をした(住宅借入金等特別控除との併用不可)。 |

| 認定住宅等新築等特別税額控除 | 認定長期優良住宅、認定低炭素住宅、ZEH水準省エネ住宅を取得した(住宅借入金等特別控除との併用不可)。 |

税額控除には、上記の他に一定の要件を満たす設備の取得などを行った青色申告事業者が利用できるものなど、さまざまな種類があります。

税額控除についてはこちらの記事で解説していますので、参考にしてください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

基礎控除は多くの方が利用できる制度

基礎控除は、所得2,500万円以下の方が適用できる所得控除で、多くの方が対象です。確実に申告を行いましょう。

確定申告を行う個人事業主なら「やよいの青色申告 オンライン」や「やよいの白色申告 オンライン」の利用が便利です。日々の取引を入力し、画面の案内に従って操作するだけで基礎控除額の自動判定ができます。

確定申告書も自動作成可能で、65万円の青色申告特別控除の要件であるe-Taxにも対応しています。節税と業務効率化にお役立てください。

無料で【確定申告の流れがわかる手順と確定申告ソフトの活用方法】をダウンロードする

確定申告ソフトなら、簿記や会計の知識がなくても確定申告が可能

確定申告ソフトを使うことで、簿記や会計の知識がなくても確定申告ができます。

今すぐに始められて、初心者でも簡単に使える弥生のクラウド確定申告ソフト「やよいの白色申告 オンライン」とクラウド青色申告ソフト「やよいの青色申告 オンライン」から主な機能をご紹介します。

「やよいの白色申告 オンライン」は、ずっと無料、「やよいの青色申告 オンライン」は初年度無料です。両製品とも無料期間中もすべての機能が使用できますので、気軽にお試しいただけます。もちろん、確定申告もe-Taxでの申告が可能です!

初心者にもわかりやすいシンプルなデザイン

弥生のクラウド確定申告ソフトは、初心者にもわかりやすいシンプルなデザインで、迷うことなく操作できます。日付や金額などを入力するだけで、確定申告に必要な帳簿や必要書類が作成できます。

取引データの自動取込・自動仕訳で入力の手間を大幅に削減

弥生のクラウド確定申告ソフトは、銀行・クレジットカードなどの金融機関の明細や電子マネー、POSレジ、請求書、経費精算等のサービスと連携すると日々の取り引きデータを自動で取得します。

自動取得した取引データはAIが自動で仕訳して帳簿に反映します。学習機能があるので、使えば使うほど仕訳の精度がアップします。紙のレシートは、スマホやスキャンで取り込めば、文字を認識してデータに変換し、自動で仕訳します。これにより入力の手間と時間が大幅に削減できます。

確定申告書類を自動作成。e-Tax対応で最大65万円の青色申告特別控除もスムーズに

弥生のクラウド確定申告ソフトは、画面の案内に沿って入力していくだけで、収支内訳書や青色申告決算書、所得税の確定申告書、消費税の確定申告書等の提出用書類が自動作成されます。

「やよいの青色申告 オンライン」なら、青色申告特別控除の最高65万円/55万円の要件を満たした資料の用意も簡単です。インターネットを使って直接申告するe-Tax(電子申告)にも対応し、最大65万円の青色申告特別控除もスムーズに受けられます。

自動集計されるレポートで経営状態がリアルタイムに把握できる

弥生のクラウド確定申告ソフトに日々の取引データを入力しておくだけで、レポートが自動で集計されます。経営状況やお金の流れをリアルタイムで確認できます。最新の経営状況を正確に把握することで、早めの判断ができるようになります。